在本年度第二季度, 科睿唯安的Cortellis交易情报报告了112宗有效的并购(M&A),披露的交易总额达556亿美元。这一季度的M&A活动与2013或2014 的同一时期十分相似,但是总结了在过去2年中的正向发展。交易量也比2017年的第一季度(131宗有效M&A,披露交易额达738亿美元,包括近期强生花费302亿美元购买Actelion)下降了约25%。

2017年第二季度的交易活动与2011年和2013年同期相当,2011年包括强生197亿美元购买Synthes,2013年则是赛默飞世尔科技公司153亿美元并购生命科技(图1)。在4月至6月,Becton,Dickinson(BD)242亿美元竞标C.R.Bard以及赛默飞世尔科技公司72亿美元并购其竞争对手Patheon显示在第二季度的策略性交易,这样在头半年,总披露交易额达1294亿美元,达成超过240项协议。

图1 2009-2017 第二季度的交易活动(来源:Cortellis, Clarivate Analytics)

BD242亿美元要约购买医疗器械制造商C.R.Brad

BD这家科技公司,宣布主要的季度交易为242亿美元购买医疗器械公司Bard,后者的股东每股可获得317美元(222.93的现金和94.07美元每股的股票)。交易预计在2017年秋天完成,BD将获得Bard公司的血管,泌尿,肿瘤和手术产品,这些产品在2016年的年销售额为37亿美元。经过这一策略性运作,BD将加强其2015年花费125亿美元并购CareFusion后的产品线,该并购包括几种药物管理,感染和呼吸产品。BD和Bard需要在6月向美国联邦交易委员会(FTC)提供关于这一交易的更多信息,但双方仍然很自信地认为可以完成已经达成的协议。

赛默飞世尔科技公司72亿美元邀约CMDO Patheon

来自荷兰的Patheon公司的股东收到赛默飞世尔科技公司每股35美元(完全稀释后),价值约72亿美元的邀约,包括估计达20亿的净债务。Patheon是一家合同研发制造公司,提供药物产品,药物成份和药物开发服务。其将成为赛默飞世尔科技公司的一部分,做为实验室产品和服务部的补充,赛默飞的这部分业务在2016年已经获得70.3亿美元的收入。在年底完成交易后,赛默飞将达到高估值并拥有近4年获得的多种业务资产。(图2)

图2:赛默飞世尔科技公司2014到2017年的并购

Avantor是新山资本旗下的公司,宣布试图按普通股每股33.25美元以现金形式(约64亿美元)收购实验室产品和服务公司VWR。通过该交易,Avantor将加强其cGMP生产流程并扩展进入新兴市场和欧美市场。新山资本将成为新公司的主要股东,VWR的前主要股东,Madison Dearborn Partners将不再拥有新公司的普通股。协议有望于2017年第三季度结束。

服务公司InVentiv健康将被INC研究控股整合,价值约46亿美元,以全股票交易进行。合并的公司将成为生物制药外包供应商,合同研究组织和合同商业化组织的领导者,潜在净收入超过32亿美元。INCResearch和inVentiv的股东将分别拥有新公司53%和47%的股份。交易于2017年第二季度完成。

费森尤斯卡比43亿美元收购Akorn进入仿制药市场

费森尤斯集团公司的费森尤斯卡比启动每股34美元对Akorn的现金收购(约43亿美元),包括约4.5亿美元的债务。Akorn是一家特药仿制药公司,开发和商业化仿制药,品牌处方药,OTC药及动物健康产品,2016年的收入为11亿美元。公司专注于消毒和非消毒的剂型,包括眼科,注射用,口服液和喷鼻剂,这吸引了费森尤斯卡比的注意,尤其是产品线的协同性,费森尤斯卡比也开发和商业化消毒的注射产品。交易于2018年初结束并作为同一年的增值。

飞利普21.3亿美元竞标Spectranetics以扩展其血管器械资产

飞利浦以每股38.5美元(约21.3亿美元)现金收购Spectranetics。Spectranetics的产品包括用于用于冠脉和外周动脉疾病的血管介入器械,起搏器和除颤产品。Spectranetics的主要资产是Stellarex,一种药物包裹的血管成形球囊,于2015年花费3千万美元从Covidien获得。已经在欧洲上市并处于美国FDA的审批过程中。交易将于2017年第三季度结束。该交易将扩展飞利浦的影像引导的治疗产业,并可以进入药物包裹的球囊市场。

PerkinElmer 13亿美元获得EUROIMMUN

PerkinElmer 将已13亿美元现金收购EUROIMMUN医学实验室诊断公司。这家德国公司生产用于自身免疫,传染病及过敏的检测产品。这些资产将扩展PerkinElmer已有的自身免疫和过敏诊断市场。交易有望于2017年第四季度完成,每股的增值将于2018年计入。

Valeant与其主要资产iNova说再见,获得9.3亿美元

私募公司太平洋股权合伙人及Carlyle集团,宣布通过旗下的公司从Valeant处以9.3亿美元的现金收购iNova制药。iNova是Valeant于2011年从Archer资本处购得,花费6.567亿美元首期及0.599亿美元的有条件支付。该公司生产和商业化关于体重和疼痛管理,心血管疾病及咳嗽感冒的处方药及OTC药。交易于2017年下半年完成。

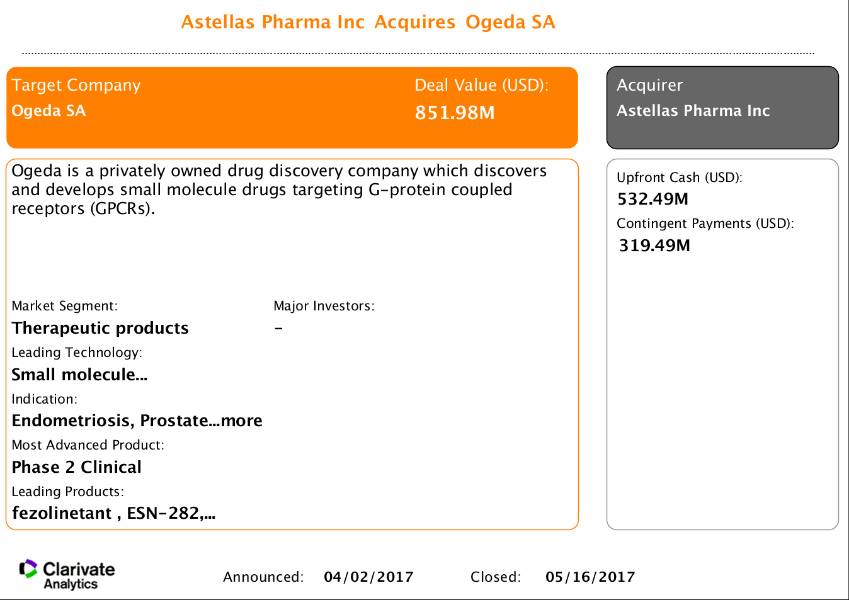

安斯泰来花费8.52亿美元购得fezolinetant与Ogeda

在上个月发布该交易以后,安斯泰来在5月完成了对美国公司Ogeda的收购,花费8亿欧元(约8.52亿美元),包括首期5亿欧元(约5.32亿美元)和未来基于Ogeda的主要候选化合物fezolinetant的进展的3亿欧元(约3.19亿美元)里程碑付款(图3)。该G蛋白偶联受体(GPCR)tachykinin NK3拮抗剂目前处于IIa期研究阶段,用于非激素治疗更年期相关血管舒缩症状。处于临床前的其它资产包括ESN-282,一种GPCR43拮抗剂,与默克合作开发用于溃疡性结肠炎;ESN-601则用于治疗自身免疫性疾病。

图3:安斯泰来8.52亿美元并购Ogeda简介

Bioverativ花费8.25亿美元完成针对罕见病TrueNorth治疗的收购

在今年6月,Bioverativ完成了对TrueNorth治疗的收购。首期支付4亿美元,后期现金及有条件的支付达4.25亿美元。通过这次交易,Bioverativ获得了TNT-009以加强其产品线,这是一种针对一种鼠IgG2a的人源IgG4单抗,目前处于Ib期研究,静脉注射治疗冷凝集素综合症并获得FDA的突破疗法资格。Bioverativ也获得了TNT-020,处于临床前的靶向人补体C1s蛋白的单抗,可用于皮下注射治疗冷凝集素综合症。

第三季度忙碌的M&A开始于KonicaMinolta,这家日本技术公司计划以8亿美元现金及2亿有条件支付收购AmbryGenetics公司。Ambry来自美国,提供遗传和非遗传疾病的基因检测方案,包括肿瘤,心脏,肺脏和神经领域。交易有望于2017财年第三季度完成。

编者按:所有用于本分析的数据均来自科睿唯安的Cortellis交易情报。

点击【阅读原文】了解更多CORTELLIS交易情报的产品内容

科睿唯安(原汤森路透知识产权与科技集团事业部)对本文的全部内容以及可能附带的全部资料拥有全部知识产权,并受法律保护。网络转载、编译及其他商业使用请联系市场部:[email protected]