现在我们这一代人面临着巨大的生活压力,不敢休息。所以哪怕明明知道身体可能已经出问题了,也必须“咬牙挺着”,直到疾病来临时,身体变得不堪一击。

“只有患病,住了一晚两万的ICU”,才惊觉过去没日没夜的拼搏,换成了一次又一次,与死亡之间的讨价还价。

病了才知道,忽视健康的重要性,不理性的拼命,表面上是一种无条件的付出,其实是对名利压榨式的索取,到头来才发现,曾经拿命换来的钱,不得不再拿出来续命。而最令人心痛的是,大部分人的收入根本无法承受大病带来的损失。

所以,我们除了咬牙坚持,还需要给自己和家人增加一项保障,能够减少重大疾病和意外事故带来的伤害。

一提到保险,很多人刚开始,都是一副不在意的样子:

单位已经给我交了医保,再买商业保险多余吗?

然后,一场大病来袭,一个个悔不当初:后悔当时几千元保费不掏,现在几十万的医药费,负担不起!

的确,平时的小病花几百几千也许没什么感觉,可万一自己或者家人罹患重疾,动辄几十万、上百万的治疗费用,我们谁能保证自己可以爽快地拿出来?

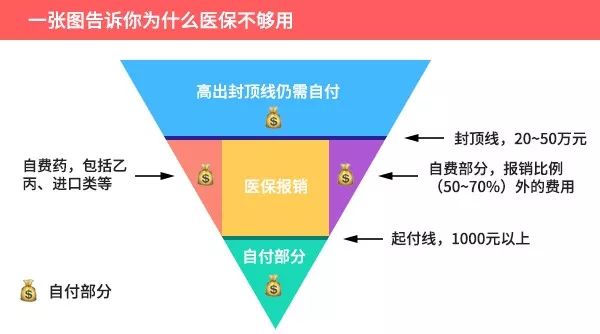

一旦遇到大病巨额的医疗费,医保报销就只是杯水车薪,根本无法缓解普通家庭因重病带来的经济压力。

我强烈建议,每一个负责任的成年人,都应该把医保、商保配置齐全。这是对自己及家人应有的担当。

(本文不推荐保险)

不过,买保险可是个技术活,要买就得找对行家,否则很容易买贵或者买错!

为此,我特别邀请

保险专家、小帮保险CEO徐彬

来为大家讲讲买保险路上都容易走进哪些误区,怎么做才能避开这些误区。

(徐彬老师)

徐彬老师是哈佛大学的高材生,对保险有非常深入的了解,文章干货满满,大家一定要认真看完哦。

怕钱不够:

我家收入一般,保险是有钱人买的;

其实,家庭收入越低,意味着抗风险能力越低。

在中国,40%的贫困家庭都是因病返贫。

因此,对于普通收入家庭而言,保险是非常必要的。

怕不赔白买:

买了保险白买,担心不给赔;

没有一家保险公司是靠“拒赔”来赚钱的,保险拒赔必须符合保险合同约定或相关法律规定。只要投保过程真实合规,就一定会受到《保险法》保护得到应有赔偿。

怕不生病白买:

万一不生病,钱就白花了;

谁都无法100%保证自己能一辈子健康平安,买保险就是让保险公司帮你承担风险。一旦发生不幸,能够获得几十万甚至上百万赔偿。

我常听用户说,自己有朋友是保险代理人,在朋友的推荐下给孩子买了三四份保险,有重疾险、医疗险和意外险,一共下来8000多,感觉保障很全。直到听了我讲的《保险小白防坑课》,才发现原来的保险方案性价比并不理想,多花了不少钱。

还有人在签保险合同时,听信了代理人“健康告知不重要”的说法,没有真实填

写病史,等到真的出险了,保险公司合理拒赔,只能眼睁睁看着自己花钱买的保险打了水漂。

1.被“有病治病,没病返钱”的保险打动,觉得这种保险最合适。

事实上,买这种保险,真的不划算。比如市面上的消费型少儿重疾一般只要500块左右,但选择返还型的可能要多花5、6倍的价钱!而保险公司强调的利息,算下来还不如放在余额宝高!

2.希望能用一张保单,解决重疾、医疗、意外等所有问题。

这种保险看起来“大而全”,省心又省事,实际却是以偏盖全,几个险种共用保额,不仅容易影响理赔,还有可能捆绑性价比不高的保险,保费还贵!

保险对于每个家庭至关重要,投保前一定要多学习、多了解,这样才不会轻易被忽悠。

推荐你一个简单轻松的学习方式:

保险的专业性非常强,自己很难研究清楚。为此,我特别邀请

徐彬老师把《保险小白防坑课》免费分享给大家

,专门为你理清思路,做到防伪鉴真,

不花冤枉钱。

公众号读者福利

今日限时免费

▼

目前已有30万+读者听过我们的课程

PS:请先关注小帮保险公众号,扫码添加小助手,小助手会手动拉您入群

专业保险师免费答疑:

-

评估家庭风险:

1对1定制保险方案

-

剖析保险方案:

现有保单利弊分析