添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场路演培训;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注↑

从VC/PE到并购/产业平台,产业思维与掌控力,IDG资本的并购战略!

从VC/PE到并购/产业平台,产业思维与掌控力,IDG资本的并购战略!

今年,是IDG资本进入中国的第25年。

VC/PE领域,IDG投资的朗新科技今年成功A股上市;寺库、百世集团分别完成了纳斯达克和纽交所的挂牌。此外,作为持股22.96%的第二大股东,三只松鼠IPO将是今年IDG资本期待的重头戏。

产业基金领域,IDG资本与上市公司中青旅、红杉中国,三方共同发起设立旅游产业投资基金;与上市公司三湘印象、云锋基金签订了战略合作协议,探讨发起成立基金,共同投入文旅项目的开发建设。

并购领域,今年IDG参与的项目主要包括:

●与中国泛海联手收购老东家IDG集团(3月份完成交割)

●帮助木林森收购欧司朗全球照明业务(10月31日正式被证监会受理)

●向当代明诚出售新英体育(7月13日公布预案)

并购,作为提供全产业链服务,为企业提供多方位资源整合与专业增值服务的一种方式,以及“VC PLUS”战略,越来越受到IDG资本的重视。

介入并购业务,不但能加强对企业的实际运营与整合,还使IDG有机会逐渐演变成为一个对行业有重要影响力的,基于对产业竞争格局洞察,直接管理运营资产的机构。这是一种从风险投资,过渡到中后期投资,再到实现长期战略布局的思维方式的转变。

IDG资本参与并购的方式,也有非常鲜明的特点,比如

●参与的项目以跨境并购引入先进技术为主;

●主导、控制并购基金,并在交易全过程掌控标的;

●注重上市平台,尤其是上市公司的控制权/股权,交易前后成为上市公司第一/第二大股东。

无论是IDG资本去年主导的华灿光电收购美新半导体,还是IDG今年运作的标志性案例木林森收购LEDVANCE,这些特点都非常明显。

今天,小汪@并购汪@添信资本带你来看看今年IDG在并购领域的运作。

IDG主导:木林森收购LEDVANCE

木林森收购LEDVANCE,是今年IDG资本在并购领域运作的标志性案例。

木林森是国内LED封装行业的龙头。2015年,木林森得知欧司朗拟剥离传统照明光源业务至LEDVANCE公司,并将LEDVANCE对外出售的消息。

欧司朗是全球第二大的照明产品及方案提供商,总部位于德国,2015财年销售额近56亿欧元。欧司朗剥离出的全球光源业务,对木林森有很大的吸引力。因此,2015年11月,木林森董事会同意参与对LEDVANCE的竞购。

LEDVANCE年营业收入超150亿,是木林森的3倍。通过收购LEDVANCE,木林森的业绩将大幅增长;此外,木林森将获得LEDVANCE覆盖全球的销售渠道,国内市场不再成为制约木林森的天花板。

更重要的是,木林森通过奉行低成本战略发展壮大,以杰出的成本控制能力获得了LED行业“价格屠夫”的美誉。收购LEDVANCE将使木林森有机会向价值链上游进军,获取品牌端更高的利润率。

在得知木林森收购LEDVANCE的意愿后,IDG介入了交易,帮助木林森完成收购。在此之前,IDG已经投资了华灿光电,对半导体行业十分熟悉。

《跨境并购》报告对这个案例做了详尽分析,IDG、木林森对LEDVANCE的收购分为两个阶段:

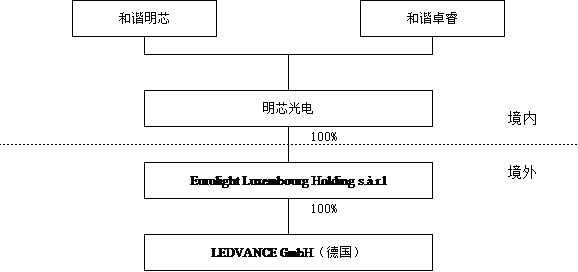

第一阶段:木林森、IDG、义乌市国有资本运营有限公司联合成立并购基金和谐明芯。并购基金和谐明芯设立下属子公司明芯光电。明芯光电通过设立的卢森堡SPV Eurolight Luxembourg Holding s.à.r.l ,完成对LEDVANCE的收购。(2017年3月3日完成)

第二阶段:木林森公布重大资产重组预案,拟通过发行股份及支付现金购买资产的方式,将标的LEDVANCE 注入上市公司。(2017年10月31日正式被证监会受理)

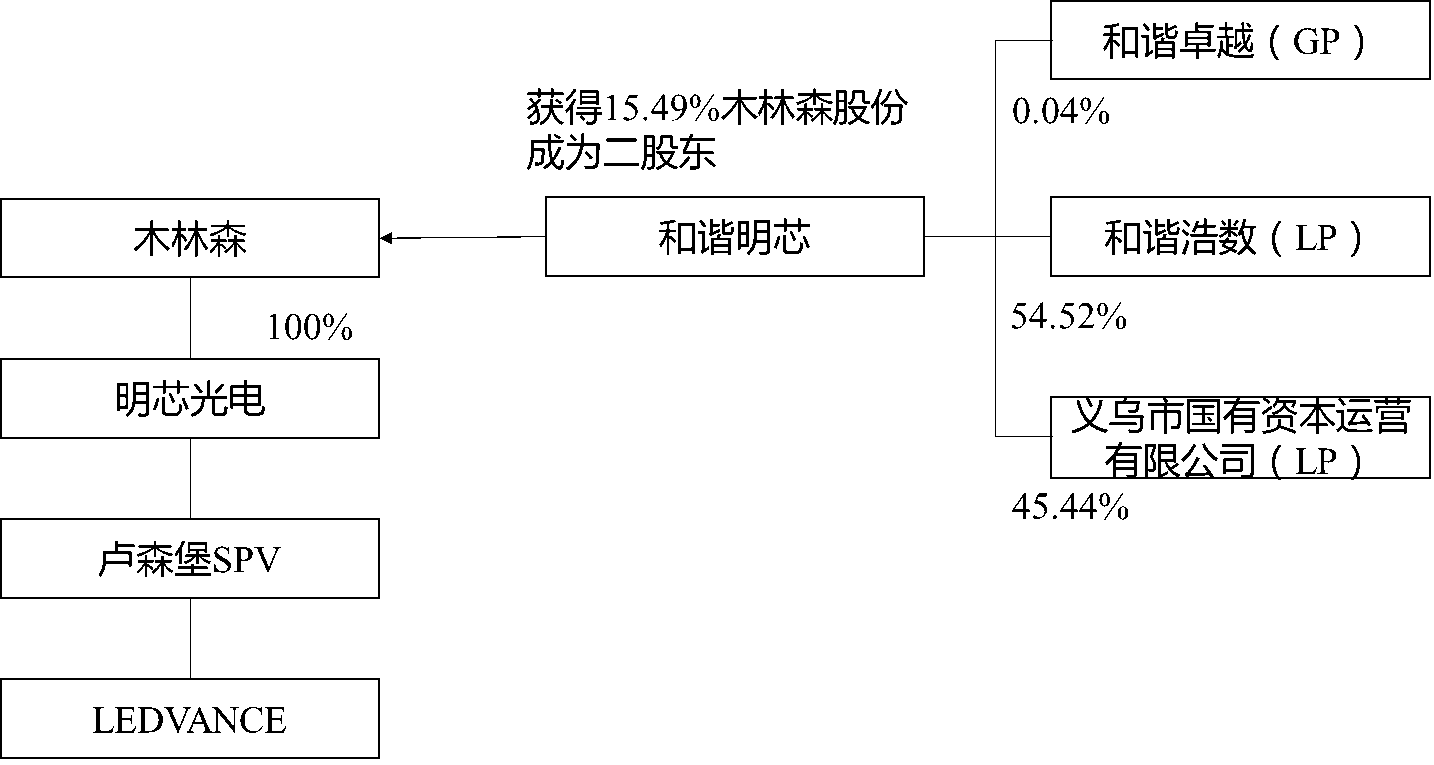

2016年7月19日,上市公司木林森联合IDG、义乌市国有资本运营有限公司成立了并购基金和谐明芯。

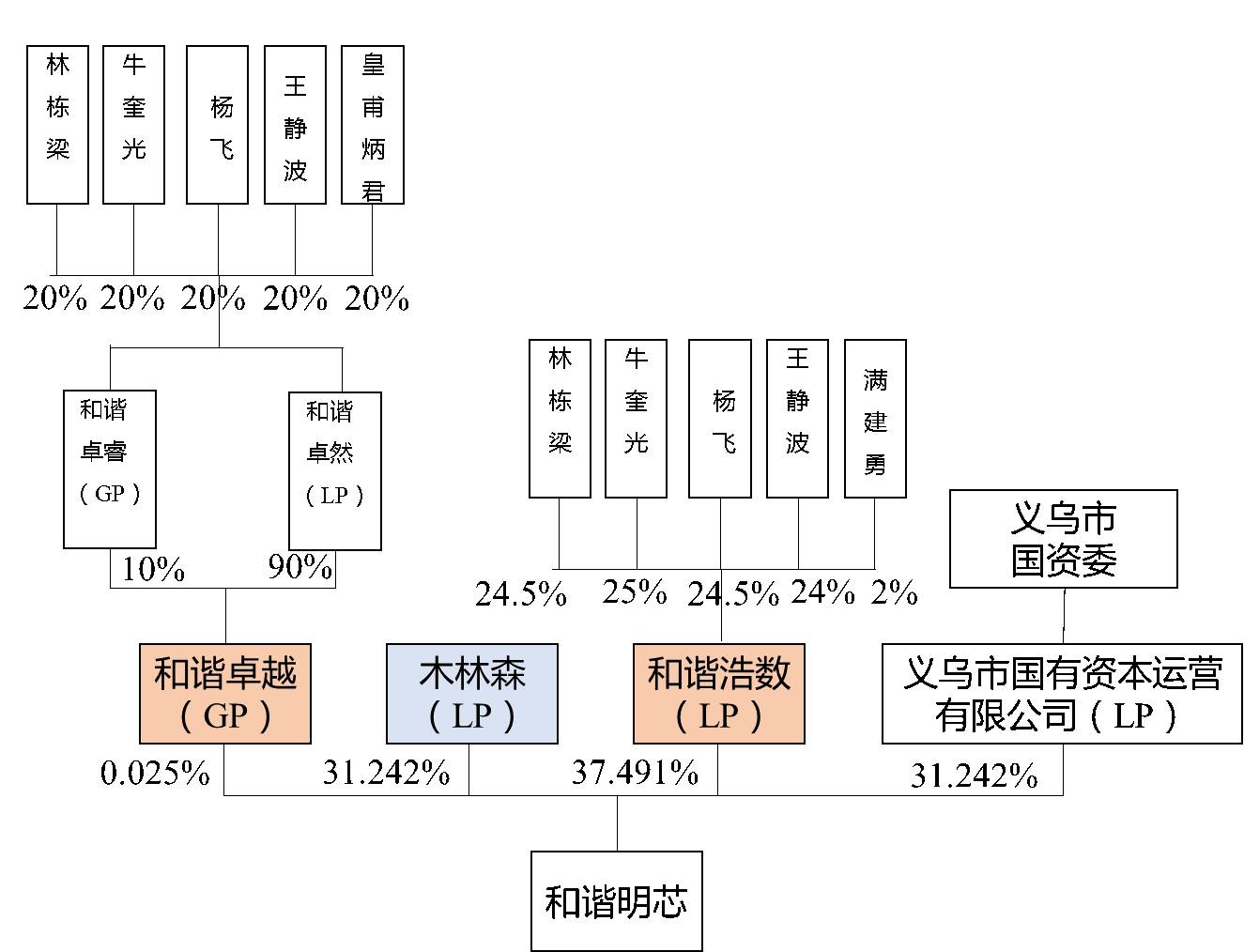

并购基金采用了“上市公司+PE”的模式,IDG旗下有限合伙企业和谐卓越担任GP。其他3名LP分别为IDG控制的和谐浩数、木林森、义乌市国有资本运营有限公司。

将并购基金的GP和谐卓越的股权结构进行穿透,IDG资本的林栋梁、牛奎光、杨飞、王静波、皇甫炳君五位合伙人共同控制和谐卓睿,和谐卓然,间接控制和谐卓越并控制并购基金和谐明芯。

整个并购基金的设立和运作管理,主要是由IDG来进行的。

图:并购基金出资结构

并购基金的认缴资金总额为40.01亿元,资金结构如下:

上市公司木林森:出资12.5亿元,出资比例31.242%

义乌市国有资本运营有限公司:出资12.5亿元,出资比例为31.242%

和谐浩数:出资15亿元,出资比例为37.491%

和谐卓越:出资100万元,出资比例为0.025%

2016年7月21日,并购基金和谐明芯与和谐卓睿共同出资设立子公司明芯光电,公司注册资本400,000万元。和谐明芯出资399,600万元,持股99.9%,卓睿投资出资400万元,持股0.1%。

随后明芯光电在卢森堡设立了SPV :Eurolight Luxembourg Holding s.à.r.l。

随后,并购基金和谐明芯成功赢得了对LEDVANCE的竞标。

2017年3月3日,欧司朗公司将LEDVANCE 100%股权以初始作价4.857亿欧元(以7.40CNY/EUR计算,约合人民币35.94亿元)出售给和谐明芯在卢森堡的子公司,境外交割正式完成。明芯光电通过EurolightLuxembourg Holding s.à.r.l间接持有LEDVANCE100%股权。

在并购基金和谐明芯通过卢森堡完成对LEDVANCE的交割后,木林森公布重大资产重组预案,拟通过发行股份及支付现金购买资产的方式,将标的LEDVANCE 注入上市公司。

在木林森与并购基金股东的换股交易中,交易对方为并购基金和谐明芯以及和谐卓睿,交易标的为并购基金子公司明芯光电。交易完成后,并购基金将成为上市公司股东。

发行股份购买资产:

交易对方 和谐明芯、卓睿投资。

交易作价 40亿元;其中现金对价12.54亿元,占总对价的31.35%;股份对价27.46亿元,占总对价的68.65%。

发行价格 28.36元/股。

发行股份数量 96,826,516股股份。

标的资产 明芯光电100%股权。

募集配套资金

交易对方 不超过10名特定对象。

募集总额 不超过125,500万元。

资金用途 不超过118,000万元将用于义乌LED照明应用产品项目、预计不超过7,500万元用于本次重组相关费用的支付。

需要注意的是,这里涉及到木里森持有自身股份的交叉持股问题。现金对价支付完成后,并购基金中的各出资人需要安排上市公司从和谐明芯处退伙,并由和谐明芯在木林森进行退伙结算后按照其合伙协议的约定以现金对价退还木林森在和谐明芯的财产份额。退伙手续完成后,上市公司再将和谐明芯所获得的新增股份登记上市。

如果发行股份购买资产最终完成,并购基金和谐明芯将获得96,826,516股上市公司股份,占发行后上市公司总股本比例的15.49%,成为木林森第二大股东。

并购基金获得的木林森股份,股份发行价为28.36元/股。以发行价计算,该部分股份总市值为27.46亿元,与木林森退伙以后并购基金剩余三位出资人义乌市国有资本运营中心、和谐卓越、和谐浩数的27.51亿元认缴出资相近。

并购汪研究中心曾经在《并购基金》报告中深入分析过,并购基金的退出分为三种模式,这种模式是较为常用的间接型模式。即并购基金本身成为上市公司的股东,并购基金的股东或合伙人通过并购基金间接持有上市公司股份。在这种模式中,交易标的是并购基金控制的子公司或标的,交易对方为并购基金。

通过这种模式,并购基金的实际控制人与并购基金持有的上市公司股份合并计算,理论上IDG仅通过100万元的GP出资,就能控制木林森15.49%的股份。

其他并购:IDG集团、新英体育、华灿光电

除了主导木林森收购欧司朗全球照明业务这一标杆案例外,今年IDG资本参与的并购还包括联手泛海收购了老东家IDG集团,向当代明诚出售新英体育。此外,IDG去年运作的项目华灿光电,目前还在证监会审核进程中,但因财务数据需要更新而暂时中止了审核进度。

IDG资本联合泛海在今年3月份完成了对IDG集团的收购。

IDG资本原本是IDG集团的投资部门。1999年,IDG资本启用合伙人制基金管理模式,IDG资本从原本IDG集团的投资部门演变为实行合伙人制的独立运作的基金管理团队。

IDG集团不再是IDG资本的股东,变为出资人LP,IDG集团与IDG资本管理团队从那时起就不再存在任何股权方面的关系。

IDG创始人兼董事长麦戈文去世后,2016年IDG集团寻求对外出售。最终IDG资本联合泛海在今年3月份完成了对IDG集团的收购。整体收购分为两部分:

1)中国泛海控股收购IDG Inc.

IDGinc的主要业务是IDG集团原来的信息技术咨询业务、媒体业务。

2)IDG资本收购 IDG Ventures

IDGVentures主要是IDG集团的全球投资业务。完成收购后,IDG Ventures资产占IDG资本管理资产总规模的比例约10% 。

另外一项交易是IDG向当代明诚出售新英体育。

新英体育是IDG资本和新雅迪传媒联合成立的体育产业运营平台,IDG合伙人李建光担任新英体育的董事长。

“新英体育”寓意为,使英超在中国获得重生。公司的主要商业模式是通过竞标拿下英超版权,通过新媒体平台、地方电视平台进行版权分销。IDG资本希望通过成立新英体育,借助英超版权,在中国市场探索出一个运营体育媒体权利的可行商业模式。

在此之前,新英体育通过IDG美元基金提供资金购买英超版权,已经成功在中国运作接近10年,构建了通过新媒体平台版权分销、部分比赛在新英平台收费,地方电视媒体联合运营的独特的商业模型,并在2016年实现7.04亿元营业收入、1.77亿元净利润。

2016年11月份,在英超2019-2022年新一轮版权竞标中,新英体育以报价不到4亿美元参与竞争,但最终,版权被苏宁体育以7.21亿美元的创纪录高价竞得。失去英超版权之后,IDG资本选择将新英体育作价5亿美元出售给当代明诚,并通过当代明诚与苏宁体育共同设立合资子公司的方式,共同运营英超版权。

将新英体育出售给当代明诚,代表了体育版权运营领域新的利益格局,也代表了IDG资本在体育产业的新尝试。

除以上两项交易之外,IDG资本在去年运作的明星项目华灿光电收购美新半导体,还在证监会审核进程中,但是由于财务数据需要更新,审核进度暂时中止。

美新半导体(MEMSIC)主要产品为加速度计和磁传感器。2013年,IDG资本联合美新半导体管理层,通过成立并购基金MZ,以10,676.90万美元将美新半导体私有化。

2016年,并购基金MZ将美新半导体转让给并购基金和谐光电的子公司TFL,同日上市公司华灿光电推出重大资产重组预案,拟间接收购MEMSIC 100%股权。

在此之前IDG旗下的Jing Tian I和JingTian II合计持有华灿光电3634.5万股,已经是华灿光电的第二大股东。

IDG在这次交易中扮演了多个角色。上市公司第一大股东,将MEMSIC私有化的买家,上市公司交易对手之一的控股股东、上市公司交易对手之二的其中一个GP。

在交易完成后,IDG仍然为华灿光电第一大股东。

小汪点评

事实上,我们复盘的这些案例,从跨境并购到产业整合,从金融资本的投资思路到产业的资本化路径,从融资到投资,这些体量较大、产业前沿的交易都很有思路和策略性。具体来说,细节应该如何安排,结构应该如何搭建,也欢迎大家加入线上路演课,来与我们深入探讨。

概括来说,文中的上述案例,鲜明体现了IDG资本在并购领域运作的特点:

1)在IDG资本重点关注的领域中,IDG资本引入国外好的资源或技术,推动和帮助国内的企业产业升级。

2)基本控股,追求对标的和上市公司的影响力和掌控力。

3)产业思维、长期性。

这意味着,虽然VC依然是IDG资本的灵魂,但IDG也逐渐成为一家直接下场运营资产、追求掌控力、追求长期的战略布局和思维以及产业影响力的机构。

这是IDG资本目前与红杉、经纬等一线VC截然不同的地方。

从1992年起介入中国互联网天使投资,到2005年,IDG资本与Accel合作成立成长型基金、进入成长期投资,到2010年,IDG资本发起了首支人民币基金,引入了全国社保、国科、北京国资中心、中关村、海淀引导基金、国开金融及其他政府引导基金等国内大型机构投资人,再到四五年前,IDG成立了并购团队进入并购领域。

有人说,IDG资本一开始是一家VC,后来变成了一家PE,现在的战略彻底让人看不懂。

但实际上,IDG在战略上一直沿着早期(VC)、中后期(PE)、并购(M&A)、产业平台的路径向后延伸。

这种战略的延伸与创投行业的竞争格局变化相关,比如互联网巨头BAT的入局,比如行业发展到成熟期,并购整合加剧成为必然现象,要求投资机构提供全产业链式的服务成为必然。

但IDG在并购战略上的核心还是追求掌控力、追求长期的战略布局和思维以及产业影响力,与企业家进行更好的合作。

未来的市场中,会逐步形成一批对行业有影响力,基于对产业竞争格局洞察的机构直接管理运营资产的机构,这可能是未来VC、PE的发展方向之一。

小汪推荐

并购汪研究中心独家推出“线上路演课程包”,课程设计充分尊重资本市场复杂、多变的特性,以培训为纲,路演为主。

课程模块分为两大部分:模块一:趋势路演,主要针对最新政策、趋势与市场创新的实务思考;模块二:专题讲解,包含跨境并购、并购基金、并购重组与IPO审核、合规趋势、估值分析、财务核查等专题研究。

课程讲师由并购汪核心团队及一流投资、投行、专业服务机构资深合伙人组成,兼具前沿、实务和策略性于一体。

从趋势变化到创新思路,从梳理架构到前瞻思考;充满弹性的课程设计使学员能更有针对性的进行学习。

课程为期12个月,每月4次课,每两次课解决一个趋势热点,更有重磅季度讲解专题——跨境并购,深度剖析经典案例,精讲策略与估值,研讨反思并启发!

课程售价:非会员4080元,会员3880元。

并购汪研究中心独家推出的《并购基金》报告,也是市场上具有较强可操作性、完整系统性和实务价值的专题研究报告。研究报告的研究体例完整,从实践中的募投管退四个环节出发,构建了募投管退每一步骤的策略体系,并收录了25个高能案例。

最后,欢迎大家加入我们的会员群。会员分为并购基金版会员和跨境并购版会员,除了研究报告,还享有更重要的会员权益,包括线上分享、线下活动、项目资源对接等权益。

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

咨询、顾问服务,资产管理、投资合作

联系方式:[email protected]

并购汪·添资本社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片申请

群内专业交流/项目资源对接/职业信息

▼

专业的并购汪需要专业的你

招聘:研究、投行、产品运营、资本学院、综合管理部

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。