Yes, everything has theadvantage and the disadvantage just as a coin has two sides.

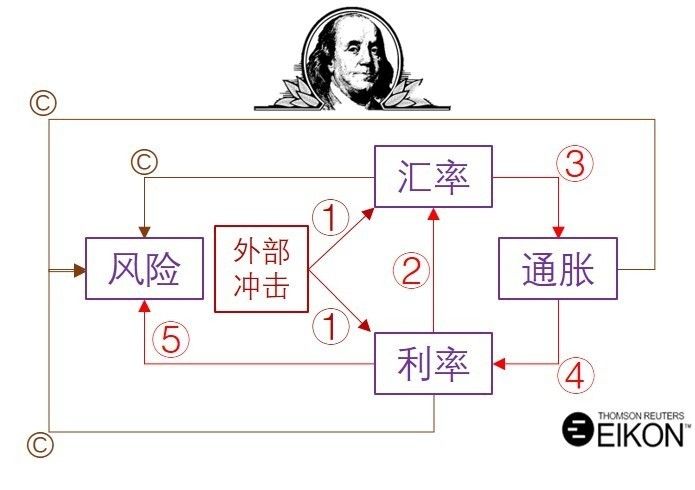

我们对于历史上每次所谓的货币危机并没有一个统一的概念,历史总结一下大家会得到一个结论:汇率源于某种因素遭受持续性的抛售(贬值)央行被迫的抬升利率寄希望利率的抬升来稳定资本的流出,但同时这样的利率变动会加速经济的衰退,反倒会进一步导致资本的加速流出;(当然如果您还是一个家底不足够厚,且资本还自由流动,负债还巨高汇率还搞联系汇率制的国家的话,那就杯具了)。

似乎对于英国而言,后者这总悲剧的路径似乎还不会发生,回顾英镑的历史来看,过去

50

年间至少出现了四次英镑危机

--1967

、

1976

、

1980

年代中期和

1992;

当然历史上英镑的危机在当局被迫做出选择的方面还是有着比较明显的差异,有的是为了守卫英镑,有的是为了控制输入性通胀,其中最著名的就是索罗斯和

1992

年的英镑危机;但无论是当局为了什么样的目的被迫做出的选择,他们都具有共同工具

-

那就是当局被迫调高利率,这种由汇率和利率形成的“硬币的两面性的反馈”:

①

英镑遭遇某种外部因素的冲击持续抛售或贬值,

最终迫使当局被迫上调利率以守卫英镑(加息来增加抛售的成本或阻止资本的流出),最终弹药消耗殆尽,以失败告终,汇率最终再次大幅度贬值;

②

英镑遭遇某种外部因素的冲击持续抛售或贬值,最

终迫使当局被迫上调利率控制输入型通胀,却而无暇顾及经济能否承受住货币紧缩的冲击,最终迫使利率上升,打击资产市场并加速经济衰退

;

当然历史上的英镑危机基本上就是在这两种路径中不断地循环,只是说前者的负面效应或许反馈的比较快一些(反馈的时间比较短);而后者这种路径却反馈的时间会比较长一些,英镑疲软从资本流动的角度来看却另一面有利的因素:

汇率的走低使英国资产市场保持对外资的吸引力,可以在保持吸引资本流入的同时又不会抬高利率,看似很不错,但似乎忽略了利率的双面性,资本流入加剧资产价格的上行同时反倒制约了原本利率真实的目标(对实体经济的帮助),而低利率反倒会进一步的加剧资产市场的吸引力,问题是如果经济的结构就此转入到资产支撑而不是实体支撑的话,那么这里提到的担忧就需要时间的累积了;

例如在00年代之后,英国在实体经济的比重越来越下降而金融和金融功能服务业比重越来越高之后,对资本循环的过度依赖后,后者的路径的末端-利率的上市对于实体经济的冲击也就越来越显得并不重要了,更多的危机变成了一个累积的过程,直到资本市场的反馈走到末路的一刻才会触发新的危机(00-08年英国利率资产的循环-到08-09年英镑的汇率);

总结一下硬币两面性的完整路径:

①

英镑遭遇某种外部因素的冲击持续抛售或贬值,

BOE

选择降息拉低利率来选择回应;

②

低利率和外部风险因素开始循环作用,利差诱发汇率进一步的编制;

③

低汇率和低利率环境并没有触发资本流入,反而触发了资本持续的流入(

The Kindness of Strangers

);

©这种持续的资本流入并不是转向英国的实体经济的投入,更多的投资进入了英国的资产市场(房地产,股票,债券等),硬币的两面性告诉我们:现在看或许是好事,但未来也是风险的爆发点

④

输入性通胀和高起的资产市场最终迫使

BOE

被迫上调利率控制输入型通胀(硬币两面只能选择一面的时候)却而无暇顾及经济能否承受住货币紧缩的冲击,最终迫使利率上升,利差的变化开始驱动汇率的升值;

©这时候利率的抬升还不会很快的就引发资产市场的风险爆发,这也就是一个我们说一个硬币双面效应持续累计的过程,利率走高当然对于那些依赖于本币杠杆的人或许并不是好消息,但是利差变化诱发汇率的走强以及通胀预期的抬升,反而对于那些来自于海外资本的流动来说确是好消息-你贬值他也流入,你升值太更要流入(持有一个升值资产),影响这部分海外资本流动的或许变化的并不是来自于BOE的调整和变化;

⑤

利率持续抬升和资产市场的持续走高一切看似正反馈的循环,直到某天这种关系无法进一步的维持,音乐停止;

⑥

内外利率和资产市场的循环反馈走到零界值,或许累积数年的矛盾开始爆发,货币危机(利率和汇率)再次开始;

⑦

周而复始,实际生产环节已经被完全掏空,却留下了不得不一直持续性的依赖于资本流动,资产市场和金融功能服务的瘾;

2014欧洲的利率和汇率的变化间接的对英国产生了资本流入的循环,而外部冲击(英国大选-到退欧)正在从另一个维度再展开,特丽莎梅重回“伟大的大不列颠”的想法想戒掉这样过度依赖资本项目的瘾君子(英国经常帐赤字/GDP=4.4%,约1,000亿美元资本流入每年),汇率的贬值到目前这一年已经悄然的开始产生上面我们聊到的两面性的问题:

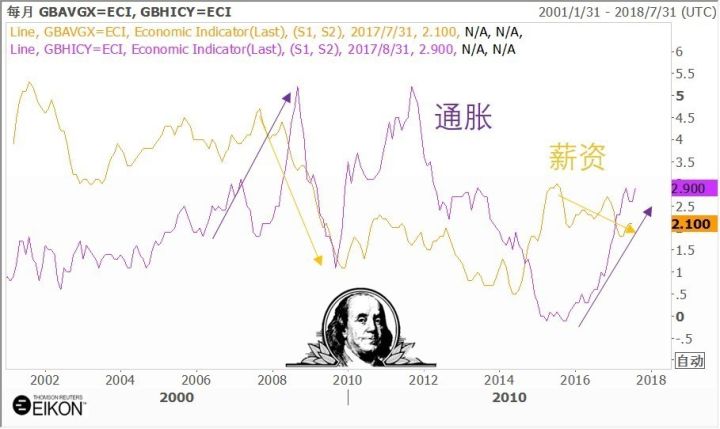

或许通胀数据的结构问题已经很说明了问题-薪资的增长依旧疲软,而由汇率和利率驱动的输入性通胀压力却已经凸显

此时的政治家和央行之间的问题就开始出现了:汇率诱发了输入性通胀,而政治上伟大的大不列颠梦想却需要一个低利率和低汇率的组合;

硬币的两边两者如何选择?

如今利率的绝对水平和起点较低,英国央行(BOE)如果坚持,以转向强硬以抵消英镑贬值带来的输入性通胀效应,并担心国内因素引发的通胀将随之而至的话,那么或许英国就又会回到以前的老路上去,并且为未来下一次的危机埋下周而复始的隐患;

如果一个不小心,退欧这种外部冲击一旦诱发了更大的担忧,很快的就阻断了后续利率持续抬升和资产市场的持续走高共存的正反馈的循环的话,那么外部冲击可能就会进而可能倾覆英国金融和房地产市场,磨灭海外对英国资产的需求或者将在英国的外国投资者往外推,那么危机可能比我们前面描述的循环路径要来的更早一些了。

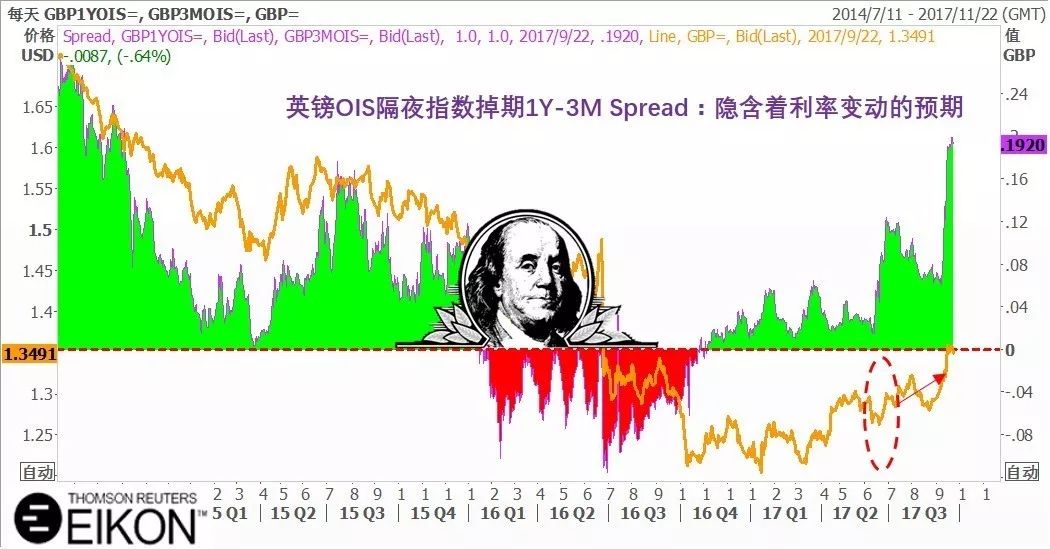

当然逻辑说的有些远了,现在的交易者并不会太多的

care

未来会如何演绎,当下大家的押注就是

BOE

面临着这样的输入性通胀效应如何选择的问题,

BOE

的预期交易正在改变着汇率和利率的预期,这就是当下的硬币这一面;

(完)

今日日记为

【EUREX欧洲期货交易所

】特约专稿:

今日日记为

【EUREX欧洲期货交易所

】特约专稿:

EUREX是全球最大的以股票及股指为标的物的期权期货及利率衍生品交易和清算国际提供商之一。

例如:中长期德国政府债券期货这样的单一产品而言,欧洲期货交易所目前在欧洲市场享有超过90%的市场份额;