更多、更及时的干货内容,请关注扑克投资家网站

文 | 天风宏观团队

来源 |

雪涛宏观笔记,ID:xuetao_macro

编辑 | 扑克投资家,转载请注明出处

核心要点:

市场从已经

从特朗普当选后的“强美元、高油价、强通胀预期”,开始转向特朗普效应的预期钝化和调整期。

美国国债收益率曲线趋于扁平化,显示投资者对未来经济增长的不确定性。

美元将震荡向下后触底,黄金将震荡向上后触顶。

市场似乎也并不认同美联储会大幅加快加息节奏,特朗普政策如果在短期内不能明朗,如火如荼的特朗普交易就必然在短期内钝化压抑。

近期欧元区、英国和美国CPI主要推动力是能源价格,再通胀交易的另一个重要驱动因素是油价。油价的低位波动,直接导致了市场对再通胀逻辑的担忧,从交易上看2季度可能是再通胀交易的缓冲期,商品价格可能面临调整和分化,下半年维持震荡。

3月21日,标普500指数和道指均创下自2016年10月11日以来最大单日跌幅,其中金融股大跌2.9%。美元指数跌破100,黄金突破1240美元,美国10年期国债收益率跌回至2.4%。

市场从已经从特朗普当选后的“强美元、高油价、强通胀预期”,开始转向特朗普效应的预期钝化和调整期。

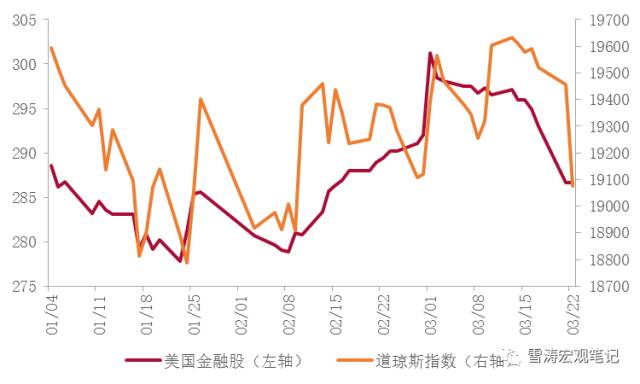

图1:道琼斯指数和金融股近期大幅下跌

特朗普交易出现钝化的直接原因在于特朗普政策落地不确定性加大。美国国会众议院可能在本周四不通过特朗普政府提出的奥巴马医改替代议案,这不仅意味着特朗普上任以来最大的立法动作可能遇挫,还意味着市场寄予厚望的特朗普大幅减税政策可能也难落地。从特朗普基建计划细节到减税政策,投资者已等待多时,当发现政策落地可能还要推迟时,市场开始怀疑之前的预期是否过于乐观,最终耐心消失殆尽到一个节点上,对特朗普交易的前景做出反应。尽管不能就此说特朗普交易结束,但是前期预期打的过满的钟摆已经确实开始回归。

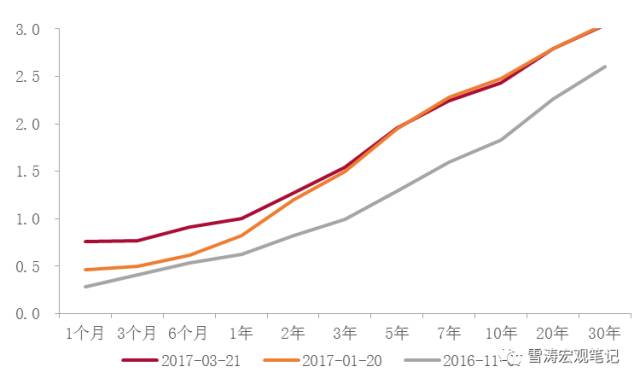

一、美债收益率期限曲线扁平化,显示投资者对未来经济增长的不确定性

美国国债收益率曲线自特朗普上台后明显趋于扁平化。上周三美联储加息后,1年期和10年期国债收益率走势分化,1年期国债收益率上行,而10年期国债收益率下行,进一步拉平了收益率曲线。随着收益率曲线的扁平化,金融类企业(尤其是银行)的利润空间被进一步压缩,反映在周二金融股大跌2.9%。利率曲线扁平化的背后,是投资者对未来预期的不确定性持续增强。

图2:收益率曲线扁平化

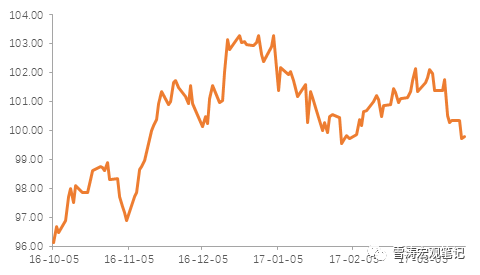

二、美元将震荡向下后触底,黄金将震荡向上后触顶

3月美联储FOMC如期加息25个基点,但并没有提及未来连续加息和缩表的计划。同时各大央行同步发出收紧信号,扼杀了美元的单边上涨趋势。从3月美联储鸽派加息以来,美元指数已下跌近1.5%,刷新一个月低点至99.64。目前特朗普政策落地成为悬念,美元指数进入弱势区间,未来将在震荡向下后触底。下半年美元可能会重新恢复强势。因为考虑全球资产负债表周期,中美欧经济基本面处在不同相位上,美国处从谷底往上爬的位置,日本还停在谷底,欧元区可能还在下坡状态,中国还在山顶上,这决定了全球央行政策虽然方向趋同,但步骤会分化,即美国收紧、日本欧洲在犹豫中维持、中国在纠结中跟随,所以相对强势的美元可能会在下半年重新推动美元指数回升。

图3:美元指数近期下行

黄金是实际利率的镜像,反映了投资者对特朗普效应的真实看法(增长vs通胀),所以黄金价格是特朗普交易的试金石。特朗普当选前期,市场视其为改变过去三四十年趋势的力量。市场预期若特朗普政策落地和执行力强劲,将提升美国实际GDP增速中枢1.5-2%,彼时黄金暴跌到1100美元左右(典型的特朗普交易)。但是从今年1月开始,黄金走上了稳健的修复通道。,目前已突破1240美元。在特朗普效应的增长vs通胀中,市场逐渐偏向了通胀。今年的黄金价格仍然会在市场对特朗普效应的反复认知更新中震荡,从美元指数的走势来看,黄金未来可能将在震荡上行中触顶回落。

三、再通胀交易回落

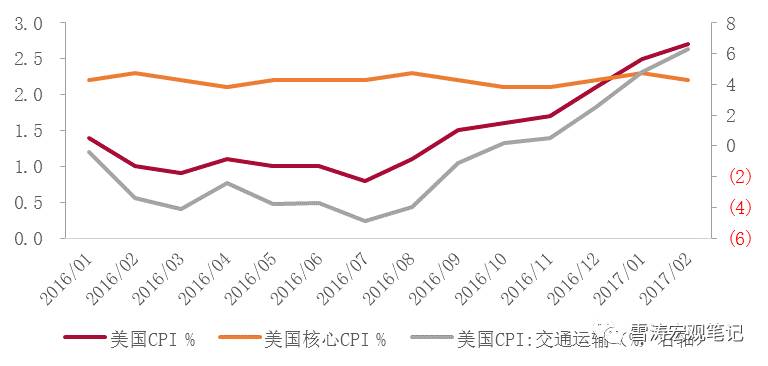

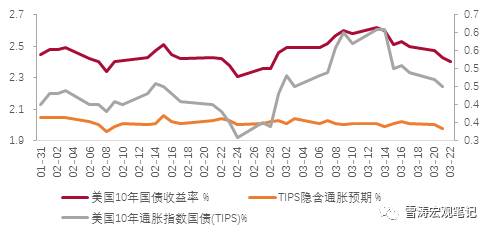

近期,欧元区、英国和美国CPI主要推动力是能源价格,全球通胀水平水涨船高不能成为全球经济强力复苏的有力证明,因为剔除能源和食品价格后的核心通胀水平依然保持平稳,所以再通胀更多是由原油价格上涨推动。从近期通胀保值债券(TIPs)隐含的通胀预期波澜不惊中也能有所体现。

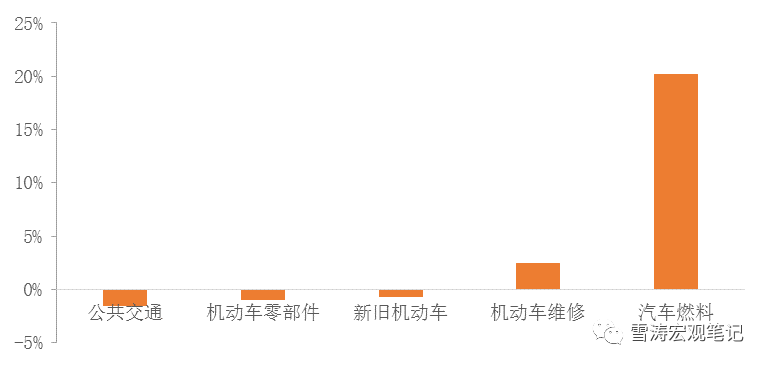

图4:美国CPI上涨主要来自于交通运输类价格变动

去年7月以来,美国CPI总体进入上升通道,而同期的核心CPI数据则整体保持平稳,16年年初至今一直在2.2%-2.3%范围内波动。从细项上看,交通类是近期美国CPI回升的主要推动因素,而交通类价格上涨的动力主要来自于能源价格。从17年1月交通类各项同比情况来看,汽车燃料价格上涨20.2%,是交通类价格上涨的主要动力。

图5:1月交通类价格上涨的动力主要来自于汽车燃料价格上涨

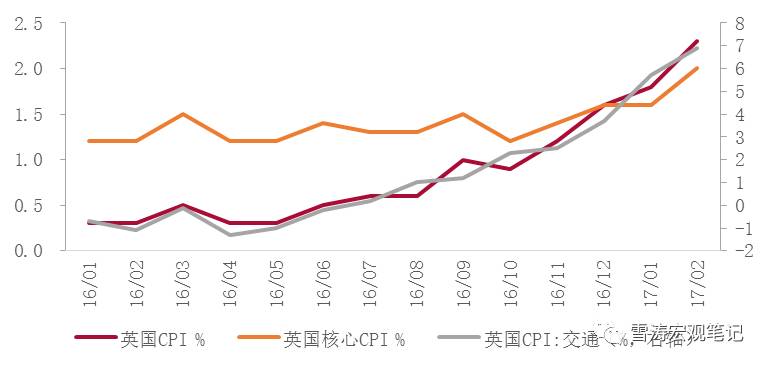

英国CPI和核心CPI 虽然近期都有所上涨,但CPI上涨幅度显著大于核心CPI变动,可以看到英国CPI上涨的主要动力依然来自于交通项。

图6:交通项价格变动推动英国CPI上涨

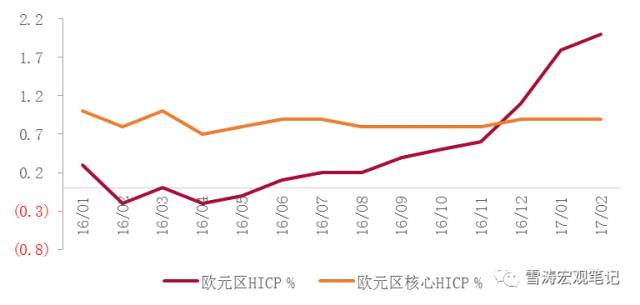

欧元区自16年底以来HICP上涨速度加快,而核心CPI一直保持稳定。

图7:欧元区HICP上涨,核心HICP维稳

图8:TIPs隐含的通胀预期维稳

图9:近期CPI上扬源于油价上涨

与此同时,市场似乎也并不认同美联储会大幅加快加息节奏,目前联邦利率期货显示的全年加息三次的概率仅有35%。市场不说谎,从燥热到冷却的过程,是预期不断被证伪后的自我修正,债市和股市的种种迹象都表明:特朗普政策如果在短期内不能明朗,如火如荼的特朗普交易就必然在短期内钝化压抑。

再通胀交易的另一个重要驱动因素是油价。然而国际原油价格近期又进入了震荡区。一方面OPEC组织减产提振油价的政策给美国页岩油的发展带来了机会,美国页岩油复苏迹象明显。EIA预期2017年美国原油产量将增加33万桶/日,由去年的888万桶升至921万桶。由于美国原油产量的持续上涨,库存不可能在短期内被清除,供过于求仍然是短期原油市场的现状,原油库存的高位仍将维持一段时间;资金面情况同样不容乐观,多头持仓数量的下降逼空原油期货价格。另一方面OPEC减产从2017年1月起生效半年,但如果油价持续低于50美元,OPEC减产可能被非OPEC加产反复剪羊毛,所以如果页岩油成本持续降低而且产量上升,冻产上的合作可能7月结束。

我们预计油价会在2季度下蹲,3季度起跳。短期内油价阶段性低位震荡,WTI在4月份达到阶段性低点,并在45-50美元/桶左右震荡,这种情况会持续至4月底。油价的低位波动,直接导致了市场对再通胀逻辑的担忧,从交易上看2季度可能是再通胀交易的缓冲期,商品价格可能面临调整和分化,下半年维持震荡。