据国家统计局数据,2020年1-2月全国固定资产投资同比增速-24.5%,增速同比2019年1-2月回落30.6个百分点。

从影响建材行业需求的房地产和基建来看:

1.受疫情影响,房地产需求短期承压

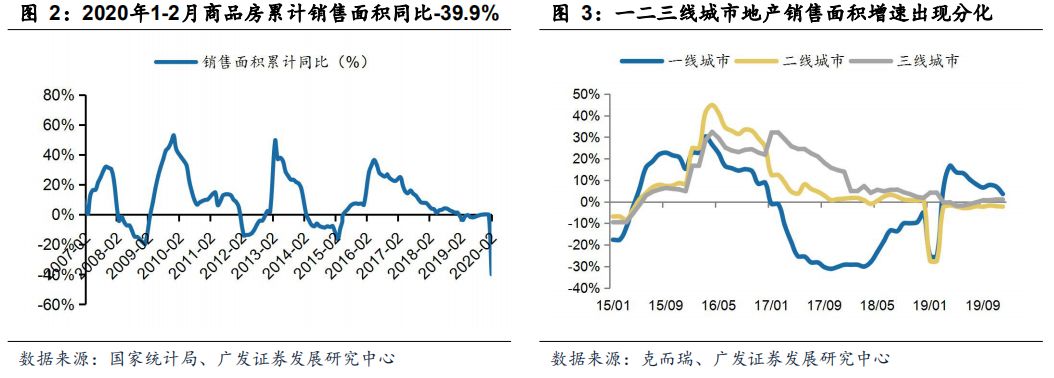

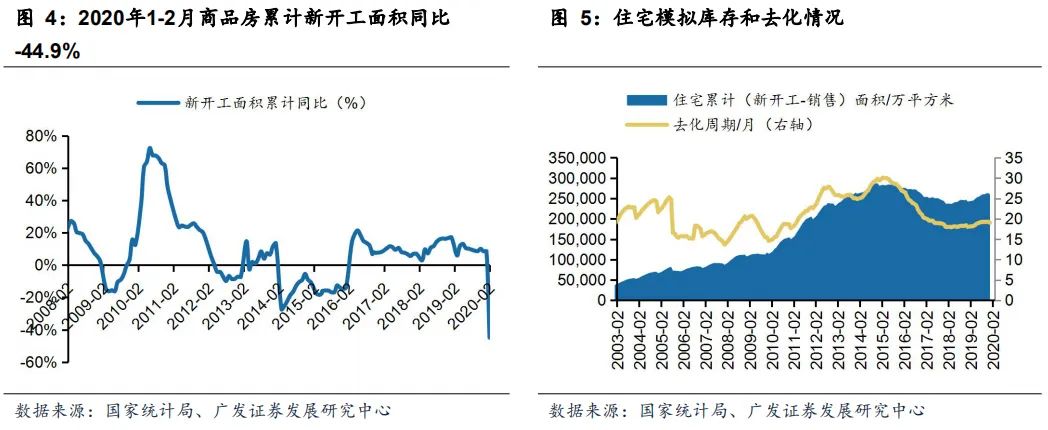

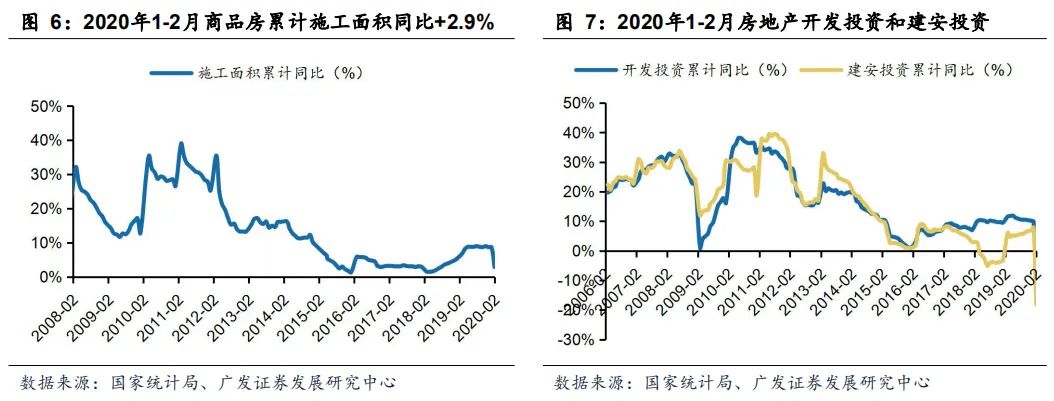

据国家统计局数据,2020年1-2月商品房销售面积同比增速-39.9%,增速同比2019年1-2月回落36.3个百分点;2020年1-2月商品房住宅销售面积同比增速-39.2%,增速同比2019年1-2月回落36个百分点,受疫情影响,房地产销售短期承压。2020年1-2月全国新开工面积同比增速-44.9%,增速同比2019年1-2月回落50.9个百分点。2020年1-2月全国房地产开发投资同比增速-16.3%,增速同比2019年1-2月回落27.9个百分点。全国施工面积同比增长2.9%,增速同比2019年1-2月回落3.9个百分点。总体来看,2020年1-2月房地产市场需求受疫情冲击较大,许多房企停工停售,开工时间较往年推迟,新开工和销售同比下降较快。预计随着房地产企业复工复产稳步推进,3月份房地产需求情况将有所好转。

2.地产竣工受到疫情短期影响,中期(年度)趋势不变

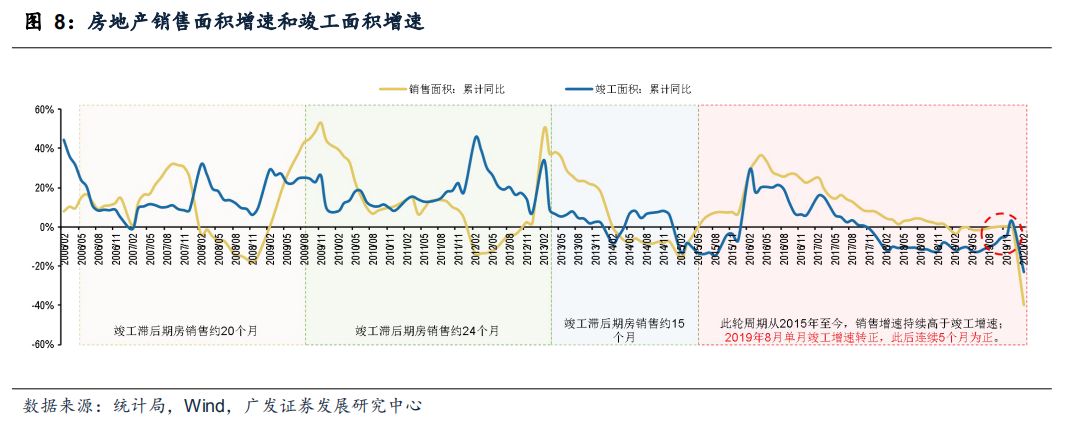

2020年1-2月全国地产竣工面积同比增速-22.9%,主要系疫情影响,房企开工较以往推迟,竣工交付节奏放缓,我们认为房地产市场正在稳步推进复工复产,从上游来看,3月份以来水泥和玻璃市场需求正在启动。

同时,我们认为疫情产生短期影响,但不会改变中期(年度)趋势,房地产市场2020年竣工趋势不变,疫情过后,“销售-新开工-施工-竣工”景气仍将逐步传导,2020年地产竣工将继续趋势性回升。

3.逆周期调节力度有望加大,基建投资有望回升

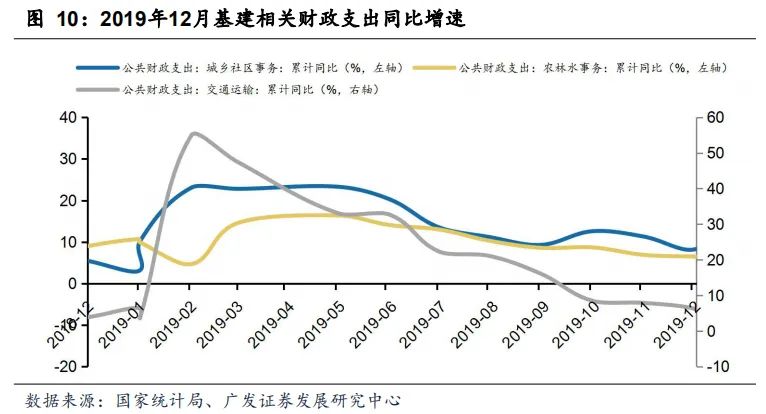

据国家统计局数据,2020年1-2月基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长-30.3%,增速同比2019年1-2月回落34.6个百分点。由于投资统计的是“完成额”,目前看到的基建完成额反映的主要是上一期影响。2019年12月与基建项目相关的财政支出类别同比增速为8.1%,增速比上年同期回落0.6个百分点。其中城乡社区支出增长16.1%,农林水支出增长6.3%,交通运输支出同比增长1.2%。

2月份以来,中央及地方不断加大政策调节力度,国家发改委、交通运输部等多部委努力扩大有效投资,加快审批、招投标,加大力度有序推动项目复工开工,多地列出重大项目投资计划清单,基建投资仍是重要部分。今年是全面建成小康社会和“十三五”规划收官之年,疫情影响下,政府逆周期调节力度有望加码。

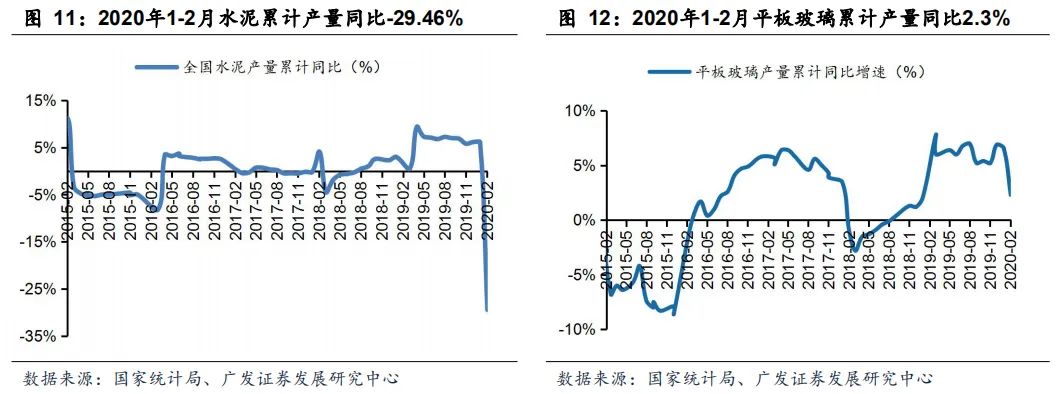

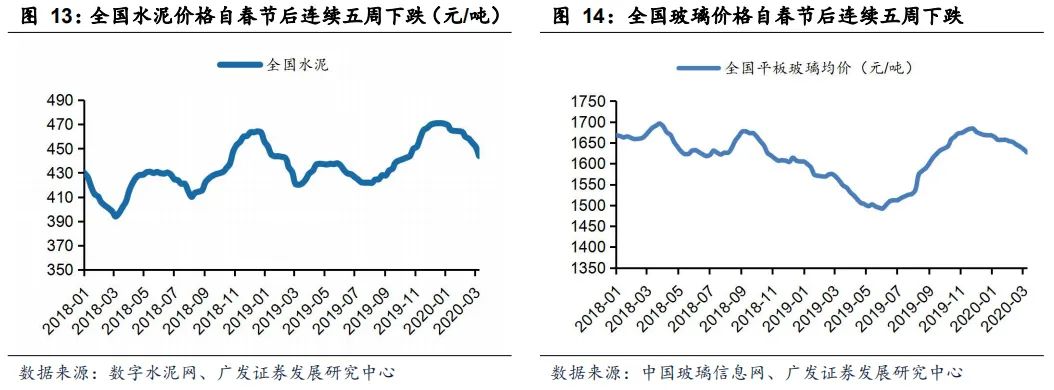

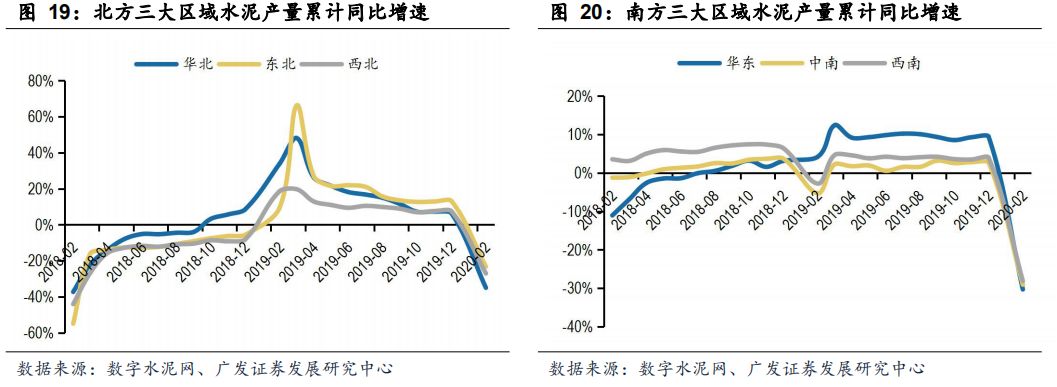

从水泥产量数据来看,据国家统计局数据,2020年1-2月全国水泥产量1.5亿吨,同比增速-29.46%(2019年1-2月增速0.5%)。全国水泥均价自春节后(2月7日)连续五周下跌,截至3月13日,全国水泥均价444元/吨,较去年同期高出23.67元/吨,全国熟料均价352元/吨,较去年同期低29.83元/吨,主要系3月12日华东水泥企业在本周主动下调熟料价格以抵御进口熟料对市场的冲击,保障企业尽快实现复产。

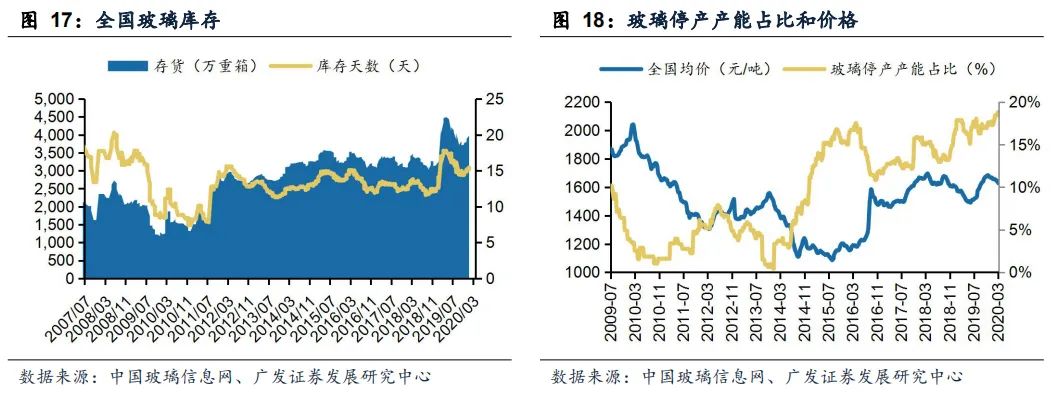

据国家统计局数据,2020年1-2月全国平板玻璃产量1.49亿重箱,同比增速2.3%(2019年1-2月增速7.8%)。全国白玻均价自春节后(2月7日)连续五周下跌,截至3月13日,全国白玻均价1627元/吨,同比去年高69元/吨;行业库存5156万重箱,同比去年增加748万重箱;库存天数20.38天,同比去年增加2.8天。随着下游加工企业的陆续开工,贸易商和加工企业补库存的速度在逐渐加快,华南和华东等地区加工企业开工率要好于华北和其它地区,厂家出库情况也有较好的表现;更为重要的是湖北地区生产企业出库限制逐步解除,水运和公路运输在陆续放开,缓解了厂家库存居高的难题;近期现货价格出现了一定幅度的调整,基本也是以增加出库和回笼资金为主。

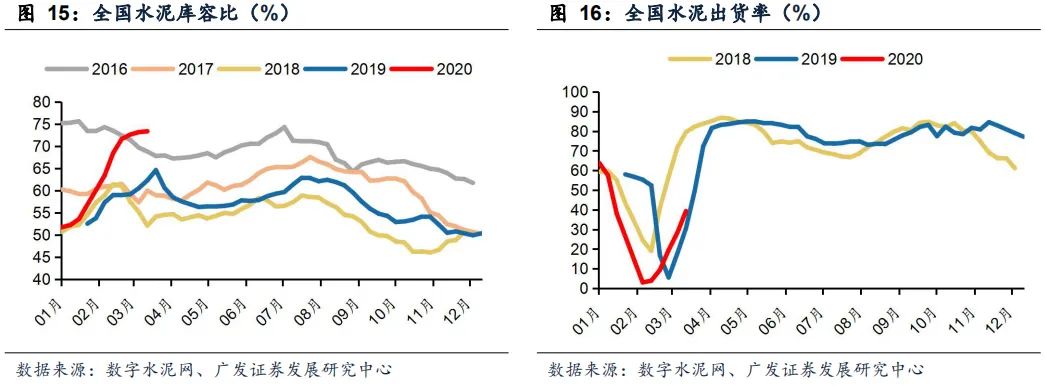

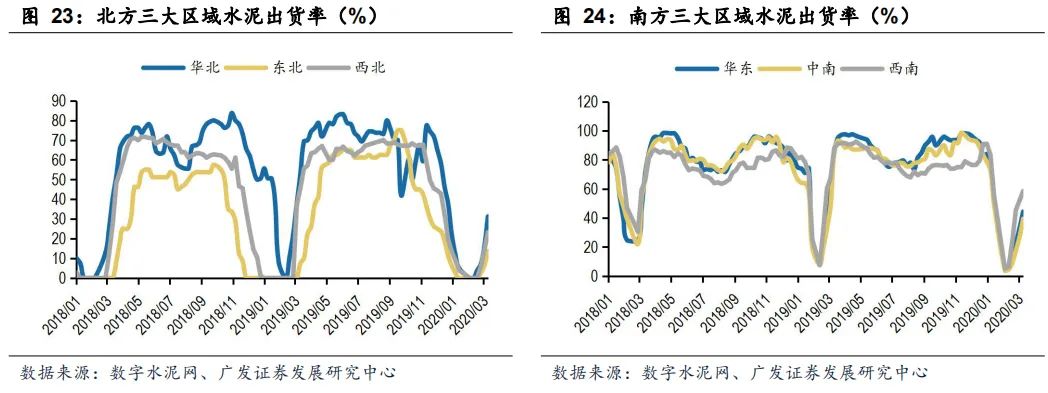

由于今年受疫情影响,“有价无市”的时间较往年拉长(往年基本出现在春节前后15天),企业库存也较往年高;因此在疫情得以控制、企业陆续复工、需求开始恢复的第一阶段会出现价格普跌,换句话说,价格普跌也正是需求正式启动的信号;从高频指标水泥出货率数据来看,3月份以来开始快速回升,表明需求在快速启动。

往后展望,行业基本以内需为主(地产+基建),投资类需求恢复相对较快,且对政策、资金敏感,后续会受益于逆周期调控;我们认为3月份将是年内行业基本面的底部。从中长期角度来看,本次疫情突发冲击对行业格局和企业竞争力也是一次压力测试,经过此次冲击相对影响较小、能迅速恢复过来的行业和公司,说明行业格局好和企业竞争力强,基本面的可持续性反而加强了。

各区域水泥产量同比大幅下降,辽宁是唯一正增长的省份

由于水泥区域性明显,我们需要分区域分析。

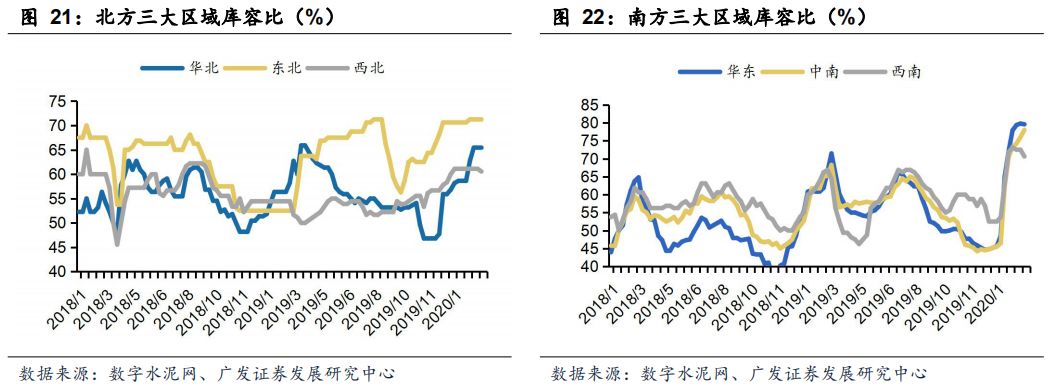

首先看六大区域;从2020年1-2月累计产量数据来看,全国各个地区的水泥产量数据普遍大幅负增长,出货率同比大幅下降,库存同比上升。

在北方地区中,东北地区水泥产量同比下降23.31%,是六大区域同比下滑幅度最小的区域,也是唯一一个出货率同比小幅上升的区域。其中,辽宁是水泥产量唯一正增长的省份(去年基数较低),吉林和黑龙江水泥产量同比下滑,但由于两地气候寒冷,1-2月份水泥产量基数低,整体影响较小;华北地区水泥产量同比下降35.03%,是六大区域同比下滑幅度最大的区域;西北地区水泥产量同比下降27.10%。在南方地区中,华东、中南和西南地区水泥产量分别同比下降30.34%、29.10%、28.17%

其次,细分到省区来看:

华北:2020年1-2月水泥产量增速来看,五个省区(北京、天津、河北、山西、内蒙古)均为负增长,其中北京增速下降最大,同比增速-62.02%,内蒙古表现较好,增速-10.61%。

西北:2020年1-2月全年增速来看,五个省区(陕西、甘肃、青海、宁夏、新疆)均为负增长,其中,青海增速同比增速-60.06%,甘肃增速-16.93%。

东北:除了辽宁为正增长(28.76%),其他两个省区(吉林、黑龙江)2020年1-2月均为负增长,增速分别为-10.25%、-90.04%。

华东:2020年1-2月上海、山东、江苏、安徽、福建、江西、浙江水泥产量同比增长分别为-50.96%、-26.21%、-41.56%、-25.85%、-30.45%、-16.21%、-33.83%,其中上海增速变化较大。

中南:2020年1-2月河南、湖北、湖南、广东、广西、海南水泥产量同比增长分别为-28.05%、-52.18%、-10.88%、-27.67%、-23.80%、-36.95%,其中受疫情影响,湖北增速变化较大。

西南:表现最好的是贵州,2020年1-2月水泥产量累计增速-17.10%;西藏同比增速最差,为-75.26%。

整体来看,各区域受疫情影响,需求同步下滑,短期需求承压,各区域下滑幅度相差不大(都下滑30%左右),但各省份下滑幅度差异明显,辽宁(去年基数较低)是2020年1-2月份水泥产量同比增速唯一正增长的省份。

受疫情影响基本面短期承压,不过3月份以来需求正在快速启动,细分来看不同领域恢复速度和后续政策(逆周期调整)程度不一样:(1)基建、地产等投资类需求恢复速度会较快,同时基建需求会好于地产需求;对应细分行业包括水泥、外加剂、建筑玻璃、消费建材的2B业务;同时水泥、外加剂、防水行业由于下游基建需求占比较大,后续需求将受益于逆周期调控。(2)个人装饰装修类需求恢复速度相对会慢一些,对应细分业务主要为消费建材的2C业务。(3)出口类需求一季度影响较小,由于海外疫情蔓延,全年需求有不确定性。

从基本面来看,建材行业一季度是全年最淡季节,疫情虽然对1季报有较大影响,但考虑到1季度是淡季占全年比重较小,同时行业基本以内需为主(地产+基建),投资类需求恢复相对较快,且对政策、资金敏感,后续会受益于逆周期调控,综合来看疫情对全年影响相对较小;从中长期角度来看,本次疫情突发冲击对行业格局和企业竞争力也是一次压力测试,经过此次冲击相对影响较小、能迅速恢复过来的行业和公司,说明行业格局好和企业竞争力强,基本面的可持续性反而加强了,反而有利于中长期估值的提升。

目前行业整体性价比高,上半年重点关注两条主线:一是低估值稳增长品种,重点关注冀东水泥、中国建材以及整合受益的天山股份和祁连山、东方雨虹、海螺水泥(A、H)、外加剂行业龙头公司;二是地产竣工链品种,重点关注兔宝宝、旗滨集团、北新建材。