1.

保障需求爆发,规模与价值并举

寿险行业显示出强劲的增长力,从2011年增速触底开始,连续5年增速上行。2016年,寿险全行业实现保费收入17,442亿元,同比增长31.72%,2017年从开门红数据来看,增速再上新台阶,前两个月寿险保费增速35%。上市保险公司个人代理数量大幅增加,个险保费比例上升,助力内含价值和新业务价值实现跨越式增长。

2.

多重因素叠加,保险内生性需求集中释放

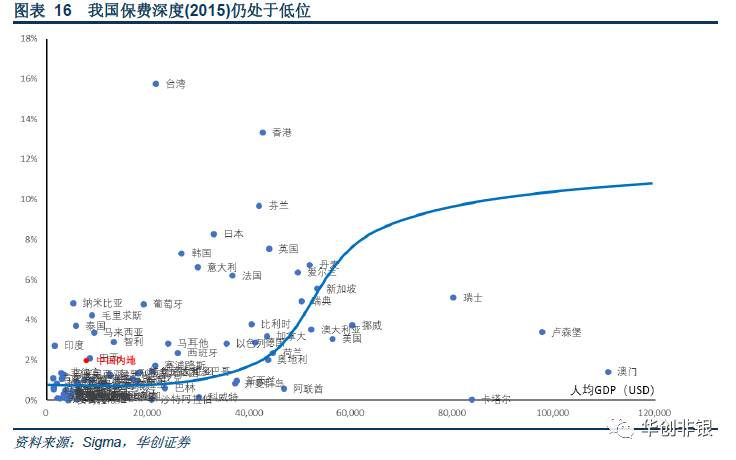

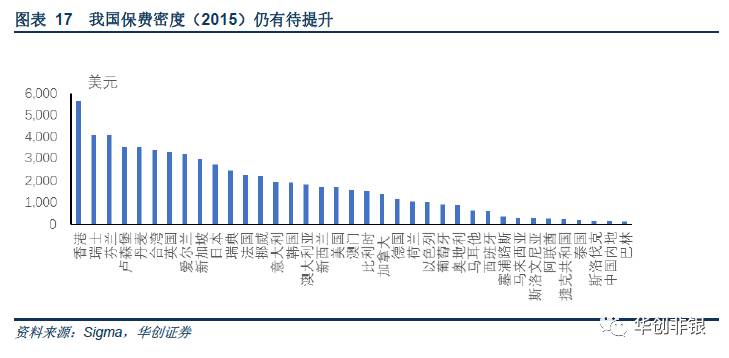

根据国际保险行业发展的S曲线,当人均GDP超过1万美元后,保险业将进入快速发展期,保险密度上升的斜率会大幅提升。我国2016年人均GDP为8866美元,从理论上来看,即将进入保险需求内生爆发的阶段。从实际的情况来看,我们认为我国的保险需求爆发会提前启动,现阶段已经处于启动的进程当中,这与我们提前到来的人口老龄化、家庭负债率上升等有直接关系。居民自由财富增加,为保险消费奠定购买力基础。人口老龄化、教育程度提升以及储蓄率水平下降催生风险保障需求,逐步改善保险行业供大于求的格局。

3.

三差结构改善,引导价值持续增长

面对投资收益率不断下降,保险公司专注于利差的经营模式即将终结,随之而来的是利差的被动缩减和死差费差的主动扩大,三差结构更加趋于均衡,风险因素逐步消解。短期内,利差下降会对公司价值增速造成一定冲击,但受益于外部需求爆发和内部个险增加,死差费差将很快弥补利差下降带来的不利影响。

4.

投资建议:

当前保险公司PEV处于历史低位,股价被长期低估,我们认为制约股价的因素是利差模式背后所隐藏的较大风险,而随着三差结构的均衡和无风险利率的逐步上升,将引导PEV逐步上升,保险股存在价值重估的机会。叠加需求爆发和渠道改善,我们认为整个寿险行业将迎来行业的黄金时代。我们推荐中国人寿和中国平安,并且强烈推荐中国太保和新华保险,中国太保和新华保险转型需求迫切烈且转型效果显著,当前PEV均不足1倍,未来增长潜力大,结合EV增长速度和精算假设调整带来的影响,我们认为2017年EV仍将保持10%以上的增长,在此基础上我们给予2017年1.2倍PEV,目标价分别为36元、55元。

寿险行业显示出强劲的增长力,从

2011

年增速触底开始,连续

5

年增速上行。

(本文主要研究寿险行业,若无说明则所用数据均为寿险数据)。

2016

年,寿险全行业实现保费收入

17,442

亿元,同比增长

31.72%

,

2017

年从开门红数据来看,增速再上新台阶,前两个月寿险保费增速

35%

。

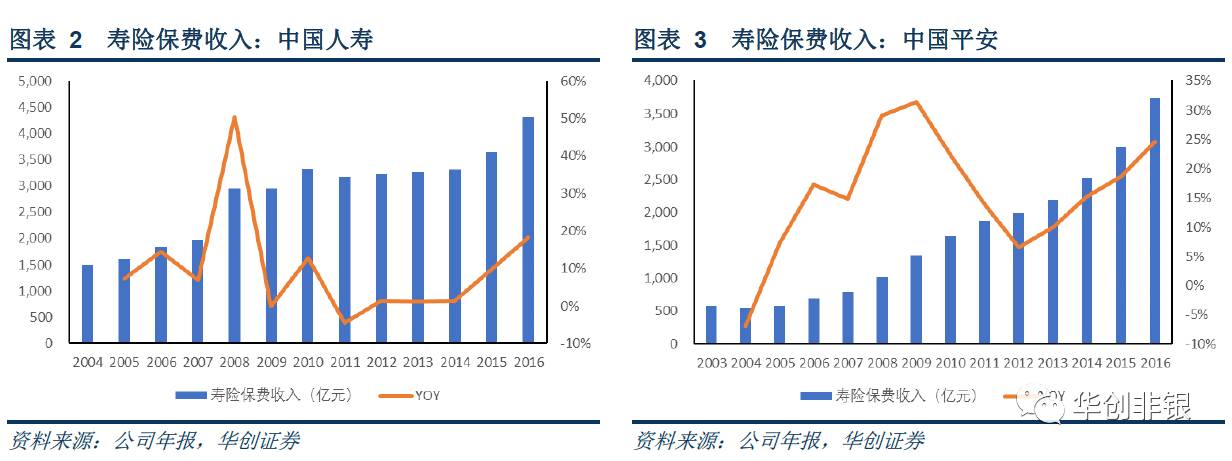

上市公司中,新华保险因主动收缩趸交保费使

2016

年保费收入仅上升

0.63%

外,其他三家均实现两位数以上的高速增长,中国人寿、中国平安和中国太保寿险保费收入分别同比上升

18.28%

、

24.67%

和

26.5%

。

2017

年一季度四家公司分别为国寿

22%

,平安

36%

,太保

29%

,新华

-20%

。

保费收入的驱动因素众多:渠道的变迁(

2000

年个险崛起,

08

年银保的放量),宏观的影响(

1999

年前的负利率保单)、资本市场的波动(

08

年危机后的攀升),但最根本的决定中长期趋势的还是经济和社会发展的基本轨迹,此轮从

2011

年开始的长周期保费加速增长正是体现了这个逻辑。

对当前保险行业的分析,不应该仅仅局限于短期的市场和监管因素,虽然这两者对行业的影响也不可忽视,理解深层次逻辑才能把握住投资机会。

我们认为保险行业已经进入了长期持续快速增长的黄金周期,

主要原因如下:

1

)经济发展态势平稳,人均可支配收入增加,奠定保费的购买力基础;

2

)人口结构趋老龄化,以寿险、健康险为主的人身险需求上升;

3

)社会财富形态产生剧烈变革,保障功能需求上升,保险成为储蓄替代品;

4

)保险公司战略调整,渠道结构和缴费方式主动优化,引导寿险占比上升。

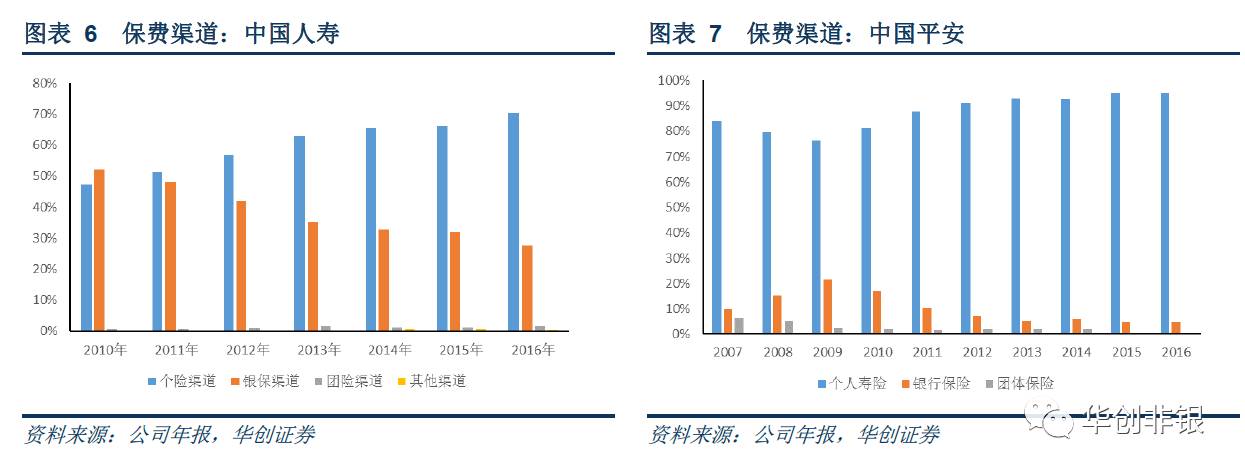

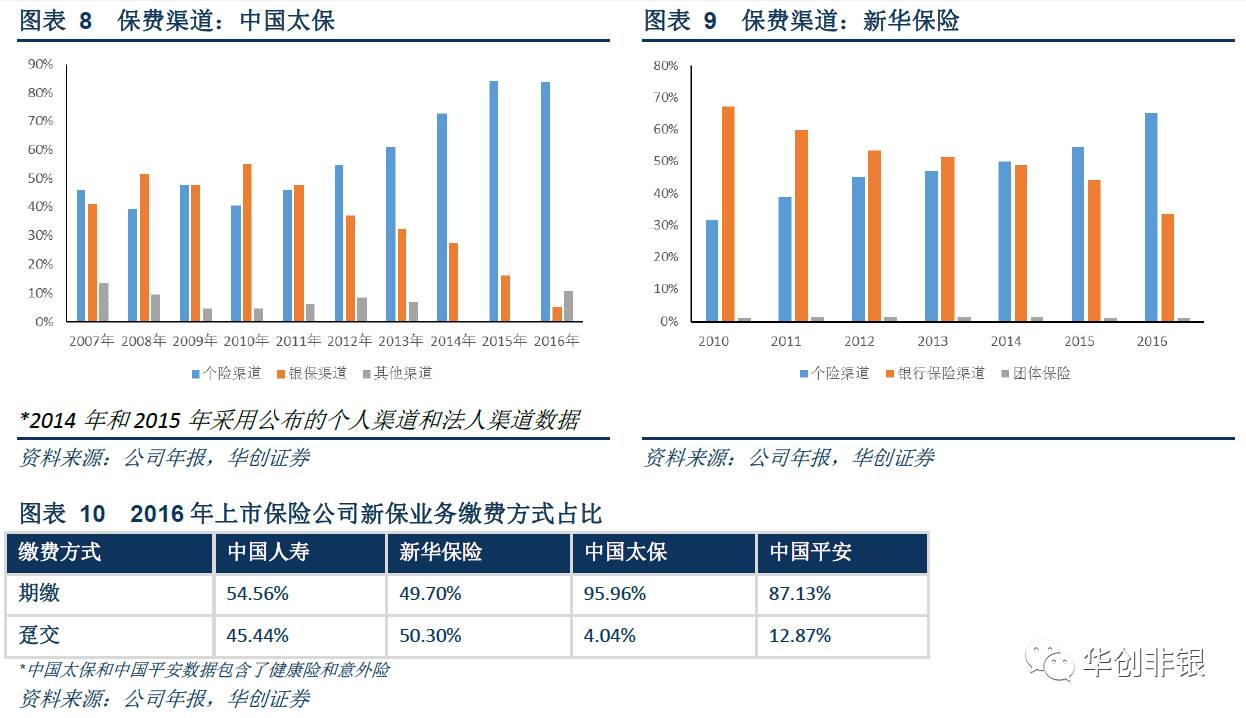

在渠道方面,个人代理渠道开始发力,引导产品结构向价值转型。

2016

年,中国人寿、中国平安、中国太保和新华保险的个人代理渠道占比分别为

70.34%

、

94.81%

、

65.27%

和

84.0%

。而且首年业务中,期缴业务增多,趸交得到控制。

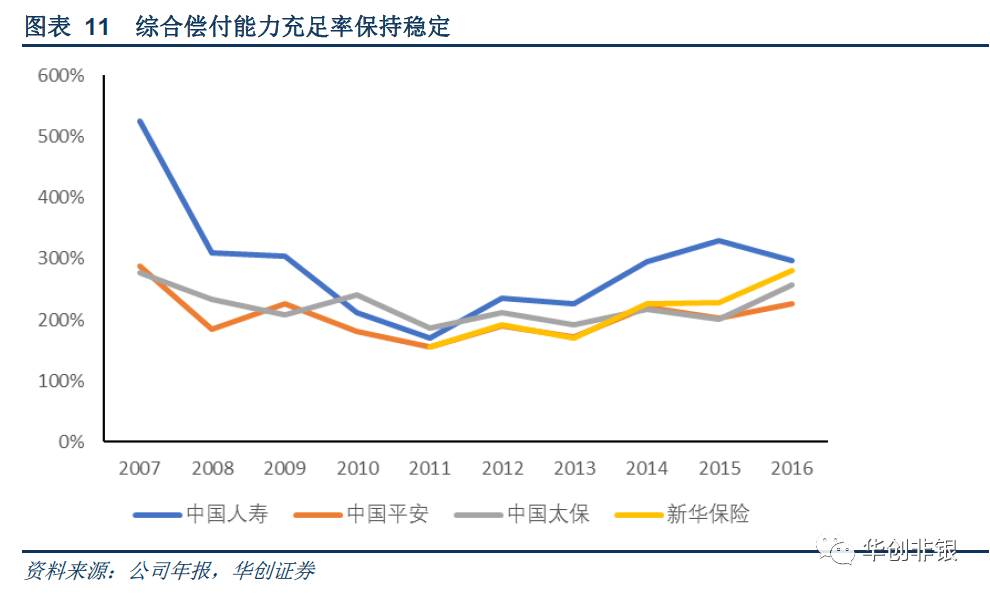

偿二代正式实施,四家保险公司综合偿付能力渐强,资本充足助力业务规模持续增长。

2016

年底,中国人寿、中国平安、中国太保和新华人寿的寿险综合偿付充足率分别为

297.16%

、

225.9%

、

257.0%

和

281.3%

。

四家公司的内含价值均保持

10%

以上增长,中长期利润增厚为短期利润释放奠定坚实基础。

新业务价值呈现惊人增长态势,中国人寿、中国平安、中国太保和新华保险分别达到

56.4%

、

64.75%

、

58.38%

和

57.82%

。受益于偿二代体系政策红利和渠道价值转型,我们判断这种增长趋势在

2017

年仍将延续。

我国目前处于经济增速换挡关键时期,整体仍然保持高位运行,存量资产有望向保险消费加速转化。从国际经验来看,我国的保费深度和保费密度与经济发展水平不匹配,保险行业存在较大发展空间。根据国际保险行业发展的

S

曲线,当人均

GDP

超过

1

万美元后,保险业将进入快速发展期,保险密度上升的斜率会大幅提升。

我国

2016

年人均

GDP

为

8866

美元,从理论上来看,即将进入保险需求内生爆发的阶段。从实际的情况来看,我们认为我国的保险需求爆发会提前启动,现阶段已经处于启动的进程当中,这与我们提前到来的人口老龄化、家庭负债率上升等有直接关系。

人口老龄化加剧,

65

岁以上老人占人口比例逐年上升,

2016

年达到

10.80%

。不断增多的老年人口,对医疗、养老、殡葬提出了更多的需求,健康险和寿险在此方面有最天然的协同优势,潜在需求大大增加。

计划生育带来的家庭小型化继续加强,截止

2010

年户均人口仅有

3.10

人,越来越多的家庭形成“两大养四老”的格局,家庭赡养压力增大,急需社会化的、规模化的赡养功能外包化来解决相关问题。另外,出于平抑家庭支出的考虑,也急需建立大规模的风险转移机制。而健康险、养老险、寿险在这方面具备天然优势,是众多家庭解决赡养问题的有效途径。

人口教育程度的提高同样能提升普通民众对保险的正确认识,进而提升保险需求。根据

2010

年人口普查结果,拥有高中以上文凭的人口占比达到

22.96%

,比

2000

年提高

8.2%

,为保险的普及提供了认识基础。另外,城镇化或者都市化进程的提速对保险也提出了潜在需求,保险成为代替原用以养老的传统生产资料的有力工具。

按照商品属性划分,保险属于非需求商品(

unsought product

)。对消费者而言,保险的本质是风险转移与风险补偿,在没有意识到风险存在时保险需求不会产生。我们认为,风险意识的提升才是保险需求爆发的充分条件,而财富提升仅提供保险的购买力基础,人口结构的改变也只提供风险认知。

因此,当前提升风险意识进而激发保险需求的是负债而非财富。

计划经济时代,我国实行“高积累、低分配”政策,较低的财富保障致使提高储蓄成为我国当前财富主力一代穷尽大半辈子所追求的目标,提高储蓄能用于养老并且能缓冲不可预知的大额支出,在一定程度上具备保险的性质,这也是我国长期高储蓄率的重要原因。然而目前这一状况正在发生改变。

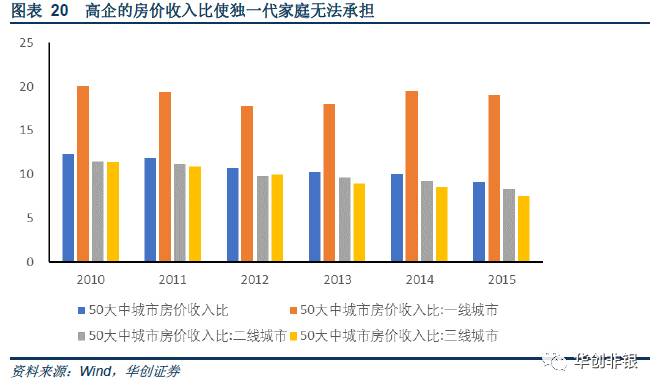

长期低增长的劳动收入与某些定价奇高的必需品存在不匹配,致使储蓄的结构正在发生变化,比如房价收入比。

这个过程是,有买房需求的一代因收入不足而将父辈的财富——主要成分是储蓄——拖入到购房的交易中。一个很自然的结论是,已买房的家庭必将耗尽两代人的储蓄,而尚未买房家庭的则继续提高储蓄。我们的保险需求则主要来自前者,后者则具备同等水平或者更高水平的潜在需求。

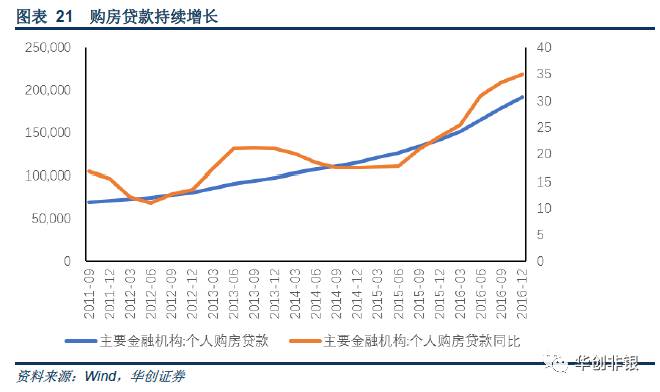

面对最直接的财务杠杆——房贷,以及“两大养四老和两小”的赡养抚养义务,已失去储蓄保障的家庭主要收入者面临最大的压力——一旦家庭的中流砥柱失去劳动力或收入中断,这个紧平衡的财务体系将难以为继甚至崩解。房产对储蓄的替代意味着,这个脆弱的家庭需要寻找一种低成本的保障体系来弥补保障功能的缺失,而保险为他们提供了这个机会。巨大的显性的房贷负债压力和同样巨大的隐形的赡养负债压力,使家庭的风险意识提升到了前所未有的高度,而一旦身边发生类似的不幸时,这种风险规避的需求会显得更加迫切。

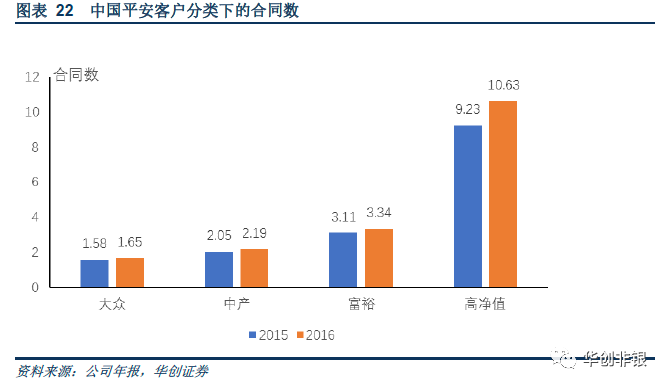

另外这将使得保险的普惠金融功能越发减弱,因为每月能按时还贷的至少已是中产,而如果再向上到高收入群体或高净值人群,则保险的需求发生异化,比如为规避遗产税的大额寿险保单需求。因此,保险公司也越来越聚焦中产和高净值人群,客户群体向具有一定财富积累的人群转移。中国平安

2016

年年报显示,中产及以上客户占比已达

62.4%

,而且客户财富等级越高、持有平安的合同数越多,价值越大。

在普遍性保障功能仍不健全的情况下,强行向住户部门加杠杆,后果则是经过购买力选择,家庭的保障性资产储蓄被高定价的不稳定性资产所替代,继而引发风险意识和保障需求的提升。这就足以使得保障型的保险供需关系发生转变,保险公司的营销管理不再被动。

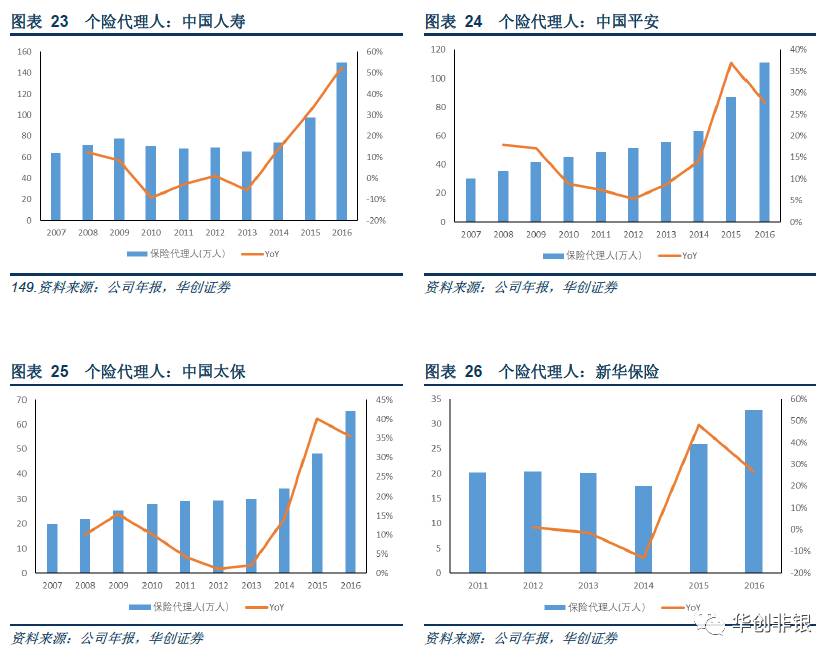

2015

年保险代理人准入资格考试取消,各保险公司抓住契机加速发展保险个人代理渠道,个险代理人数爆发。截止

2016

年底,中国人寿、中国平安、中国太保和新华保险的个险代理人分别达到

149.5

万、

111

万、

65.3

万和

32.8

万,分别增长

52.71%

、

27.69%

、

35.48%

和

26.64%

。

保险代理人数的增加意味着保险公司能直接了解客户的需求,并且通过改变产品结构,使得长期的期缴的价值型产品规模提升,对客户来说也更贴合保障需求。