《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末“阅读原文”或长按下文二维码。

杨宇霆为澳新银行集团大中华区首席经济学家,中国首席经济学家论坛理事

• 有别于过去几年,2017年的中国经济充满着超预期的机会。鉴于上半年总体经济表现较我们去年底的预估更为强劲,我们决定将2017年和2018年的GDP增长预测提高0.2个百分点,分别调整为6.7%和6.5%。

• 传统宏观经济指标的表现已经不是经济政策的关注点。上半年CPI平均上升1.4%,PPI累计同比增长6.6%,总体通胀不温不火。下半年央行的政策目标不用考虑价格因素,抑泡沫仍然是货币政策和金融监管的主旋律。

• 我们不应简单地以债务与GDP比率等指标来判断中国的经济健康程度,核心问题是所产生的债务是否投放于有效率的资产。能不能提高全要素生产力,能不能突破中等收入陷阱带来的瓶颈,仍然是中国经济发展的主要关键。

再通胀结束将拖累数据表现

近期的经济数据确认了我们早前对再通胀结束的预期。制造业采购经理人指数(PMI)在3月份达到51.8的峰值后,在第二季度已经回落至去年第四季度的水平,平均值为51.6。受到矿业和钢铁投资分别萎缩11.4%和11.0%的拖累,年初至今的固定资产投资同比增速也从3月份9.2%的近期高点降至5月份的8.6%。随着生产者价格指数继续下滑,受价格驱动的经济增长势头将会经历进一步的周期性下行。

消费还是经济保持稳定的重要支柱。由于股市反弹和房价坚挺,消费者信心依然乐观,并超过了全球金融危机前的水平。第一季度消费对整体GDP增长率(同比6.9%)的贡献超过5个百分点,预计年内将继续保持这一水平。家庭资产负债表依然健康,消费应会保持稳健。总体而言,这将有助于防止经济掉入通缩的陷阱,而这也是决策者需要捍卫的底线。

由于经济结构转变,中国对于传统工业部门的周期性调整更加游刃有余。第一季度,服务业对增长的贡献率为62%,占整体GDP的比重为57%(2006年:41%),到2017年底该比重可能会达到60%。第一季度信息技术、软件和通信业同比增长19.1%,租赁和商业服务增长10.2%。移动技术在许多领域的快速、大面积普及,使得居住在中国或到访中国的每个人都印象深刻。尽管信息技术相关行业仅占GDP的3.8%,但其他行业也纷纷进行了数字化转型。“大数据”在中国经济转型中的作用,可能在统计上被低估了。

鉴于上半年总体经济表现较我们去年底的预估更为强劲,我们决定将2017年和2018年的GDP增长预测提高0.2个百分点,分别调整为6.7%和6.5%。服务业强劲增长7.0%左右,工业增加值也于4月和5月期间稳健增长6.5%,说明2017年第二季度GDP环比增长有望达到1.5%(同比增长6.7%)。未来几个月的基础设施项目储备依然充足。服务业和投资这两大增长引擎将同时发力。

央行将向适度宽松政策转向

鉴于债务持续攀升的顾虑持续存在,以投资来保增长的代价可能非常大。我们估计,2017年中国可能需要15万亿元的基础设施支出,相当于名义GDP的19%,其中约44%都将来源于债务融资。决策者需要确保所花的每一分钱都会在未来创造足够的回报。

与此同时,我们不应简单地以债务与GDP比率等指标来判断中国的经济健康程度。问题的核心是所产生的债务是否用于为有效率的资产融资。我们认为决策者也持同样的观点。通过将社会融资规模余额增长目标保持在12%,即比“类名义GDP增长率”高2.5个百分点(由于官方没有设定名义GDP增长目标,一般以6.5%的官方实际GDP增长率加上3.0%的CPI通胀率为名义目标),政府似乎并不计划遏制全国的杠杆水平。政府更关注的是资金去向,而不是产生了多少信贷。

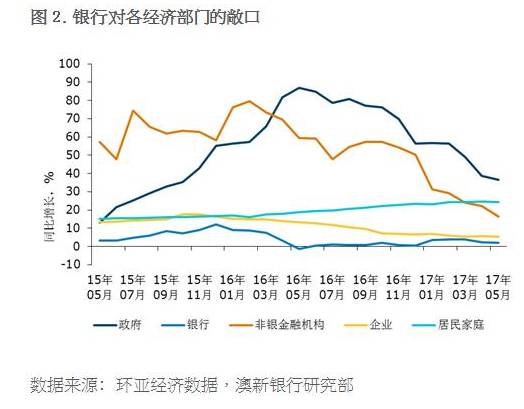

正是这个原因,政府打出金融去杠杆这个旗号。银行同业拆借以及银行对非银行金融机构贷款过度,这些活动似乎并不支持实体经济活动(尽管学理上,金融活动是配置金融资源的一个过程)。此外,由于不断膨胀的影子银行活动常常游离在监管部门的视野之外,政府一直对金融机构之间的互联性保持警惕。鉴于金融稳定事关社会稳定,我们认为决策者将继续对金融活动进行严格监管。

根据我们的估计,最近监管政策的收紧给中国银行业增加了资本压力,有可能导致GDP增长损失0.4个百分点左右。面对贷款利率飙升60个基点的情况,以及为了保增长,我们估计系统需要注入1.1万亿元的流动性。但我们认为人民银行将试图通过适应性政策来抵消负面影响。正如我们之前的预期,尽管美联储已经加息,中国央行依然在6月份维持7天逆回购利率不变,进一步印证了我们认为中国尚未进入货币紧缩周期的判断。除中期借贷便利(MLF)外,下半年还可能会考虑使用定向降准或临时流动性便利(TLF)。

全要素生产率是中国经济的关键词

笔者认为中国已经度过了经济调整的最关键时期,即2012年3月至2016年8月的工厂价格通缩(衰退的最明显标志)已经结束。未来几个月季度的总体增长减速将主要归咎于周期性调整和基数效应。除非发生大规模的金融事件,经济急剧下滑的可能性不大。由于国家积极参与,加上政府也有能力解决,所以尽管中国的经济发展还是面对不少难题,可是大部分是慢性病,不是急症。

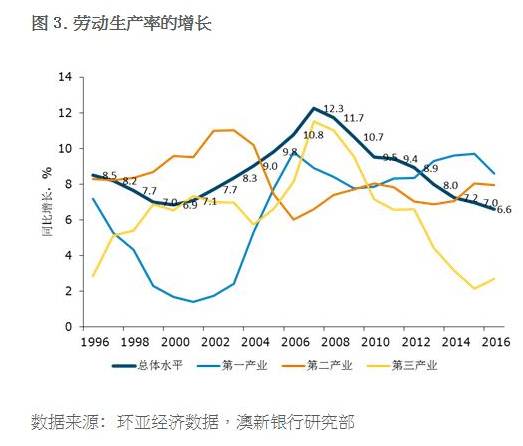

中国经济发展的要害,并不是经济增速的快与慢,而是能不能提升资源配置的效率,能不能提高全要素生产率,能不能突破中等收入陷阱带来的瓶颈。其实,劳动生产率的增长从2007年以来一直在下降。由于更多劳动者从第一产业和第二产业转入服务业,这便降低了单位劳动的附加值,服务业的生产率增长下滑最大。

中国的增长不能再依靠大规模的信贷投入,而随着人口的不断老龄化,人口结构也不再有利,以科技和创新提升产出的价值是经济持续发展的唯一出路。尽管信息技术相关行业取得了令人鼓舞的进步,但全要素生产率并未有全面的好转,增长势头继续依靠积极的信贷脉冲,宏观经济仍然未摆脱以信贷投入作为稳增长的常态,对于实体经济的投资回报仍在继续下降。

此外,许多行业的过剩产能将继续抑制通胀压力。上半年CPI同比平均1.4%,笔者预计中国的通胀在2017-2019年将不会达到3.0%的官方目标。由于传统产业转型还未有结束,未来几年,PPI将会出现慢性下调的形势。生产力和通胀率的变化是主导投资回报率的黄金定律。尽管近期的金融去杠杆会带来短暂的刺激,但由于低通胀环境和生产力不振,许多金融工具的名义收益率将继续下行,推动中国企业和家庭在全球寻求收益率。未来两三年,境内债券的收益率有可能会持平。

(杨宇霆 澳新银行集团大中华区首席经济学家 中国首席经济学家论坛理事)

——————