本文为美联储二号人物费希尔在8月的演讲稿件。费希尔周三因个人原因递交辞呈,下月正式卸任。

全球实际利率的水平目前处于低位,这已然成为了全球经济环境当中一大重要而又显著的特征。如图,在美、欧、日、英,十年期国债收益率接近于历史性低位。许多新兴市场国家的收益率也有所下降,自金融危机以来,韩国的利率下降了近400个基点,而以色列的利率也下降了近400个基点。如图2所示,巴西和南非的下降幅度并不明显,尽管两国的利率仍然远低于以前的高峰。

为什么利率那么低?为什么利率下行的情况在全球如此普遍?

全球实际利率已经下行

低通胀解释了一部分名义利率的下行。长期利率反映了市场对未来通胀以及未来实际(或通胀调整)利率的双重预期。由于通胀水平在下降,且可信的央行通胀目标得以被稳定,这使得通胀预期相比于上个世纪更为稳定。通胀调整收益率同样也下降了。利率的下行似乎并非是经济周期的结果。以美国为例,虽然FOMC已经加息了四次,且失业率已经降至FOMC长期水平的中位数以下,但长期利率仍然无动于衷。

下行的大部分因素是均衡实际利率导致的,即我们通常所说的自然利率(r*)。维克赛尔在其1898年的著作《利息与价格》中写到:“利率的平均水平即一般价格水平没有向上或向下趋向时的水平。”放眼当下,低通胀和低利率的情况表明,自然利率的水平可能很低。

维克赛尔将经济充分就业时的自然利率视为实际利率水平。美联储同事John Laubach和John Williams测度了长期的自然利率,他们发现金融危机以来,美国的自然利率下降了约150个基点,目前为50个基点。然而,我们需要记住一点,r*是一个函数而非一个常量,对r*进行估算需要一系列的假设,而对假设的修正会带来更广泛的预测值。

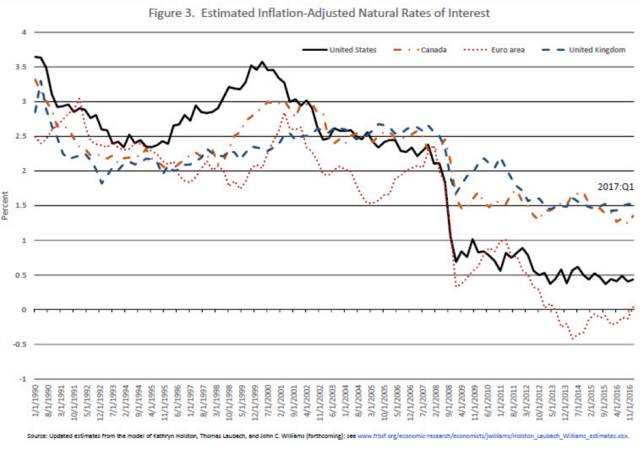

请看图3,扩展的研究表明,自然利率的下行也是一个全球性的现象。危机时的下行最为显著,但随后的复苏也并未挽回颓势。

如何看待均衡利率下行?一个投资/储蓄的框架

一个很好的分析均衡利率下行的切入点是:当经济充分就业时,将自然利率视为在长期中平衡经济中储蓄的供应以及投资的需求的一种价格。低利率不是反映了储蓄的增长,就是反应了投资需求的抑制,亦或两者皆有之。

放眼美国,三个因素交织导致了低利率水平:趋势经济增长放缓,老龄化、人口问题以及疲软的投资。我将在之后讨论其他国家以及国际间的溢出效应。首先,先来谈谈为什么政策制定者担忧且关心低利率。原因可能有三。首先,一如凯恩斯在《通论》中指出的,低均衡利率最终增加了经济掉入流动性陷阱的风险,即名义利率受零利率下限所钳制的问题,这使得决策者无法下调利率至需要的水平已让经济重回其潜在增长水平,低利率亦是萨默斯长期停滞假说的一大支柱。其二,低利率有损于金融稳定,这损害了金融企业的利润,也会引发投资者更为激进的风险承担行为。其三,这也可能是最为麻烦的问题,低利率释放了经济增长潜力有限的强烈信号。

更低的趋势增长

美国的均衡利率处于低位的一大原因就是经济的潜在增长(趋势增长水平)水平在放缓。根据CBO的数据,目前的实际潜在增速为1.5%,这个数字仅是金融危机前二十年的二分之一,增速放缓的主要原因是劳动生产率增速的放缓,在过去五年中,平均增幅仅为1.2%,而在1975-2005年间,这一数字为2%,劳动力增速的下滑也施压了潜在增长。CBO预计未来十年潜在劳动力将以每年0.5%的速度增长,这个数字亦只有金融危机前二十年平均水平的一半。

更低的增长速度会促进储蓄的积累,并抑制投资。由于居民部门下调了对未来收入的预期,他们的借贷意愿下降,储蓄意愿则上升。同时,更低的经济增速使得商业投资机会稀缺,施压投资需求。

人口因素

老龄化会通过影响劳动力以及趋势增速来施压均衡利率。居民部门在临近退休时需要更多的储蓄。联储的经济学家估算,这种储蓄效应迫使长期均衡联邦基金利率相较于1980年代的水平下跌了75个基点。

投资

投资的疲软也会施压均衡利率。那么为什么伴随着历史性低利率的却是温和的资本支出呢?前文提到的生产率因素是一大原因,因为企业更难找到有利可图的投资机会了。但是,经济和政治上的不确定性同样影响了企业(投资)。比如,若政府医保、监管、税收以及贸易政策的前景不明朗,企业会选择延迟其商业规划,直到政策明朗化。

企业对新技术的行业破坏力也感到不确定性,技术创新重塑了许多传统行业——比如零售、运输和通信业。长期性商业模式的可变性和不确定性使得企业在投资决策时更为犹豫。此外,随着科技的进步,与之前相比,目前的生产中资本集中度没那么高了。

还有一个因素是美国行业内竞争情况导致的,企业进入和退出率在降低,且行业集中度在提高。低竞争水平使得企业得以在维持高利润水平不受市场份额侵蚀(进而不得不扩产)的压力。

根据量化测算,经济增长放缓似乎可能是抑制长期均衡利率的主要因素,尽管人口和投资需求疲软的贡献也相当大。

全球关联:为什么利率下降如此广泛?

前文提到的施压均衡利率的因素在全球的其他国家中有过之而无不及。比如劳动生产率的放缓。同样的,人口情况的变迁亦然,劳动适龄人口普遍下降。除去这些因素以外,当下,我们生活在一个整体性的全球化大经济体中,一国的经济发展经由贸易、资本流动以及价格(利率、汇率)渠道传导并溢出到其他国家。一般而言,我们通过观察经常项目余额来捕捉这些细节。如图4,一般来说,全球经常项目加总为0,一国的赤字必然匹配于他国之盈余,但这一互相之间的渗透关系可能并不明显。

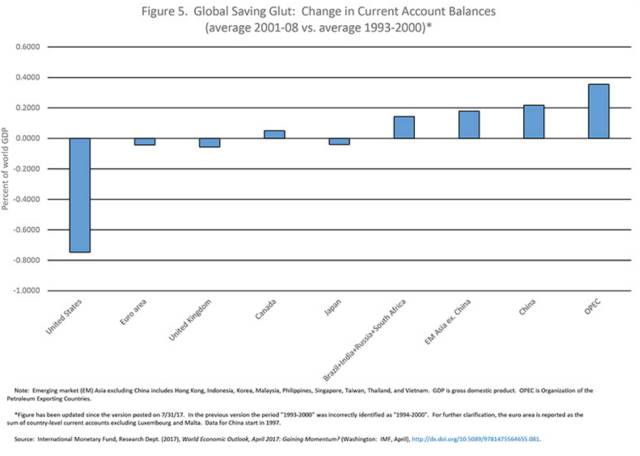

危机前,人们将美国利率下行归咎于海外的因素。前联储主席伯南克就祭出了“全球储蓄过剩”的论点——新兴市场国家出于锚定汇率、维持盈余、积累外储以及一些财政目的积累美元。最终也成就了“格林斯潘之谜”——即04-06年间美国加息也无法影响到长端利率的现象。如图5,2000年代早期美国赤字的恶化是与新兴市场国家(尤其是亚洲新兴市场国家、中国以及OPEC国家)的盈余增长匹配的。美国2001-2006年间惊人的赤字亦伴随着利率的下行——这就是海外储蓄相比于投资过剩产生的结果。

后危机时代,全球经常项目的分布如何可以解释国际间的溢出效应呢?如图6,全球储蓄过剩时期时美国的经常项目赤字的扩张几乎完全逆转。全球储蓄过剩的现象是否已经淡出了呢?美国赤字收窄时期的利率下行情况告诉我们可能没有。如果全球储蓄去化,即全球储蓄供应缩水是美国赤字收窄的背后因素,那么均衡实际利率应当上行。否则, 均衡利率的下行只能被美国对海外储蓄需求下降,导致美国经常项目赤字收窄所解释。这一需求的收窄可以被上面提到的放缓的经济增速,人口问题以及疲软的投资需求的因素所解释。

美国经常项目赤字在危机后的明显收窄,是否意味着美国是过去十年间全球利率下行压力的主要驱动力?

是的

!如果美国得以维持之前的赤字水平,全球利率水平应当会更高。但金融危机告诉我们,美国吸收全球储蓄的速率是不可持续的。还有一种解释是,早在危机前,引致危机后利率下行的因素就已然奠基。

我们可以看到图6中欧元区的经常项目盈余在危机后大幅度上升,这也是利率下行的一大因素。危机前的赤字国希腊、葡萄牙、西班牙以及爱尔兰当前都逆转了其经常项,而德国和荷兰的盈余水平又在扩大,这使得欧元区的整体盈余水平上升了。

什么因素得以终结低利率?

决策者应该如何化解低利率的问题呢?

货币政策可以发挥作用!透明,健全的货币政策可以增强对增长前景稳定的信心,这可以反过来缓解预防性储蓄需求,鼓励投资,推高均衡利率。

然而正如我之前所说,也是伯南克曾对我说的,货币政策不是灵丹妙药。需要重申的是,我们在提高生产增长以及经济潜在增长水平这一问题上更需要有效的财政政策和监管措施,他们优于货币政策!(完)