|

捕捉逆周期因子——从定价公式解析人民币升值

—

民生

民生宏观固收·汇率思考系列之十三2017

0811

|

|

|

文/ 民生证券研究院院长 管清友

执业证号:S0100514090002

宏观固收研究助理 刘佳

执业证号:S0100117060021

联系人:张瑜(微信deany-zhang)

报告摘要

●

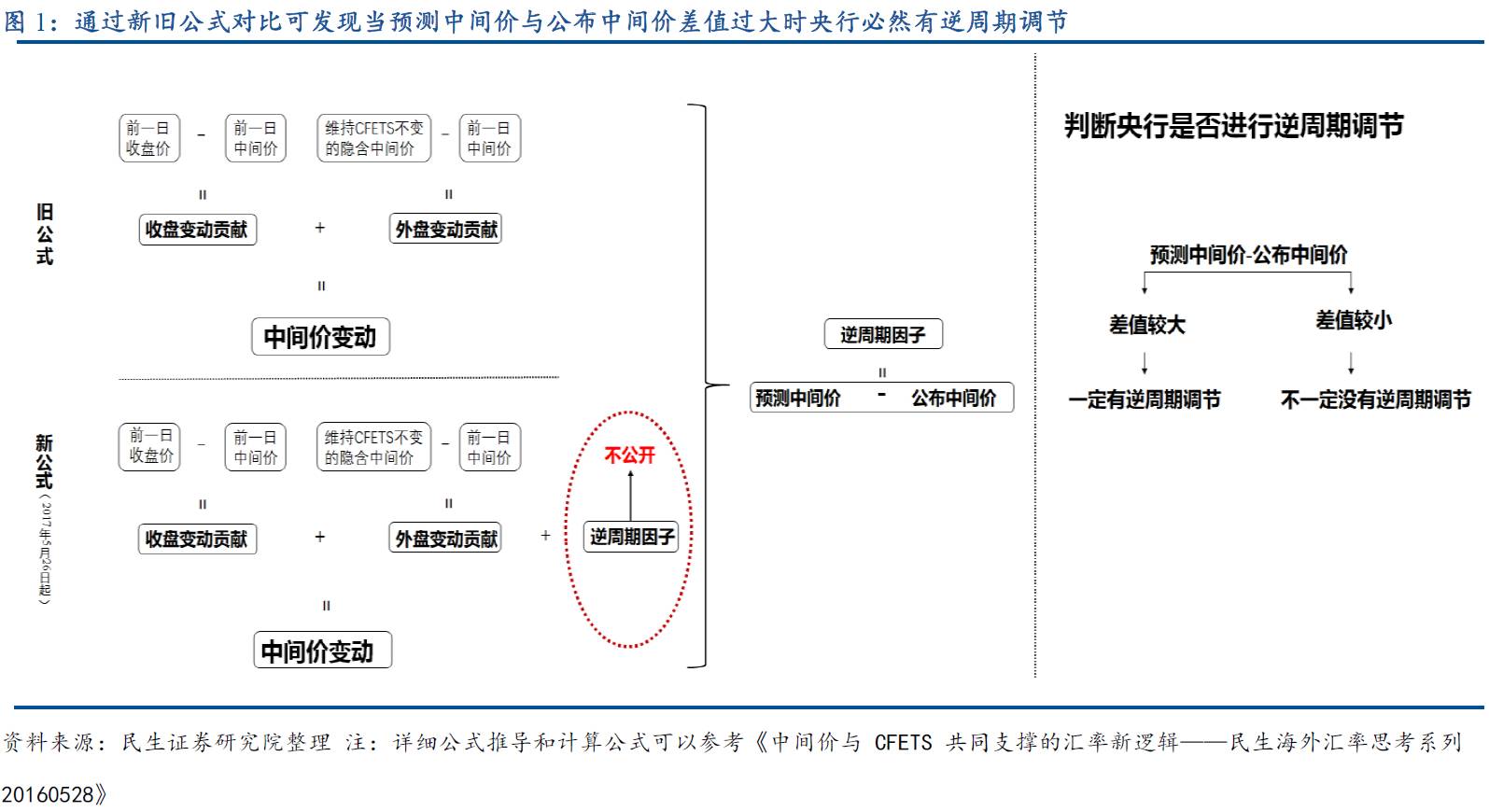

基本框架:新旧公式,如何捕捉“逆周期因子”

2017

年

5

月,央行宣布将在中间价公式中加入

逆周期因子

,我们通过对新老公式计算结果差额的分析,来判断央行是否进行了逆周期操作。对此分析方式的结论:

若计算出的逆周期因子值较大,说明央行大概率有进行逆周期调节,但二者差值很小并不能说明没有逆周期调节。

旧公式

:

中间价变动

=

收盘变动贡献

+

外盘变动贡献

新公式:

中间价变动

=

收盘变动贡献

+

外盘变动贡献

+

逆周期因子(逆周期因子公式未知,不能直接计算)

逆周期因子

=

预测中间价(旧公式)

-

公布中间价(包含逆周期因子的公布结果)

●

中间价变动分析的三步论

影响中间价变动主要有

三大因素

:

即期内盘交易(收盘贡献)

、

美元欧元等篮子汇率变动(外盘贡献)

、

央行调节(逆周期因子贡献)

。

分析主要分三步:

首先,

按照旧公式计算预测中间价和官方公布中间价之间的差额。

其次,

若差额较大,初步说明逆周期因子调控明显,或是近期中间价变动的主要牵引力;若差额较小,说明逆周期因子并非主要影响因素,需分析外盘或内盘的变化。

最后,

若外盘为主要变动原因,则进一步拆分是哪几个币种的变动引起。

●

过去三个月人民币升值分析

综合三因素来看,

过去三个月的人民币升值是三因素共同推动的

,外盘欧元强美元弱是人民币升值的主要基本面;逆周期因子对抗盘间交易惯性触发交易反转,从而使得升值力度有所超预期,或一段时间内超涨。但从

CFETS

一篮子指数来看,基本维持波动稳定,即

人民币升值仍然在联动框架的合理区间内,不存在逆势升值

(逆势升值应该看到

CFETS

指数的明显走高)。

因此,整体依然符合基本面的理性升值,央行虽有逆周期因子调节,但仍在一定的原则框架内,并未有“额外”动作,基本符合“逆周期”的本意。

从影响中间价角度的三个因素分别分析:

1.逆周期因子调控存在,但并不连续,且近八成交易日中只改变幅度不改变方向。

2.

当美元屡创新低时,交易层面有盘间抄底美元的动机,使得人民币有贬值方向的交易惯性,此时一般会反向触发央行的逆周期因子调节,逆周期因子调节后又会使得市场情绪反转,交易反转促使中间价补升。

3.外盘欧元强

+

美元弱,

CFETS

维持了窄幅稳定,传导至中间价,人民币合理升值。

●

风险提示:

央行调控超预期,美国经济超预期、美国货币政策超预期、篮子货币所在国经济超预期、篮子货币所在国政策超预期。

人民币中间价于十个月之后再次回到

6.7

之下,对于近期人民币的升值市场存在诸多疑虑,我们通过团队自有的中间价定价模型来给予更为清晰直观的定量分析。

本文将基于定价公式来逐个分析中间价三大定价因素,即期内盘交易(通过收盘价体现在收盘变动)、美元欧元等篮子汇率变动(通过维持一篮子稳定的隐含中间价体现在外盘变动)、央行调节(逆周期因子)。

一、基本框架:新旧公式,如何捕捉“逆周期因子”

旧公式:

2016

年

5

月以货币政策执行报告专栏为标志,中间价定价公式的基本原理公开,可表达为:第二日中间价=前一日收盘价+维持

CFETS

不变的隐含中间价-前一日中间价,进行简单的转化可以得到为:第二日中间价—前一日中间价

=(

前一日收盘价—前一日中间价

) + (

维持

CFETS

不变的隐含中间价-前一日中间价

)

。用通俗的话说,就是

中间价变动

=

收盘变动贡献

+

外盘变动贡献

。

新公式:

一年之后,

2017

年

5

月,逆周期因子添加到公式中,中间价公式变为:

中间价变动

=

收盘变动贡献

+

外盘变动贡献

+

逆周期因子。

由于逆周期因子公式并不公开,且具体因子亦尚为知晓,故无法模拟。但是通过

新旧公式对比可知,依然按照旧公式去预测中间价,差值即所谓的逆周期因子:预测中间价

-

公布中间价

=

逆周期因子。

现实问题:

由于央行进行的逆周期调节并不简单的体现在一个额外值,也会在情绪和窗口上影响即期盘间交易。有一部分影响通过收盘价传导至中间价,因此准确的说(预测中间价

-

公布中间价)

当

这个差额很大的时候,一定是有逆周期调节;但是二者差值很小的时候,却不能说完全不存在逆周期调节。考虑到这是目前市场可以观测逆周期调节的唯一方式,我们依然使用这个指标,其趋势依然具有分析意义

。

二

、中间价变动的三步论

回顾基本公式,分析中间价变动其实只需要把握三大变动因素,

即期内盘交易

(通过收盘价体现在收盘变动)、

美元欧元等篮子汇率变动

(通过维持一篮子稳定的隐含中间价体现在外盘变动)、

央行调节

(逆周期因子)。

分析分为三步:

第一步,

先按照旧公式来计算预测中间价和官方公布中间价的数值算一个差额。

第二步,

如果差额很小,那么证明逆周期因子并不是中间价变动的主要因素,需要从外盘或内盘来找原因;如果差额很大,那么可以初步说明逆周期因子调控力度较强,或是近期中间价变动的主要牵引力。

第三步,

如果外盘是主要变动原因,那么要进一步拆分是哪几个币种的变动引起。

三

、过去三个月人民币升值分析

综合三因素来看,过去三个月的人民币升值是三因素共同推动的,故而升值力度有超预期。但

CFETS

一篮子指数基本维持波动稳定,即人民币升值仍然在联动框架的合理区间内,不存在逆势升值(逆势升值应该看到

CFETS

指数的明显走高)。

具体从三因素来看,美元走弱为基础且是主要因素(

CFETS

维持了波动稳定,证明还是维持了一篮子稳定的,因此外盘传导是主要因素)。同时,伴随美元屡创新低,即期市场会有一定的美元抄底情绪(美元跌反而买美元,造成人民币的背景下还是贬值)。针对这种交易惯性,逆周期因子偶尔会有较大幅度的升值方向调节来表态同时修正这种惯性。

当市场逆向触发了逆周期因子调节后,一般会出现交易情绪的反转,从而造成短期的人民币补升,但从

CFETS

一篮子指数来看,基本维持波动稳定,即

人民币升值仍然在联动框架的合理区间内,不存在逆势升值

(逆势升值应该看到

CFETS

指数的明显走高),所以整体还是符合基本面的理性升值,央行虽有逆周期因子调节,但仍在一定的原则框架内,并未有“额外”动作,基本符合“逆周期”的本意。

因此过去三个月是美元走弱为基础,逆周期因子与盘间交易惯性对垒的格局下,人民币比较合理的升值。

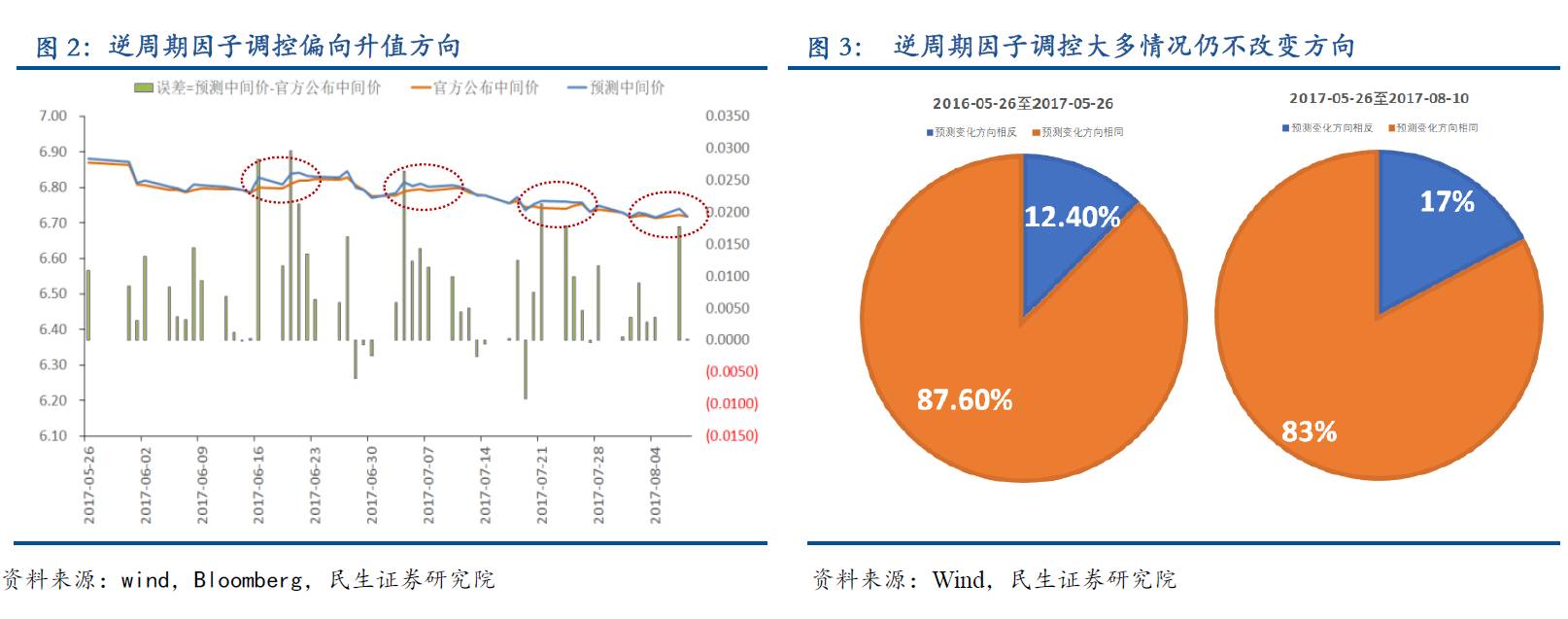

1.逆周期因子调控有所增加,但并不连续,且只改变幅度并未改变方向

我们通过预测中间价(类似于央行不干预下的理论价格)与官方公布中间价(央行进行逆周期因子调节后的价格)的差额来捕捉逆周期因子。

从逆周期因子力度来看

,自

5

月逆周期因子公布之后,预测差额明显有所放大,无论差额均值还是个别日的大额误差都有所增加。但误差并不是连续的,基本属于某一两天连续调节,然后交由市场调节。

从逆周期因子方向来看,

从明显调节的日子来看,每日预测中间价普遍高于公布中间价,即逆周期因子调控偏向升值方向。

综合来看,逆周期因子依然在一定的行为框架内,即

大多数情况下改变幅度不改变方向

,过去三个月预测中间价与公布中间价相对上一日升贬值同向的交易日数量占比依然高达

82.7%

。

举例

而言,即某日理论值应该升值

50pips

,逆周期因子调节使其升值了

80pips

,改变升值幅度,且偏向升值方向,通常很少出现应该贬值

5pips

逆向调节变为升值的情况。

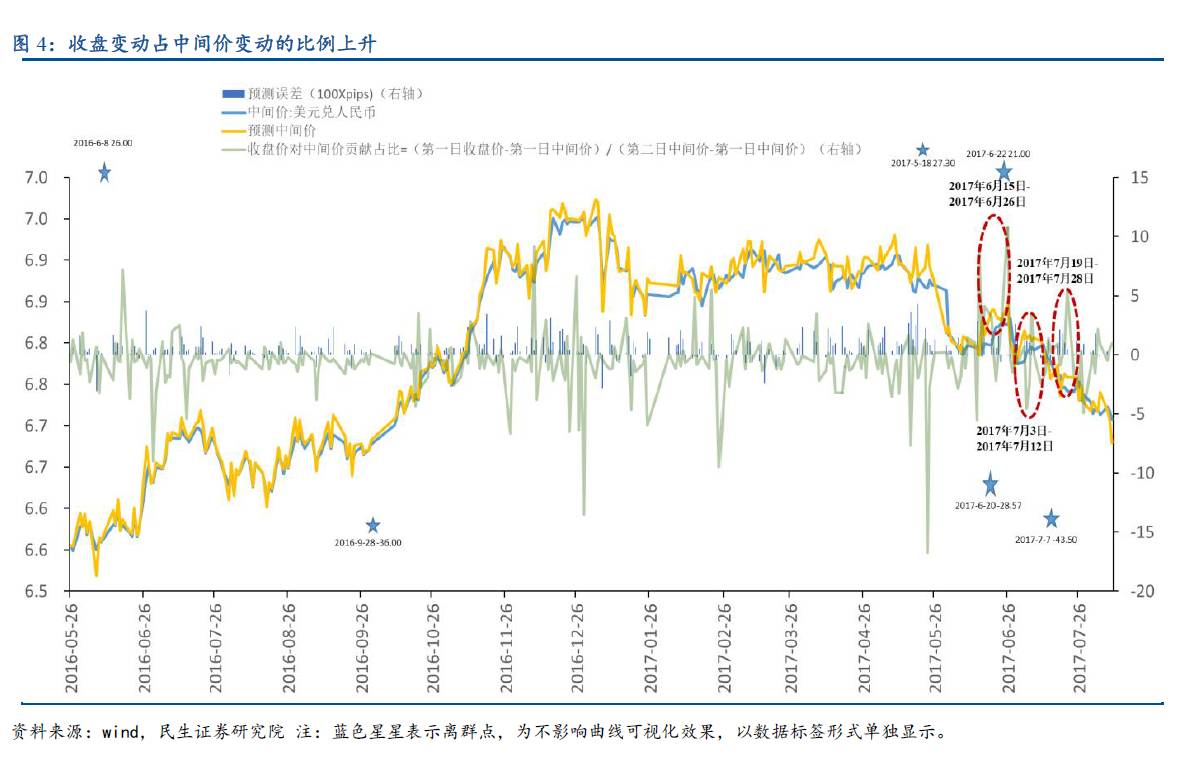

2.不合理的过高收盘价贡献,将会反向触发逆周期因子调节

不合理的过高收盘价贡献如何理解?

具体指盘间贬值惯性,当美元屡创新低走弱时,交易层面应当买入人民币卖出美元从而人民币应该升值。但实际情况却相反,当美元屡创新低后触发了市场抄底的情绪,美元越跌越买从而造成了美元指数走弱但人民币依然贬值的状况,此为盘间交易惯性。这种惯性体现在具体交易数据上就是收盘价相对当日中间价有明显的贬值方向,甚至大过外盘美元走弱的升值贡献。按照现有公式,将会使得第二日中间价有继续贬值的动能,从而形成贬值惯性。

逆周期因子的出台正是为了应对此种状况。

因此逆周期因子公布之后,当盘间交易惯性出现即会逆向触发逆周期因子,下图可以清晰的看到,当用收盘价贡献为贬值方向且较高的时候,一般会第二日触发逆周期因子调节(可以从预测中间价

-

公布中间价的差额变大来观测到),如果连续调整两天,那么随后会带来接下来几天的盘间交易反转下的补涨(看到收盘价贡献变为升值方向且较高)。因此

5

月底以来,随着美元走弱,收盘价贡献正负波动性增加。

3、外盘欧元强+美元弱,CFETS维持了窄幅稳定,传导至中间价,人民币合理升值

外盘背景:欧元强+美元弱。

从2017年5月26日至8月4日,美元指数自97.4092下降到93.4882,降幅4.03%。欧元相对美元则升值4.97%,由于欧元在美元指数一篮子货币的比重为56%,欧元可以解释了2.86%(4.97%*0.56)美元降幅,基本是欧元走强下的被动贬值

。

三种情景:

CFETS

和中间价的两条腿逻辑。在这样的的背景下,

cfets

与中间价会有如下

3

种搭配

:

美元弱

+cfets

平

+

中间价升(逆周期因子调节有限);美元弱

+CFETS

弱

+

中间价平(逆周期因子调节明显,但不改变方向);美元弱

+CFETS

强

+

中间价超升(逆周期调节明显且强势改变汇率方向)。从目前的结果来看,央行依然维持

CFETS

窄幅稳定并没有走高,因此中间价升值幅度合理,并未逆势升值,所谓逆周期因子调节是有原则有一定行为边界的。

特别声明:

本微信号(订阅号/公众号)发布内容仅供民生证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本微信内容而视其为客户。本微信号不是民生证券的研究报告发布平台,任何完整研究观点应以正式发布的研究报告为准。在任何情况下,本微信号所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证。本公司也不对因客户使用本微信号发布内容而导致的任何可能的损失负任何责任。未经本公司事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。本公司版权所有并保留一切权利。