来源:暴财经(ID:icaijing123)已获授权发布,特此感谢!

作者:暴哥

虽然在A股这么大的体量下,MSCI的资金量会掀起多大的风浪不太确定,但数以亿计的资金加入A股,且随着国际资本流入逐年增加,A股投资热情将获得极大提振。

明天凌晨,资本市场将发生一件重磅事件——A股第四次闯关MSCI的结果将公布!

为了照顾一些不炒股的读者,暴哥先给大家介绍一下,何为MSCI指数。MSCI指数,中文译为明晟指数,是摩根士丹利资本国际编制的全球股价指数,是管理全球财富的投资经理们最为关注和采用的指数。

目前,全球约有10万亿美元的投资组合以MSCI为基准,其中追踪中国在内的新兴市场规模为1.6万亿美元。

如果中国能够被纳入MSCI,据高盛估计,未来5年,将有2100亿美元注入中国股市,按照目前的人民币汇率,这相当于1.4万亿左右人民币。1.4万亿什么概念呢?股市定海神针——汇金公司目前的持股规模大概是3万亿左右,1.4万亿相当于一半的汇金公司的作用。(PS:这还不算,股市上涨带动起来的内资进入股市,即所谓的杠杆效应。)

进入MSCI的愿景是美好的,前景是可观的,但这一次MSCI究竟有多大可能纳入A股呢?

高盛说,MSCI明晟6月20日将中国A股纳入其新兴市场指数的可能性有60%。

摩根士丹利的中国股票团队认为,A股被纳入可能性“超过50%”。

两者给出超过5成概率的原因,主要是MSCI去年给出的延期纳入A股进入MSCI的三大理由,即QFII每月资本赎回额度限制在20%、停复牌制度(股灾期间大面积停牌)以及中国交易所对A股相关的金融产品进行预先审批的限制,分别得到了不同程度的改善。

停牌方面:相较于2016年,目前停牌公司的数量大为减少,且证监会为了限制上市公司的停牌时间,规范停牌行为,推出了《上市公司筹划重大事项停复牌业务指引》并修改了《关于加强与上市公司重大资产重组相关股票异常交易监管的暂行规定》、《关于规范上市公司重大资产重组若干问题的规定》的有关内容;

QFII每月资本赎回额度方面:利用先后开通的沪股通和深股通,可以一定程度绕开额度限制;

金融产品的预先审批:这一点可能较为尴尬,除了股指期货松绑、石油等商品交易的预期进一步开放以外,目前程序上改善的进展不大。但是,如果从我国的金融行业发展的现实情况考虑的话,预先审批制度是较为符合我国国情的。至于MSCI究竟会把这一点看的有多重,这可能还要看MSCI和我国监管部门商量的结果。

除了投行们的预测以外,市场也在以实际行动,看好MSCI纳入A股:

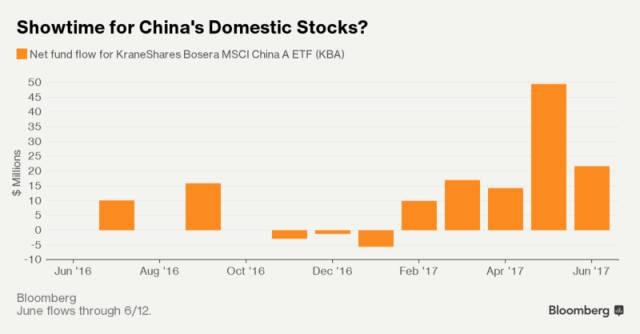

据彭博报道:KraneShares旗下的中国A股ETF——KBA进入2017年以来一直是资金进流入,5月更创下了有史以来的资金流入新高,达4950万美元:

KraneShares旗下的中国A股ETF资金净流入,净流出示意图

KraneShares旗下的中国A股ETF资金净流入,净流出示意图

此外,其实本次事件的两个当事方——MSCI公司和A股的监管层,也在积极的寻求让A股纳入MSCI的办法。

MSCI方面:

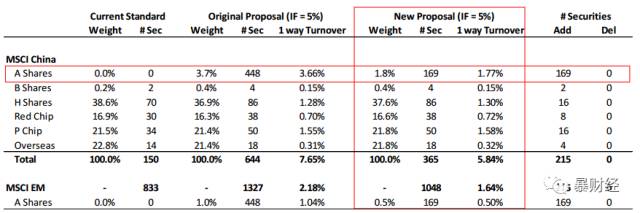

为了让A股纳入MSCI,今年3月23日,MSCI明晟公司提出了新的方案,把成分股从448只,下调为169只,权重配置也相应降低。此举可以被看做是,为A股纳入MSCI量身定做的一份方案。

MSCI公司修改方案前后对比,可以看到纳入MSCI的股票数量从448只降低至169,在MSCI新兴市场指数中的份额从1.04%降低为0.5%

MSCI公司修改方案前后对比,可以看到纳入MSCI的股票数量从448只降低至169,在MSCI新兴市场指数中的份额从1.04%降低为0.5%

证监会方面:

前文提到的三个问题的积极处理其实已经表现出证监会的十足诚意。

为了进一步表达对于MSCI的重视,上周五(6月16日),也就是MSCI公布结果前的最后一个例行发布会上,证监会发言人张晓军表示:

A股是否纳入MSCI指数,决定权在MSCI,这是MSCI的一个商业决策。不管是否纳入MSCI指数,中国股票市场,包括整个资本市场沿着市场化、法治化、国际化的改革方向前进是不会改变的,改革开放的节奏也不会因为A股是否纳入MSCI指数而改变。

这段话,暴哥的理解是,证监会用A股会朝着市场化、法治化、国际化的改革方向努力喊话MSCI,表达我们资本市场发展的立场。

上面这些文字,其实都是从资本市场的角度(常规方向)解读MSCI纳入A股的概率,但其实,我们或许忽视了一个十分重要的利好因素——特朗普。

为什么把特朗普拿出来?

这是因为西方人所谓的商业行为背后常常有政治动机的考量或者说有政治因素在幕后作祟。

俄罗斯股市在2014年就曾经因为受到欧美制裁而被摩根史丹利硬生生的踢出了MSCI新兴市场指数。

按理说,如果在所谓股市流动性、开放性等指标层面满足MSCI的要求,摩根士丹利是没有理由因为政治原因把俄罗斯剔除出MSCI新兴市场指数的,然而实际情况说明,我们可能想多了,入不入MSCI或许最终根本是看西方人的心情。有句话叫最终解释权属于XXX公司,就是这个道理!

如果我们把政治因素考虑进去,那么这一次A股被纳入MSCI的概率可能就更大了,因为我们有特朗普。

前三次A股闯关MSCI的时候都是奥巴马当政。或许有些人对于民主党或者奥巴马的印象要远好于特朗普,但是其实如果我们仔细分析一下就会发现,特朗普和共和党对中国要远远好于奥巴马和民主党。举两个简单的例子,TPP是奥巴马针对中国搞得,特朗普废除了;先正达等收购案在奥巴马时期一直被阻拦,到了特朗普这几乎都顺利的通过了。

特朗普之所以对中国好,简单可以归纳为两点:

其一,特朗普的内政诉求,比如增加就业、顺差等问题,中国能给予最大的支持;

其二,特朗普的外交诉求,比如朝鲜、中东的问题,尤其朝鲜问题必须得中国出面方能化解;

此外,从传统执政理念来说,共和党代表大企业利益,追求小政府大市场,尽可能的发挥市场的力量;而民主党则相反,希望政府在市场运行中扮演更多的角色。(如果没有看清楚这一点,可能就无法理解特朗普的行为,何况他本身就属于大企业利益群体,这也是很多所谓财经自媒体评论员们看不懂的地方)。

站在大企业的角度来说,能够更方便的和中国打交道,不受政府的羁绊,是最希望看到的。

上面这些原因就造成了,特朗普不得不对中国好,以换取自己所需要的东西。

说道交换利益,中美签订的百日协定其实可以简单的看做是双方利益交换的菜单。在最先公布的明细中,可能美国属于获益更大的一方,比如牛肉等农产品可以进入中国市场,评级机构被允许到中国来等等。

根据目前的公开资料,到7月16日,即百日到的那一天,双方预计还会有更多的协定出来。在此,我们不妨揣测一番,从时间上来说,在百日协定中的MSCI纳入A股,是不是也许同样被双方纳入了谈判的议程呢?或者说即使不在双方最后公布的协定之中,这件事也很有可能被拿出来当做谈判的筹码。

如果真如暴哥推演的结果,那么A股被纳入MSCI的潜在概率可能远远超出人们的预期。

不过这里还有一个问题亟待解决,摩根士丹利能听特朗普的召唤吗?

说到底纳入MSCI是摩根士丹利的“自主抉择”,而特朗普纵使有心,也无法霸王硬上弓,通过行政命令让让摩根士丹利公司把A股纳入MSCI。

这里就不得不说点花边了,谈谈特朗普和摩根士丹利的关系。

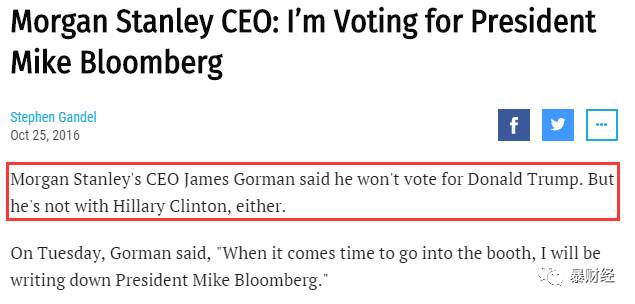

在特朗普总统竞选的时候,摩根士丹利的政治献金并没有投给特朗普,而是给了希拉里。

不过,在投票日前不久,摩根士丹利的CEO曾公开表示,既不会投票给希拉里,也不会投票给特朗普。(他选择支持给不参选的彭博来办,麦克布隆博格)

这个表态其实很暧昧,用左右逢源来形容也不为过,这一方面这说明了摩根士丹利高层的狡猾,一方面或许也意味着他们得到了一些总统候选人的“承诺”。

暴哥这么说是因为,特朗普上台之后,一直在努力谋求对金融行业的监管松绑,比如要求修改2008年针对金融机构制定的多特弗兰克法则关键条款,削弱消费者金融保护局的权利等等。

而这些举动谁能收益呢?显然是摩根士丹利等华尔街金融大鳄们。

此外,从个人的角度来说,摩根士丹利的高层们也“适时”笑纳了特朗普送出的大红包。

根据美国SEC的备案文件:

摩根士丹利的高管们在特朗普当选后一周,通过行权和卖出股票,一共赚了1050万美元。

这么看来,特朗普以德报怨的举动之后,如果给摩根士丹利一些“暗示”,那么摩根士丹利似乎没有理由拒绝!

最后暴哥想说,此次A股被纳入MSCI,无论是市场因素还是政治因素,似乎都很有希望。对于股市来说,在乐观预期的推动下,股市近期其实已经有所反应,而如果最终MSCI真的宣布A股进入,那么这种行情可能不但得以延续,还将与逐渐缓解的流动性相配合,合力推动A股走出一波更大的行情。

结果究竟如何?我们6月21日凌晨见分晓!

—END—

私募圈

simuquan007

长按二维码识别关注