来源:内容来自 technews,谢谢。

记忆体价格从2016 年第二季翻转之后,就一路扶摇直上,维持不错的态势,DRAM 厂商获利也跟着看涨。很多人都想问,接下来记忆体族群真能持续强劲走势吗?

今年第二季标准型记忆体跟伺服器记忆体合约价再度上涨逾一成,三星、SK Hynix、美光等三大厂商近一期的营收都创下新高,而总体季增长幅度在16.9%,与合约价格的趋势相近。

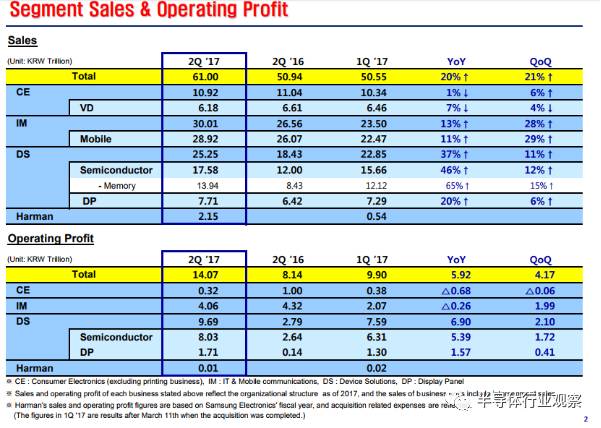

以记忆体龙头三星而言,第二季半导体部门纯计记忆体营收约13 兆韩圜(约110 亿美元),较去年同期成长了65%,也是所有事业体当中成长最为强劲的,可说是记忆体带动了三星整体营收。

(Source:Samsung)

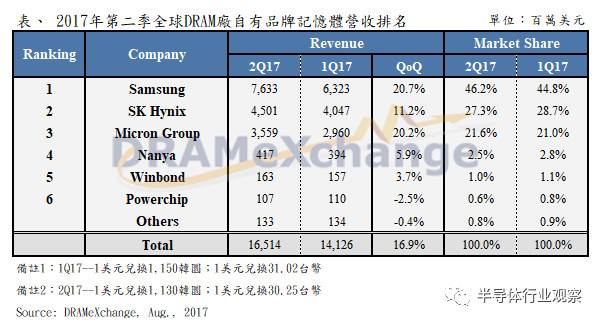

若单就DRAM 来看,从记忆体调研DRAMeXchange 数据观察,三星单计DRAM 营收约76 亿美元,季增20.7%,SK 海力士DRAM 营收金额则在45 亿美元,季成长幅度约11.2% ,若以营收占比来换算的话,DRAM 三星、SK 海力士两大韩厂就囊括了73.5% 的市占。美光第二季营收36 亿美元,季增20.2%,市占21.6%,三大厂加起来市占就高达95.1%,基本上观察三大厂商就能看出整体DRAM 产业的态势。

(Source:DRAMeXchange)

从这几家营业获利率来看,三星第二季从47% 上升至59%、SK 海力士由47% 上升至54%、美光从32.5% 变成44.3%,营益都有所成长,综合IC insight 数据来看,2017 年的DRAM 位元价格(price per bit) 估计将比上年的高40%,为该机构有数据以来最大的年度成长。价格持续上涨、制程微缩对于三大记忆体厂获利表现实有一定的助益。

从调研最新预测,预估2018年DRAM产业的供给年成长率为19.6%,维持在近年来的低点,然而从需求端来看,智慧型手机记忆体容量持续升级,以及伺服器/资料中心的强劲需求,预估2018年整体DRAM需求端年成长预计将达20.6%,吃紧态势将延续。接下来这几大记忆体厂商能否赚得钵满盆满,除了视记忆体供需外,各家先进制程转进进度、良率以及产能利用率也是重点。从笔者搜集到的资讯来看:

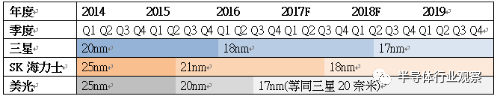

三星仍是技术力最强的公司,目前主力制程为18纳米其良率早已超过85%,预计今年在三星内部占比将接近五成,明年往七成的比重迈进。从三星以往一个制程进入成熟阶段后,会在一年内将其比重拉到八成的往例来看,三星在18纳米制程刻意放慢脚步,除了竞争对手跟三星相比依旧有段差距外,借此减缓资本支出,也是维持获利的一种手段。三星每月平均投片量约390K,目前产能增加的空间已相当有限,仅有Line17以及部分Line15空间可以增加产能,最多多出约50K~70K的空间供DRAM生产之用。在新厂计划方面,三星属意于平泽兴建第二座12吋厂,此工厂将会以DRAM为主力产品,不过厂房兴建及量产时程仍在研拟阶段。

(Source:各家调研机构整理)

SK 海力士目前的制程以21纳米制程为主,预计今年年底占比约七成,其余都是25纳米制程,今年受限于工厂空间不足的关系,21纳米制程已无再提升比重的计划,今年年底SK海力士将首度迈进20纳米制程以下的领域,18纳米制程将进入量产阶段,也预计2018年将会用18纳米制程扩大产出量与占比。然而像M10厂由于工厂较旧,转进18纳米制程将产生较大的晶圆损失(Wafer Lost),也因此部分产能已经转去代工领域会比较符合经济效益,整体而言,最多M14厂还有20K DRAM产能可供利用,SK海力士也决议在无锡兴建第二座12吋厂,但预计最快开出产能时间将落在2019年。

而美光集团,今年致力于17纳米制程的转进,但从晶圆的产出颗粒来看,其17纳米制程仅等同于三星20纳米制程,故技术力来看算是目前三大DRAM厂较为落后的公司,根据目前的规画,台湾美光记忆体(原瑞晶)至今年年底将有90%投片都是17纳米制程,而台湾美光晶圆科技(原华亚科)在明年也会有50%的投片都是17纳米制程。

在产能上基本上也都已满载,唯一还有剩余空间可以利用的只有台湾美光记忆体(原瑞晶)的A2厂区,此场区虽然因为17纳米制程的转进,已经有部分机台进驻,但评估仍有60%~70%的空间可供利用,可提升产能预估约在30K~40K,而美光看来还未有兴建新工厂的计划。

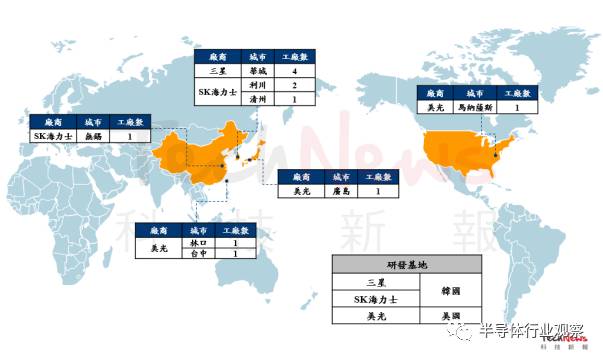

▲ DRAM 三大厂生产基地与研发基地分布。(Source:科技新报整理)

明年大厂的扩厂投资看来相对保守,产能扩张甚至技术转进都将趋缓。DRAM 产业可能将持续维持强劲走势。

由于记忆体业者产能开出有限,加上新发表的iPhone 8 / X、Android 阵营新机,以及强劲的伺服器需求带动下,全球记忆体市况依旧维持吃紧。今年下半年产业展望乐观,记忆体报价持续看涨,有助于提升公司获利率,此利多亦带动记忆体相关类股股价表现普遍维持强势格局。

在获利持续攀升的预期下,三大记忆体厂三星、SK 海力士、美光带头领涨,近一个月股价都有10%~15% 不等的涨幅,并可望维持强势。台湾DRAM 类股方面,则以南亚科表现最为突出,业内20 纳米制程进展顺利,营收逐步走高、毛利向上,业外出售美光持股,认列大量投资收益,业内外表现皆亮眼下,全年有机会赚超过一个股本,股价上周强势表态,上涨近两成,多头格局未变。

旺宏、华邦电则在NOR Flash 仍供不应求、报价持续上扬的预期下,依然为市场关注焦点。记忆体模组厂如威刚、创见、宇瞻等,虽将持续受惠记忆体报价上涨,但因涨幅较上半年明显收敛,获利率将缩减,股价走势相对原厂亦较为疲弱。

至于NAND 控制IC 大厂群联面临货源不足的窘境,8 月营收走跌,加上投资人对2018 年NAND 市况有所疑虑(3D NAND 开出扩大供给,导致NAND 报价反转向下),短期有获利了结的卖压。综观之,目前仍以DRAM 原厂后势较为看好,相关个股可持续追踪。

今天是《半导体行业观察》为您分享的第1402期内容,欢迎关注。

关注微信公众号 半导体行业观察,后台回复关键词获取更多内容

回复 科普,看更多半导体行业科普类的文章

回复 DRAM,看更多DRAM的文章

回复 光刻,看更多光刻技术相关文章

回复 滤波器,看更多滤波器相关文章

回复 全面屏,看更多全面屏相关文章

回复 双摄,看更多关于手机双摄像头的文章

回复 制造,看更多关于芯片制造的文章

回复 人工智能,看《零基础看懂全球AI芯片:详解“xPU”》

回复 展会,看《2017最新半导体展会会议日历》

回复 投稿,看《如何成为“半导体行业观察”的一员 》

回复 搜索,还能轻松找到其他你感兴趣的文章!

点击阅读原文加入摩尔精英