作者 | 暴哥

来源 | 暴财经(ID:icaijing123) 原创作品,转载请联系baoge-cj或评论留言

截止到暴哥撰稿的时候,股市暂时站上3400!

应该说股市年初行情的出现和暴哥此前预判的基本一致!

不过,如果我们看细节会发现,有一个板块,上涨的令人惊讶!

这就是房地产板块!

房地产板块有多猛?

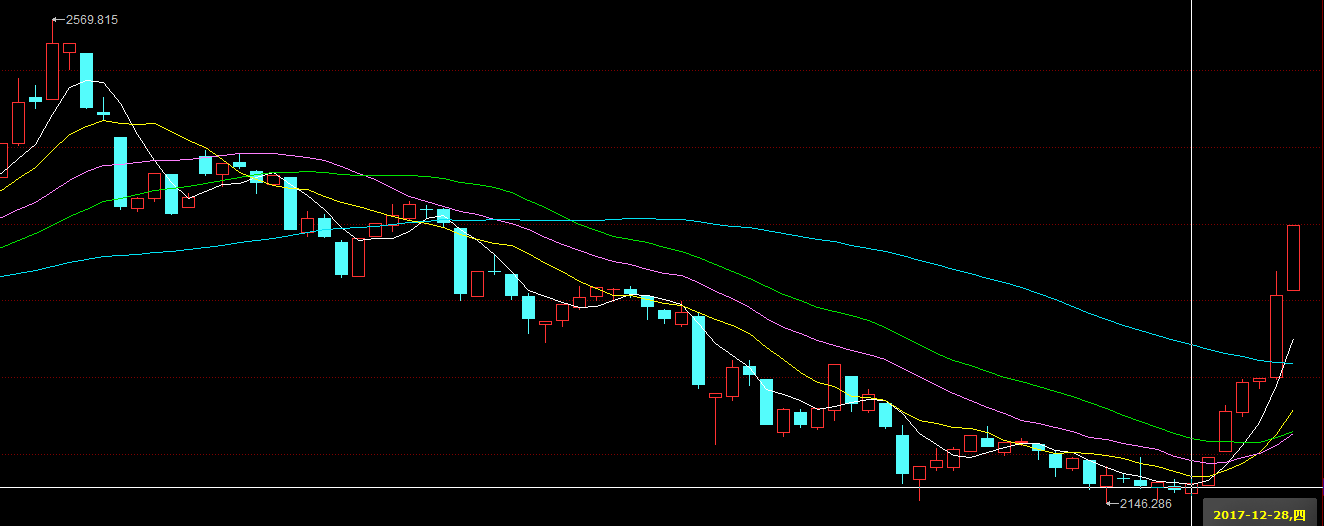

就板块整体而言,同花顺 房地产板块指数从2150点暴涨到2300,整个板块的涨幅达到:7%!远超同期大盘涨幅!

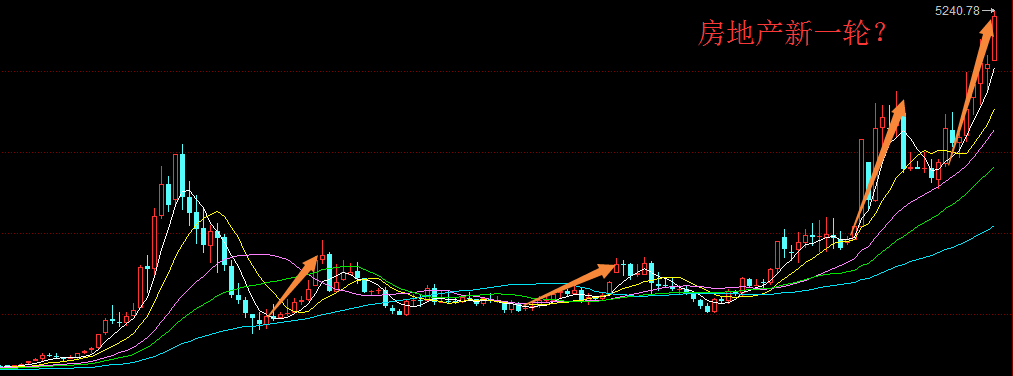

房地产板块指数

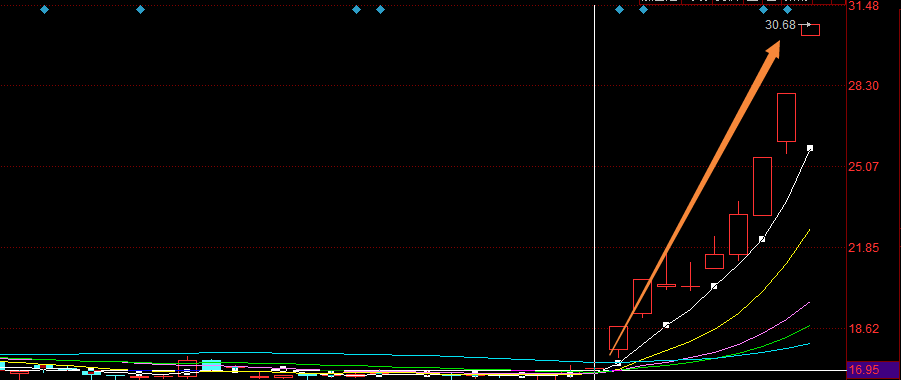

在整个房地产板块中,最为亮眼的当属泰禾集团。

泰禾集团从12月25日17元左右上涨,到目前为止,股价已经突破30!

泰禾集团股价

房地产板块缘何大涨?

我们知道股市是最能够即使反映未来预期的市场,只要有风水草动,肯定会反应在股价上。

那么如果按照这个逻辑,房地产板块连续大涨,应该是楼市在2018年有着非常不错的预期和前景!

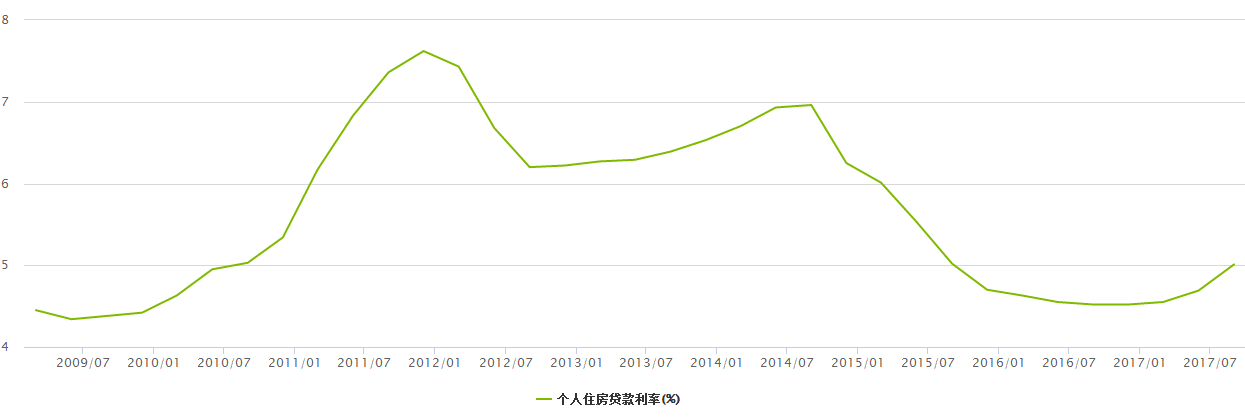

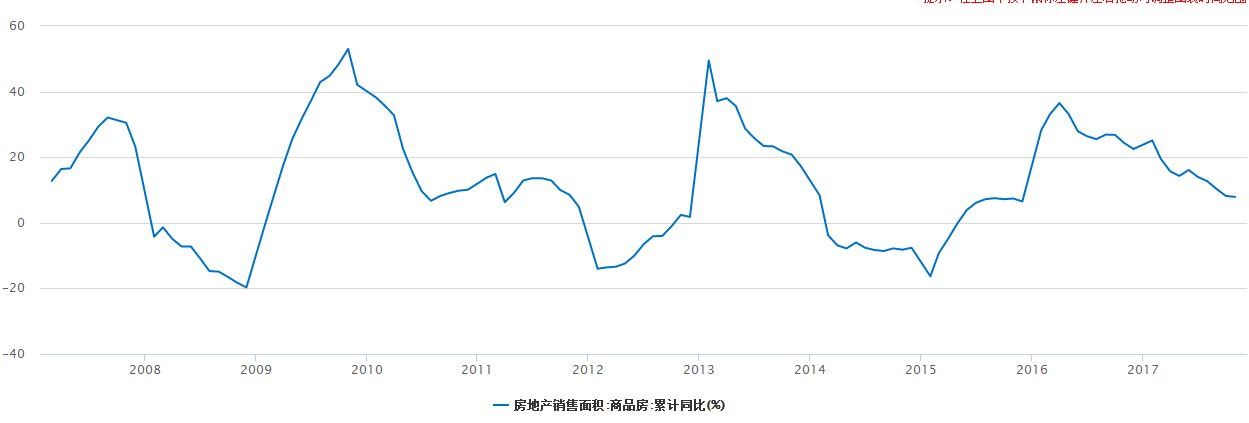

但是,此前暴哥多次给大家出示过两张图,最能够明白无故的反应房地产行业整体的周期。

一张是个人房贷利率图,一张是房地产销售金额;

个人住房贷款利率

房地产销售金额

或许从上面的图上,还不足以十分直观的让大家明白这个逻辑。

暴哥给出大家几个数字:

最近的三轮楼市周期最低谷分别是:2008年12月、2012年2月、2015年2月。

而在楼市走出低谷之前,无一例外,个人住房贷款利率都从高位回落翻转,时间分别是2008年9月、2011年12月、2014年9月。

从时间来看,考虑到利率对于人们预期的滞后性作用,可以说房贷利率和人们买房的行为之间做出了最好的对应关系。

而如果我们把房地产股票和上面的周期放在一起会发现,仍然具备十足的对应性。

举例来说,地产股龙头万科:(排除A股大牛市)在2016年之前,万科的周期性上涨步调和利率——房地产周期几乎完全一致!

万科的股票走势此前一直十分的符合楼市发展周期,而如今早已跳出周期的桎梏!

也就是说如果按照房地产 股票周期性的表现来看,2018年应该对应的是利率下行,地产周期崛起!

然而真的是这样吗?2018年利率能下行吗?

显然,不!

从全球格局来说,全球正处于全球性的紧缩周期,2018年可能是美联储退出量化宽松以来,全球货币政策最紧的一年。

从国内方面来说,2018年的工作重点已经明确,防风险,控制杠杆!

货币政策 也提出基本基调:控制好货币的阀门!

而近期,几乎所有央行的研究人员一致性的对外表述:2018年应该要加息!

中国人民银行金融研究所所长孙国峰认为低利率时间太长了!(暴哥针对这个表述也专门撰文表达过自己的看法央行发出重要警告:低利率太久了!)

央行研究局局长徐忠也表示:降杠杆并非利率越低越好。徐忠称,低利率容易加剧资产泡沫,引发脱实向虚。

而最近,央行研究局副局长纪敏称,自去年来工业产品价格和企业利润不断提升,短期内中国存在着加息的空间。在对利率做出调整前,通胀和汇率将被计入考虑因素。

央行的整体态度表明:去杠杆,降低风险,需要利率上行的支持。

而2018年原油价格上涨超预期带来的通胀预期升温,也会助力利率的持续回升。

那么这么看来,从利率——房地产周期之间的关系上看,2018年中国的房地产行业断然不可能是出现新的崛起!

既然整体的周期说不过去,那么可为何房地产板块还是受到如此热捧呢?

目前能够看到的说法有几个:

一个是行业集中度加速,地产行业大鱼吃小鱼的情况会越来越多;

还有一个说法是,最近兰州、南京等地出现的限购松动改变了此前的相对悲观预期!

这两种说法当然不无道理。

但是,如果房地产相关的股票想要持续性的上涨,让股价稳定下来,那么显然,只靠并购扩大规模是很难持续性的受到市场的认可的。没有地产周期的助力,没有行业整体景气度的提升这种上涨恐怕也很难维持下来!

更为令人担忧的是,包括万科、泰禾在内,我们的房地产企业,在不断喊出豪言,做大的规模的同时,风险相对于收益提高的速度更快。

根据,WIND统计数据,当我们绝大多数行业处于去杠杆,降负债的通道过程时,房地产行业却在逆势加杠杆,增负债:

WIND统计数据显示,截至2017年9月,房地产板块资产负债率为79.3%,较6月末上升0.8个百分点,较2016年底上升2.24个百分点,再创近年新高;净负债率方面,净负债率达到113.3%,较6月末上升7.8个百分点。中信建投证券报告显示,中型房企短债压力和净负债率分别达93%和143%,较去年提升28个百分点和35个百分点,加杠杆更为突出。

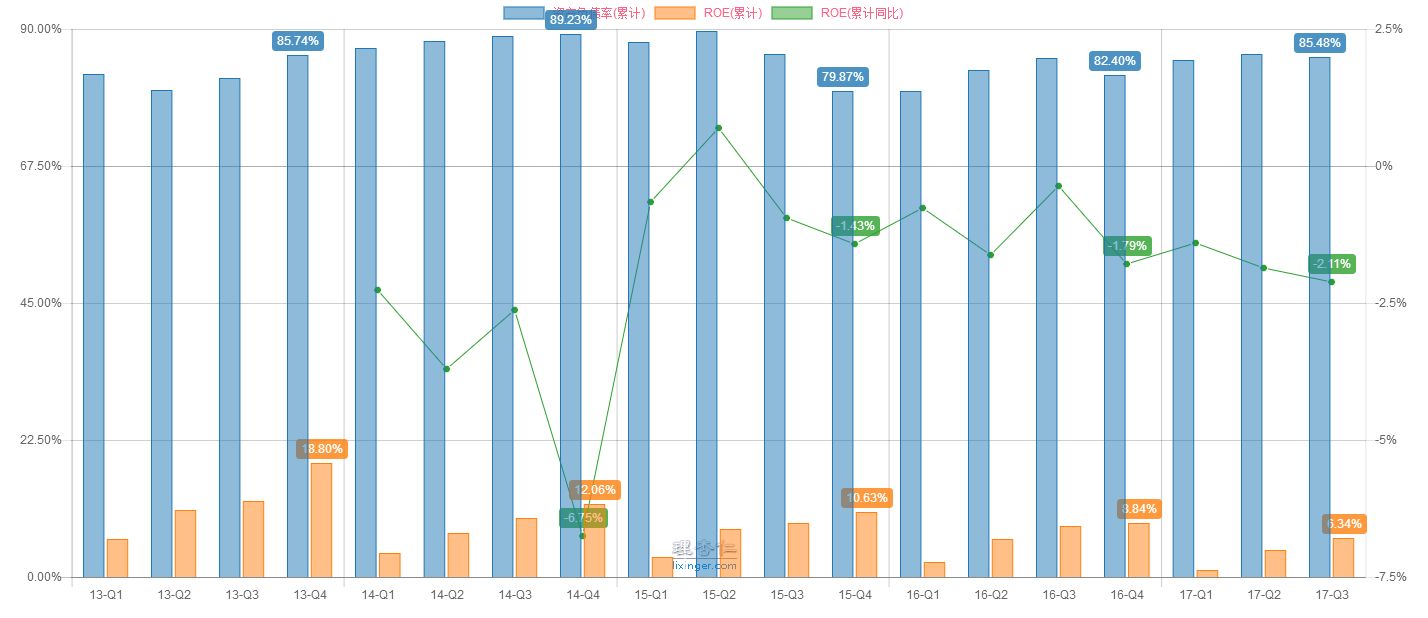

以泰禾集团为例,尽管泰禾老总喊出明年2000亿的目标,但是与其规模和负债扩张速度不匹配的是,其净资产收益率越来越低:

泰禾集团负债率和ROE

除了泰禾,包括万科在内绝大多数地产商其实都存在目前的发展状况,增收不增利;靠利润率增长,不足以覆盖负债端的压力!

要知道,当重资产,高负债的行业,面临到货币紧缩周期,面临到还债周期的时候,其风险只会越来越大,还债压力越来越大:

局玩的资讯

有意思的是,此前地产股之所以不太受到市场的追捧很重要的原因是高负债率带来的风险抑制估值的提升。而如今这一点其实并没有实质性的改善,但风险似乎被淡忘了!

(看看其他周期性行业,基本上是处于业绩提升,利润暴涨,负债下降得到价值提升的阶段,而地产行业却是负债上升,利润增速没有提高太多)

当中国经济追求降低风险的时候,当货币环境收紧希望各行业降低负债,降低杠杆的时候,难道房地产行业,这一原本就点名被看做是风险触发点的行业,真的能够独善其身,反而能够超出现有的背景之下,一骑绝尘吗?

如果能。那可能只能说,我们仍然走在过去的LL上。

对于房地产行业的龙头企业而言,从竞争的角度来说,借助于行业下行的背景,吞掉中小企业,能够进一步增强自身的竞争力,增强行业的集中度,获得一些所谓的龙头价值重估效果;但归根到底,这种持续扩张的发展不是长久之计。

大而不倒或许真的存在。但不倒,并不意味着不经历痛苦,不面临风险!2008年就是最好的例子!

最后暴哥想说一句,如果你真的看好楼市,其实说实话,买房子真的不如买股票,尤其是房地产龙头股票。等值投入绝对比你买房子赚得多!

当然,你必须用持有房产的耐性,来对待房地产股票,还得需要整体利率环境、楼市政策多方面的配合!

PS:暴哥认为目前,对于2018年楼市乐观预期有些过了,地产股受益于乐观预期何所谓集中度提升预期涨幅也不小了,风险确实也比较大了。还是谨慎些好!