23日,中基协发布公告称,因公示期满三个月仍未主动联系协会,21家私募机构管理人被注销,这是中基协今年第二次注销失联私募机构。3月20日,中基协首次注销了24家私募机构管理人,其中包括徐翔的上海泽熙投资管理有限公司。

通过查询此次注销的21家私募管理人名单,券商中国记者发现,有16家的注册地在深圳,占比高达76%,而第一次注销的私募名单中深圳地区仅有1家。

45家私募被注销

23日,中基协发布公告称,因公示期满三个月仍未主动联系协会,21家私募机构管理人被注销,这是中基协今年第二次注销失联私募机构。

今年1月12日,中国证券投资基金业协会发布《关于优化失联机构自律机制及公示第十一批失联私募机构的公告》规定,“自失联机构公告发布之日起,列入失联机构的私募基金管理人,满三个月且未主动联系协会并提供有效证明材料的,协会将注销其私募基金管理人登记。”

3月20日,中基协首次注销24家失联私募,5月23日第二批注销21家,一共注销45家私募。值得注意的是,此次注销的私募全部来自于1月份第十一批公示的106家失联私募大名单中。

在第一批被注销的私募名单中,最为大家熟知的是上海泽熙投资管理有限公司。上海泽熙投资曾被中基协被列为“异常机构”,异常原因是未按要求按时提交经审计的年度财务报告,未按要求进行产品更新累计2次及以上。3月20日,上海泽熙成为首批被注销的24家私募之一。1月23日,上海泽熙投资总经理徐翔因操纵证券市场被判刑,被判处有期徒刑五年六个月。

深圳地区一位大型律师事务所律师介绍,首先,中基协通过登记的私募公司在私募基金登记备案系统预留的固定电话、手机号码、电子邮件等均无法与公司取得联系,公司亦未在限定时间内回复相关情况说明,因此这类公司被列入失联名单予以公示。接着,自失联机构公告发布之日起,列入失联机构的私募基金管理人,满三个月且未主动联系协会并提供有效证明材料的,协会将注销其私募基金管理人登记。

今年1月份,中基协公示了第十一批失联私募机构名单,按照时间推算,距今3个多月。名单中包括106家机构,创下单次公布涉及私募数量的最高纪录。值得注意的是,当时名单中有96家机构注册地在深圳,占比超过九成。

另一位律师表示,前两年私募管理没有现在规范,深圳公司注册又门槛相对较低,涌现了大量壳公司,备案制推出后一些私募发行不了产品,近几年二级市场行情操作难度加大,因此深圳地区私募失联情况可能比较严重。

已公布13批失联机构

为了加强私募基金管理人的自律管理工作,中基协2015年9月开始实施“失联(异常)”私募机构公示制度,到今年5月份协会共对外公告13批失联机构。

据了解,中基协在2015年2次公布失联名单,合计涉及16家私募公司;2016年公布8次失联名单,合计涉及126家私募公司;2017年截止目前共公布3次失联名单合计188家私募公司,三年总计230家私募,注销私募数量占公示数量近20%。从节奏上看,今年协会在加大对失联私募的公示。

协会规定,通过在私募基金登记备案系统预留的电话无法取得联系,同时协会以电子邮件、短信形式通知机构在限定时间内未获回复。存在上述情形时,协会通过网站发布“失联公告”催促相关机构主动与协会联系,公告发出后5个工作日内仍未与协会联系的,认定为“失联”私募机构。

如果私募基金管理人在三个月之内主动与协会联系并按照要求提供相关资料并说明情况的,经研究同意,可将其从“失联”机构名单中移除。

业内人士表示,私募机构尤其是较小规模的私募数量的爆发式增长,对私募行业的自律和监管带来了不小的挑战。协会通过严格的公示制度和注销制度,对市场进行清理整顿,有利于提示投资风险,并强化全社会对私募行业的约束和监督作用。

私募规模仍在增长

私募行业近年来迎来了爆发式的增长。

中基协最新公布的数据显示,截至2017年4月底,中国证券投资基金业协会已登记私募基金管理人18890家,比去年年底增加1457家,注销的私募数量仅占2.3‰。

已备案私募基金52403只,比去年年底减少5898只;认缴规模12.28万亿元,比去年增加2.04万亿,增幅约20%;实缴规模8.95万亿元,比全年年底增加1.06万亿。

截至2017年4月底,按正在运行的私募基金产品实缴规模划分,管理规模在20-50亿元的私募基金管理人有499家,比去年年底减少60家;管理规模在50-100亿元的有177家,比去年年底减少20家;管理规模大于100亿元的有159家,比去年年底增加26家。

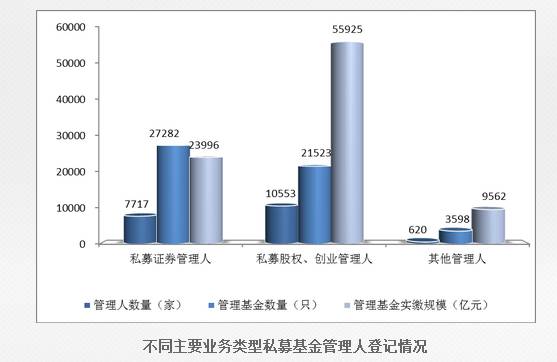

从事私募股权和创业的与从事证券投资的私募在管理人数量、管理基金数量的差距已经不大,但是管理规模上,从事私募股权和创业的是从事证券投资的2.33倍。

业内人士表示,私募基金的规模仍在快速扩张中,管理人数量在经历一轮大的清理以后有所回升,发行的基金数量开始精减,行业正逐步告别野蛮生长的阶段,百亿以上规模私募数量增加明显,也从另一个方面表明私募行业正朝着成熟的方向发展。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。