我们在前几篇关于股指期货贴水的文章中,已经认知了贴水是个常态,以及简单的滚动做多当月股指就能有很好的收益。今天二叔带你继续进阶,通过比较下各个合约走势及贴水情况,看看能否动态选择合约再提高点收益。

也就是说,能否在指数不涨的情况下,我要确定性的每个月战胜指数,并且赚到年化20%收益?

二叔说:yes !跟着我!

同一个指数对应有四个合约同时上市交易,我们经常看到的是最远月合约贴水幅度最大。

从下图基差也能看出,远月基差绝对值比当月大很多。

那是不是最远月的合约就是最合适呢?这不尽然!所以需要看年化贴水。

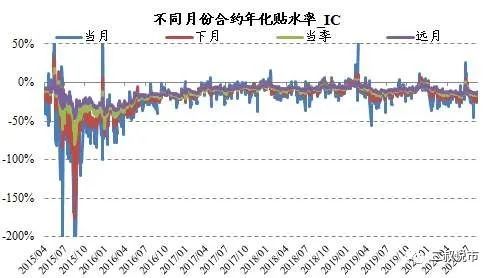

我们把各个合约年化贴水率全部重新算了下,当月合约由于最后一周时间周期太短容易异常,我们把最后一周数据剔除。结果如下图,可以看出,当月合约年化贴水率和波动幅度都惊人,

远月合约年化贴水率不高。

我们上次已经知道自从中证500指数成立以来,不断连续滚动近月合约,绝对收益率年化超过15%,那么假如我们roll远月合约,能是个什么情况呢?

虽然结果比指数强,还是有

5%左右绝对收益回报,但是年化收益比滚动当月合约差了10%!

这主要是

年化贴水近月比远月高带来的

,且每次roll近月合约,还能收获些月间基差。

事实上以IC为例,如果只能长期做多一个合约,那么显然滚动做多当月是做合适的。

但是,我们从上面年化贴水率上可以看出,

做多当月并不是总是性价比最优的

;甚至有时候当月合约还出现升水,远月还同时处于贴水情况。

因此,我们天然的会想到,每天动态比较四个合约,动态做多年化贴水幅度最大的合约,看看会是什么样的结果呢?收益惊人!

回报达到史上最高,年化18.51%绝对回报,增强了年化20.66%。

我把本策略收益特征,以及交易发生情况展示如上。总换手率不高,因此交易手续费影响不大。我们可以总结简单得到如下结论:

1、 简单回顾过去,这是一个

即使指数不涨,能每年躺赢稳赚20%的策略。

2、 自从IC推出以来截止到2020年8月底,动态

Roll IC的长期年化收益率能达到18.51%

,同期中证500全收益指数是负的年化2.15%。也就是说,

我们这个策略每年能平均战胜全收益指数20%还多

。此外,波动率和回撤都比对应指数低。

3、 由于期货是保证金交易,在保持100%指数delta的情况下,我拿出20%做保证金,剩余80%的钱去买非标+现金类理财(过去几年综合能到6%)。

那么“IC+非保证金买非标及理财”的策略能有将近23%的年化收益率。战胜全市场绝大部分主动和量化基金经理的费后收益率!

很多人会问,除了IC,同期其它几个合约如何呢?此外除去2015年股灾和 2016年熔断特殊情况,这个策略可行么?我就以沪深300期货IF为例,给大家看看增强效果吧。总的来说,即使用IF,效果也很好。具体就不重复详尽解释了。

公募做沪深300指数增强的小伙伴们,你们就不要搞那么多复杂的模型选股了,跟踪误差不但大,而且效果老不好。下回不如简单搞搞这个!

今天简单分享到这。事实上,每个合约贴水绝对水平,以及贴水率的波动特征与市场行情是有很大相关性的,我们还可以再继续优化!下一集,二叔继续分享,带你飞!

好东西,别忘了转发与关注!