T客汇官网:tikehui.com

撰文 | 杨丽

今天,我们再不提究竟有谁能成为中国的 Salesforce,只看谁可具备 Salesforce 的增长潜力。

T 客汇整理了全球著名研究分析机构 Centuar Partners 最新公布一份全球云计算市场报告,本报告从多维度对过去三年内的全球市场进行了考察和分析,基于此可为 2017 年全球市场动态做出预测和参考。此文开启第一篇之 Salesforce。

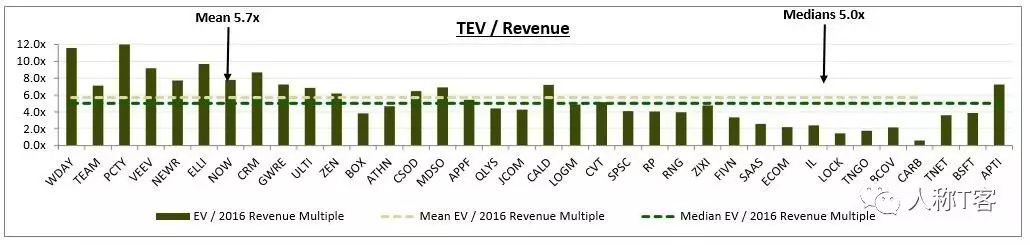

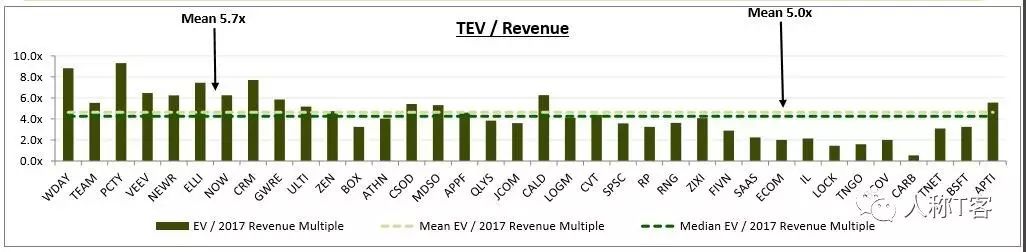

从 Centuar Partners 对 SaaS 市场整体观察可发现,近两年 SaaS 市场整体估值倍数在 5 到 6 倍左右,相比之前有所下滑。

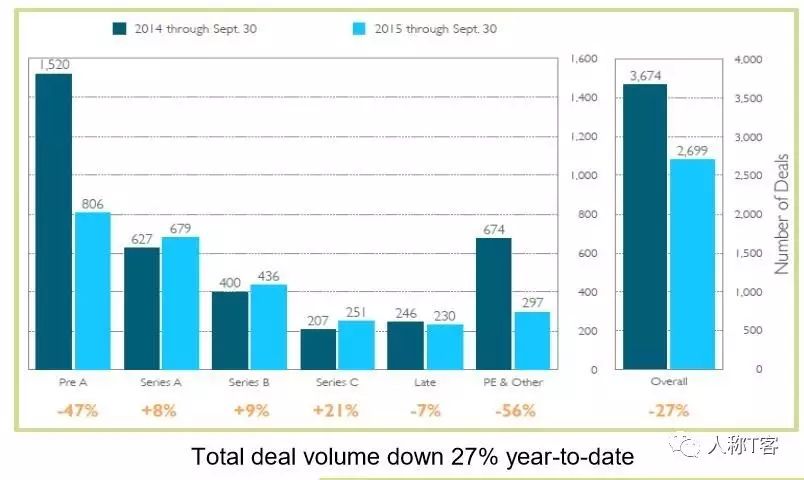

在 2014 年 SaaS 市场私募交易活动十分活跃,但到 2015 年各大巨头相比之前来说均有所放缓,截止 2015 年 9 月,整体交易量下降了 27%。

以 Salesforce 为例,其主要投资的公司有 Augment, QuBit Digital, Goodpatch, Crunchbase, Bloomreach, NewVoiceMedia, Buidscale, Hottolink, FinanceApp, San San, Pierry, Fluidio, MapAnything, Full Circle Insights, BrightFunnel, Toreta, Gainsight, Cogito, BizGround, Moneytree, FollowAnalytics, Uhuru, SteelBrick, Pendo.io, Optimizely, Tectonic, Wrap Media。

投资了这么多家公司之后,Salesforce 自身战斗实力又如何?

作为全球排名第一的 SaaS CRM 厂商 Salesforce 当之无愧,2016 年年初 Salesforce 的资本市场总额已超过 550 亿美元,成为美国最具有市场潜力的云计算公司之一。短短数年间名利双收,Salesforce 也成为国内 CRM 领域创业公司争相模仿的对象。

先看 Salesforce 估值,预计 2017 年达到 6.4 倍

数据截止 2016 年 1 月,Salesforce 每股价格维持在 76.55 美元,一年内股价最高增幅为 89%,稀释股份 673 股,市场总值 519.85 亿美元,现金&短期投资 11.74 亿美元,负债 25.15 亿美元,企业价值稀释后 533.25 亿美元。

| 2015A | 2016E | 2017E |

企业价值/收益 | 9.9x | 8.0x | 6.4x |

企业价值/EBITDA |

| 114.5x | 33.1x |

市盈率(P/E) |

|

| 80.8x |

从近两年运营走向来看,Salesforce 获得的投资者的估值将在未来呈现明显下滑。

移动信息化研究中心分析师认为,Salesforce 目前已进入平稳期,营收不会出现大幅度波动。这说明,以 Salesforce 为代表的企业级服务公司,前期以占领更多市场份额,实现高速增长而非以盈利为战略重点,进入平稳期后战略调整,盈利状况必将有所改善。

因此,我们基本可以判断,2017 年国内外 SaaS 市场的整体估值将会被重新计算基本上会在 5-8 倍之间,不会出现 10 倍 20 倍以上的冲动估值。

再看 Salesforce 运营状况,现金流依然强劲

| 2014-15年 | 2015-16年 | 2016-17年 |

收益增长率 | 32% | 24% | 25% |

| 2015A | 2016E | 2017E |

息税折旧摊销前利润增长率(EBITDA) | 3% | 7% | 19% |

自由现金流增长率 | 20% | 22% | 19% |

从运营指标上来看,Salesforce 历年收益增长率虽稍稍有所降低,但仍保持在 25% 左右的增长,最新一季净利润增长了 74% 也说明 Salesforce 在未来仍将保持高速增长。

此外,息税折旧摊销前利润(EBITDA)在 2015 年仅有 3%,但据以上预测数据显示,到 2017 年可达到 19%,几乎翻了近三番。作为衡量企业运营状况是否良好的重要指标之一的自由现金流将依然保持一个强劲的态势。由此可以看出,很有可能 Salesforce 将在未来不久进入正向盈利的新历史阶段。

2017 年 Salesforce 收益有望达到 83.14 亿美元

截止 2016 年 7 月,最新一季收益达 20.37 亿美元,净收入达 15.11 亿美元。

(单位,百万/美元) | 2014A | 2015A | 2016E | 2017E |

收益 | 4071 | 5374 | 6667 | 8314 |

EBITDA |

| 169 | 466 | 1612 |

每股盈利 |

| 0.42 | 0.07 | 0.95 |

自由现金流 |

| 1061 | 1484 | 1620 |

从预测数据中可以发现,未来在 2017 年 Salesforce 收益将达到 83.14 亿美元,届时息税折旧摊销前利润为 16.12 亿美元,每股盈利 95 万美元,产生的自由现金流维持在 16.20 亿美元上下。

那么,Salesforce 强劲战斗力的背后依靠着什么?

Salesforce 创办于 1999 年,并于 2004 年成功上市纽交所。近两年 Salesforce 收益增长率保持在一个相对稳定的状态,但增长态势稍稍有所减缓,从 Salesforce 历年的投资与收购战略上可以窥见一二。

根据已公布财报数字显示,其第二季度开支为 2200 万美元,相比 2015 年的 1.44 亿美元明显下滑;而 2015 年整年,Salesforce 投资超过了 3.66 亿美元。这一策略改变的背后,业界认为可能 Salesforce 在科技和云计算的投资开始变得谨慎,一方面由于外部市场机会减少,另一方面也是风险投资战略上的失误所致。

但与此同时,投资脚步的放缓并未能影响 Salesforce 想要通过收购初创公司或与其达成合作逐步完善自己的生态云体系,围绕技术逻辑和产品逻辑上的变革成为 Salesforce 成功的不二法门。

近些年 Salesforce 频频在人工智能、IOT 领域布局,前后收购了有 40 多家企业。2016 年 Salesforce 最大的一笔成交案是以 28 亿美元收购了 Demandware。其他还包括:Krux Digital, Heywire, BeyondCore, Quip, Coolan, MetaMind, TappingStone, SteelBrick, MinHash, AKTA, Kerensen Consulting, Tempo AI, Toopher, RelateIQ, Cloudconnect, Edgespring, ExactTarget, Entropysoft, Pasona Tquila, BlueTail, Golnstant, Thinkfuse。

截止 11 月,Salesforce 第三季度营收 21.4 亿美元,同比增长 25%,超出华尔街分析师平均预期为 21.2 亿美元;第四财季营收指导性预测区间为 22.67 亿至 22.77 亿美元;全财年指导性预测为 101 亿至 101.5 亿美元。

在 Cowen&Co 分析师 Derrick Wood 看来,Salesforce 多年营收持续增长得益于其核心产品 Sales Cloud 市场份额的不断增长;未来 Salesforce 仍是 CRM 市场最大的供应商,可在 2020 年之前产生近 170 亿美元的营业额,是今年预期 83.75 亿美元的两倍。

历史由多数人创造,却往往由少数人推动。这句话放在风云变幻的互联网界也同样印证。究竟谁能成为推动国内 CRM 向前发展的中流砥柱呢?我们拭目以待。

T客汇:企业级研究型媒体

网站:tikehui.com

❶ 44个 To B 深度报告

❷ 1050个 To B 创始人

❸ 225 家 To B 投资机构