【经济逻辑】:解读当前经济现象,剖析背后经济本源,寻找宏观与微观的必然逻辑,只做大宗商品衍生品领域内的深度阅读,为用户提供最有价值的宏观研究,产业链调研,产业链基本面深度研投,致力于大宗商品衍生品领域内最具价值自媒体平台

作者:毛毳

现代商业银行在经营实践中,出于精细化管理的要求,形成了丰富的资产负债管理工具箱,其中,内部资金转移定价(FTP,Funding Transfer Pricing)作为主要的价格杠杆管理工具,在利润分割、利率风险剥离、均衡价格管理、资源配置、多维度绩效考核方面承担着重要的作用。

一、FTP的基本含义

内部资金转移价格(FTP),建立在商业银行全资产负债统一资金池的司库管理机制基础之上,其是指资金在商业银行内部不同部门、不同产品、不同分支机构之间流动的价格,是商业银行内部资金中心与业务经营单位按照一定规则全额有偿转移资金,达到核算业务资金成本或收益、跨条线分割利差等目的的一种内部经营管理模式。

FTP最早是以分润工具的角色被引入到商业银行资产负债管理框架当中,通过内部资金转移定价,商业银行的高层管理人员可以比较合理的将银行的净利差收益在各个业务单元中进行划分,从而对商业银行各业务单元的经营绩效进行有效的评估。发展至今,现代商业银行资产负债管理框架中,内部资金转移定价已经成为能够将风险管理、产品定价、资源配置和绩效考核结合起来的最有效办法。

二、FTP的运作原理

在内部资金转移定价管理模式下,银行内部与资金相关的部门可划分为三大类,即资金来源部门、资金运用部门和资金管理部门。资金管理部门,也称司库,是全行的资金运作中心,将其管理的资金比作放在一个资金池里的水,则内部资金转移定价基准代表行内资金池的“水位”高低,货币市场基准利率代表行外全资金市场的“水位”高低,因此,内部资金转移定价定价基准利率一般都是货币市场基准利率体系,即内、外资金池“水位”平衡的标准。

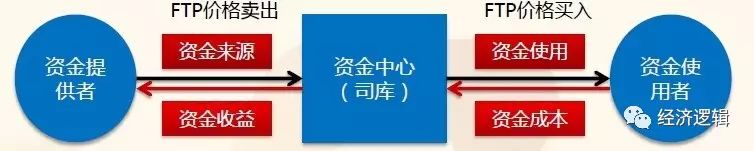

按照内部资金转移定价管理模式的要求,所有资金来源部门吸收的各期限资金都按内部转入价格注入全行统一的资金池,即对于负债业务,FTP价格是对资金来源部门核算内部收益;所有资金运用部门所需要的资金都按内部转出价格从全行统一的资金池流出,即对于资产业务,FTP价格是对资金运用部门核算内部成本;司库负责匹配资金来源和运用的期限、利率、金额等要素,并管理由于错配带来的利率等市场风险,同时还负责根据资金池内外的各期限套利机会和头寸管理要求进行资金调剂,以求内、外“水位”基本持平,转移和化解市场风险。这种平衡资金来源部门、资金运用部门和资金中心之间转移资金的价格的原理,就是FTP工具的运作原理,如图1所示。

图1 FTP工具运作原理图

三、FTP的构造方法

现代商业银行FTP管理实践当中,普遍采用内部资金收益曲线法进行FTP

定价,即根据一定的方法确定本银行的内部资金收益曲线,通过分析商业银行资产负债表上不同金融产品的期限类型和现金流量类型,在内部资金收益曲线上寻找相应的点对应该金融产品的FTP价格。

(一)FTP曲线构造原则

1.资金同质原则

资金的同质性,即指在全资产负债统一资金池的司库管理模式中,FTP价格水平的规划只关注各类资金的期限特征,不关注各类资金之间的来源差异或者用途差异。比如,在商业银行FTP实践当中,同期限的财政存款和企业存款,FTP收益水平应该保持一致;同期限的小企业贷款和消费贷款,FTP成本水平应该保持一致。

2.期限匹配原则

期限匹配,是指FTP价格水平规划,关注资金的期限特性,通过期限因素在内部资金转移定价收益率曲线上进行定价。比如,在商业银行实践当中,1年期的小企业贷款和3年期的小企业贷款,FTP成本水平不同;1年期的小企业贷款和1年期的消费贷款,FTP成本水平一致。

3.

新老划断原则

FTP价格水平的规划,要将资金池中新发生的资金变动与老的资金变动区分开来进行处理,新的资金使用新的FTP价格而老的资金仍按照过去的FTP价格进行计算,新老划断的原则,强调对于各类业务边际FTP价格水平的探索,使得单笔业务收益的精确分析成为可能。

(二)FTP曲线构造影响因素

随着利率市场化的不断推进,虽然我国人民币同业市场与存贷市场之间利率均衡水平的隔离正在逐渐弱化,但是双轨利率依旧存在,两个市场中的资金的利率水平、波动浮动和周期等均存在较大差异。因此,商业银行在构造适合自身信用背景和融资能力的FTP曲线实践中,往往会构造至少两类FTP曲线,一类适用于人民币存贷业务,另一类适用于人民币市场化业务,即非存贷业务。

在我国利率市场化完成之前,人民币存贷业务客户端定价完全以人民银行公布的官定基准利率作为定价基础,因此,同时期商业银行构造人民币存贷业务FTP曲线时,往往是以人民币存贷款官定基准利率作为FTP母线构造基础,依据行内战略导向在存贷官定基准利率之间进行利差切割;利率市场化完成之后,同业市场与存贷市场隔离度减弱,价格传导效率不断提高,商业银行在构造人民币存贷业务FTP曲线时,开始与人民币非存贷业务FTP曲线靠近,采用货币市场基准利率作为定价基础,即在FTP母线上,1M(含)以内各关键期限点采用同期限SHIBOR报价;3M到1Y(含)内各关键期限点采用同期限NCD报价;1Y以上各关键期限点采用“同期限国债收益率报价+信用溢价加点(主要体现商业银行自身信用背景与国家信用背景的差异)”,或者直接采用对应评级的商业银行债的收益率曲线。

然而,在商业银行实践当中,

一方面,

尽管人民币存贷业务FTP曲线和非存贷业务FTP曲线在母线基准利率选取上保持一致,但是在统计平滑处理、变动频率选择、调整项选择上体现出较大的差异性。其中,

存贷业务FTP曲线

在母线构造中,基本上要至少采集近期连续180天的货币市场工具各期限报价,进行统计平滑处理,最大程度的剔除极端波动,反应各期限资金的平均利率水平。由于存贷业务FTP价格是总行每年向分行进行预算目标制定的重要依据,因此,为了保证分行存贷业务发展的稳定性,人民币存贷业务FTP曲线变动频率较低,基本上为按季度或者按年调整。

非存贷业务FTP曲线

在母线构造中,基本上为按周调整,采用近期连续7天的货币市场工具各期限报价,进行统计平滑处理,最大程度的反应市场的变动。

另一方面,

实际上,商业银行最终真实运用于核算内部成本和收益的FTP曲线是在FTP母线的基础之上,通过各类调整项进行人为调整之后生成的价格水平,而最终的FTP曲线价格水平的生成与众多因素有关。

1.

司库盈亏目标

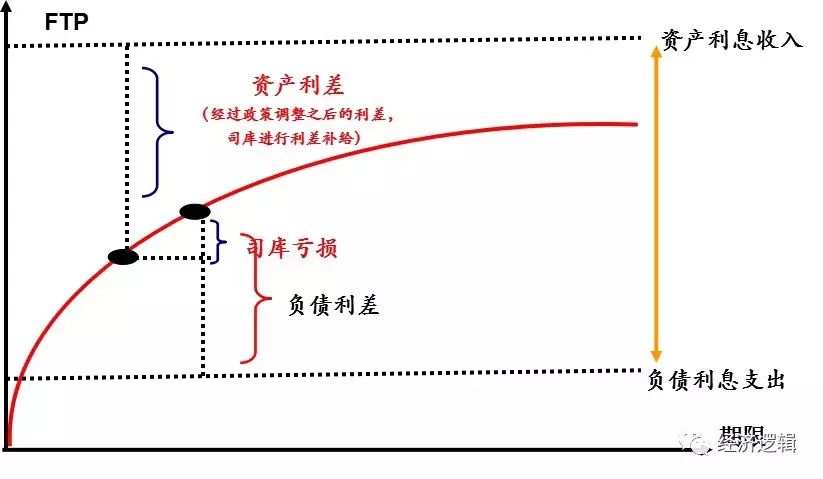

在商业银行内部,FTP曲线将净利差分割给资金来源部门、资金运用部门和司库,其中,在理论上,司库由于承担了流动性风险和利率风险,因此,享有部分利差收益,

如图2

所示。商业银行在进行FTP价格水平规划过程中,需要制定较为明确的司库盈亏目标,实践中有如下几种情景:

(1)商业银行进行FTP规划,希望FTP价格可以严格真实反映各期限资金内部收益或内部成本,进而真实反映出司库管理收益,并希望严格发挥FTP的价格杠杆作用,将市场资金利率的变动严格向业务部门传导,则选择

司库盈利目标

,并在该目标下调整FTP价格;

图2 司库盈利情形下的FTP利差分割图

(2)商业银行进行FTP规划,希望在进行价格指导的同时,可以将司库管理收益分摊到各业务部门,以此鼓励各业务条线的发展积极性,则可以选择

中性司库目标

(不盈利也不亏损),并在该目标下进行FTP价格的调整(可以选择降低贷款的FTP成本或者提高存款FTP收益,实现向分行让利);

(3)商业银行进行FTP规划,希望通过FTP价格充分明确的释放经营战略信号,如鼓励信贷业务发展,则可以选择

司库亏损目标

,即在核算上更大程度的給业务条线进行让利,

如图3

所示。

图3 司库亏损情形下的FTP利差分割图

实际上,商业银行司库盈亏状态的选择与预算规划紧密相关,积极预算、中性预算和保守预算状态下的司库目标设定存在较大的不同,对于FTP价格政策的选择也存在较大的差异性。在现代商业银行的实践过程当中,为了激发各业务经营部门的积极性,往往选择司库中性或者司库亏损目标进行FTP价格规划。

2.

宏观流动性和市场利率波动

FTP曲线构造的基准利率为货币市场各类工具同期限利率,市场利率的波动会直接影响FTP的定价水平,影响负债业务的边际内部收益和资产业务的边际内部成本,进而向业务前端传递市场价格的波动。一般来讲,市场利率的波动与市场宏观流动性联系紧密,如同业市场资金面状态、信贷市场商业银行额度状态,均会对市场利率水平造成影响,而基本上,商业银行FTP水平的规划会在市场利率波动的影响下进行同向变动。

3.司库流动性状态

商业银行司库流动性状态也会对其内部FTP水平的规划形成影响,通常的逻辑会为:

当司库流动性过剩时

,会适当压低负债业务的FTP收益,尤其是主动负债业务的FTP价格,通过FTP价格水平的调整,充分发挥其价格杠杆的作用,控制业务条线高息吸收负债的行为,同时,会适度降低资产业务的FTP成本,鼓励各业务条线加大投资行为;

当司库流动性紧张时

,会适当调高负债业务的FTP收益,尤其是主动负债业务的FTP价格,向业务条线传导战略信号,刺激业务部门大力发展主动负债,快速补充流动性。

4.

商业银行发展战略选择

商业银行在FTP曲线制定中,经常会根据内部战略规划,进行调整项的选择。实践当中,常见的调整项有:

(1)业务调整项

,该调整项没有严格遵守FTP理论中的资金同质性原则,通过人为设定调整项,对于全行战略支持的资产业务,调低其FTP价格,赋予其更大的FTP利差空间;对于全行战略支持的负债业务,调高其FTP价格,赋予其更大的FTP利差空间;

(2)税收调整项,

即将税收优惠直接反映在FTP价格上,比如,国债投资具有免税优惠效应,因此,在实践过程中,常常将国债投资的税收优惠直接反映在FTP价格上,同期限国债的FTP价格相较同期限信用债的FTP价格更低;

(3)利差锁定调整项,

为了兼顾业务存量和收入的稳定性,帮助各业务经营部门剥离利率风险,商业银行在实践过程中,往往会启用利差锁定调整项,比如利用该调整项保持一笔长期限贷款在全生命周期利差锁定,或者,利用该调整项保持浮动利率贷款在重定价周期内利差锁定,以此实现将利率风险集中上收在司库进行管理,使得商业银行内部资产部门和负债部门的利润水平更加稳定,有利于总行管理当局利用价格杠杆对全行经营进行调控;

(4)流动性溢价调整项,

由于不同期限以及不同的利率浮动定价方式所对应的利率风险特征不同,商业银行往往会通过设定流动性溢价调整项来调整FTP价格,进而对资产负债业务期限特征和利率特征进行规划,比如,在2014-2015年间,人民币降息预期较大,从利率风险规避的角度来看,商业银行应该鼓励各业务经营部门进行投资时,适度拉长久期,尽量采用固定利率定价方式提前锁定收益,或者尽量拉长重定价周期以减少降息对收入带来的冲击,所以,商业银行就会通过引入流动性溢价调整项进行FTP水平的干涉,以实现该战略信号的充分释放。

四、FTP的实践作用

(一)利润分割、资源配置和公平绩效考核

司库通过对于FTP价格水平的规划,首先实现了净利差在负债部门和资产部门之间的分割,实现了净利差在各个业务条线之间的分割,进而通过利差分配的多与少实现对于总行经营管理战略信号的向下传导,引导各业务经营部门在预算约束下,实现资源配置的优化。同时,在FTP核算框架下,商业银行能够基于对于各项业务FTP利差的计算,实现分机构、分条线、分客户经理、分客户等多维度的绩效考核。以上三项功能,全部都是在全资产负债统一资金池的司库管理模式下,基于FTP利差的核算,衍生和发散出来的核心管理功能。

(二)利率风险剥离

从理论上说,在一个利率市场化推进较为深入的市场当中,市场基准利率曲线应该是价格透明、期限完整和机制完善的,商业银行客户端定价和内部资金转移定价均依赖于该市场基准利率曲线作为定价基础,当一笔浮动利率的业务在进入新的重定价周期时,客户端价格和FTP价格变化幅度一致,虽然外部收入发生了变化,但是从业务部门角度来看,该笔存量业务的FTP利差未变,这也就是指利率风险全部上收至司库部门,由资金管理中心统一管理利率风险,业务部门的业务存量和利差收入保持稳定的关系。

但是,在人民币利率市场化现阶段,存贷市场和同业市场隔离犹在,双轨利率依旧是人民币利率市场上不可忽略的特征,因此,在中国商业银行的FTP管理实践过程当中,尤其对于人民币贷款业务,客户端价格是以央行官定基准利率为定价基础,FTP价格是以货币市场基准利率为定价基础,利率风险当中的基差风险部分无法上收,因此,部分商业银行会采用利差锁定调整项来强行规避基差风险。

(三)均衡价格管理

现代商业银行均衡价格管理主要是进行对于负债业务和资产业务价格均衡点的探索,即从商业银行的角度出发,研究某项负债业务相较其他负债业务更具有吸收价值的最高边际成本;某项资产业务相较其他资产业务更具有投资价值的最低边际收益。对于负债业务,FTP价格是是边际上限;对于资产业务,均衡价格研究需要考虑包括FTP(资金成本)、运营成本、风险成本、税负成本和资本成本在内的5项成本,而FTP价格是资产业务的边际下限,也是均衡价格模型中占比最高、影响最大的一项成本。因此,以债券投资为例,各类非银机构通常非常关注银行资金进行各类债券配置的均衡价格水平,以此作为债券市场利率拐点的重要判断依据,而对于债券配置的均衡价格水平的研究,一切都要从商银行的FTP体系再次说起。

欢迎投资总监,宏观研究员,大宗商品各产业链研究员入群(汇聚全国3000名公募,私募基金经理,3000名产业链高级研究员,1000名宏观研究员,10000名大宗商品现货商)

报公司+岗位+姓名加微信群,添加个人微信:lzc_0126

长按以下二维码添加公众号