国泰君安中小盘:孙金钜、任浪

新财富恳请投第一!支持中小市值卫冕!

前言:

再融资新政后,发行期首日定价逐步成为了主流,定增相关二级股票股价的走势也由此前的发行前表现好转变为发行中后比较好了。在未来定增折价空间受限且限售期延长的背景下,二级参与定增相关个股的性价比提升,并且定增策略存在显著的超额α收益,建议大家重视优质和热门项目的发行期首日定价策略的投资机会。

本期重大增发并购:(1)运达科技8.15亿收购成都货安,加码主业延伸;(2)围海股份收购千年设计88.23%股权,拓展设计服务加速实现施工总承包到工程总承包的转变。

本期增发并购受益:(1)保增发带来的投资机会:已过会公司:广汇汽车、太安堂等,已获批文公司:明泰铝业、新界泵业、天神娱乐等;(2)发行期首日定价:三花智控、华宇软件、安居宝等;(3)溢价发行:华懋科技、联美控股、嘉化能源等。

1.1 运达科技8.15亿收购成都货安,加码主业延伸

增发方案:运达科技拟以11.56元/股的价格发行0.50亿股(交易作价5.75亿元)+现金2.40亿元收购成都货安100%股权,作价8.15亿元;同时向不超过5名符合条件的特定投资者以非公开发行股份的方式发行0.91亿股,募集配套资金5.7亿元。

增发点评:1)本次收购价格较低,成都货安对应17-19年的承诺业绩PE为13.58X,10.87X,8.58X。2)成都货安是国内铁路货运计量、货运安全检测、货运信息化等产品种类和资质最齐全的企业之一,参与了多项标准的制定,在铁路货运安全和信息化领域处于领先地位。3)本次重组有利于有助于上市公司在铁路货运计量、铁路货运安全检测、铁路货运信息化领域延伸业务,成为更具有竞争力的轨道交通和铁路货运安全运营、检测系统供应商。

1.2 围海股份收购千年设计,拓展设计服务实现工程总承包

增发方案:围海股份拟以8.62元/股的价格发行0.88亿股(交易对价8.81亿元)+现金5.45亿元收购千年设计88.23%股权,作价14.29亿元;并向不超过10名特定投资者非公开发行股份募集配套资金不超过5.74亿元。

增发点评:1)本次收购价格合理,千年设计对应17-19年承诺业绩为16.87X,12.85X,10.12X。2)千年设计是一家为中国城市化建设、城乡一体化建设提供各类专业工程“一体化”设计服务的综合型设计企业。3)围海股份主要从事海堤工程、城市防洪工程、河道工程、水库工程及其他水利工程施工,属于水利和港口工程建筑业。本次交易有助于公司进一步延伸与完善上下游产业链,可通过发挥公司与标的公司的协同效应,加快实现从施工总承包到工程总承包的经营模式转变,提升核心竞争力。

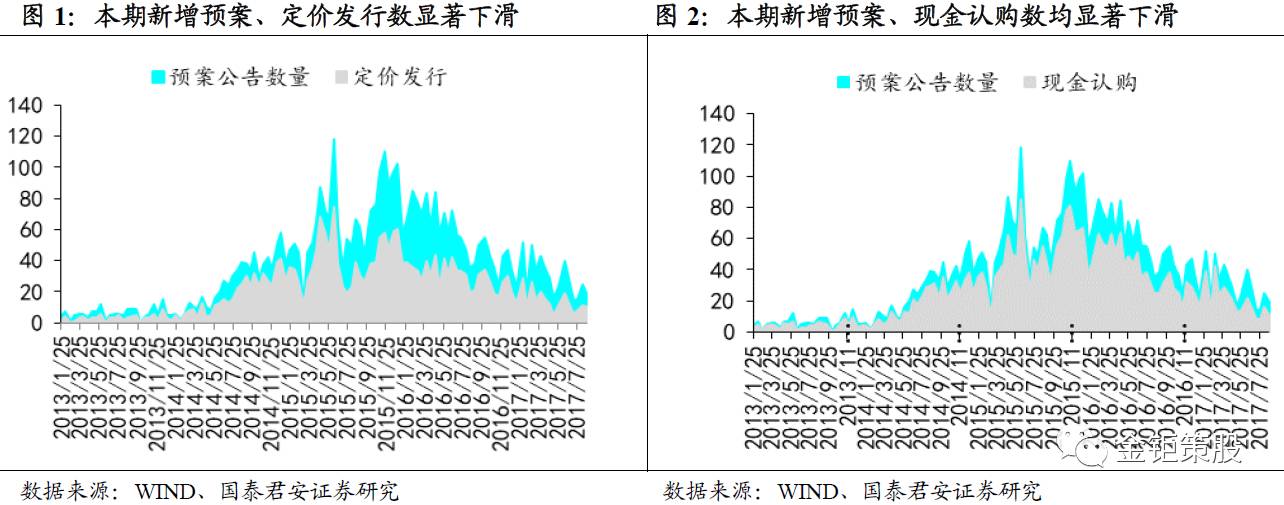

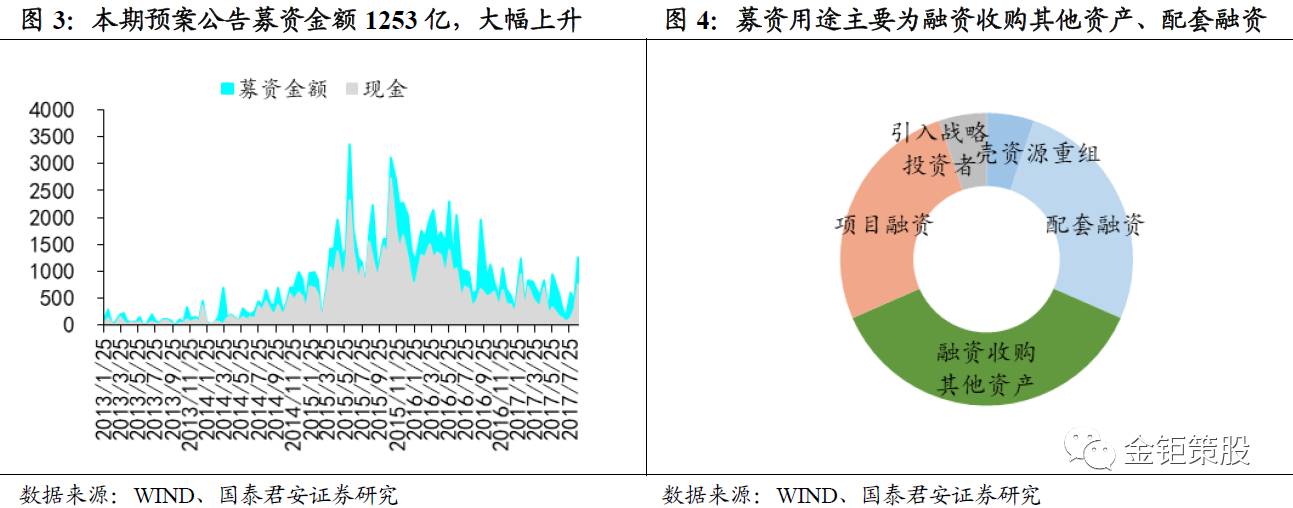

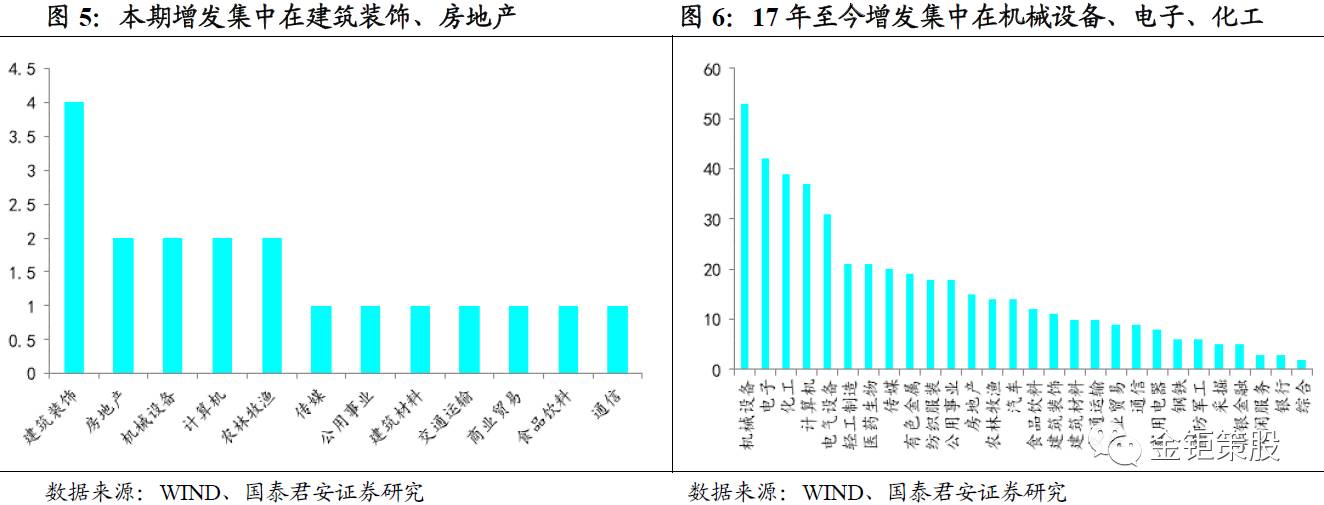

2.1 新增预案:本期预案公告数量19例,显著下滑

本期增发预案公告19例,显著下滑。(1)发行方式看,定价发行10例,竞价发行9例;(2)认购方式看,现金认购11例,资产认购8例;(3)募集资金1253亿,其中现金761亿,大幅上升。募资用途看,主要用途分别是融资收购其他资产(7例)、项目融资(5例)、配套融资(5例)、壳资源重组(1例)、引入战略投资者(1例);(4)行业看,本期增发预案集中在建筑装饰、房地产等行业。

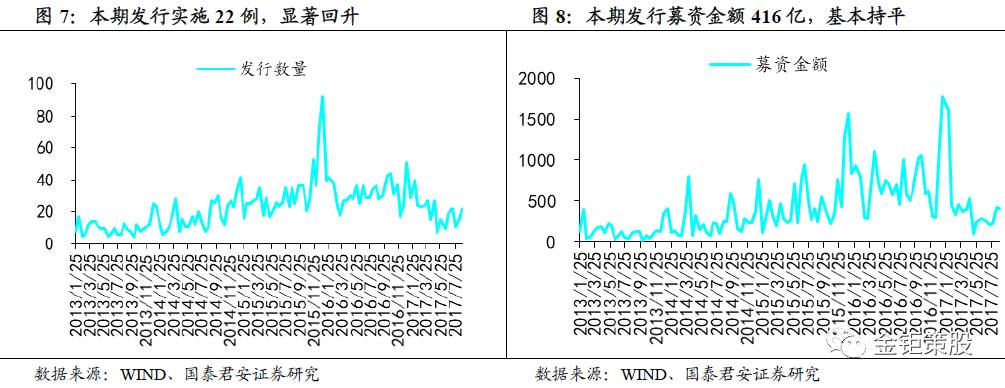

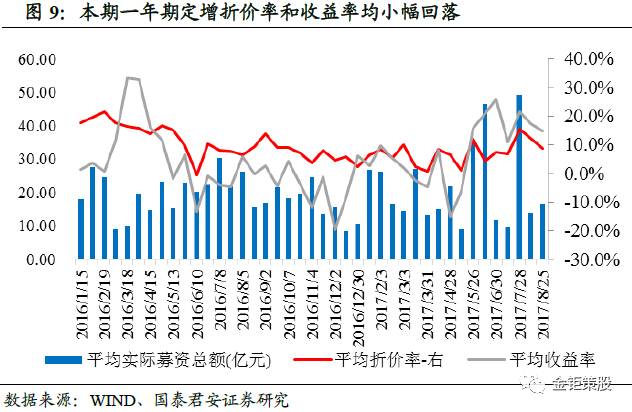

2.2 发行实施:本期公告实施回升,折价收益略有下滑

本期A股新增公告成功发行案例22例,共募资407亿,数量上升,金额持平。一年期定增折价率和收益率均小幅下滑。本期一年期现金参与定增实施11例,平均折价率8.6%,小幅下滑。年初至今一年期现金参与定增平均折价率为7.1%。二级市场表现来看安洁科技相对发行价涨幅高达92%左右;得润电子、世纪鼎利等增发即破发。

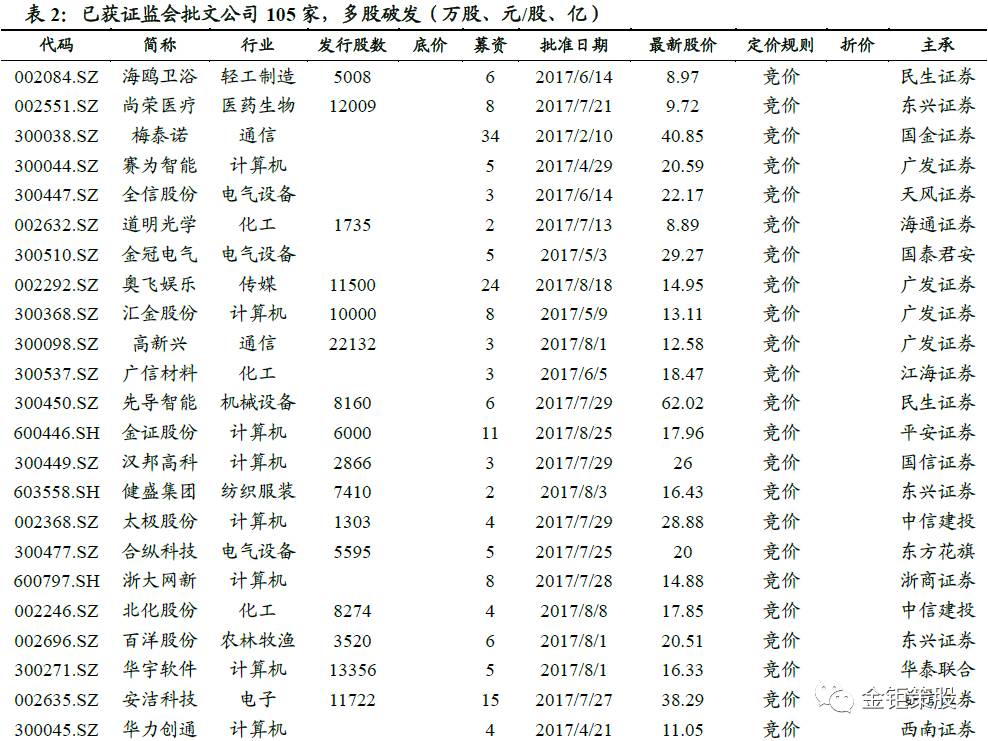

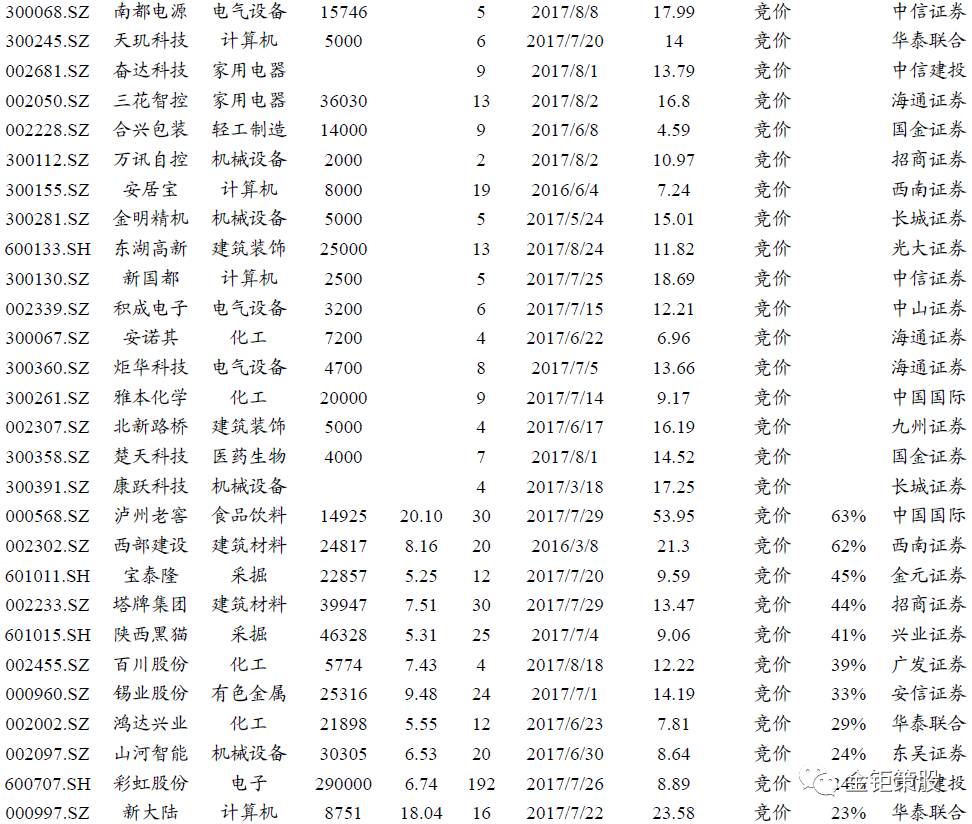

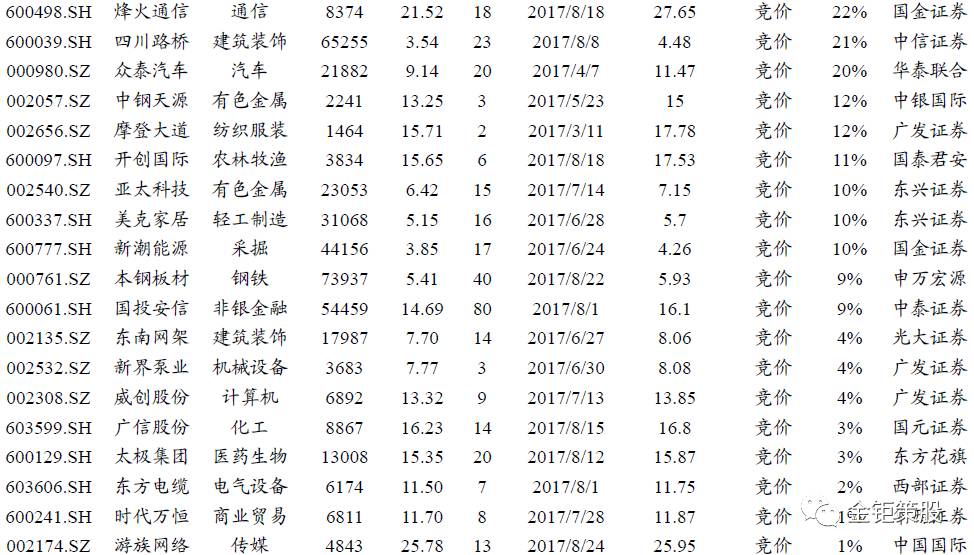

2.3 即将发行:105家公司已获批文,半数公司破发

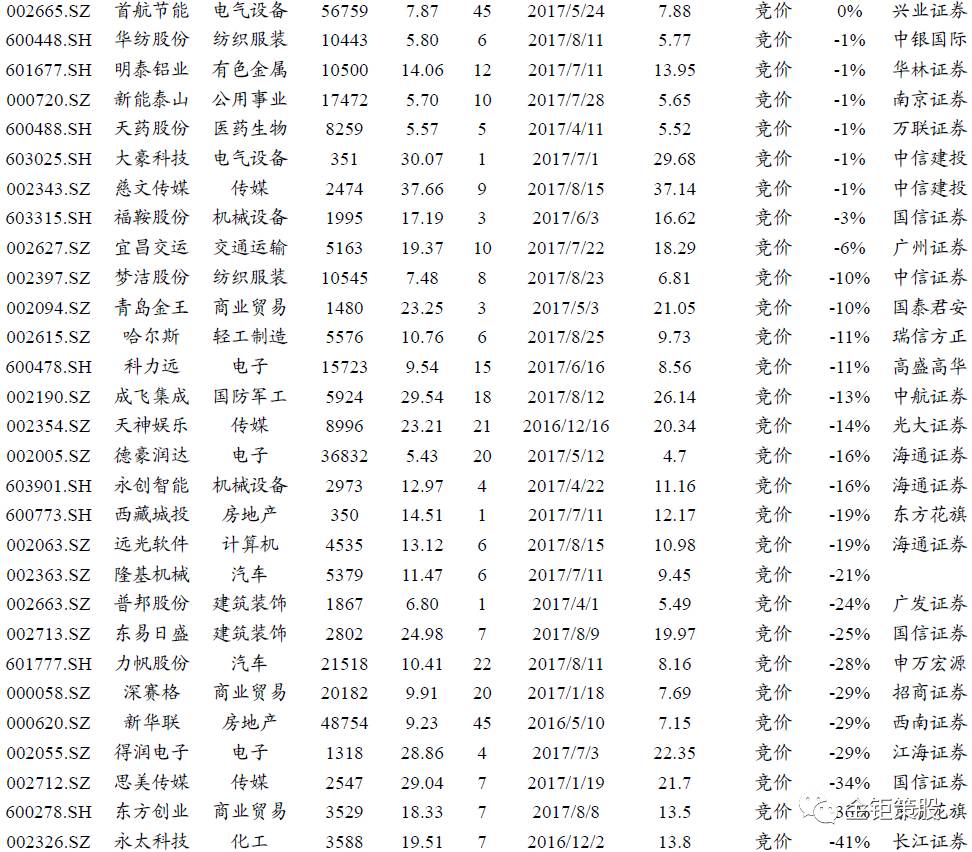

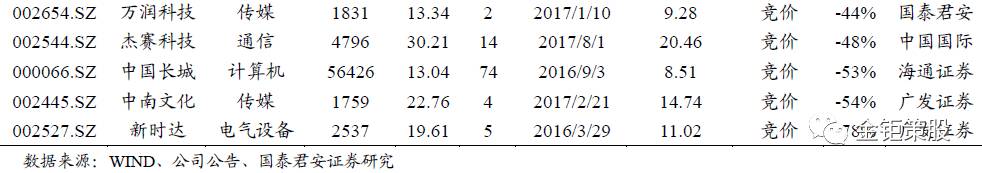

本期拿到批文尚未发行的公司仍然较多,截止到2017年8月25日,已获得证监会批准的竞价增发预案数为105家,其中泸州老窖、西部建设、宝泰隆、塔牌集团、陕西黑猫、百川股份、锡业股份等定增底价的折价在30%以上,定增吸引力足;新时达等半数公司出现了破发。

2.4 定增实施前:保增发,保出超额收益

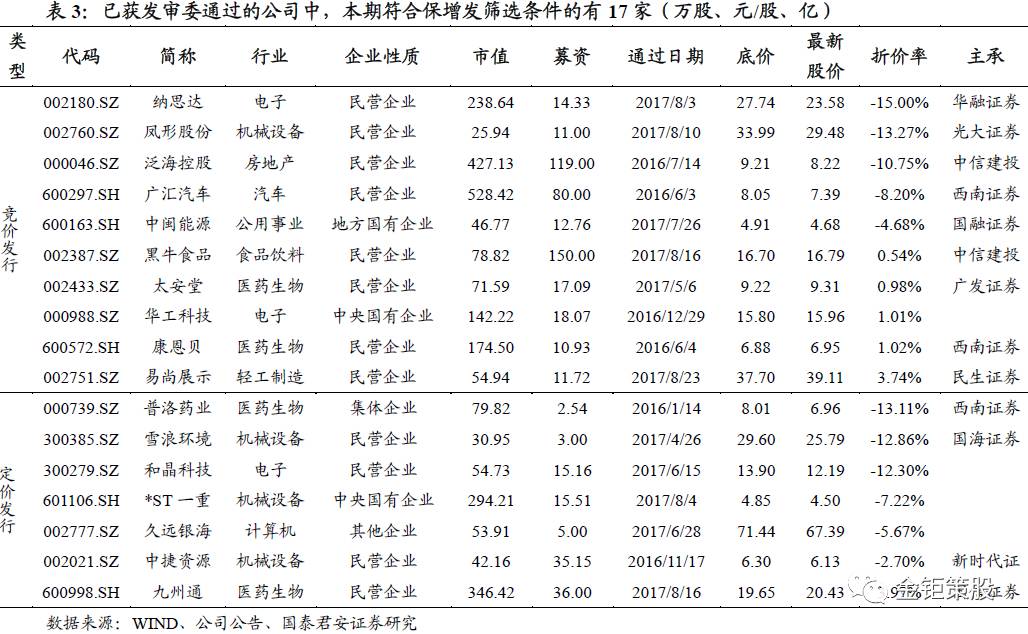

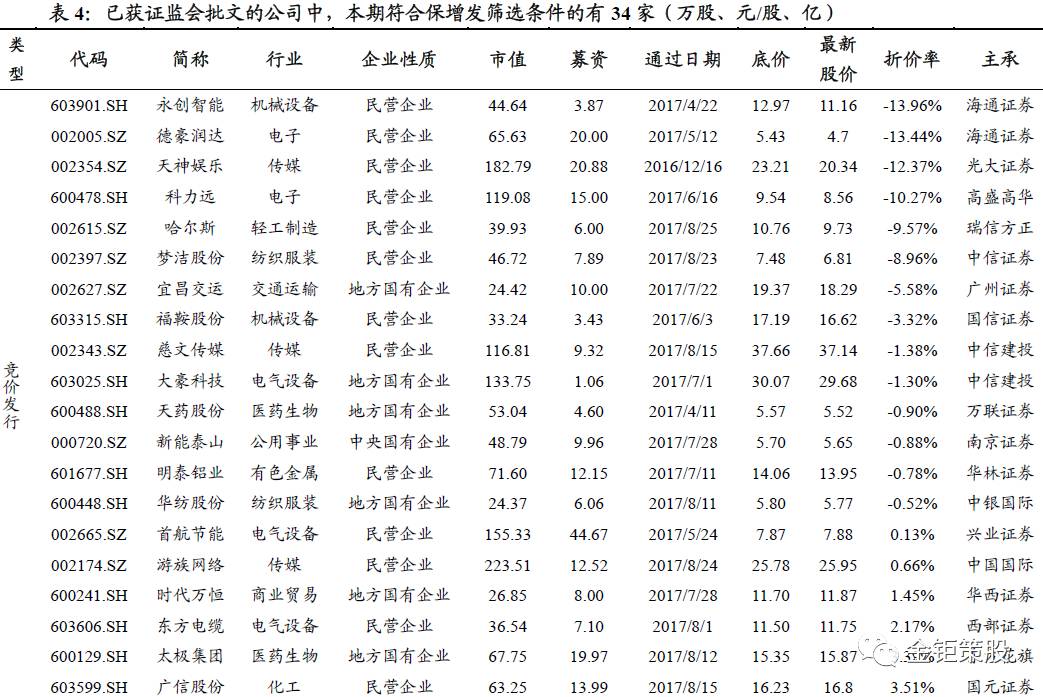

保增发是我们在2015年中小盘增发与并购投资策略报告《定增助力市场化并购重组》中提出三类选股思路之一。由于市场大跌之后存在增发调整价格的机制,所以保增发投资机会建议大家关注已经过会或已经获得证监会批准且发行底价折价率处在-15%至5%以内的公司,这部分公司修改价格的成本太高,相对具有保增发的条件,保增发的可能性较大。根据该筛选标准,本期已过会的公司包括广汇汽车、太安堂等17家,已获批文的公司包括明泰铝业、新界泵业、天神娱乐等34家。

2.5 定增实施中:发行期首日定价,发行期前后的超额收益

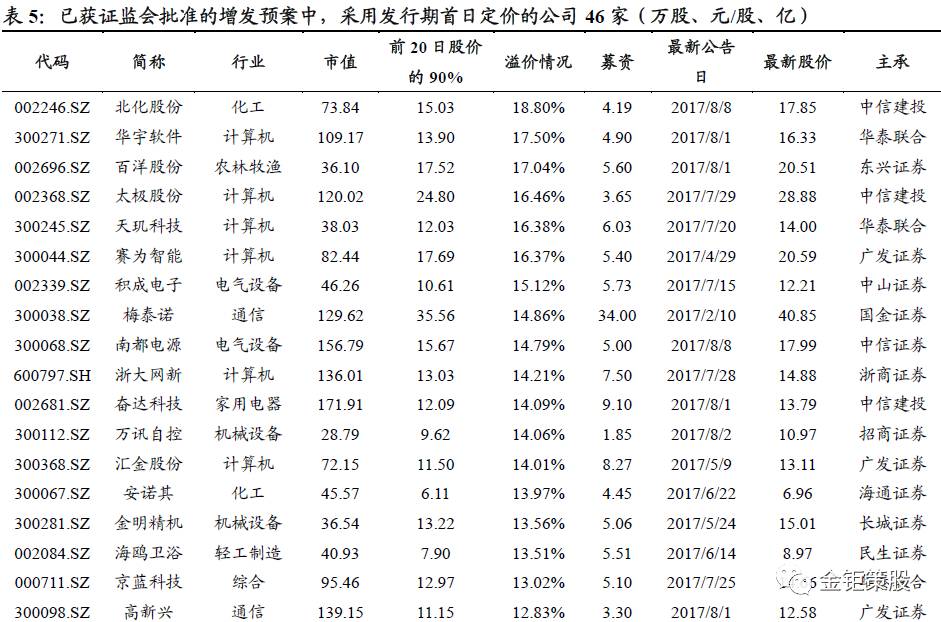

创业板发行新规要求非公开发行定价基准日必须是发行期首日,同时监管趋严后更加鼓励中小板和主板均采用发行期首日定价的发行方式,可以看到发行期首日定价方式所占比例快速提升。但是,发行期首日定价规则决定了发行底价相对于现价的折扣空间十分有限,对定增投资参与报价的吸引力相对不足。因此,为了吸引定增投资者报价,公司一般会选择在公司股价向上的周期里启动发行,拉大底价相较于现价的折价空间,从而带来了发行期前后二级市场的投资机会。截至目前,已获证监会批准但仍未发行的公司中,采用发行期首日定价的有三花智控、华宇软件、安居宝等46家。

2.6 定增实施后:溢价发行+破发策略

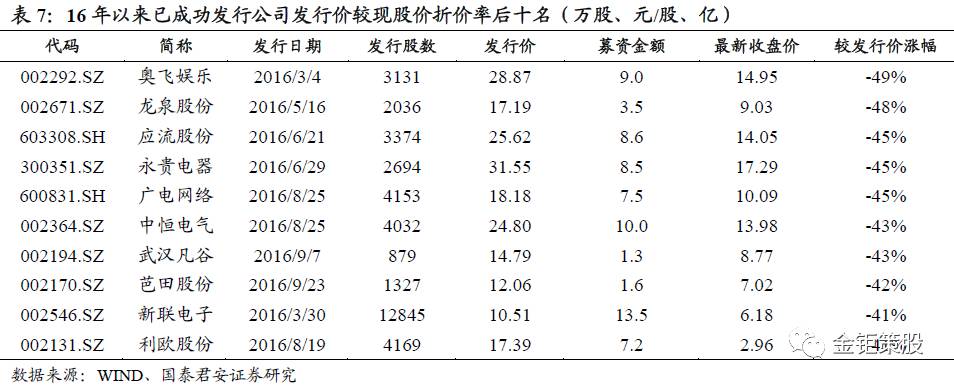

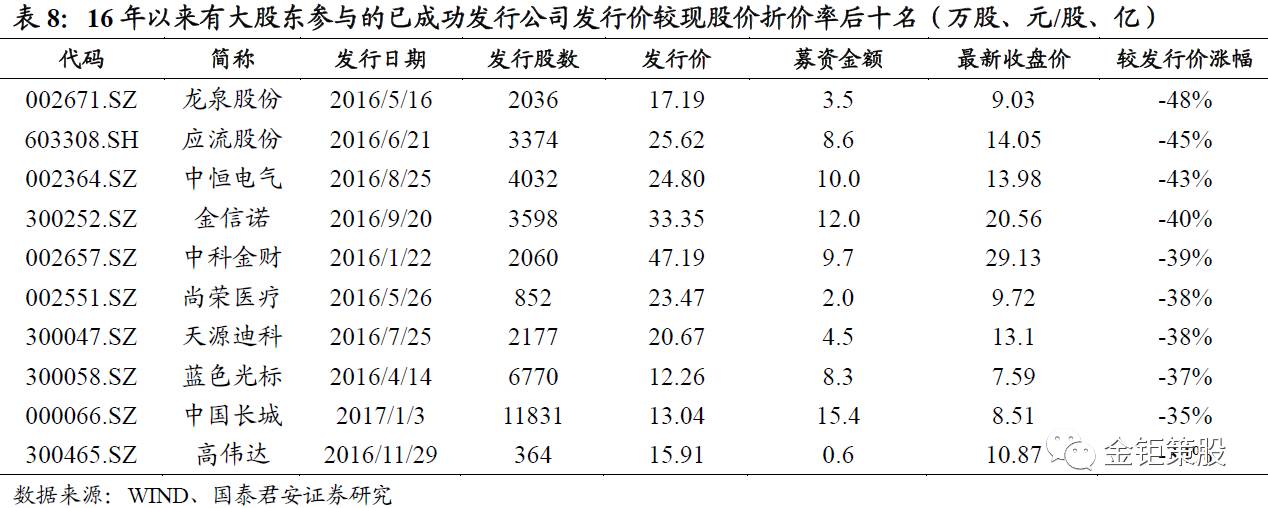

《创业板上市公司证券发行管理暂行办法》规定:发行价格不低于发行期首日前一个交易日公司股票均价的,本次发行股份自发行结束之日起可上市交易。溢价发行表明定增投资者对公司极度看好,对于二级市场同样存在提振作用,带来二级市场的投资机会。再融资新政之后,不仅是创业板,全部A股都采用发行期首日定价,且近期观察到创业板的公司也主动增加了即使溢价发行同样锁定一年的条款。因此,未来创业板溢价发行策略将演变为全市场的溢价发行策略,且由于溢价发行同样存在锁定期,此前二级市场投资者担心一级半定增投资者套利的情形将不再存在,溢价策略的有效性反而有所提升。本期溢价发行的公司:顺络电子、珠江钢琴、华懋科技。破发同样是我们定增筛选股票的一大思路,因为历史来看定增市场整体的胜率接近八成,这就意味着破发之后公司股价回到增发价以上的概率还是非常大的。2016年初以来成功发行出现破发的公司中折价率前十的公司分别为奥飞娱乐、龙泉股份、应流股份、永贵电器、广电网络、中恒电气、武汉凡谷、芭田股份、利欧股份。其中有大股东或大股东关联方参与且出现破发折价率前十的公司为龙泉股份、应流股份、中恒电气、金信诺、中科金财、尚荣医疗、天源迪科、蓝色光标、中国长城、高伟达。

3.1 本期并购热点仍在TMT

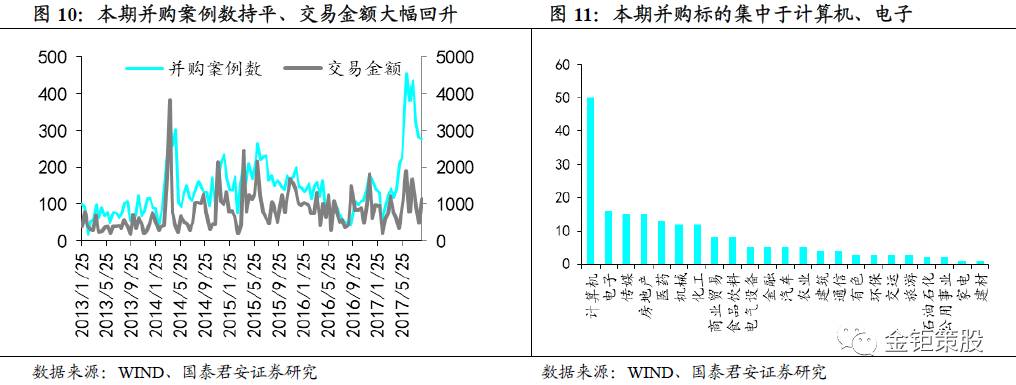

本期并购市场热情大幅回落,并购标的主要集中在计算机、机械等热点行业。从并购案例看,本期共发生并购278例,基本持平;从交易金额看,本期并购交易金额合计为1142亿,大幅回升;截止到2017年8月25日,全年累计并购3257例,同比增长88%,交易金额合计14395亿,同比增长5%;从并购标的行业分布看,计算机、电子是并购热点,通过并购实现转型升级仍是众多传统企业谋求长期发展的方式之一。

3.2 市场回暖,并购相关股票表现回升

市场回暖,并购相关个股表现回升:(1)整体看,涉及发行股份购买资产的1851家A股公司本期股价平均涨幅为3.39%,同期上证指数涨幅3.83%,沪深300涨幅4.07%,创业板涨幅4.06%。(2)本期涨幅最佳为并购重组的周期股露天煤业,更多是站在周期股涨价风口以及前期停牌的补涨。

4.1 永艺股份:股权激励绑定中层利益,保障业绩持续高增长

公司发布了限制性股票的激励方案:公司将以9.38元/股的行权价格向117名管理人员和核心技术(业务)骨干授予380万股限制性股票(首期授予321万股,预留59万股),分三年(40%,30%,30%)分批解禁。本次限制性股票激励范围广,绑定了核心中层利益,上下齐心将共同推动公司的快速发展。由于授予日还未确定,股权激励成本摊销亦未定,我们继续维持公司2017-2019年EPS为0.63/0.83/1.12元,,维持“增持”评级,目标价24.90元。

激励范围广+行权条件较低,绑定核心中层利益保障公司快速发展。本次限制性股票虽然总体激励的股份数量不多(占总股本1.52%),但激励对象117人全部为公司的中层管理人员和核心技术(业务)骨干。激励范围广,绑定了核心中层人员利益,有利于公司上下一心共同推动公司的快速发展。本次股票期权的行权条件为以2016年净利润为基础,2017-2019年公司营收和净利润的年复合增速均不得低于20%。公司作为国内办公椅中高端的龙头,受益于消费升级和行业集中度提升,未来3年公司完成收入和业绩指标是大概率事件。利益绑定增强业绩确定性,椅业第一股仍将独享行业整合天时与地利。本次限制性股票激励绑定中层利益后,随着定增产能的释放,公司未来业绩高增长的确定性进一步提升。公司作为椅业第一股,在恒林上市前仍将独享行业整合的天时与地利,并且公司有望借助上市的先发优势快速成长为行业真正的绝对龙头。

详情参考国泰君安中小盘2017年7月11日报告《永艺股份(603600):股权激励绑定中层利益,保障业绩持续高增长》

4.2 智度股份:大股东助力,打造全球移动互联网全产业链布局

首次覆盖给予“增持”评级,目标价20.58元。公司大股东是由产业资本组建的股权投资基金,资本运作能力优秀,目前在公司层面已经打造了移动互联网流量入口-经营-变现“三位一体”的产业链体系。受益于行业快速发展+变现模式深化和丰富+整合正效应渐显,有望带来公司业绩的持续超承诺增长。我们预计2017-2019年EPS分别为0.51/0.66/0.84元,首次覆盖,给予“增持”评级,目标价20.58元,对应2017年的PE为28倍。

大股东产业资本云集,助力公司全面转型移动互联网全产业链。智度集团是由产业资本组建的股权投资基金,资本运作能力优秀,已通过收购猎鹰网络、掌汇天下、亦复信息和Spigot将公司打造成了移动互联网流量入口-经营-变现的产业链。大股东体外仍有91iOS和风灵创景等互联网资产,同时海外并购经验丰富,有望助力公司在流量入口端和变现端进一步强化布局,打造成全球布局的移动互联网全产业链。变现模式深化和丰富+整合正效应渐显,有望带来业绩持续超承诺增长。收购的四家公司各有侧重,互补性强,共同组成了移动互联网的全产业链。自有流量铸就了护城河,随着变现模式的丰富和深化以及整合的效果逐步体现,有望带来公司业绩的持续超承诺增长。

详情参考国泰君安中小盘2017年5月3日报告《智度股份(000676):大股东助力,打造全球移动互联网全产业链布局》

4.3 东方能源:成本高企挤压业绩,预期资产注入助转型

公司公告2016年实现营业收入23.8亿元,同比下降7.01%;实现归母净利润2.83亿,同比下降36.52%。虽然公司在主业方面2016年业绩低于市场预期,但我们看好公司往新能源领域的转型,尤其是国电投集团新能源资产整合将给公司带来的业绩增量未被市场充分认知。我们预测公司17-19年的EPS分别为0.37/0.49/0.63元。考虑到公司未来受益于国电投资产注入的巨大潜力,维持“增持”评级,维持目标价18.04元。

公司业绩下降的主要原因是煤价的上涨和产品端电价及蒸汽价格下调吞噬利润。在严峻的外部形势下,公司积极转型新能源业务,除自建项目外,也与产业链上下游公司签订合作协议,提升盈利能力。公司将极大受益于京津冀及周边地区的集团资产整合:市场对于公司在国电投的战略地位认知不足,公司作为国电投在京津冀和环渤海地区的唯一上市平台,将极大受益于电力混改提速。国电投近期频频发声将资产上市作为2017年重点工作,河北公司资产注入进程将快于市场预期。

详情参考国泰君安中小盘2017年4月4日报告《东方能源(000958):成本高企挤压业绩,预期资产注入助转型》