大家好,接下来我们进入中国经济的研究,我们会发现中国的很多东西跟海外不太一样。

1、经济走势分析

投资、消费、净出口在经济学的角度叫做支出法,这是我们对美国经济研究的基础,而中国的经济研究通常会把产业分析放在首位。那为什么要做产业的研究呢?首先我们来看一下,如果利用支出法来研究,能够得出什么结论。

1)地产主导中国投资

08年的惨痛教训。

首先我们来看一下投资,我们都说中国经济是靠投资驱动,但可以发现,这一点理论上是成立的,但在数据上好像没有那么明显。我们发现在中国,投资增速和经济增速好像没有直接的相关性,这是一个直观的印象。这一点对于我整个研究生涯的触动特别大,我05年入行,08年独立做研究,然后按照学校里面学的东西就开始依葫芦画瓢。当时研究经济就发现投资数据很好,08年上半年的时候投资增速特别好,包括一会提到的08年上半年的消费表现也很好,所以我们就说经济也会很好,结果经济一路下滑,股市一路跌到了1000多点。那年给我的印象就很深刻,因为你发现所有的研究都白做了,所以说在中国和在美国做研究是不一样的。

数据要分清真假。

这背后有很多种解释,不一定哪种是对的。第一种解释,就是我们的数据并不是为大家服务的,我们的统计数据对上不对下,它不是为我们负责的,不能说我投资研究做错了是因为数据错了,只能怪自己水平不行。所以说中国很多的数据需要双重检验,可以接受这些公开的数据,但是要去验证哪些数据是真正准确、真正有效的,要为自己的数据负责,因为没有人会为你负责。

结构分析很重要。

第二个解释就是很多数据要拆开来看,比如投资本身是一个综合指标,这个指标本身是有结构的。美国投资包括三大块,而中国投资的结构跟美国有点不一样,我们的三大块是制造业投资、基建投资和地产投资。我们把投资分拆之后研究,会发现有这样一个相关性的结果:就是中国的总投资和经济是微弱的正相关,基建投资和经济走势负相关,制造业投资、地产投资和经济的是显著的正相关。很多经济总量指标其实掩盖了结构的变化,所以说一定要做一些分拆和解构。

制造业投资持续下滑。

我们再来看一下具体的各项投资数据,比如说我国的制造业投资。在过去的几年里面,由于产能过剩,它一直是在往下走的,这也是过去经济下滑的一个重要的原因。现在很多人在期待新一轮设备投资周期启动,但是大家有没有想过,如果真的启动了制造业投资,那岂不是意味着新一轮过剩产能的出现?

基建投资和经济负相关。

而基建投资和经济是一个明显的负相关关系,08年这一点就很明显,为什么08年当时我们搞错了,因为08年的时候政府很早就开始启动了基建投资,所以把总投资增速也带起来了,但其实基建投资是独木难支的,因为它很难抵挡全球经济下滑的冲击。所以说基建投资主要反映的是政府的力量,经济不好的时候它就会起来。但其实政府主导的基建投资是反人性的,在经济好了之后它就会掉下去。大家很多人反映今年的PPP建设低于预期,其实也在于经济稳定之后政府开始排查政府债务风险,减少了支出力度。

地产投资影响最大。

最后一个是地产投资,我们发现到目前为止,地产投资是决定中国经济的一个最重要的力量。去年以来我们的经济出现了反弹,也是因为地产投资在底部出现了一个显著的回升,而且在今年以来增速保持稳定,从历史来看地产投资在投资三大块当中的影响是最大的,因为它和经济的正相关性最为显著。

存货投资决定短期。

另外还有一个投资叫做存货投资,属于最重要的短周期,因为经济的短期变化往往体现为存货的变化,经济好的时候企业库存开始下降,而经济不好的时候库存开始积压。

但在中国和美国对存货研究有点不一样,美国GDP当中就有存货的数据,但中国没有明确的存货总量指标,只有在工业数据和制造业PMI当中有一些存货相关的数据,而更多的存货数据主要通过行业层面的观察来了解。

比如说16年中期经济回升的一个重要背景是当时的工业产成品库存增速、行业层面钢铁、煤炭库存都处于历史的最低位,所以存货周期自然就启动了。而当前虽然钢铁库存很低,但煤炭库存并不低,而工业产成品库存增速已经回升至相对高位,说明库存周期的动力远比不上去年。

综合看来,中国的投资里面最核心的指标就是地产投资。

2)汽车主导中国消费

再来看一下中国的消费,消费的增速指标在08年也是非常的不靠谱。08年上半年不光是投资好,消费增速也是特别好,所以08年给我的印象就是我们的很多数据都要重新检验下。

社零总额存在误差。那消费数据到底有什么问题呢?其实中国有两个消费数据,一个是叫社会消费品零售总额,另外还有一个消费指标叫做限额以上的零售总额。这两个指标有什么区别呢?就是限额以上的零售主要是包括500万以上的商户,这个数据大家可以认为是一个真实的统计数据,而社会消费品零售总额数据,它包括了一些500万以下的商户,我们的统计局也不是神仙,对这部分数据它也就只能去抽样,但是抽样调研的话,就肯定会有一些误差。

限额以上零售更准。所以说比较准确的消费指标是限额以上的零售,而这个指标它是有明确结构,其中有一半是耐用品,包括汽车、家电、家具、通讯器材等;另一半是非耐用品,包括食品、医药、服装等等。

汽车消费影响最大。在中国的消费结构里耐用品和非耐用品大概是一半对一半。但是有一个现象值得注意,就是耐用品里面有2/3都是汽车,所以说整个消费的走势和汽车的消费走势是高度相关的,要密切关注的是汽车的销售增速。

综上所述,中国经济和投资消费最终关联的是地产汽车两大产业,从支出法出发,最终还是走到了对产业的研究。

3)产业研究互相印证

其实汽车和地产代表的是中下游的产业,而我们整个产业的链条是比较长的,除了下游,还有中游和上游。

实物指标辅助判断。中国经济分析的核心,目前为止还是对工业产业变化的研究,统计局会定期公布工业增速,但如何印证这个数据的方向是靠谱的,通常我们可以用实物指标来做一个印证。其中最核心的一个指标是上游发电的增速,发电量的走势和我们整个工业的走势非常的吻合,因为几乎所有的产业都要用电。

寻找“领先指标”。而在实物指标层面,其实我们可以找到一些领先指标,帮我们提前判断经济的走势。比如说工业增速是统计局公布的,但这个数据一般是在下个月的中旬才开始公布,比如说现在8月上旬马上要公布7月份的数据,但其实7月份的经济已经过去了。我们做投资肯定是想在第一时间知道中国经济的变化,以前我们电力行业的研究员可以拿到旬度的发电增速数据,因为电网公司会有一个内部的旬度发电增速,你会发现这个指标非常的重要。拿到中上旬的发电增速,那整个全月的发电增速也就八九不离十,你可以早于别人半个月就知道当月的经济走势。但这个数据后来被领导发现之后就封掉了,后来就拿不到了。但大家都很聪明,因为中国发电80%都是要用煤的,都是火电。目前每天都有六大集团的发电耗煤的情况,数据还是定期公布的,可以通过这个数据来预判中国发电增速的走势。此外像钢铁、水泥等的产量增速也都可以辅助我们理解工业经济的走势。

景气指数作为参考。而除此之外还有一个指标叫做PMI,就是制造业的采购经理人指数,这个数据在国外大家也都会用的。目前在中国的话其实有两个PMI,一个是官方PMI,也就是中采PMI;一个以前叫汇丰PMI,现在叫财新PMI。

但PMI指数并不是一个真实的指标,而是统计目前采购经理对经济的一个感受,是问那些采购经理人经济是好、不好、还是持平。所以说PMI指数反映的是一个主观的感受,并不是一个真实存在的数据。再有就是我们整个中国的经济数据体系,不管是GDP增速还是工业增速,它都是一个同比的指标,就是今年和去年同期相比,而PMI是一个环比指标,指的是目前相比上个月是变好还是变坏。我们对于PMI应该了解,它可以协助我们去分析经济的变化。但缺点就是你可以发现过去的几年里PMI几乎是一条水平线,没有什么变化。所以从长期来看PMI的意义不大,但短期会有一些帮助。

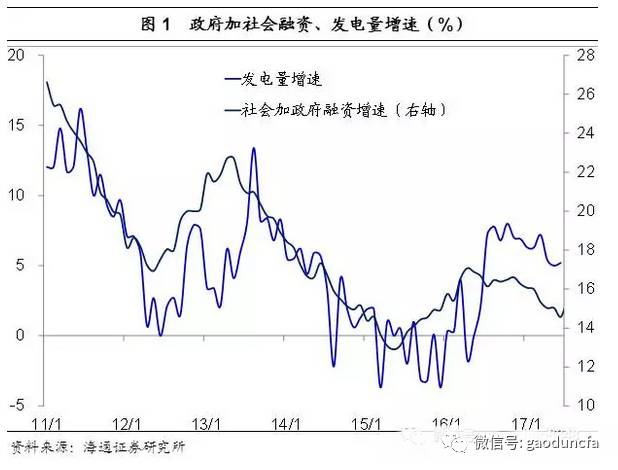

上中下游互相印证。总的来说,目前分析中国经济的一个最靠谱的方法,还是去工业的上中下游找一些相关指标,用它们来印证经济的走势。在这些指标当中,发电的增速是反映中国经济的一个非常重要的指标,它和地产投资的走势也高度一致,这反映出中国经济目前依然是地产在驱动,房地产扮演着非常重要的角色。本轮中国经济的超预期也和地产销售投资的超预期有关系,目前为止,地产投资依然是稳定在10%左右。大家也可以展开去讨论,为什么这次房地产投资会比较的强劲,我们也做了一些相关的研究,发现这次一二线的房地产下去了,但是三四线的房地产销售投资特别的强劲,那三四线房地产投资到底是什么原因?是因为大家有钱都去买还是政府在买?还是因为一二线限购了之后扩散了?还是有其它的原因?大都可以去研究。到底地产的销量能不能持续,对地产投资有没有什么影响,进而怎么样影响中国经济的走势。只有对地产产业链的理解足够深刻,未来的判断才能足够准确,而且市场对于中国经济的分歧也在这里。

这是我们对中国经济的一个简单分析框架,要密切关注地产汽车等下游销售情况,以及中上游发电、钢铁、水泥等产量变化情况。

2、货币走势分析

下面我们进入对中国货币的分析。

货币具有两面性:银行的负债和资产。首先货币它具有两面性,有各种存款,M1、M2等等,这是我把钱存到银行,是银行的负债。而银行拿这个钱就去投资,去放贷,然后形成了银行的资产。

1)关注政府和社会融资

起初信贷决定经济走势。那我们首先来看一下货币的第一面,也就是信贷的这一面。可以发现过去我们的信贷走势和中国经济的走势是高度一致的,我们曾经在08年写过一个报告,叫做信贷决定论,就是信贷的走势可以决定中国经济的变化。但是后来发现这个东西到13年之后就不灵了,信贷的走势和经济走势开始有缺口了。那为什么会有缺口呢,可能是在于我们的融资方式出现了一些变化。

之后社融决定经济走势。以前中国是间接融资、是以银行融资为主。后来我们开始有各种资本市场的股票债券融资,还有银行表外信贷等等,因此单独的信贷走势已经不能反映金融对实体经济的支持,后来央行就编了个新的指标叫做社会融资总量,包括信贷和其它各种非信贷的融资。从12、13年开始,我们写报告要写两份,一个是分析信贷的情况,一个是分析社会融资总量的情况。

当前重视政府加社会融资。这次我们又发现有一个新的问题,也就是从16年以来,我们发现经济出现了一个短期的回升,而社会融资总量的表现又比较稳定。所以说在16年之后,我们的融资结构又发生了一个变化。央行公布的社会融资总量,只包括居民和企业的融资,但不包括政府的融资。从经济角度来说,政府的融资对经济同样有贡献。过去这一轮经济的周期有一个很大的背景,就是我们政府的融资开始启动了。15年我们启动了15万亿的政府债务置换的计划,政府的融资开始大幅度的崛起。所以从15年的下半年,政府加社会融资出现了一个大幅度的跳升,到了16年经济就开始企稳回升了。

政府融资持续回落。而现在社会融资总量依然比较稳定,但是政府的融资出现了一个大幅的下滑,这是经济未来可能的一个隐患。今年我们很多人会去分析政治,说今年会有19大,所以要保证经济稳定。但今年出台了很多政策,都在约束政府融资和投资行为。从经济角度来看,过去经济不好,所以要加码政府支出刺激经济,但现在经济好了,政府的力量反而在退出,所以我们关注的是政府的实际融资,未来对经济还是会有影响的。

2)M1和M2渐失效,关注更广义货币

刚刚我们是从融资的角度看中国经济,那我们再从另外一面看货币对经济的影响。

在美国当时也有各种货币指标,而后来大家会发现,美国的各种货币指标如M1、M2和M3,其实和经济的相关性逐渐失效。

M1曾经定买卖,目前已经失效。在中国也有类似的情况,最早市场特别关注狭义货币M1,有句名言叫“M1定买卖”。过去M1确实能够定买卖,因为中国的M1中主要包含的是企业的活期存款,能够及时反映企业的现金流状况。但这一次M1就失灵了,16年的M1增速在年初大幅跳升,股市却没怎么涨,反倒是16年下半年M1增速见顶回落,而经济反而是企稳回升,这意味着M1指标已经完全失效,沦为了反向指标。

金融脱媒改变储蓄行为。M1失效的原因可能就在于金融脱媒,也就是随着金融的发展,企业的存款方式在发生变化,以前企业主要持有活期存款,以备经营不时之需,但现在由于余额宝之类工具的出现,企业也可以持有货币基金类资产,既保证流动性还有收益,这反过来意味着M1所代表的企业活期存款不能准确反映企业现金流的变化。

M2也开始失灵。M2指标在08年以前和经济走势高度一致,到目前为止也是央行每年公布目标的货币指标,比如说今年的M2增速目标是12%。但是在08年以后,M2增速开始和经济增速之间出现显著的缺口,而且M2的走势也和经济走势开始背离。比如说6月份的M2增速降至9.4%的历史新低,但6月的工业经济依然非常稳定。

关注更广义货币指标。M2指标失灵的背后可能有新的货币没有被统计到,比如说银行理财和货币基金。中国M2的定义是实体部门所有的存款,但在理财工具多样化以后,居民发工资以后的第一选择未必是存款,很可能是买银行理财或者货币基金,因为收益率远高于银行存款,而银行理财或者货币基金大多没被算在M2里面,这就意味着M2低估了货币的实际增速。

3)央行行为分析

无论是政府加社会融资、还是更广义的货币,一方面反映的是实体经济的融资需求,另一方面其实也反映了央行的货币政策。而央行的所有行为,可以总结为数量调控和利率调控两大类。

过去关注数量指标。在信贷和M2有效的年代,由于信贷和M2等货币指标与经济高度相关,所以央行更多地是通过数量指标来调控中国经济。比如说央行每年都会公布一个M2增速目标,M2增速目标通常是GDP增速目标和CPI目标的加总,再加上2-3%左右的差值,而通过M2增速又可以大致推算出信贷总量目标。

利率指标辅助调控。而有了M2增速目标之后,央行就会通过各种手段调控实际的货币供应,有时候是直接通过窗口指导银行放贷,还可以通过存贷款利率以及存款准备金率的变化来影响货币增速。比如说在06、07年央行持续加息紧缩,就在于06、07乃至08年的货币增速达到18-19%,远超16%的M2增速目标。13年钱荒发生时的M2增速高达16%,远超13%的货币增速目标。08年末以及11、12年的降息降准也是在于出现货币增速低于M2的增速目标。

数量指标逐渐失灵。但是随着货币指标的逐渐失灵,央行的货币政策框架也将发生变化。比如说按照以往的经验,M2增速远低于央行目标的时候其实央行就会有针对性的宽松政策出台,但到目前为止央行货币政策依然非常稳健,等于默许了M2增速远低目标。这个背后的原因之一在于今年央行同时公布了M2和社融增速目标都是12%,6月份的M2增速虽然仅为9.4%,但社融增速依然高达12.8%,从社融增速来看依然超过了年初目标,对实体经济的支撑依然足够。