1. 消费税新闻

事件:国税总局在茅台调研消费税,强调茅台集团作为中国白酒行业的龙头,希望茅台集团未来的工作中一如既往地支持国家税收工作,为中国白酒行业规范税收起到带头作用。

点评:

1.行业景气期内,规范征收在所难免。

结合茅台在过去两年内消费税调整的背景来看,过去消费税的税率有50-70%的区间,具体裁量权由各省自行裁量,本轮消费税的调整,主要是针对行业加强税收征管,让消费税的征收更加规范,考虑到白酒行业近两年景气度向上,行业不好时放水养鱼,行业景气时抽水捞鱼,政策的从严调整也在所难免。

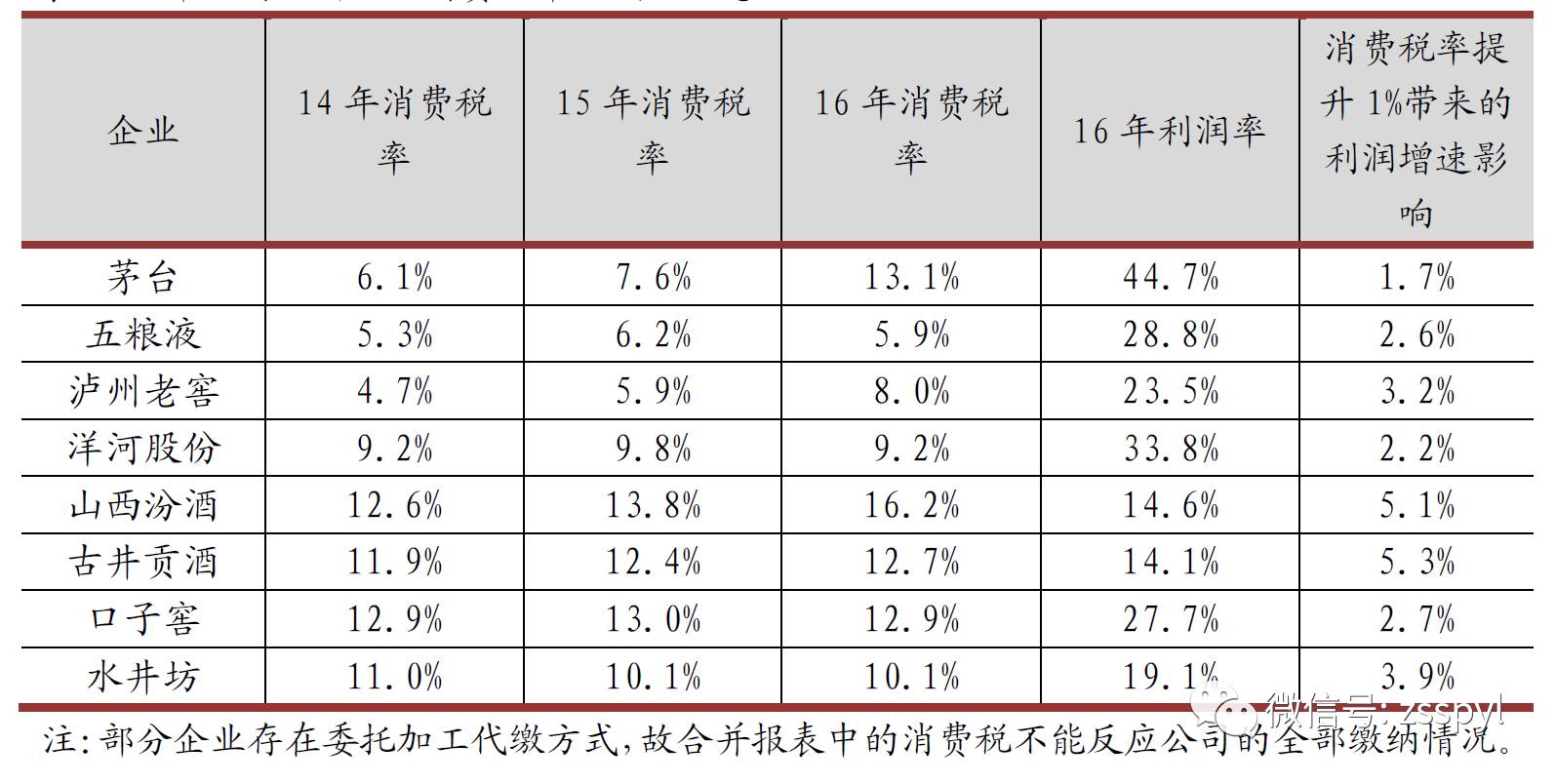

2.苏酒、皖酒、黔酒税率已基本到位,川酒消费税率仍低,何时规范尚无时间表。

我们认为茅台在过去两年已经持续提高消费税率,基本没有影响;另外汾酒顺鑫是满格上缴,应该没有影响,古井口子税率也超过10%,洋河接近10%,部分是由子公司委托代缴,不体现在合并报表中。老窖五粮液税率较低,存在进一步上调的可能。不过老窖的税率低,部分原因是公司中低端产品中,有委托代缴的情况。但从近期跟踪情况来看,川酒消费税率何时规范,目前尚无时间表,也无具体规范细则。

表:16年主要白酒企业消费税率及利润敏感性

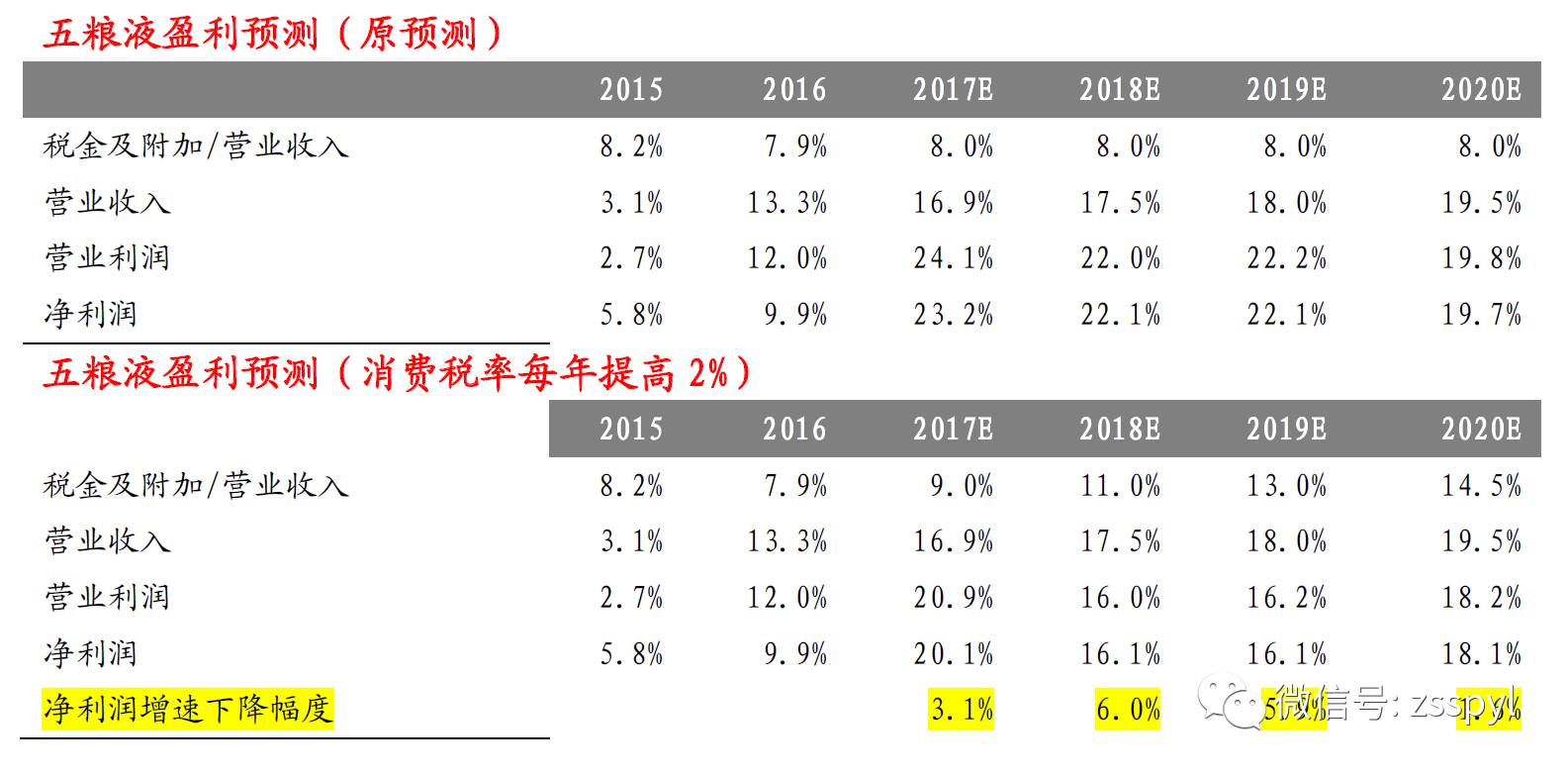

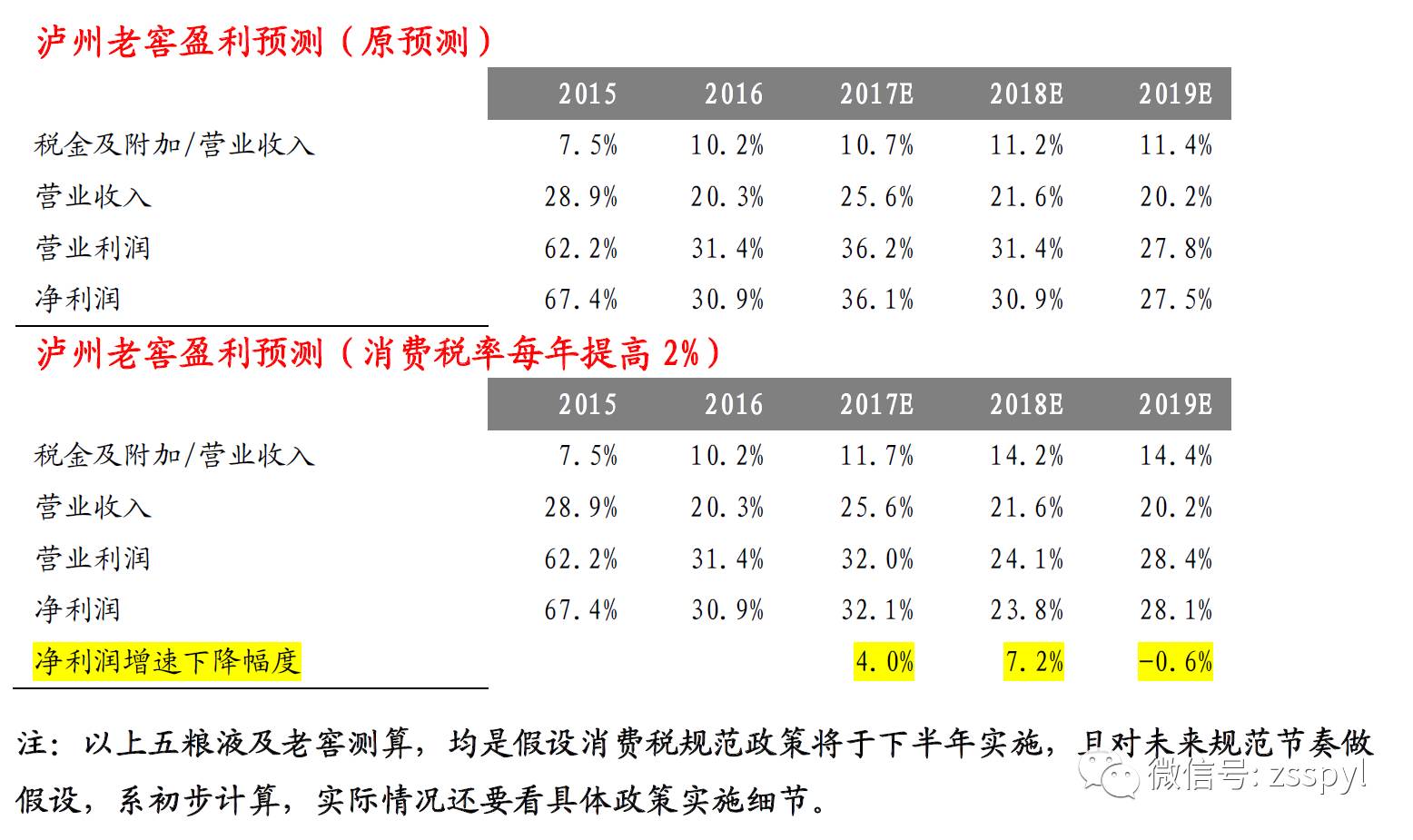

3.五粮液老窖正处复苏成长期,若消费税实际税率上调,企业可内部消化。

川酒企业缴纳消费税率普遍较低,我们推测系省政府对川酒产业的支持,尤其是五粮液作为市属省管企业,支持力度较大。按照四川省对川酒一贯的支持态度,并结合茅台过去两年消费税规范的经历,我们假设消费税率每年提升2%,分3-4年将两家企业消费税率提升至14%上限,则影响当年净利润增速5%左右。需要注意的是,此估算是在当前盈利预测下计算,在白酒量价齐升的大背景下,对处于复苏成长期的五粮液及老窖,两家企业完全可以通过区域扩张和产品结构升级,消化消费税影响,尤其是五粮液,目前是三家龙头白酒公司中预测增速最保守的,当公司全国招商及产品升级效果逐步显现,业绩增速预测仍有上调的可能,消费税影响可被消化。川酒加速复苏是主逻辑,本次新闻更多是前期川酒快速上涨之后,对资金情绪面的影响。

4.消费税规范更有利于龙头企业,推动行业整合集中度提升。

对于上市公司而言,各项税收的缴纳较为规范,而地方性的中小酒厂,受地方政府的支持,以及征税效率等因素的影响,规范性不及龙头企业。尤其是四川大量的原酒企业,更是消费税规范工作的重要对象。回顾历史,每次消费税的提升和规范都导致龙头企业优势进一步扩大,对于利润较薄的中小酒企而言生存更加困难,更利于行业加速集中。我们认为,消费税征缴的规范政策,对龙头企业更加有利,推动行业集中度进一步提升。

2.

茅台集团数据

事件:茅台披露最新集团数据,2017上半年,茅台集团实现营收(含税)309亿元,同比增长31.16%;利润总额155.18亿元,同比增长24.38%,上缴税金140.45亿元,同比增长48.13%。

点评:

1.茅台披露上半年集团数据,收入增速较市场预期略高。

周五茅台披露最新数据,2017上半年,茅台集团实现营收(含税)309亿元,同比增长31.16%;利润总额155.18亿元,同比增长24.38%,上缴税金140.45亿元,同比增长48.13%。之前披露一季度集团收入160亿,同比增长24.25%,利润总额70亿,同比增长13.08%。较一季度数据相比,二季度集团各项指标增速更快,二季度集团收入利润分别增长39%和35%。不过一季度的数据中,我们对税金的拆解与一季报并未完全对应,故仅参考上半年数据来看,由于集团收入绝大部分来自股份公司,回顾历年数据,股份公司主营收入占比徘徊在90%附近,若假设此比例不变,则推测上半年股份公司主营收入239.17亿,同比增长31.6%,对应二季度股份公司主营业务收入增速29.6%。1-3月份主营收入占集团比重96.9%,显著高于往年,我们90%的假设仍有上调空间,另外利息收入增速较快,贡献额外收入,总收入增速有望更快。利润总额占比波动较大,暂不做推算。

2.除普通飞天茅台外,非标茅台、系列酒及财务公司业务贡献增量收入。

从近期草根调研显示,Q2公司普通飞天发货不足5500吨,与16Q2的近5000吨相比,发货量同比增长仅10%,收入增速快于发货量增速,我们推测原因主要来自以下几个方面,第一是以生肖酒为代表的非标茅台,Q2发货预计贡献300吨量,且吨价较普通飞天茅台有15%的溢价,进一步验证我们之前中报预览中对茅台发货量的判断。另外据报道,系列酒1-5月份贡献收入19.7亿元,同比翻番,贡献收入增量。

中报预期及消费税新闻影响市场情绪,板块近期小幅盘整,年内买点重现。

上周白酒板块出现自16年2月以来最大调整,5-6月白酒板块在业绩相对确定下涨幅13%(五粮液和茅台分别涨幅24.8%和14.1%),本周调整4.9%(五粮液-6.9%,茅台-4.1%)。钢铁有色等周期品,以及新能源汽车产业链等继续成为市场追逐的焦点。结合我们近期交流和路演的情况,我们认为,回调主要是部分资金在寻找中报超预期品种,目前来看白酒板块整体符合预期,消费税新闻在情绪上影响部分投资者,另外迈入下半年,部分基金开始调仓,都导致部分资金净流出。我们认为,白酒板块自6月初明显上涨的热情,开始逐渐回归甚至走向悲观,在基本面并未改变的背景下,板块买点重现。

短期调整放大下半年收益空间,加配一线白酒和伊利,静待三季度切换行情。

在前期快涨过后,7月份进入需求及投资淡季,板块近期小幅调整。我们认为,当前来看,板块估值受益监管层政策及公司业绩高增速,能够维持当前水平。其中龙头公司估值合理,在当前市场风格下,未来估值存在可能的进一步的溢价空间,但这些溢价可能是由于市场风格带来的,确定性难以把握。由于目前看,名酒龙头的来年估值都不贵,建议投资者核心关注业绩增速,稳赚业绩驱动带来的估值切换空间。展望三季度,中秋旺季虽较往年略迟,但渠道的低库存必然使得经销商备货时点提前,叠加来年业绩确定性和估值合理性,三季度估值切换行情可期,短期的调整放大下半年收益空间。

组合推荐:五粮液、茅台、老窖、伊利等。

建议加配一线白酒,首推五粮液、茅台、老窖,积极配置低估值的洋河、混改推动内部改善的山西汾酒,以及回落到50元以内的古井,关注次高端水井坊,战略布局沱牌。食品板块首推伊利、双汇及安琪,其中伊利二季度继续好转,三四线消费升级带来的结构升级和公司自身市占率的提升,公司液奶增速加快,买赠也有所减缓,18年仅19倍,性价比堪比白酒,此外调整后的安琪和双汇可继续配置,安琪减持靴子落地,17年高增长确定,双汇二季度受益成本下降,业绩增速环比改善。调味品中,中炬高新进入6月发货量开始恢复正常,二季度收入增速料有两位数,利润弹性更大,仍可积极持有。

茅台:

5月份计划余量在最近陆续到货,但6月份计划尚未接受打款,也并未发货,终端经销商库存极低,部分地区批发价涨至1350附近,严格执行公司1299限价令的经销商,普遍处于缺货状态,有货的经销商多限额出售(2瓶或1箱),且优先保证熟客。

五粮液:

市场批价普遍在800-810,货源稍紧但未出现断货情况,今年内新增的经销商统一执行809价格,计划量明年转回739出厂价,但近期签约报名经销商数量较多,公司目前在华东等地区已基本暂停招商。有部分经销商反馈,五粮液受益茅台缺货,5-6月份出货量同比60%以上增长。

国窖:

部分经销商打款已到9月份,发货仍按月度计划,二季度发货量增速稍慢渠道库存逐步消化,上半年国窖发货量仍保持高增长,批价稳定在680-690。

洋河:

媒体报道洋河梦系列上半年继续保持50%以上增长,省外市场大部分增幅都在100%以上。从春节后我们在渠道调研以及5月份公司股东大会,都有透露春节期间和节后梦之蓝在省内增长50%左右,省外翻倍增长(省外基数相对较小)。近期渠道反馈,二季度发货量继续保持一季度增速,年初实行的双轨制价格,二季度有部分经销商按计划外价格打款,但比例不高。

水井坊:

江苏市场二季度增速100%,核心门店增加和单点放量都保持较快增长,华北河南也保持30%以上增速,华南部分市场超过50%,但二季度费用投入有所加大,主要是终端展示门店费用,以及典藏版产品的宣传活动。

沱牌:

在河南市场核心门店扩展速度不亚于水井坊,且不仅是铺货高增长,实际动销也逐

步跟上。

伊利:

有渠道反馈,5月份以来,终端需求有一定改善,安慕希新包装产品动销加速,酸奶新品逐渐铺货。

行业资讯更新:

【郎酒集团】7月4日,四川古蔺郎酒销售有限公司面向各部门、事业部及经销商发布《关于红花郎事业部变更为青花郎事业部的通知》。通知指出,根据公司战略发展,经公司研究决定,红花郎事业部变更为青花郎事业部,管理及业务范围不变。