王 剑,CFA

国信证券 金融业首席分析师

入坑

2006年,刚毕业的我,在一家中美合资的金融信息服务业企业谋到一份差事。这企业为银行提供一些信息技术的服务。我供职于财务部,职责包括投资、财务分析等,最后一条是

“领导交办的其他工作”

。但凡有点工作经验的朋友都知道,这最后一条才是最重要的,也是最锻炼人的。我的“其他工作”包罗万象,业务分析、预算管理、管理会计、公文起草与翻译等。这让我对公司经营有了深刻认识,几乎是为我后来从事分析师量身定做的准备工作。

2008年底,公司签下了一家大银行的生意。公司的外方股东——一家美国同行——知道后,兴奋不已。我们觉得我们只是做好本职工作,公司正处于高速增长期,签下一家大银行好像不是什么特别的事,但他们看起来很重视这事,并开开心心地在美国当地发了个公告。

后来我们才得知,他们想用这些利好来给他们的股价打打气。当时正值次贷危机之后,美股哀鸿遍野,他们的股价从2007年顶部的32美元跌到2008年底的10多美元。他们肯定希望多发发利好,可以应付下华尔街那些给公司施压的分析师们,言语间流露着对这些分析师的畏惧。

这让我觉得,证券分析师简直是市场上呼风唤雨的存在。

当然,我并不知道当时他们的分析师是怎么写这个点评的,也不知道这个利好对他们的股价提振效果如何。我们只看到,这公司股价自此一路奔腾,在十年后的2019年达到140多美元,最后被别的公司收购退市了。

于是我产生了想成为一名证券分析师的想法,当然,除了想呼风唤雨之外,更多是因为从小对研究的热爱。我出生于工业家庭,字还没认时全便体现出了逻辑思维的天赋,能够反驳大人们的胡搅蛮缠。

可惜我在那个圈子之外,费了好大劲才认识了一些从业者,经引荐,终于被一家证券公司研究所的领导看中,招至麾下。因为我从事了多年金融信息服务业,因此有兴趣应聘信息技术相关的行业。但领导发现我是学金融学的,同学遍布北京各大金融机构和部委,刚好他那边缺银行分析师,于是建议我负责银行业。他说:

投资者或许不买银行股,但不能不看银行业。

一句话彰显了这一行业的极端重要。在日后银行股没啥表现的苦闷岁月里,这句话是支撑了我走下去的勇气。

当然,英国有位从业20年的银行分析师保罗·舒尔特(Paul Schutle)有过更雷人的说法:

除了银行分析师,其他行业分析师都是多余的。

还好我是经历了多年银行分析苦旅之后才看到这句话,要是太年轻时,还真说不准信了。

于是,在产业工作5年后,我就这样入坑了证券分析师。得益于多年工作经验,我成为了一名

行业专家型的证券分析师

,从一开始就不很典型,并一步步走向更不典型。

不过5年有点长,大概工作3年转分析师较为合适。不过我当时也遇到了非常好的领导,所以就多呆了几年。一个类似的情况是,我工作后租房遇到了很好的房东,住得舒坦,导致买房也比较晚。而一位同事遇到不好的房东,咬咬牙就早早买房了……多赚了好多呢。

当然,这两句话绝对没有抱怨我领导、房东的意思。

新坑

刚入坑银行分析师,我真的就先遇上了一个崭新的大坑:

浙江中小企业流动性危机。

这个危机的来龙去脉,我们早已有很多报告详述,这里就不过多展开,只讲个大概:

次贷危机之后,我国推出“四万亿”经济刺激计划,银行死缠烂打地追着企业放贷款。浙江本来就是贷款大省,“四万亿”期间,浙江的民企老板们吃下了天量贷款,然后到处乱投资。我是土生土长的浙江人,对这些老板们吃苦耐劳的精神很佩服,但也知道他们中的大部分文化水平不高,被银行们一忽悠就钱借多了,被投行们一忽悠就去并购了。然后,2010年“四万亿”负作用显现,通胀起来,货币政策迅速转向,涝旱急转。这些老板都是拿短期贷款去做了长期投资,借短投长,滚动操作,一旦新的贷款批不下来,资金链就断了。后面的事情就是新闻报道上的那些:老板跑路,银行暴坏账……

2011年,温州打响了新一轮不良资产周期的启动枪声,2012年蔓延至全浙江,2013年蔓延至长三角,2014年不良资产开始在全国遍地开花。而在此之前,我国银行业经历好多年的不良“双降”,很多入职银行没几年的年轻同学,此前可能只在课本上见过不良资产。

因为这一轮漫长的不良资产周期,从我入职那天算起,银行股就进入了漫漫熊途。但有必要解释一下这里的“熊”字,其实股价跌得不多,说它熊是因为银行股估值持续下杀,但由于业绩实在太好了,业绩升和估值杀相抵消,股价顽固横盘震荡多年。

这种股价表现对我们分析师的业务开展造成巨大困难。

因为没啥投资者对银行股感兴趣了,说好的“不能不看银行业”呢?

有些投资机构做得更绝,连金融研究员都懒得配了,我想沟通观点都不知道找谁。

这段时间,我按照所里对新人的培训计划,把主要的银行个股都仔细研究了一遍,完成了多篇深度报告。

“走在前列”是我们浙江精神的要点之一,改革开放时走在前列,暴发不良资产时也走在了前列。那反过来想,既然暴发不良走在前列,那么出清肯定也是走在前列啊!民企的倒闭潮,总有一天会有个头的,总不可能民企全死光才算完吧?

我们当时任职的证券公司是浙江本土公司,自己又是浙江人,有地缘优势,于是我们紧密跟踪浙江中小企业流动性危机的进展,等待转机的出现。具体工作方式很简单,就是在省内到处找人吃饭喝茶。渐渐地,我感觉自己俨然是

浙江问题专家、小微金融专家

了,离典型的银行分析师越来越远。

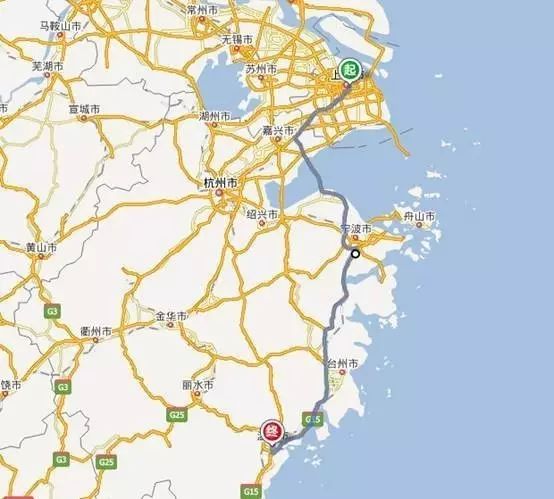

2015年下半年,完成了一次对省内主要发达城市的深度调研,先去了杭州、绍兴,后来又自己开车沿海岸线,从宁波、台州一直到温州,在甬台温高速上和浙J们相互超车。拜访完各地的企业、银行,最终有了

第一项成果

,即一个结论:

应该是企稳了。

如果浙江企稳,那么全国能在1年后企稳。可以准备子弹了。

力荐

这一轮走访的

第二项成果

,是认识了省内的几家优秀的银行。2012年,一开始是公司领导、同事帮介绍,先后调研了宁波银行、泰隆银行等。最后,我得出另一结论:原来我们浙江的特产,除了优秀的民企、优秀的土菜,其实还有优秀的银行。

然而,浙江银行毕竟不像浙江土菜,美味一尝就能尝出来。那段时间,它们的优秀并不显露。

这个问题要从更宏观的视角去看。2008-2018年这十年,是我国经济的换档期,即GDP从10%以上的高速增长期向6%的中速增长期换档的过渡期,同时也是“四万亿”遗毒慢慢消化、释放、处置的时期,情况错综复杂,经济不稳定性因素多。

为了缓冲经济下行带来的压力,防止这段时间内经济过快失速,实现软着陆,国家在这段时间推出了一些稳经济的措施,而主要工具是地产、基建。于是祖国大地一片热火朝天,涌现出一批“永远在修路”的城市,这些城市的主基调就是“当当当当当……”。

这些“当当当当当”是行长们最爱听的乐章。地产、基建似乎有着无穷尽的信贷需求,吞噬一切融资资源,风险也不高,为很多银行提供了很多业务机会。这经济并不好过的十年,却成为了银行业的“黄金十年”,很多银行资产规模大增,赚得盆满钵满。然而,这样的利润表现却没有体现到估值上,反而估值越杀越低,令人不解。

多年之后,一位银行的朋友一语道破:

这些年带给银行业最大的祸害,就是让大家赚容易的钱,丢掉了对企业的风险定价能力。

是啊,搞定几家大城投、大房企就能过上舒服的日子,躺着赚钱,还不用怎么担心风险,谁还会吃饱了撑着去识别企业风险?应验了那句老话:

走最容易的路,让未来无路可走。

上面这句话还算客气的,某教授说得更毒:

还有多少银行人在假装干银行?

所以,这么多年银行股估值越来越低,真的一点不冤枉。

可偏偏在众人大口吃肉的行业盛世之中,浙江就有那么一些银行,耐住性子,坐冷板凳,打基本功。首先是铁了心不碰房地产,城投则可能不是不想碰,而是自己体量太小,早些年浙江的政府投资也不大,所以参与不多。同时这些银行还在抓内控、抓管理、抓人才、抓科技、抓文化。总之,这些银行老老实实做实业企业,在行业最热闹的那几年,一门心思打基本功。

显然,行业热闹的时候,市场不会给这些银行很高估值的,高估值的是那些高成长的银行,毕竟EPS是实实在在的。如何平衡短期和长期,是永恒的话题。

2014年7月,我完成了宁波银行的新一篇深度报告,当时的宁波银行处于破净状态,无人问津。但我调试它的模型,把不良率等一些假设往最悲观去输入(而熟悉浙江情况的我,心里非常确定不良率不可能到达这一悲观水平,也就是这一假设是过度保守的),出来的股票价值也显著超过当时的市价。强迫症的我,反复检查模型是不是哪里弄错了……

当时的研究所领导们审阅完我的报告,问我为何还不力荐此股?虽然年纪不嫩,但由于入行晚,作为分析师我显然还很嫩,还没有力荐它的胆量,因为不知道何时会涨。领导说:

何时涨不是你的事。

后来又去跟投资者介绍该报告,他们也是类似的回答:

你的任务是向我们讲清楚它的价值,啥时买、啥时涨是我们投资经理的事。

事后看,那段时间,是我们最后一次看到破净的宁波银行了。

股灾

2014年5月我刚换到了另一家证券公司,继续从事金融业分析师工作。银行股覆盖完成得差不多了,而市场上正热闹地讨论着一些新生事物,它们和我的老本行——金融信息服务业——高度相关。当然,这个时候它已经改名了,有了一个很“高大上”的名字,叫互联网金融。

2014年基本上在写行业深度报告中度过,完成了多篇互联网金融的报告,大量关于该行业的深度思考是完成于这一时期。后来这些内容大部分都编入了我的第一本专著

《回归本源:我眼中的互联网金融》

(2018年10月出版)。