来源:本文摘自于2017-09-08 财智汇《私募股权母基金是如何成为全球化资产配置利器的?》

2014年9月,阿里巴巴赴美上市,创造美国历史上最大宗IPO,也让在其背后的私募股权投资者们赚得盆满钵满,更让大家记住了十四年前毅然投资阿里2000万美金、并借此次IPO狂赚580亿美元,一跃成为日本首富的孙正义。

如果你有2000万美金,你能投资到下一个阿里巴巴吗?有可能!但也有可能投资到另一个PPG(2009年,曾被誉为“服装业的戴尔”的PPG,在花光投资人给的5000万美金后破产)。

可见,在财富管理之中,一方面,要寻找可能获得高收益的投资机会;另一方面,要将风险有效分散,避免将财富集中配置于相关性较高的资产类别中。

例如,投资者在投资某地产开发商的房产,同时,又购买了该地产开发商所发行的股票或债券,这样的投资就没有实现资产的有效分散,房产的价格往往同地产开发商所发行的股票或债券价格存在显著的相关关系,容易出现一荣俱荣、一损皆损的局面。

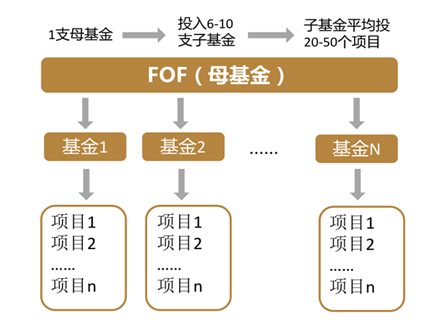

这几年国内外资本市场上的掌声与血泪越发热闹,投资者对于私募股权基金的了解也与日俱增。私募股权母基金作为这类基金的一种组合,开始逐步进入投资者视线。通过母基金的方式,投资者可以完成多个私募股权投资基金的组合投资,在行业、地域、策略等方面灵活配置,在分散风险的同时,也达成了对全球私募股权投资机会的把握。

20世纪90年代,日本经济倒退,中国大部分人还不知道互联网为何物时,股权投资就已经在美国推动高科技发展并创造巨额财富了,比尔盖茨也在这个时段跃居全球首富;21世纪初,欧美增速渐缓,包括中国、印度在内的新兴市场却处在高速发展的阶段,阿里巴巴、腾讯等亿万富豪的“列车”就起步于此。

通过私募股权母基金,投资者可以获取经济发展中蕴藏的投资机会

以美国为例,得益于成熟的市场规则和逐步复苏的经济,2011年至今,美国资本市场IPO发行数量和融资金额持续增长,2014年超过800亿美金,为众多股权投资基金带来不俗回报。基金研究机构Preqin在2014年发布的全球股权投资报告中指出,截至2013年末,89%的基金公司认为基金收益表现达到或超过了预期。

低门槛实现全方位资产配置

私募股权母基金投资于一批来自全球各地的优秀基金管理团队。一般的客户需要非常大的资产量,方可实现多个优秀基金的组合配置。如果投资者希望直接投资大型的私募股权投资基金,根据市场实际情况,单个基金要求的最小投资额很可能至少需要500万美元,如此,若想要形成一个5-7个优秀大型基金的组合,投资者至少需要2500万美元。私募股权母基金通过自身的资金优势和信息优势,能够帮助客户运用相对小的资产占用即可实现基金的组合配置。

资产风险分散

在资产的分散配置当中,私募股权母基金具备股权类投资基金的特性,受到经济周期的波动影响相对小。

例如,在2007-2008年美国金融危机当中,公开市场的债券、股票价格均出现剧烈的下跌,进一步带来公募基金和相关衍生品的账面亏损,而另类资产当中,投资于先进技术创新企业的VC/PE基金,因其资产为非上市公司股权,也因为其基金的封闭性,受到公开市场证券价格波动的影响较小。而且一些在2005-2006年成立的基金,在金融危机中,因为资本市场的整体悲观情绪,可以用相对较低的价格投资于非上市公司股权,进而提升了基金的回报水平。

私募股权母基金在精选优质基金管理团队的同时,对于不同基金之间的策略和领域,亦可以进行进一步的分散配置。基金之下根据投资领域不同,可以分为创新技术、医疗、生活服务、金融、能源等众多领域,而根据投资策略不同又可以分为初创期或成长期股权投资、中后期股权投资、并购股权投资等等。通过离岸私募股权母基金在不同领域、不同策略之间基金的配置,投资者可以降低单只基金表现波动带来的回报震荡。

私募股权母基金三大投资误区

从国际投资经验来看,在投资私募股权母基金的过程,有几个常见误区:

1. 本地投资情况和经验形成干扰

投资者因其所处的地域经济和金融市场情况,容易形成过于乐观或悲观的情绪。例如美国的投资者在2007年时,往往因为美国境内市场的低迷,而对所有金融产品都产生恐惧心理,没有注意到母基金通过全球配置,能够在新兴市场或其他发达国家市场获取良好的投资回报。

2. 私募股权母基金的回报不如单个基金

一些投资人可能认为只要投资于单只优秀管理人所管理的基金,便一定可以获取高收益。但事实上,任何一家大型的基金都有可能出现重大的投资失败,大如KKR、Morgan Stanley、TPG之类管理着数千亿美元资产的管理人,仍然很有可能在投资中出现失败,进而拖累基金的整体表现。而母基金则是通过分散配置的方式,大大降低了单个基金表现对于整个组合回报的影响,进一步实现了风险的分散。

投资者需要认知这一配置方式带来的风险分散,并理解其对于长期回报的重要意义,而非仅关注投资组合中回报相对最优的单只基金。

3. 私募股权母基金只会投资大型基金