说明:通过公众平台推送的报告存在一定时滞,请留意研报落款时间。即时报告可通过对口销售经理索取。

旬度经济观察

——

PPI

回落趋势明朗,股市进入调整阶段

高善文

郭雪松

2017

年

9

月2

9

日

内容提要

9

月初以来,大宗商品期货价格大幅回落。中旬,流通领域重要生产资料价格涨幅开始收窄。黑色、有色、化工等领域价格同步回落。看起来,本轮

PPI

环比增速的高点已经出现。

尽管供应层面的响应并不明显,高毛利暂未驱动企业恢复生产,但需求层面房地产市场逐步走弱,以及前期补库存力量的消退,可能是驱动近来工业品价格回落的主要力量。

未来一段时间

PPI

环比增速可能回落至

0

附近。工业品价格和毛利率高位回落,企业盈利的增长应该也会放缓,这将制约期间股票市场表现。与今年早期金融去杠杆冲击时相比,当前流动性环境较为稳定,市场调整的幅度或许相较此前也更温和。

商品价格回落,通胀预期减弱,以及由此引发的对经济增长的担忧,使得短期债券市场的表现可能更加积极。但考虑到国内金融去杠杆的影响还在持续,与

6

月份冲击修复时类似,收益率下行幅度仍然有限。

风险提示:(

1

)三四线城市房地产销售持续性;(

2

)地缘政治风险;(

3

)供改和环保政策转变

一、地产需求走弱,库存回补结束,驱动商品价格下行

此前的旬报中,为了分离出供给侧改革、环保等政策的影响,我们将工业增加值数据分为两组行业。一组是受到供给侧改革影响的行业,包括煤炭开采、黑色矿开采、有色矿开采、非金属矿开采、造纸、石化炼焦、化工、化纤、黑色冶炼、有色冶炼、非金属矿物制品等

11

个行业,占规上工业比重约为

1/3

。另一组是受到政策影响较小的对照组,包括其余的工业行业。

以此观察

8

月份工业生产的数据,工业增加值增速回落仍然是受到了供给侧改革,特别是环保限产政策的影响。受到政策影响的供改行业组,

8

月工业增加值增速下降

1

个百分点;相比而言,没有受到政策影响的对照行业组,工业增加值增速与

7

月持平(图

1

)。

两组行业工业增速的对比,清楚的显示了供给侧改革,特别是环保限产对生产的抑制。同期,

8

月大宗商品价格急涨,

PPI

环比增速逼近前期高点,上游行业利润率水平明显提振。这些表现合并显示了环保政策压制生产并抬升价格的影响。

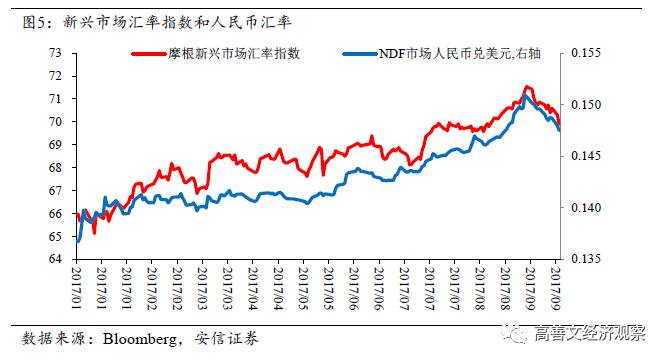

9

月初以来,大宗商品期货价格大幅回落。

9

月至今,南华工业品期货指数下跌

8.9%

。分类看,南华金属、能化指数分别下跌

9.0%

和

8.7%

,农产品指数大体稳定。尽管海外原油价格提振,但难改国内能化期货价格颓势。

随着商品期货价格的下行,到

9

月中旬,流通领域重要生产资料价格涨幅开始收窄,

9

月中旬流通领域生产资料价格环比

0.7%

,比上旬环比增速大幅回落

1.8

个百分点。黑色、有色、化工等领域价格同步回落。

看起来,本轮

PPI

环比增速的高点已经出现。

从供给侧和环保限产的角度来看,近期政策层面似乎没有松动的迹象。那么为什么此前供给侧改革会导致价格上行,而近期的商品价格回落如此明显?

从上述的分析中我们可以看出,

6-8

月支持商品价格上涨的动力,不仅有供给侧改革对生产的压制,同时还有需求层面的稳定和支持。

我们倾向于认为,预期未来内需逐步走弱,以及此前补库存力量的消退,是驱动大宗商品价格下行的核心动力。市场从交易供给侧改革,转为交易需求走弱的预期。

房地产市场走弱和基建投资的下滑,是国内需求走弱的主要力量。目前,房地产市场仍处于周期下行之中,这一趋势应该已经得到市场比较充分的预期。进一步考虑到房地产市场存货的快速去化,和地产企业积极拿地,看起来本轮房地产新开工和投资下行的幅度不会太大,至少会显著弱于

2014

年的回落幅度。

终端需求以外,对比水泥的量价走势,

4

、

5

月份以后,伴随着流通领域生产资料价格回升,存货回补的力量也对经济增长提供了支持。从存货周期来看,这一补库存的力量应该已经趋于结束。

此前的旬报中,我们还讨论过本轮经济需求的稳定与出口恢复关系紧密。

9

月海外主要经济体

PMI

数据继续提升,过去

2

个月中海外主要的出口导向型国家出口增速稳定,这些显示海外经济增长仍然稳定。例如,

7

、

8

月份,韩国出口增速仍然保持在

19.5%

和

17.3%

;台湾、日本出口增速还略有回升;美国商品出口增速也基本稳定。全球经济增长稳健,外需可能继续对国内经济增长构成支持。

综合来看,尽管供应层面的响应并不明显,高毛利暂未驱动企业恢复生产(表现为受政策影响的行业和对照组行业工业增速裂口扩大),但需求层面预期房地产市场逐步走弱,以及补库存力量的消退,驱动了近期工业品价格的回落。进一步考虑到海外经济延续恢复势头,我们倾向于认为,国内短期经济增长走弱的幅度也比较有限。

未来一段时间,随着

PPI

环比增速逐步回落至

0

附近,企业毛利率高位回落,相应的盈利增长应该也会放缓,期间股票市场表现也将受到制约。但与今年早些时候的金融去杠杆冲击相比,当前流动性环境更为稳定,市场调整的幅度或许相较金融去杠杆时的冲击也更温和。

中期来看,全球经济复苏的趋势延续,行业周转率和集中度的提升,以及国内中长期经济前景的改善,继续对权益市场提供支持。

二、通胀预期可能缓解

9

月生猪价格继续回升,统计局旬度食品价格显示的

9

月肉禽制品价格环比

1.8%

,比

8

月提升

0.4

个百分点。其他食品类别中,粮食、蔬菜、蛋类、水产品价格环比走弱,进一步考虑到去年

9

月份食品价格基数较高,预计

9

月

CPI

同比增速有所回落。

随着大宗商品价格大幅调整,

PPI

环比增速开始回落,

CPI

压力也有所缓和,市场此前预期的经济增长略有走弱的迹象出现,对通货膨胀的担忧或有所减弱。

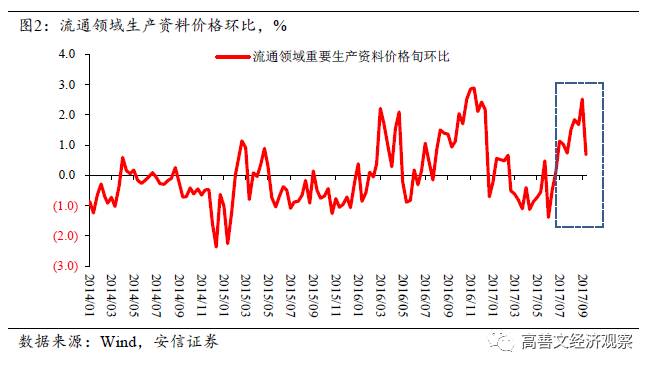

今年以来,尽管总体上

CPI

低位运行,但扣除了食品和能源价格的核心

CPI

处在较高的水平,压低通胀水平的力量主要来自于食品和能源价格。历史上中国

CPI

波动的绝大部分也是来自于食品价格波动的贡献。在国内粮食领域产能过剩和库存压力之下,通货膨胀的压力仍然比较有限。

8

月,工业企业利润同比增长

24.2%

,比

7

月提升

7.5

个百分点。企业主营业务收入同比

10.1%

,比

7

月稍有回落。

8

月工业品价格的恢复对企业盈利继续形成支持。上游采矿业利润率大幅提升

1.7

个百分点,中游利润率也有改善,下游利润率大体稳定。企业销售收入稳定,利润率大幅改善,特别是上游行业利润率激增,这一对比凸显了

8

月供给侧和环保政策压制生产并推升价格的影响。

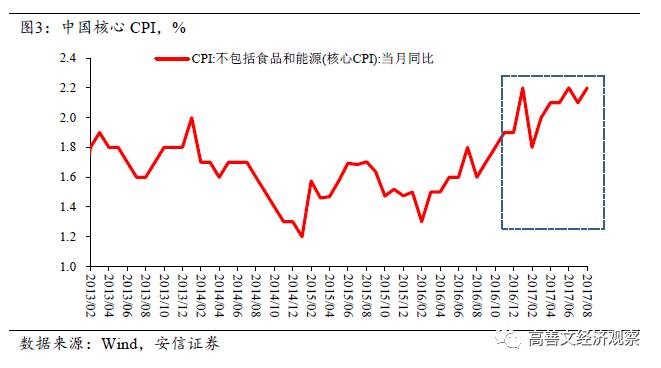

三、资金利率抬升,人民币汇率贬值

9

月下旬,季末效应影响市场短期资金利率明显抬升。央行连续净回笼资金,同时财政投放力度加大,市场整体资金面紧张情况并不突出。结构上,非银机构资金偏紧,存款类机构资金状况相对充裕。债券市场上,国债、国开债收益率大体稳定。

随着大宗商品价格的走弱,通胀预期减弱,以及由此引发的对经济增长的担忧,使得短期债券市场的表现可能更加积极。近期海外债券收益率逐步走高,但对国内债市的牵引似乎不大。

9

月

27

日,国务院常务会议提出定向降准、减税等手段支持小微企业的发展,政策的侧重点看起来仍然是引导资金脱虚向实,针对的目标是小企业融资难融资贵问题,并非全面的货币政策宽松。考虑到金融去杠杆的政策仍在延续,如果经济增长不出现显著下滑,货币政策可能继续维持中性偏紧。债券收益率下行幅度继续受到制约。

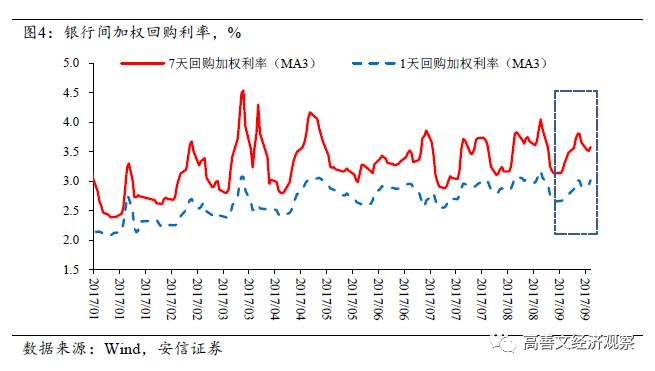

9

月中旬以来,人民币汇率贬值接近

3%

。此前央行调整外汇风险准备金等政策,缓和了市场对人民币汇率升值的一致预期。

近期人民币汇率的逆转和美元指数的反弹同样关系紧密。

9

月中旬以来,随着美国加息预期再起,美元指数反弹。观察新兴市场汇率指数和

NDF

市场人民币汇率,两者在

9

月中旬以来贬值的幅度也基本接近。