本文是根据齐东平教授在

2018

年

2

月

3

日在中国人民大学举办的“投资是做一道有解的数学题”讲座内容整理,同时会涉及听讲中提问人的问题内容,并加入了李文重个人的一些理解和备注。为了保持文章的连续性,对于提问人的姓名就不一一标出了。

名句赏析

投资上市公司亏钱的唯一办法是诚心亏。

当遇到个股地雷时,就地趴下。

造成投资失败的,往往不是困扰我们的细节,而是标准的放宽。

K

线图看的是历史成本,我们买入的成本要比大部分股东都低。

坚持核心原则

大数投资的核心原则:组合投资、低估值和长期持有。下面以一个组合低估值投资案例的长期观察为例。

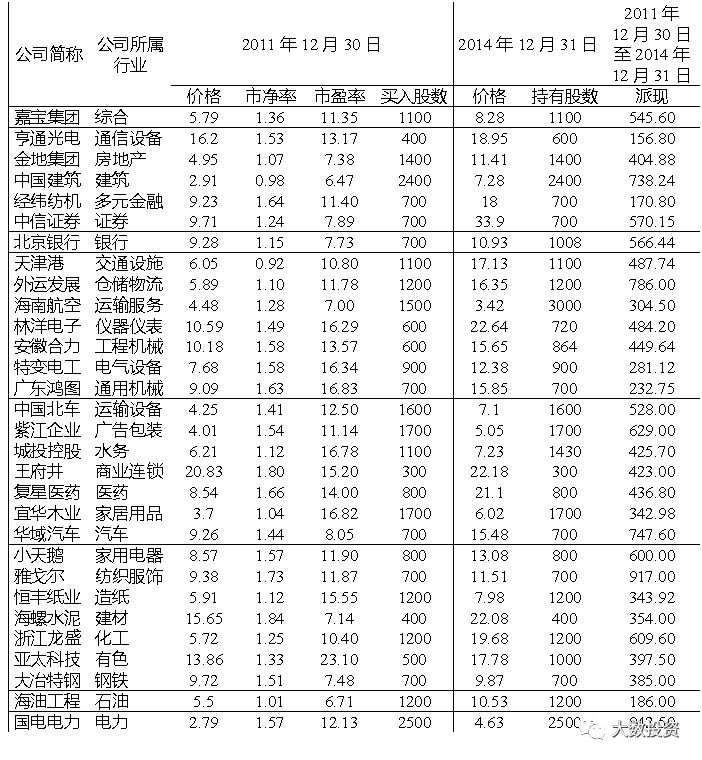

在《终极价值投资》一书中,我们在

2011

年

12

月

30

日根据市净率和市盈率两个指标,分不同行业,选择了

30

只低估值股票,

所用资金大约为

20

万元。

到

2014

年的

3

年时间内,

30

家企业的股票市值为

370384.74

元,所获得的分红收益为

14347.46

元,资产总额合计增加到

384732.20

元,增加了

90%

以上。

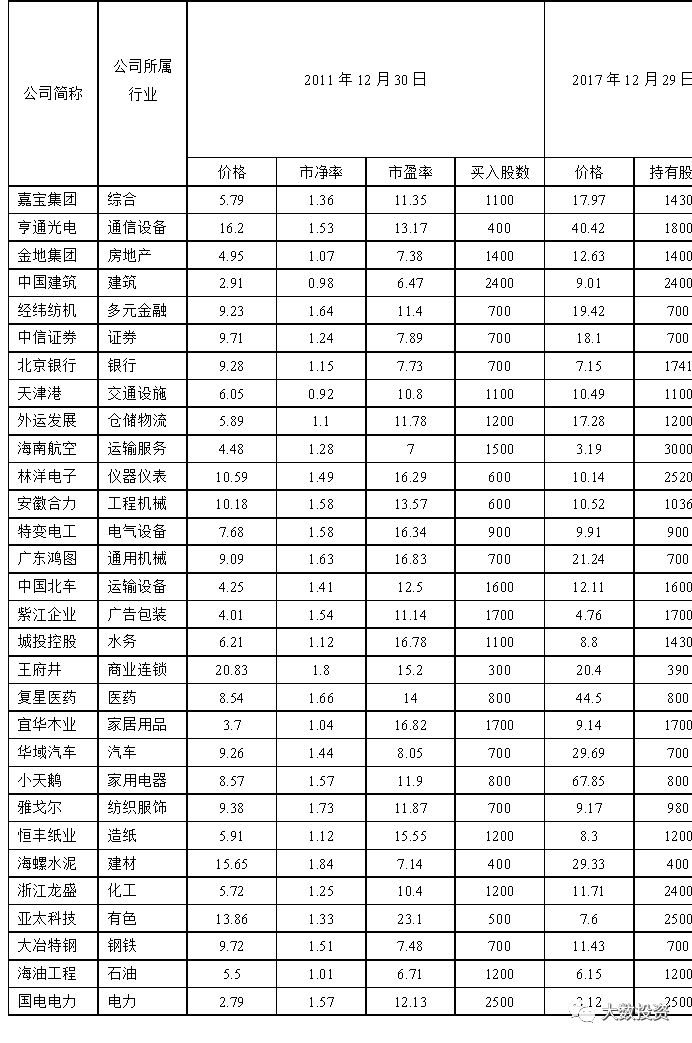

持续持有

2011

年底所配置的

30

家上市公司,到

2017

年最后一个交易日,股票市值为

553727.37

元,所获得的分红收益为

36014.2

元,资产总额合计为

589741.57

元,收益总额为

384796.57

元,增加了近

200%

。

2011.12.30

上证指数为

2199.42

点

2014.12.31

上证指数为

3234.68

点

2017.12.29

日上证指数为

3307.17

点

分两个阶段观察:

第一个阶段

2011

底至

2014

年底组合收益

90%

。

第二阶段

2014

年底至

2017

年底组合收益为

50%

。

注意

:

(

1

)这是在没有任何操作的前提下,如果进行优化操作,收益会更高。具体的优化操作有:上涨卖出,重新配置低估值股票;分红再投资;新股申购;可转债申购等。

(

2

)

市净率和市盈率要严格要求,起点很重要。在上述选择的股票中亚太科技的市盈率略高,其余都在要求之内。对于市盈率指标,建议投资初期的朋友,一定要十分严格;当有丰富经验时,可以在

20

倍附近有所把握,不可放宽过多。

(

3

)分层抽样代表了随机抽样,以行业为标准是基于行业之间的利润平均化规律来考虑的。

由此可知,只要坚持了大数投资的基本原则,亏损是不会发生的,除非中国经济崩溃。只要获得财富的起点正确就会终身获得财富。同时需要思考:任何优化策略如果没有优化的可能结果,不要轻易实施。两个判断基准:

(

1

)逻辑成立吗?

(

2

)有统计实证支持吗?

再来温习齐老师的名言:

投资上市公司亏钱的唯一办法是

诚心亏

。

底线思维

决策的最差结果仍然可以接受的决策才是可选决策。

1.

市场底线

齐老师对过去

20

年的投资进行了检讨:过去

20

年,仓位一直不高,但只有

50%-60%

的仓位稳稳跑赢大势,而且跑赢的幅度还不小

。

问题在于,把理论上的

1

倍市净率当作了实际的底部,而中国股市

20

余年的实践来看,大盘市净率最低点为

1.3

倍市净率,只在

2013

年和

2014

年出现过。所以,可以把市净率的底部设定在

1-1.3

倍之间,可以根据自己的情况来设定。

2017

年,齐老师用

30%

的仓位,实现了

10%

的收益。

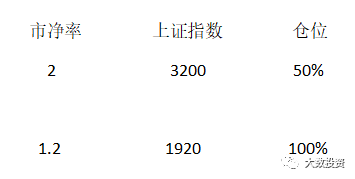

2018

年开始对仓位进行了调整,将

1.2

倍市净率作为底部,由此仓位整体上升

20%

,也即

2

倍市净率时仓位提升到了

50%

。至于后边的加仓幅度按照以下操作进行:

由此,以

3200

点为基准点,上证每下跌一定幅度增加

1%

的仓位,下跌幅度为

[3200-

(

3200*1.2

)

/2]/50=25.6

。也即上证指数

3200

点开始每下跌

25.6

个点增加

1%

的仓位。如果将底部设定为

1.3

,则上证指数每下跌

22

个点增加

1%

的仓位。

关于沪深股市市净率的情况,上海证券交易所和深圳证券交易所并未给出,而且中证指数给出的数据我们发现总在调整,和我们检测的数据也有出入。另外,基于

wind

数据也发现了很多不准确的地方。因此,齐老师给出了基于上证指数市盈率和总市值,以及根据市净率与市盈率的

10

倍关系,来确定

2

倍市净率的基准点位的方法,

2018

年年初

3200

点为

2

倍市净率。具体的推导如下:

以目前沪深股市整体净资产收益率除去分红以后,

PB

和

PE

基本为

10

倍关系。

2.安全底线

首先从组合效果来看,

30

只股票可以非常好地拟合整体,不过在股票数量上还有一个底线,那就是

10

只股票。

10

只股票已经在一定程度上拟合沪深整体,保证了股票的基本安全。如果是

10

只股票,每只的仓位最高是

10%

。

齐老师以工商银行的乌龙指为例,助手在买入工商银行时股数上多加了一个

0

。由于初始买入是从

1%

开始的,所以将工商银行的仓位直接提升到了

10%

。对于这个乌龙指,因为有底线,所以是可以接受的,并未进行减仓。

3.成本底线

上涨买股票,是猜价格;下跌买股票,是基于成本。

K

线图看的是历史成本,我们买入的成本要比大部分股东都低。对于折价的股票,我们的成本比原始股东的成本还要低,我们有什么好担心的?

注意:

对于疯炒过的股票,一定要看复权

K

线,价格不能回到正常位置,绝不配置。这类股票不少,比如宜华、紫江企业等。

投资没有技巧但可以熟练,时间足够工匠就成了艺术家

1.

对于银行股,当前的操作,出现了大银行和小银行并行的情况,那就是原持有的大银行并未达到卖出标准时,已经配置了上海银行,两只并行。对于这种操作,笔者建议,经验不足时,还是不要操作,毕竟齐老师多了

20

多年的经验。

在此,详细介绍一下建仓时的考虑:

(1)

优选市净率接近

1

倍,市盈率接近

10

倍的;

(2)

对于市净率接近

1

倍,市盈率在

20

倍附近的股票,一定要等到达到

20

倍,此时先建仓

1%

,进行试探,不断增加仓位(这个操作,笔者一直没有严格执行,鸿路钢构的成本比齐老师多了

6

个点)。

(3)

关于市盈率的指标,

20

倍以内,存在一定的经验成分,需要个人通过实践慢慢体会,这个是优化操作。

2.

数学是最好的工具。前边已经提到了很多数学的使用,但也基本都是基于加减乘除,并不复杂。下边介绍一下卖出的标准。

我们提到过,在

2

倍市净率附近波动时,为了尽快降低成本,建议建仓过程中在上涨

100%

之前增加一道操作。具体如下:

PB=1

买入时,上涨

100%

减半卖出

PB=2

买入时,上涨

50%

减半卖出

在

1-2

之间,可以构建一个连续的函数,不同点位买入,上涨不同幅度减半卖出。即

PB

每增加

0.1

,上涨幅度基于

100%

,减少

5%

。比如

1.1

倍买入,上涨

95%

减半卖出。

另外,股市波动是有均值的,均值作为上限,市净率作为下限。在这之间,可以构建数学计算。还有很多可以利用数学计算的,以新股申购为例,如果有

50

万的资金量,可以沪市配置

34

万,深市配置

16

万,则每次申购沪市有

34

个签,深市有

32

个签,按照现在大致万分之三的中签率,就可以计算出年均申购中

2

个签。这也都是简单的计算。

其他一些问题

1.

白马股、蓝筹股的风险转换,是否会对我们的操作造成影响

答:不要听媒体、评论人的误导,并不存在什么白马股、蓝筹股的风向转换问题,尤其是对于所谓的价值股,看看那些股票的盈利,哪里是什么价值股。

2.

对于腾讯、阿里巴巴等股票,大数投资是买不到的,怎么办?

答:大数投资是以没有发现腾讯这样的企业的眼光为前提的。而且我们可以看马云的减持,现在看马云的操作是错误的,但不要忘了马云可是阿里巴巴的实际操盘手,连马云都不知道阿里巴巴的股票会上涨到

200

美元,我们作为局外人又怎么会知道呢?

3.

基金与大数投资的区别在哪里?

答:基金的运营在于排名,大数投资在于绝对收益。管理别人的钱收的是手续费,最差的情况是败坏了自己的名声;管理自家的钱,是不能亏的,必须要获得收益。

4.

中国股票估值高,是不是应该投资美股、港股?

答:中国股票卖得贵,是因为中国企业经营的收益高,这是整体看,不是个股。看美股不能只看

Facebook

、微软等。要看美国上市公司整体的收益率。

便宜的港股,如何操作呢?香港作为中国的一个省份、地区,并不具备完整的国民体系,再加上裙带资本主义的关系,不适合大数投资的操作。对于

A+H

股,如果考虑分红的话,肯定是要买便宜的。同时,对于区域差异,如果两个市场不是相通的,可以倒卖的话,是可以操作的。但沪港通、沪股通,以及考虑随机价值等因素的话,买

H

股并不能带来优化。另外,笔者以前也写过一篇文章,那就是投资的“家乡情结”,你觉得投资人会对于不熟悉的企业给予很高的估值么?其实我们也可以对比一下全球性企业与区域性企业在

A

股和

H

股的整体表现,应该也可以看出差异。

5.

黑天鹅事件如何操作?

首先要判断黑天鹅事件的真假,比如天津港的爆炸,发生爆炸的资产是上市公司的还是集团的?如果是上市公司的,那就真的属于黑天鹅。另外,还要考虑黑天鹅事件带来的影响是否会决定企业的命运?比如董事长被叫去喝茶,那么董事长是否就决定了企业的命运呢?一般来说,对于发生确定的黑天鹅事件,我们要做的就是

“就地卧倒”,不再加仓。