*本文图表及数据由见智研究提供支持,非高级会员添加微信号“hellojianzhi2”即可获得50+优质上市公司业务及估值模型*

2019年的电商可谓是见证“奇迹”的一年:

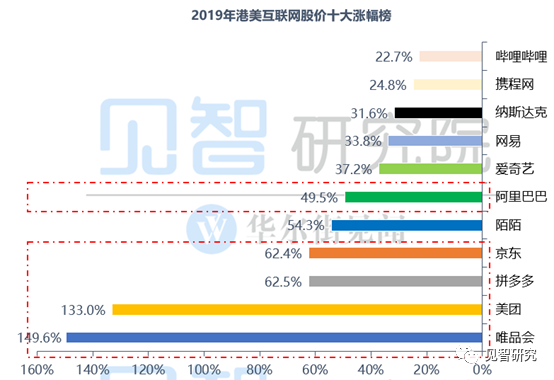

港美互联网企业(不含教育)年度涨幅十强榜中,中国电商股——唯品会、美团、拼多多、京东、阿里全面上榜,而且排名靠前。

二季度后,当电商板块预期差最为明显、市场还停留于“电商玩家都是各自好”的肤浅表面时,见智发布《一个个逆流而上,电商这次是梅开二度还是回光返照?

》秋季路演,用调研与数据详实论证了电商行业普遍超预期的四大共性因素,并以这些因素的可持续性为依据,全面上调见智模拟投资组合中电商资产的配置比例,包括当时被严重低估的唯品会(从观察直接调入标配)。

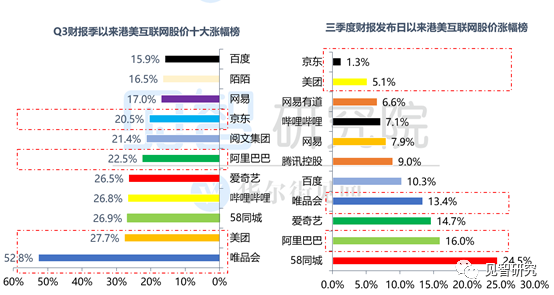

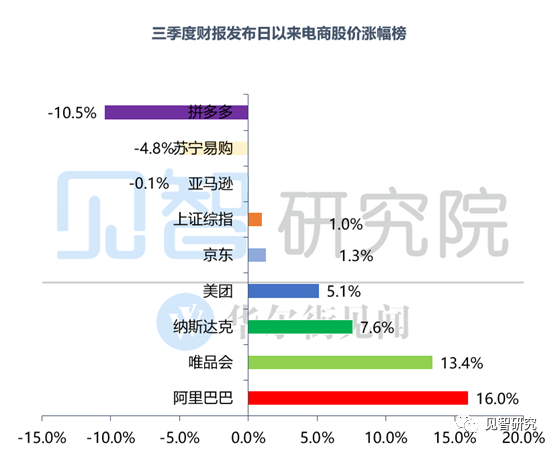

到三季度财报季前夕,我们看到各大电商公司业绩预期已被充分抬高,而财报后各家表现已经开始参差不齐。

(注:

财报季统计时间起点为10月1日,财报日统计时间起于各家公司发布财报的日期)

而当下时点,我们需要探讨的问题是:

三季度除拼多多因为市场预期过于饱和之外,唯品会、美团、阿里、京东等纷纷发布了超预期的财报,主要驱动力依然没有逃脱见智此前秋季路演中总结的四大原因:

(1)电商的抗周期特征;

(2)自营电商减税利好超预期;

(3)下行周期中企业普遍降本增效的运营思路;

(4)下行周期中精明消费利好电商板块。

但是在这个季度,仔细看这四大因素,见智认为超预期的电商业绩背后,瑕疵开始逐渐浮现:

自营电商的减税利好、下行周期降本增效这两个预期因素在三季度落地的时候实际效果明显打了折扣,这主要体现在财报的两个核心要素:

毛利率与销售费用率。

以下我们看看这两个数据的趋势。

从下图可以看出进入2019年,各大电商公司的毛利率同比逐步改善,尤其是二季度电商促销旺季,在“克制促销、增值税利好”的双重作用下,电商企业同比改善幅度高达3.4%,但到了三季度主要电商公司的毛利率改善幅度明显开始掉头向下。

(这里“电商”特指实物电商拼多多、苏宁、唯品会、京东、阿里)

与毛利率下行呼应的,还有销售费用趋势的再次上行:

从下图可以清楚地看到道电商公司的销售费用无论是从同比增速还是从费用率的角度在经过二季度的上半年的下探之后,三季度正在逐步抬头。

(这里“电商公司”特指实物电商拼多多、苏宁、唯品会、京东、阿里)

这两项数据的说明了什么?

见智认为一个明显的指向意义是:

拼多多正在逐步拖着整个行业滑向补贴的深渊!

!

在详细解释这一判断前,见智先解释一下这两项费用变化主要因素:

用户优惠券。

大家对于优惠券再熟悉不过,但大额补贴背后,优惠券到底是被算到了哪个帐上,很多人并不清楚。

具体计法比较复杂,但大致来看,自营电商大多会计到收入减项,从而拉低毛利率表现;

而平台电商大多计到了销售费用项,从而抬高销售费用率。

原则就是:

对于自营电商,买家就是公司直接收费的客户,激励可以算为对客户的付款,所以视为收入减项;

而对于平台电商,直接收费的客户是商户,买家不是他们的客户,因此这种激励通常算入销售与营销开支。

这个季度我们看到,在销售与营销费用端的广告开支上,自营电商更加克制,而节省出来的广告开支则是投放到了ROI直观可追踪的用户补贴优惠上,唯品会与京东均是如此。

尤其是京东,公司在电话会上直白地指出“有效的低价补贴是最高效的营销支出……所以毛利端和营销支出要统筹观察。

”

而两家平台型电商公司,拼多多烧钱自不用说,而阿里的销售费用也从上季度大幅克制的态度中走出,逐步上扬。

电商玩家磨刀霍霍,补贴纷至沓来的背后,共同指向了同行之间电商用户的争夺。

电商的2020:

供给侧硬核较量下,一场避无可避的补贴战?

展望未来一年,电商行业从三季度逐步抬头的全行业补贴趋势又会如何?

见智认为一场补贴大战似乎已经避无可避,而左右这场战争的核心则是龙头站位的阿里,见智判断有以下三点:

a. 从全国网购用户数来看,网购用户增速明年大概率掉到中国网购史以来的首次个位数增速。

b. 从电商三强阿里、京东、拼多多的净增用户数来看,三大平台用户数的重叠率不断上升。

特别是用户增长最为迅猛的拼多多,我们可以大致判断,到四季度拼多多与阿里之间的用户数差距大概率缩小到一亿多一点,又考虑到阿里当前年消费者在一万以上的高端用户大约有1.3亿。

假如这群硬核高质用户很难渗透,那么拼多多依赖“拉新”来推动平台增长的阶段大概率到顶。

(数据来源:

互联网信息中心,公司公告、见智估计)

当全网整体电商获客进入慢速增长阶段,GMV增长核心驱动力转向平台客单价与单用户下单频率,考虑到客单价是相对慢速变化过程,市场抢夺重点就是存量用户的钱包份额。

要争夺用户的钱包份额就是让这些新增用户买了一次之后,还能持续不断地买,最终形成不自觉地购物心智与习惯,这也是新生平台拼多多是否在6亿用户中形成壁垒地最后一道关卡。

在这个阶段的争夺上,存量用户的钱包不是简单地盯着补贴走,而是各类买家都能在平台商品池中寻找价格优惠的商品下单。

对于平台而言,要想让存量用户多花钱,就要把用户需要的商品覆盖全面,需要商品丰富度、层次感、服务感均需要做起来,用户粘性才能真正做上来。

供给侧较量除了常规的商户开发外,更具表现力的特征在于独家商家、独家商品、具有竞争力的商家供价,表现形式之一就是 “N选一”。

而从行业监管来看,电商法的推出、京东与阿里N选一的官司仍在持续,电商行业未来二选一的执行难度在加大。

如果N选一的难度确实加大,平台明面上更具执行性的方案就是补贴了,所以明年补贴大战似乎箭在弦上不得不发。

拼多多一直百亿补贴,阿里也已经打出了自己的百亿补贴,从京东的角度,随着下沉获客路径的打通,京东在三季度电话会上的表态明显更加激进,要进一步用补贴来获取GMV与用户。

这场大战的核心就是要看阿里的出牌。

对阿里而言,如果说拼多多清洗微信流量的阶段阿里无计可施的话,那么到了商品侧的竞争,阿里再不出手,一旦拼多多突破最后一道关卡,实物领域一样的平台型电商商业模式,阿里很可能会看到一个真正有可能平视的对手。

从当前的信息来看,淘系组织构架已经重调,天猫经过品类重组形成服饰快消与消电家装两个大组,淘系内部成立C2M大组,B、C两系的组织合力也已经确认。

而剩下的就是商品侧的梳理,C端流量呈现的入口,以及补贴的战术玩法。

譬如:

-

-

-

要不要用扶持单独APP,类似淘宝特价版,来承载这些商品?

-

-

阿里与商家之间如何分账,百亿补贴到底最后谁来承担?

见智判断,淘系在补贴问题上目前仍然处于试跑的状态,通过12月的试跑来定明年具体的战术,所以阿里补贴力度和玩法内部尚未最终确认。