市场走出冰火两重天走势,上证50上天,绝大多数个股落地,金融消费暴走的同时,出现了最近少有的百股跌停。

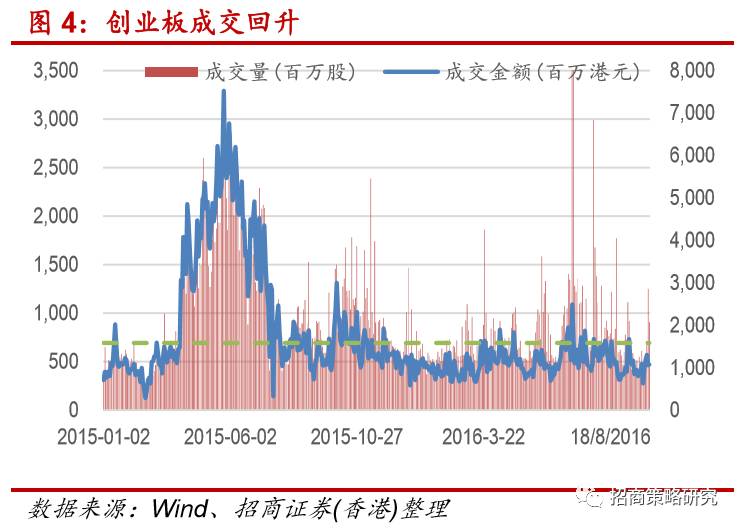

从原则上看,保护权重的基础上对个股大开杀戒成为近期的整体走势,招商银行已经出现在历史5500点位置,而绝大多数个股杀伤之惨痛让人难于提及。市场在2012-2015经历了3年的小盘自我强化之后,目前又陷入了反向的自我强化。所有的中期趋势,都成为长期回归的组成部分。随着大小分化的严重,创业板指数再次逼近前期低点,上证50指数却反击接近前期楔形通道的下轨。

策略

:资金供需有所改善,银行理财增速放缓

房地产

:利差回升、杠杆高位、存量流动性仍较好——A股代表房企财务综述及指标排名

石化

:OPEC减产正进入减了白减、不得不减的循环

化工

:纯苯价格走强,己内酰胺低位反弹

建材

:水泥行情渐入淡季,持续推荐精选消费类建材

造纸、轻工:

太阳纸业

—可转债替代非公开发行,老挝项目持续顺利推进

中小市值:

摩恩电气

—股权转让持续进行,坚定发展不良资产处置清收服务业务

有色金属:

方大炭素

—石墨电极企业复产难度大,价格上涨屡超预期

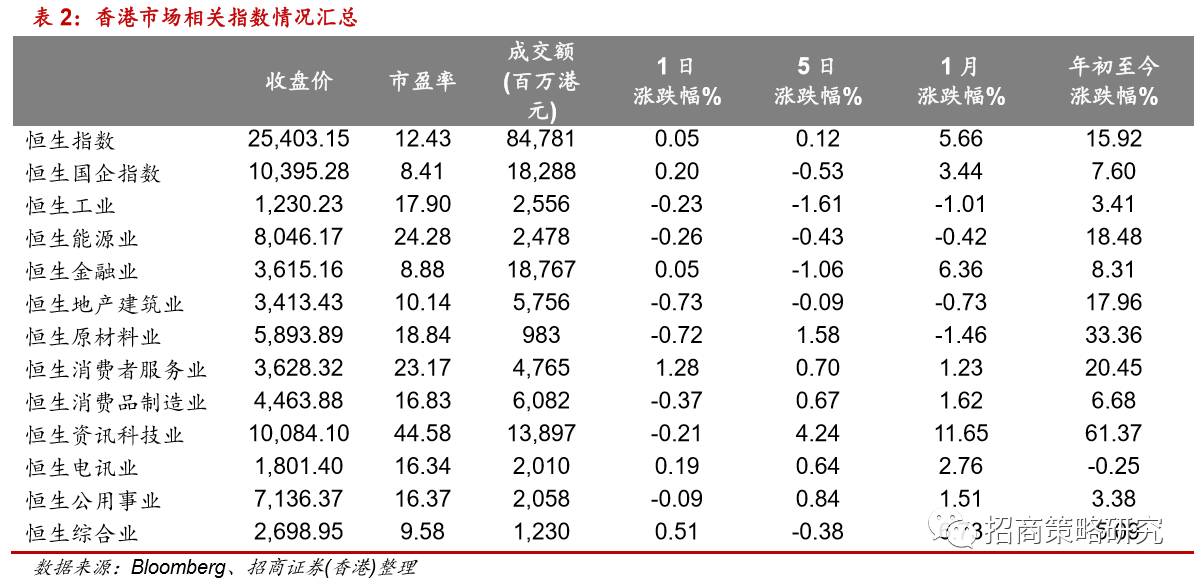

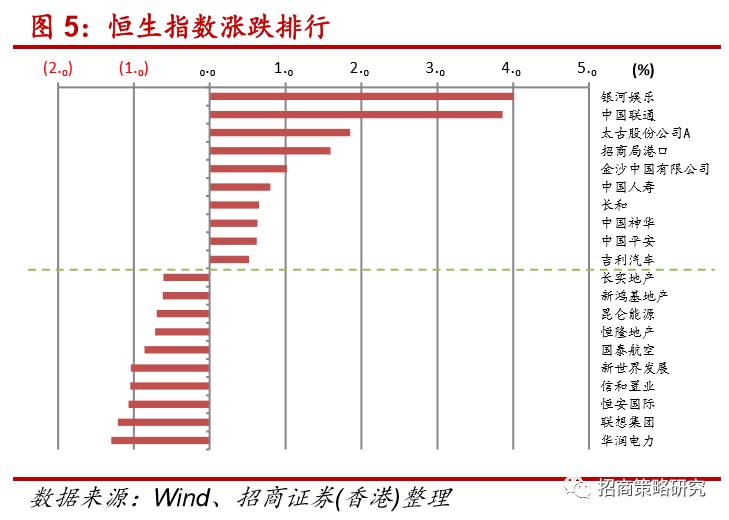

恒生行业指数多数下跌,消费者服务业领涨,涨幅1.28%,综合业、电讯业、金融业小幅上涨,其余行业均下跌。

可燃冰相关个股开盘就大跌,下午次新股没抗住,深次新股指数今日就直接跌破了15年股灾后的最低点,除新股外市场平添了多只总市值小于20亿的股,西部资源、大唐电信等盘中闪崩股继续出现,两市跌停近百只,市场惨烈程度堪比4.24。

如果从4.24起回过头看,除了雄安外次新股是为数不多的没创新低的概念板块,这周还是开始下跌。其他行业,从4.24起保险开始持续上涨,白酒、家电、银行也较稳,当然还有不少白马股,今天都上涨新高。银行(非次新)今日表现突出,如昨日分析,上证50有主升的意思,只是现阶段即便继续上涨如果没有更多人的参与对市场来说不是好事,如果考虑到以后内部的对冲,成份股中证券是最有补涨需求。

雄安新表现的有雄安特色小镇(华斯股份、南国置业、广宇发展等,25日召开相关峰会),东华科技(海油蒙西管道被定为雄安供气渠道)、中关村(北京支持中关村等创新要素向雄安聚集)、绿景控股(雄安医疗)、农产品(雄安最前沿建设农产品物流园)等。新挖掘在不断进行,这在其他主题中不多见,可跟踪近日新表现的标的。

上午粤港澳和物流涨幅曾领先,可跟踪。

异动股筛选:回天新材(高端UV胶可服务雄安建设)、顺丰控股(快递)

市场走出冰火两重天走势,上证50上天,绝大多数个股落地,金融消费暴走的同时,出现了最近少有的百股跌停。

市场在早盘展开偏向弱势的震荡,宽基指数绝大多数在水下微绿处窄幅波动。虽然短暂多空平衡,却是以均线走势更加恶劣作为代价。只有上证50指数一路狂飙,招商银行、工商银行、中国人寿、贵州茅台庞大的身影悬浮在市场上方,俯视着超过2700只个股疲乏不堪的博弈。如同加百列天使巨大的翅膀从索多玛城头掠过,并没有发现一个义人。

从11:07到13:30,市场在不多的时间内完成了绝大多数跌幅,重点打击高送转和次新板块。上证50随后再次启动,约束指数跌幅,绝大多数宽基指数的日内低点被确定在13:30,却无法挽救绝大多数分类指数和个股在接近收盘时再次创出新低。

从总体上看,350多个板块中仅有保险带动若干大盘指数翻红,49个板块跌幅超过4%,涨跌幅超过2%以上的板块分别有1个和291个,个股涨跌停板20比95,超过30只个股在2点半效应的恐慌中边际性跌停。

从原则上看,保护权重的基础上对个股大开杀戒成为近期的整体走势,招商银行已经出现在历史5500点位置,而绝大多数个股杀伤之惨痛让人难于提及。市场在2012-2015经历了3年的小盘自我强化之后,目前又陷入了反向的自我强化。所有的中期趋势,都成为长期回归的组成部分。随着大小分化的严重,创业板指数再次逼近前期低点,上证50指数却反击接近前期楔形通道的下轨。

【策略研究*定期报告】侯春晓/张夏:资金供需有所改善,银行理财增速放缓——A股市场流动性监测周报(0522)

【招商策略】资金供需有所改善,银行理财增速放缓——A股市场流动性监测周报(0522)

5月15日-5月19日,招商A股流动性指数为3.07,较前一周大幅提升,转为正值。

资金供需指标较上期大幅提升,从-8.73增加至5.41。分项看,融资净卖出大幅减少253亿元,流出金额从257亿减少至4亿,截至5月19日,融资余额为8769亿元;沪深股通本周累计净流入130亿,较前一周大幅增加41亿左右;重要股东由前一周的净增持16亿变为净减持0.434亿元。资金活跃度指标较前一周改善,从-0.19转为正值,为0.36。

《中国银行理财年报2016》显示,截至2016年底,银行理财产品存续余额为29.05万亿元,较前一年增加5.55万亿元,增幅为23.62%,平稳增长,但相比过去4年平均42.26%的增幅来看,增速明显放缓。同业理财增长迅速。2016年末,银行同业类理财产品余额为5.99亿元,占全部理财产品余额的20.62%,较前一年增长了7.84个百分点。监管和MPA考核压力下,一些中小银行不得不选择赎回或者不续作。今年4-6月刚好是前期银行理财委外产品到期较为集中的时期,考虑到资金体量较大,一旦流出短时间内将给市场资金面带来一定的流动性压力。

基金持仓方面,股票型和混合型基金整体仓位分别较上期(5月12日)增加1.63%和2.47%至91.41%和83.41%。

【房地产*点评报告】赵可/刘义/黄梓钊/李洋:利差回升、杠杆高位、存量流动性仍较好——A股代表房企财务综述及指标排名

主要结论:

1)业绩综述:16年行业收入增速放缓但净利增速提升;17Q1收入和净利增速均有回落,但净利增速仍高于收入增速且“剪刀差”扩大,主要是费用率下降所致;结算保障程度继续提高,且代表房企好于全行业平均水平;库存同比增速继续回落。

2)盈利能力:16年以来行业毛利率下行趋缓(未来周期性回升可期),净利率已开始回升(费用率明显回落所致);ROA(EBITDA口径)16年下半年以来略有回升,且融资成本继续下降,推动利差(ROA-融资成本)触底反弹;而ROA及资产权益比共同推升ROE。

3)资本结构:净负债率16年下降后17Q1明显反弹,资产权益比持续提高,行业杠杆率维持相对高位;(流动资产-存货)/(流动负债-预收)略有回升,现金/即期有息负债继续回落但仍相对较高,行业存量流动性指标仍处于相对较好水平。

4)指标排名:世荣/华夏/北辰/天房/京投/荣盛/首开/阳光城/华发/新城等结算保障程度靠前;泛海/侨城/名城/格力/世荣等毛利率靠前,格力/招蛇/世茂/侨城/金地等净利率靠前;侨城/招蛇/金地等ROA(EBITDA口径)靠前,侨城/滨江/招蛇/苏宁/金地等利差(ROA-融资成本)靠前,新城/京投/招蛇/荣盛/万科等ROE靠前;苏宁/世茂/万科/金地/招蛇等净负债率较低,中华企业/中房地产/滨江/保利/金融街等“现金对即期有息负债的保障性”较高。

配置建议:

1)认清中周期复苏,强调小周期调整;基本面分歧仍在,预示地产指数调整仍未结束。强调行业小周期调整逻辑,中周期尚未走完(维持中周期走到2019年左右判断),目前是该段复苏中的小周期调整阶段,调整到今年四季度往后见底,然后开启第二轮小周期。强调三四线已明显转弱(全国三四线销量3月同比约19%,1-2月累计同比约36%,明显转弱),基本面分歧仍在,预示地产指数调整仍未结束

2)重视行业两个指标。一是行业增量资金链已跌破130%的红线,未来或倒逼管理层对融资端放松;二是3月土地成交与供应背离,是否支持补库存短周期转弱需注意观察

3)强调上半年的投资逻辑是“逆向投资”,花式逻辑站在投资角度不可取,买入有基本面支撑的,折价、安全边际较高的,估值比较低的公司

配置组合:

1)基本面角度:上半年首选高折价资源型及中等规模成长潜力型:高折价资源型推荐【侨城、华发、首开、天健等】;中等规模成长潜力型推荐【华发/阳光城/新城等】

2)国企改革:重点推荐央企改革【侨城、保利等】、以及沪深渝等热点地区

3)新经济:长租关注估值已有优势的稀缺标的【世联】;物流地产关注【南山、东百】

4)多元化转型:大金融关注房地产基金稀缺标的【嘉宝集团】;大健康关注市值仅反映地产RNAV的医美潜在龙头【苏宁环球】

5)粤港澳大湾区:【侨城、华发、天健、龙光等】为中长期价值型标的,【世荣、格力等】短期弹性更大,【金融街】资源价值突出, 惠州货量占30%/货值占20%左右

【石化*定期报告】王强/李舜:原油周报20170520—OPEC减产正进入减了白减、不得不减的循环

本周国际油价在减产延期预期影响下明显反弹。在沙特和俄罗斯周一释放共同将减产协议继续延期九个月,以及美国EIA原油库存数据持续下降等利好因素带动下,国际油价呈现比较强劲的反弹。截至周末,布伦特原油收53.8美元/桶,涨5.82%;WTI收50.63美元/桶,涨5.62%。

减产延长期限超6个月的可能性较大,力度尚有不确定性。当前市场关键点在于5月25日维也纳会议上减产延长的落地以及具体份额分配。我们认为减产延长期限的靴子已经基本落地,此前市场预期是延长6个月至年底,但从沙特和俄罗斯的表态来看,延长9个月至18年Q1的可能性很大,而期限超预期正是近两周油价大幅反弹的核心因素。另外一条有待落地的靴子正是减产力度,市场分析认为传统阵营突破180万桶/天的上线的可能性不大,我们认为首轮减产过程中享受豁免以及未纳入协议的国家可能成为第二轮减产的重要边际变量,导致180万桶水平有可能突破。较为乐观的预期是现有阵营维持180万桶水平不变,新加入国家提供边际增量;中性预期则是新加入国家和现有阵营在名义上共同维持180万桶水平不变,为部分难以协调的国家腾出讨价还价的空间。但无论如何,减产的边际效应递减将不可避免。

OPEC减产是减了白减、不得不减。页岩油产出不断增加,蚕食OPEC让渡的市场份额,供给和库存未有效减少自然使价格缺乏支撑。此外,加拿大、巴西等产油国的边际增量也不能忽视,上述两国17年供应增量有望达35-40万桶/天,而挪威、英国等国也将增产。我们认为由于其他阵营产出无法协调,在供需平衡反转之前,协调者的角色只能依靠传统阵营来承担。虽OPEC减产很有可能为页岩油作嫁衣裳,但目前只能寄望于持续减产来缓解僵局。

美国原油钻机创30年来最快增速,符合我们预期,超市场预期;美国原油产量或于今年夏天挑战历史高点。截至5月12日当周,美国活跃石油钻机数增加8台至720台,连涨18周,刷新15年4月以来新高。钻机数量在过去1年里以7.3台/周的平均速度增长,为近30年来最快。在此影响下,过去半年美国原油产量以每月超10万桶/天的速度增长,5月12日当周产量环比略降0.9万桶/天至930.5万桶/天;今年平均产量有望超2015年的931万桶/天。尽管超出大部分市场观点的预期,但完全符合我们2016Q4时的观点。

中油价下,重点看好PDH、天然气和涤纶长丝三条主线。未来1年油价波动的主因依然是OPEC减产力度与美国页岩油产量增长速度之间的动态博弈,区间震荡将是常态。减产只是封杀下跌的下限区间,中油价区间短期难以突破,17年布油均价预计在54美元/桶。基于此判断,我们认为可以持续关注3条主线:第1条线我们看好丙烷脱氢制丙烯(PDH)景气,推荐龙头东华能源及卫星石化;第2条是涤纶长丝的中期复苏,建议关注龙头桐昆股份;第3条线我们长线看好具有天然气一体化产业链优势的中天能源。

风险提示:旺季需求未及时跟上,减产延长进展低于预期

【化工*定期报告】周铮/孙维容/姚鑫:纯苯价格走强,己内酰胺低位反弹—招商基础化工行业周报2017年5月第3周

板块整体走势

本周基础化工板块(申万)上涨1.21%,上证A指上涨0.29%,板块跑赢大盘0.92个百分点。涨幅排名前5的个股分别为:兴化股份(+21.12%)、*ST昌九(+17.96%)、建新股份(+14.48%)、回天新材(+13.95%)、天科股份(+11.44%),跌幅排名前5的个股分别为:英力特(-25.46%)、金发科技(-19.51%)、红墙股份(-9.73%)、横河模具(-9.43%)、当升科技(-8.72%)。

重点推荐公司

强推个股:巨化股份、龙蟒佰利、万润股份、沧州明珠、新疆天业、万华化学、华鲁恒升、兴化股份、兄弟科技。

化学品价格及价差走势

根据招商基础化工数据库统计的213个产品价格,周涨幅排名前5的产品分别为R125(+20.88%,受益公司为巨化股份), 国际纯苯(+4.09%,受益公司为万华化学、双良节能),苯酐(+2.97%,受益公司为安迪苏),双氧水(+2.68%,受益公司为*ST川化),甘氨酸(+2.44%,受益公司为新安股份、扬农化工、兴发集团)。周跌幅排名前5的产品分别为液氯(-30.00%),国际丁二烯(-11.43%),丁二烯(-10.67%),SBS(-8.12%),顺丁橡胶(-7.08%)。

根据招商基础化工数据库统计的54个产品价差,周涨幅排名前5的产品分别为乙烯法PVC价差(+129.15%)、醋酸乙烯法PVA价差(+4.26%)、聚合MDI价差(+4.16%)、石油脑价差(+3.20%)、气头尿素价差(+3.05%),周跌幅排名前5的产品分别为燃料油价差(-193.54%),柴油价差(-194.40%)、丙烯价差(-197.01%)、三聚磷酸钠价差(-215.89%)、己二酸价差(-660.65%)。

【建材*定期报告】卢平/郑晓刚/戴亚雄:招商建材周报5.21—水泥行情渐入淡季,持续推荐精选消费类建材

2017水泥行业投资展望:2016年我国水泥行业利润达518亿,同比增长55%,(2015年全行业333亿)。预计2017年水泥均价会在当前基础上略有上涨,全年行业利润达650亿,增速在20%以上,行业整体具备投资机会。水泥行情逐步进入传统淡季,水泥价格、股价都处于高位,短期内我们认为要规避风险为主。当前部分地区已经开始提前停产或限产来保持水泥价格高位与库存低位,将适当缓冲淡季水泥价格下滑幅度。

本周水泥观点:长三角沿江熟料价格超预期迎来第四轮上涨,减产和环保督查支撑价格高位稳定。本周全国水泥市场价格震荡下行,环比跌幅为0.1%。价格上涨区域主要是江苏、江西、湖南常州和甘肃陇南,幅度20-30元/吨;下跌地区集中在浙江温州、河南中部和重庆等地,幅度10-30元/吨。5月中旬,全国水泥市场需求除京津冀和华南地区环比略有减弱外,其他大部分地区依旧维持稳定,水泥价格高位震荡整理,长三角沿江熟料价格超预期迎来第四轮上涨,河南、浙江沿海因价格偏高,中小企业抢量优势明显,大企业主动下调价格应对,导致价格出现下行走势。短期看,市场未正式进入淡季前,尽管需求表现并不十分旺盛,但在企业主动减产和环保督察影响下,市场基本能维持供需平衡,所以水泥价格将会继续在高位保持稳定,待进入6月中旬后,随着需求减弱,价格才会出现回落走势。

2017玻璃行业投资展望:预计2017年玻璃行业需求下滑5%-8%,但在2016年赚钱效应下新增供给近10%(重新点火了20多条生产线),预期2017玻璃价格上半年相对稳定,下半年下滑的走势。主要原因包括:受益于当前库存偏低,地产市场的滞后效应,玻璃价格维持当前高位至2017年中旬问题不大。16年全年利润50-100亿之间,原材料(纯碱、煤炭)价格的上涨会大量侵蚀行业利润,17年利润会低于16年。行业整体投资机会“中性”。

【造纸、轻工*点评报告】郑恺/濮冬燕/李宏鹏:太阳纸业(002078)—可转债替代非公开发行,老挝项目持续顺利推进

事件:公司前期公布预案拟以不低于5.48元/股价格,非公开发行3.28亿股,募集资金18亿元用于老挝年产 30 万吨化学浆项目建设和补充流动资金。今日公司终止该非公开发行A股的事项。同时公司公告公开发行A股可转换公司债券预案,发行存续期为5年的可转换债券,债券期自发行后6个月后开始,转股价格不低于募集说明书公告日前20个交易日均价和前1个交易日公司交易均价。

评论:

1、由可转债替代非公开发行,减少股份摊薄&低成本发债助力公司EPS提升

公司综合考虑融资环境、融资时机将非公开发行替换成可转债,老挝30万吨化学浆项目不受影响正常推进,预计2018年二季度投产,本次融资方式更改后,发行速度较非公开发行更快,保障了公司新产能建设的顺利推进。与此同时公司可转债利率将与承销商协商确定,因可转债具有潜在转股价值,因此一般利率低于同一发行人的普通债券,降低了公司的融资成本,实现了财务费用的节约。

2、公司产能释放期集中到来,纸制品及溶解浆销量高速增长

公司2016年纸制品销量230万吨,浆销量77万吨,公司的机制纸和溶解浆新产能近年持续释放,公司30 万吨轻型纸改扩建项目于2015年9月份投产,邹城35万吨溶解浆和50万吨低克重牛皮箱板纸项目在2016年分别实现了成功达产和顺利投产。未来公司新产能持续释放,20万吨高档特种纸、老挝30万吨化学浆、80万吨高档板纸分别于2018年一、二、三季度投产,新产能持续释放助力未来各产品产销量持续提升。

3、看好溶解浆价格反弹,维持“强烈推荐-A”评级

公司溶解浆是2016年业绩提振的明星产品,公司的连续蒸煮法成本显著低于竞争对手,近期溶解浆价格受下游粘胶价格影响有一定幅度调整,我们预计17年溶解浆供应在400万吨左右(进口250万吨),国内除亚太森博20-30万吨潜在新增产能,新产能较少,供需仍维持紧平衡状态,未来待粘胶价格回暖,溶解浆价格有望企稳回升。预计公司2017、2018、2019年净利润分别为15.8亿元、19.7亿元、21.2亿元,同比增长50%、24%、7%,维持7.80~9.75元目标价和“强烈推荐-A”评级。

风险提示:新建产能投产达产低于预期,经济环境恶化导致需求大幅削减

【中小市值*点评报告】董瑞斌/陈曦:摩恩电气(002451)—股权转让持续进行,坚定发展不良资产处置清收服务业务

事件:

公司发布股权转让协议公告,摩恩电气控股股东、实际控制人问泽鸿拟以协议转让的方式将其持有的4,200万股股份(占公司总股本9.563%)转让给融屏信息,转让价格为23.80元/股,转让价款总额共计9.996亿元。

评论:

1、股权转让持续进行,看好公司AMC业务的开拓与发展。

本次股权转让系上市公司实际控制人向融屏信息进行的第二次协议转让。今年1月,实际控制人以22.77元/股的价格向融屏信息转让4,392万股股份(占公司总股本10%),转让总额10亿元,于4月份完成股权过户。本次转让价格23.80元/股,较前次转让价格高出4.5%,较公司今日收盘价溢价17.4%。融屏信息持续受让上市公司股权,系坚定看好公司在AMC领域的业务布局与拓展。

2、AMC行业牌照价值弱化,服务端壁垒逐渐凸显。

在政策大力支持下,大量民营资本涌入不良资产处置行业,牌照价值随之弱化。不良资产价格水涨船高,平均处置收益率已开始下降。我们认为,行业竞争壁垒已逐渐从单一的牌照端向服务端转化。公司在AMC业务的发展中定位于不良资产处置清收的服务商,将致力于提升服务端的效率和效益。

3、引入AMC资深团队,处置端专业技能成为公司竞争利器。

公司引入东融团队发展AMC服务业务。东融是全国起步最早、不良资产管理规模最大的民营AMC之一,其行业经验及处置清收端的服务能力备受业内肯定。新团队进入上市公司后,将继续专注于提升处置端的服务能力从而构建竞争壁垒。我们认为,公司拥有优秀的评估、处置等专业能力或将成为核心竞争力,在专业能力基础上结合资源优势、经验优势,有望成为不良资产处置清收服务业务领域的潜在龙头。

4、上市公司平台助力,未来业务发展可期。

公司通过上市公司平台,将实现融资成本、资金规模、融资方式等绝对的资金优势。此外,也有利于公司全国范围内AMC业务的承接与整合。我们坚定看好并期待公司在AMC业务布局战略的逐步落地。

5、盈利预测与投资评级:

考虑到公司AMC业务已稳步展开,我们预计2017-2019年盈利预测为5,118万元、8,399万元和12,376万元,其中AMC业务预计贡献净利润分别约为4,080万元、6,800万元和10,500万元。对应EPS分别为0.12/0.19/0.28元/股。维持“强烈推荐-A”评级。

6、风险提示:

本次权益变动需由深圳证券交易所进行合规性审核,能否通过前述合规 性审核存在不确定性;AMC业务拓展不及预期。

【有色金属*点评报告】刘文平/黄昱颖:方大炭素(600516)—石墨电极企业复产难度大,价格上涨屡超预期

事件:目前石墨电极市场供应非常紧张,各大企业产商相继上调产品价格。据百川报价,5月22日丹东鑫兴炭素有限公司上调普通、高功和超高石墨电极价格,其中超高功率石墨电极(550mm-600mm)报价达到45000-60000元/吨,已经超过2008年最高价位。

1、受环保因素影响,石墨电极企业有心无力复产困难。今年以来石墨电极价格虽然大幅上涨,但河南、山东等中小企业都受到环保因素影响生产受到限制难以满负荷生产,截止目前,河南部分地区石墨电极部分企业仍处于限产20%,山东地区石墨电极部分企业限产30%,近日环保组进驻山西,山西部分企业也有减产现象。而环保组下月可能将进驻吉林,对吉林企业可能也将造成影响。如河南红旗渠电炭石墨电极目前再次陷入停产,企业年产能5万吨,自2016年9月17日起由于环保原因而停工,直至2017年4月20日开始送电,4月底才开始开工生产。而目前开工不到半个月,5月17日企业又进入停产状态,说明企业复产之路并不容易。

2、供给增量有限,供应持续紧张。需求端随着螺纹钢价格上涨,电炉炼钢效益更加显著,行业内中频炉转电炉积极性提升。随着电炉产能释放,超高功率石墨电极需求量剧增,预计今年新增量5万吨以上,明年继续新增3万吨以上。供应端去年行业就短缺5万吨以上(国内2016年库存去化一个月以上)。今年市场短缺量在8万吨以上。供应端由于环保和原材料限制,复产量杯水车薪。行业紧缺程度剧增。5月份沙钢领导拜访方大炭素求保证石墨电极供应,管中窥豹,可见行业供应的紧张程度。破产也是行业实际产能急剧下降的原因,近三年国外产能关闭20万吨以上,国内也出现超过30万吨僵尸产能(常年无产量)。当前国外总产能94万吨左右,国内实际有效产能50万吨左右。今年需求量大约149万吨。再考虑到环保减产和原材料影响,今年出现大供应缺口已成定局,我们判断石墨电极价格将继续上涨,涨幅很有可能继续超预期。

3、石墨电极价格上涨屡超预期,方大炭素将持续受益。近两日吉林炭素厂继续上调价格5000元左右。丹东鑫兴炭素有限公司大幅上调报价。丹东公司上调后的超高功率石墨电极价格在45000-60000元之间,超越2008年最高价(当年最高40000元左右)。方大炭素近期石墨电极报价,普通功率石墨电极报价18000-25000元/吨;高功率石墨电极报价24000-32000元/吨;超高功率石墨电极报价30000-40000元/吨。按照当前公司均价测算,公司年化盈利达到15亿元,当前市值171亿元,对应市盈率11倍,在当前基础上涨再上涨一万元,方大炭素年化盈利能力24亿元,对应市盈率7倍,公司股票将有一倍上涨空间。

风险提示:环保限产不及预期,企业大面积复产。

财政部与中国人民银行、证监会联合推动的PPP项目资产证券化工作已经结束征求意见阶段,正在财政部内部走程序。这也就意味着财政部联合中国人民银行、证监会联合推动的PPP资产证券化离出台已然不远。

可跟踪:美尚生态、博世科等。

国家集成电路装备重大专项申请国内发明专利2.3万余项

科技部会同北京市和上海市人民政府组织召开国家科技重大专项“极大规模集成电路制造装备及成套工艺”(集成电路装备专项)成果发布会,会上宣布国家科技重大专项打造集成电路制造创新体系的阶段性目标已经实现。国内已申请2.3万余项国家发明专利和2000多项国际专利,使我国企业的技术实力和地位发生了巨大变化,掌握了发展的主动权。

可跟踪:兴森科技、北京君正、上海新阳等。

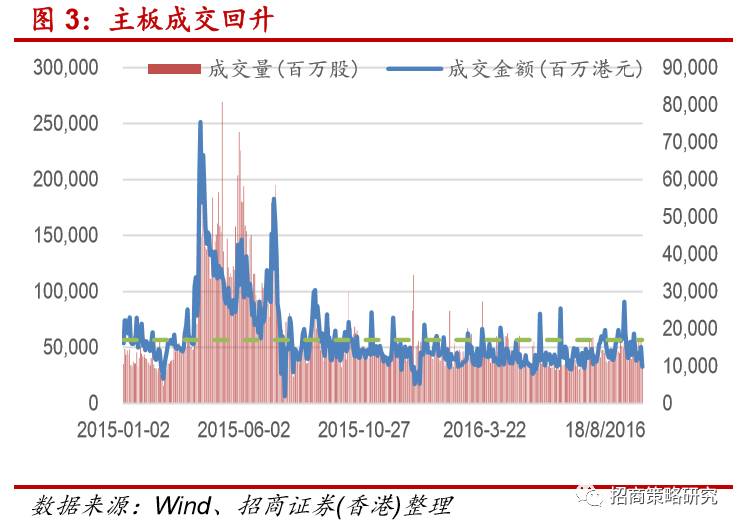

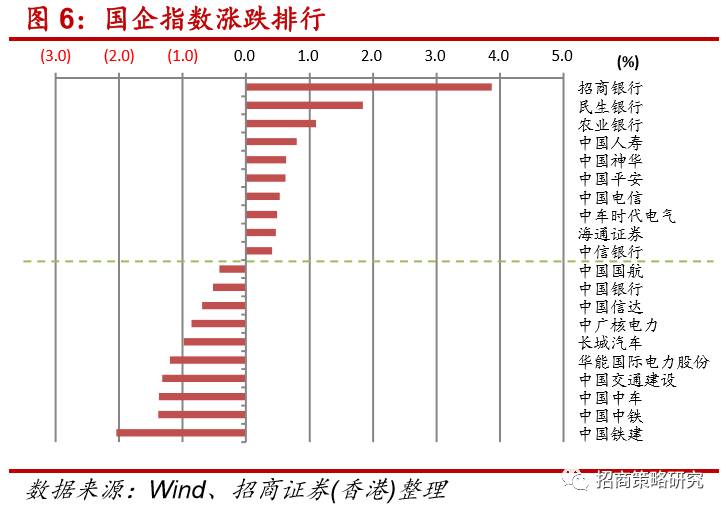

周一美股连续第三天收涨;欧洲三大股指多数下跌。美联储卡普兰重申2017年开始缩表的立场。欧元区5月制造业PMI初值57,创2011年4月以来新高,预期56.5,前值56.7;5月服务业PMI初值56.2,预期56.4,前值56.4;5月综合PMI初值56.8,预期56.7,前值56.8。今日亚太股市涨跌互现。人民币兑美元中间价调升12个基点,报6.8661。恒指今日开盘上涨,午后下跌但收涨,截至收盘,恒生指数收报25403.15点,上涨11.81点或0.05%;恒生国企指数收报10395.28点,上涨20.96点或0.20%。大市成交847.81亿港元,较前一交易日回升。恒生行业指数多数下跌,消费者服务业领涨,涨幅1.28%,综合业、电讯业、金融业小幅上涨,其余行业均下跌。地产建筑业和原材料业跌幅最大,分别下跌0.73%和0.72%。博彩板块反弹,新濠国际发展(200 HK)上涨8.89%、凯升控股(102 HK)上涨6.84%、银河娱乐(27 HK)上涨4.01%。通达集团(698 HK)盘中股价下跌逾19%,传言华为和OPPO削减订单但被公司否认,收盘股价下跌9.51%。

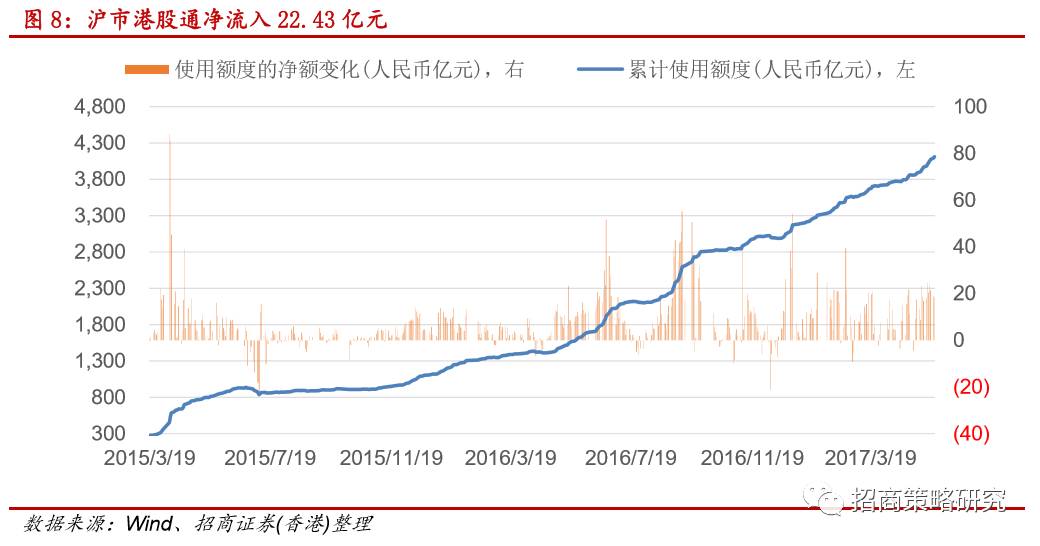

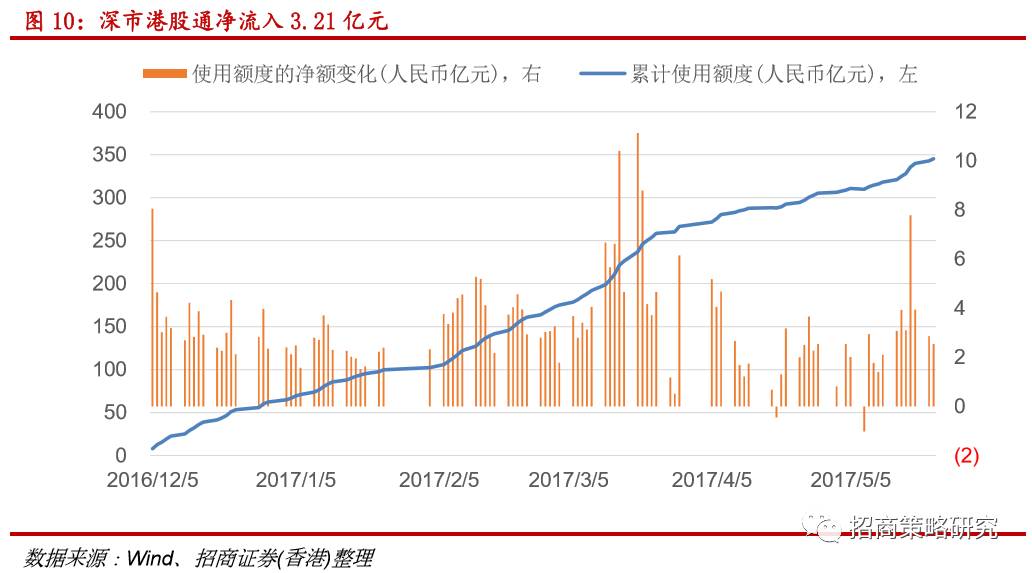

5月23日,“沪股通”今日净流出,每日130亿元额度,截至收盘净流出2.72亿元,当日剩余132.72亿元,占全日额度102.09%;“沪市港股通”每日105亿元限额,截至收盘净流入22.43亿元,当日剩余82.57亿元,占全日额度78.64%。“深股通”今日净流入,每日130亿元额度,截止收盘净流入6.62亿元,当日剩余123.38亿元,占全日额度94.91%;“深市港股通”每日105亿元限额,截止收盘净流入3.21亿元,当日剩余101.79亿元,占全日额度96.94%。

欢迎关注“招商策略研究”微信公众号:zhaoshangcelv