从2015年底提出供给侧改革至今,已经过去了约一年半了,在煤炭和钢铁领域取得了非常显著的成果。撇去其他因素,从我们二级狗的角度来说,最重要的就是股票涨了很多!

中国神华:股价从6块多涨到了19块

鞍钢股份:从最低的两三块也到了六七块

在看完了煤炭钢铁的疯狂之后,自然要思考下,这样的供给侧改革还会延续多久,如果延续下去,在其他的行业也是否有这样的机会。

供给侧改革差不多是15年底提出来的,基本代表着过去很长一段时间我国以凯恩斯主义为核心的经济政策方向的转变。

在过去的很长一段时间,我国的经济政策算是凯恩斯主义的追随者,凯恩斯主张国家采用扩张性的经济政策,通过增加需求促进经济增长。即扩大政府开支,实行财政赤字,刺激经济,维持繁荣。简单来说就是放水拉需求。

过去我们一直提的词叫三驾马车,投资,消费,出口,就是讲需求端的故事,我国也一直在这三个方向上动脑筋。

我们采取的策略也是通过宽松货币政策刺激需求,一方面政府大幅提高负债进行各种基建投资,另一方面也是大量提高货币的供给。最典型的就数08年进入危机之后的四万亿,记得当时还给每个老百姓头上直接发钱,让大家去买东西。

但最终可以说是收效甚微,企业PPI连年为负,到了15年,全社会用电量基本0增长,GDP增速开始下滑。居民CPI虽然稳定,但是房价则是一飞冲天,产生了结构性的通胀。可以说有了点滞涨的味道。

从2015年差不多11月开始,中央开始把注意力从需求端,慢慢的转向的供给端。我们直观感受是先从煤炭和钢铁这两个基建大头开始搞,取得了不错的效果,也带动了很多行业价格的回升,最近一年,我们听到的很多炒股票的逻辑就是涨价。

之前80年代美国和英国也搞过供给侧改革,即所谓的“里根经济学”和“撒切尔主义”。里根经济学主要措施包括削减政府预算以减少社会福利开支,控制货币供给量以降低通货膨胀,减少个人所得税和企业税以刺激投资,放宽企业管理规章条例以减少生产成本。撒切尔的方法则是国企私有化来激活企业的发展,还通过减税、废除物价管制等措施,减少政府对经济的干预。

可以总结的是,里根和撒切尔本质是做“小政府”去解放那只“看不见的手”来激活经济。也就是是通过国企私有化,减税,降低行业准入门槛等方法,让企业自己接受更加激烈的竞争,优胜略汰。

但是在我国,国企天生具有竞争优势,并且短期较难打破这种优势,因为把政府做“小”并不一定等于国企会做“小”,国企的垄断性资源是已经具备了的,有多少央企是骑在地方政府头上的就知道了。那么就只能用偏行政的手段去强行来代替“看不见的手”来完成工作。但是用强制手段去掉产能治标不治本,只是完成了那只手一部分的工作,并不能保证国企经营效率的持续提升。

在一般情况下,当投入资本的回报低于无风险收益率时,企业就会停止投入或寻找新的投资方向,但是国企领导往往追求的是规模而非效益,因为所管辖的国企规模越大,职工人数约多,自己在地方上才有更多的话语权,才更有利于仕途。这最终导致国企管理人员容易违背基本的经济规律。

为了解决这个问题,国企改革也就加速提上了日程,通过设立淡马锡模式的国有资本运营公司和社会资本的进入,去监督去提升国企的运营效率。思路不错,效果待检验。

供给侧改革并不是说在行业层面的改革,更是指导我国未来一段时间的各项政策的指导方针。所以不仅在实体层面,我国的货币政策也慢慢往供给侧的方向去靠拢,最近两个月,M2增速连续两个月为个位数增长,再考虑到美元的加息周期和人民币的贬值压力,货币政策的宽松应该很长时间都看不到了,这也是在货币层面配合供给侧的改革。

由上所述,供给侧改革会是一个指导未来若干年经济政策的指导思想,供给侧估计未来几年都不会停,投资的话顺着这个思路估计可以撸个好多年。

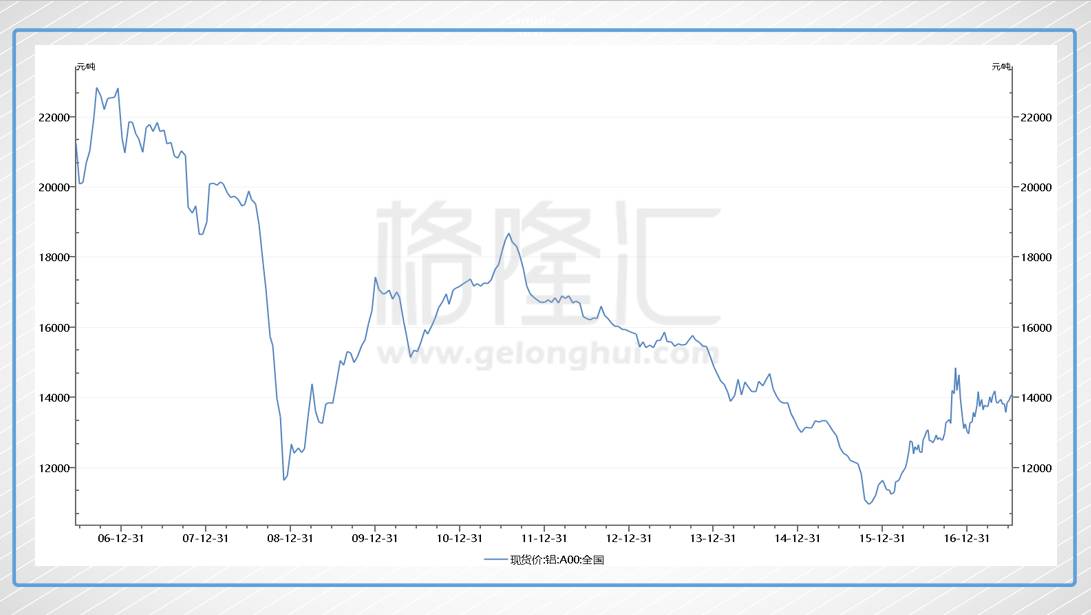

从17年初开始,供给侧也扩展到了电解铝行业,有了之前煤炭钢铁的经验,铝的去产能计划速度明显块了很多,电解铝4月印发的《清理整顿电解铝行业违法违规项目行动方案》中,要求清理整顿在6个月之内完成,5月之前完成企业自查,6月前完成地方核查,9月完成专项抽查,10月之前完成整改,速度可谓是真快。

铝的产业链大致为,铝土矿>氧化铝>电解铝>然后是下游各种铝制品。

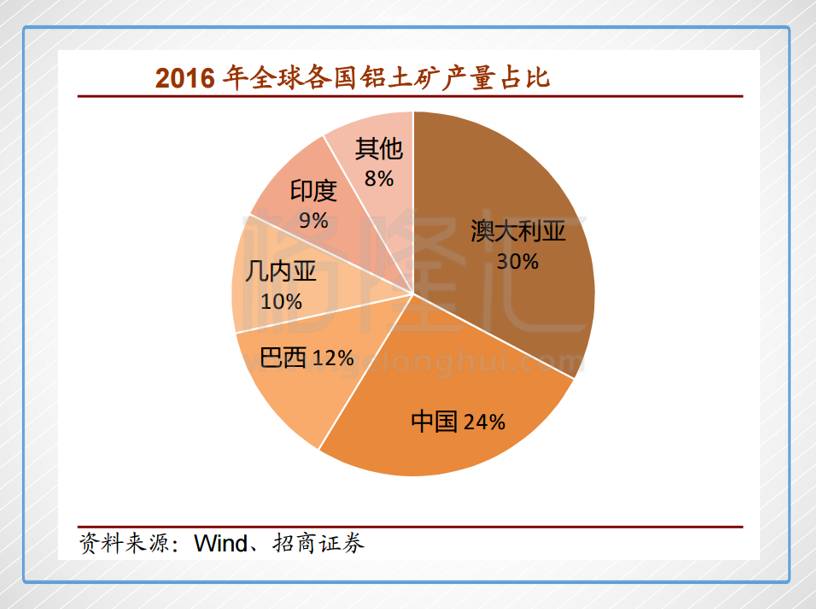

虽然中国铝土矿进口比例比较高,但是全球铝土矿资源分散,缺少寡头垄断,中国进口铝土矿的溢价能力比较高,铝土矿价格一直比较稳定。所以对于氧化铝、电解铝企业的利润没有太强的侵略性。那么去产能的情况将是主导电解铝价格的主要因素。

铝作为轻型材料,使用范围不断扩大,替代性也非常强,比如各种轻量化产品,特高压建设等等,使得铝作为有色金属里面增速最高的一个品种,预计未来几年年化增速可以保持6%-10%左右。如此之高的增速在未来几年只要严控供给,铝的价格可能会有较大幅度的上涨。

现阶段去产能的方法控制增量,先在审批环节不再上新产能,然后把一些已经投产或正在建设,但是还没通过审批的产能先干掉。中国电解铝的违规产能9成集中在山东和新疆,新疆目前已经干掉了约200万吨的违规产能。

山东测算违规产能在200-300万吨左右,最近宏桥已经减产25万吨,并且宏桥和信发还传出继续减产能的计划。

在严控增量和打压违规之后便是按照环保要求有序去产能。京津冀大气污染传输通道中间有两个直辖市和26个地区,在这些地区中,针对电解铝企业的生产调控规定如下:各地采暖季电解铝厂限产30%以上,以停产的电解槽数量计;氧化铝企业限产30%左右,以生产线计;炭素企业达不到特别排放限值的,全部停产,达到特别排放限值的,限产50%以上,以生产线计。

据百川资讯统计,目前“2+26” 城市涉及到电解铝产能1196万吨,占全国总产能28.1%。因为电解铝复产能本较高,加上政 策导向,预计这些供暖季被迫停产的产能也将就此淘汰。预计2018年因此影响产量为328.5万吨。

目前时间节点,电解铝违规产能正在清退,但是供暖季去产能还没开始动手,等到下半年供暖季开始,相信电解铝的价格会有继续上涨的动力。在未来几年,新增产能被控制住,2020年前预计产能将被限制在4200万吨以内,但是需求会按照6%-10%的增速继续上增长,可能在4400万吨左右,总体供给偏紧,这给未来铝价的支撑起到了重要作用。

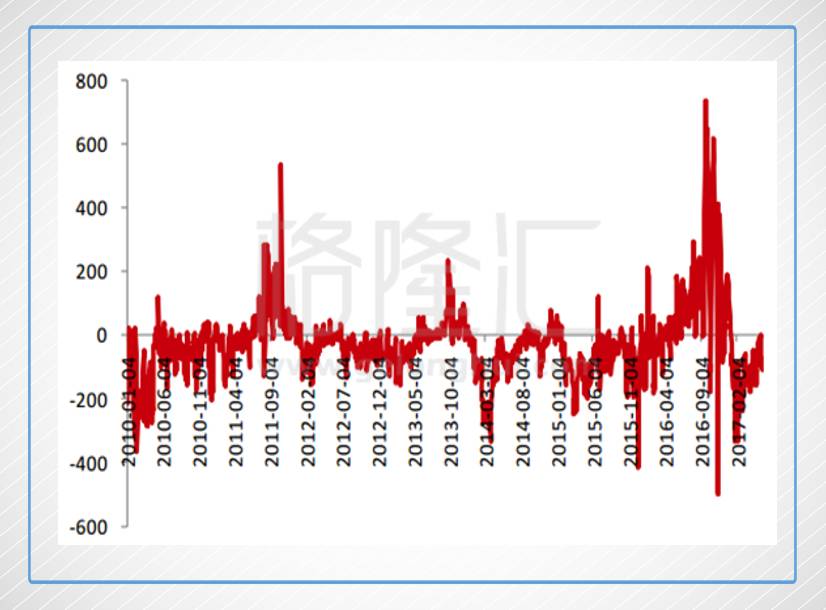

国内电解铝从年初以来就一直处于贴水状态,反映市场普遍对电解铝存在价格上涨 的预期。国内电解铝的库存水平达到120万吨,短期来看对于电解铝价格继续上行存在一定的阻力。

国内电解铝升贴水(元/吨):

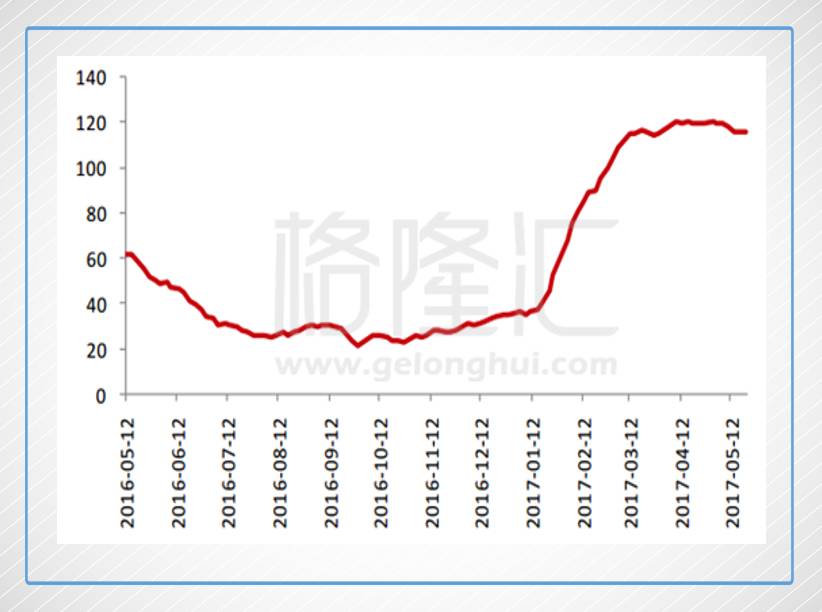

国内电解铝库存水平(吨):

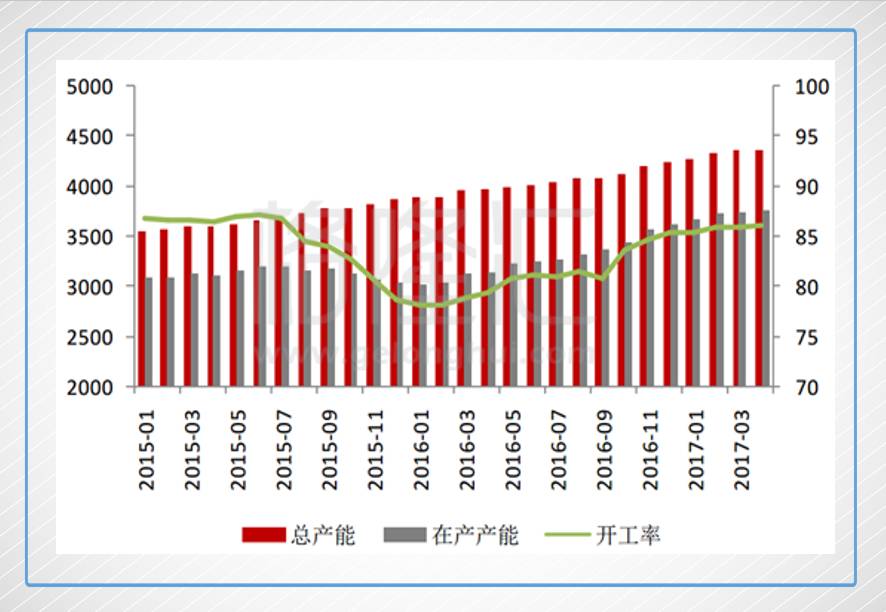

电解铝开工率从2016年5月份以来就保持80%以上,当前电解铝开工率已经保持在 85%以上。这也充分证明氧化铝在开工率超过90%时库存水平依旧偏低是由于下游电解铝生产意愿强的观点。电解铝当前开工率高说明市场对于后期电解铝会因环保限产带来短缺存在非常强的预期。

电解铝产能及开工率:

至于标的,回头看下煤炭钢铁的去产能,会发现行业集中度不断提高,龙头企业地位提升,所以在供给侧改革的大框架下,即使弄不清个股的基本面,无脑搞龙头都是不错的选择。因为在港股电解铝也就一个龙头企业,中国铝业,而宏桥目前是另外一个剧本。

如果具体一下到A股,可以从电的自给率和是否在“2+26”名单中这两个维度去寻找弹性大的标的和受减产影响小的标的。

1)先说电的自给率:

电解铝的成本主要是电和氧化铝,氧化铝的上游铝土矿价格稳定,氧化铝的价格主要取决于下游电解铝的供需状况,所以电解铝成本的变化在于电力成本价格。一般来说,买电的价格肯定是高于自己发电的价格,这个时候自发电的企业具有成本优势,但是最近一年煤炭价格上涨,自己发电还要考虑煤炭的自给率。总体而言,煤炭自给率越高,发电自给率越高的企业成本优势更加明显。以港股龙头中国铝业为例,其发电自给率为35%,煤炭自给率100%,相对外购电的成本就要低一些。

2)再说地区影响

因为下阶段去产能主要会集中在2+26这个污染传输带上,所以有多少产能在这个地区范围内就比较关键了,找标的当然是越少越好。中国铝业大概20%的产能在这个范围内,对总体影响不会很大。