(资产证券化371讲,飞机租赁和ABS。

第一部分:

未来中国飞机租赁主要模式:

“保税+融资租赁”。

第二部分:

资产证券化将崛起为亚洲飞机租赁市场的融资选项。

第三部分:

首单外币计价ABS暨首单飞机租赁ABS在上交所成功发行。

本期主要介绍

飞机租赁及ABS

。

小众化产品,大家可以了解一下。

上周,小编出差去了两个地方,图片见下。有奖竟猜:这是哪个省哪个市?

仅答对省的,获纪念奖:“再来一瓶”,阔口阔落。

省、市都答对的,获特等奖:可应邀参加本月公众号的线下交流会并享受烤鸭大餐。

答题时间限本周前三天,本次活动解释权归小编。

。

。

最后,本月线下交流会开始报名(已有银行、信托、房地产、实体朋友申请),有意向者请联系小编。

![]()

![]()

![]()

飞机租赁行业作为航空产业链的一环,对于航空产业的发展,起着非常重要的促进作用:飞机租赁公司的存在,为航空公司减轻了资金周转压力,同时降低航空公司的资产负债情况,大大的降低了航空公司的经营风险。因此,飞机租赁已经成为全球航空产业重要的一环:根据相关统计,目前全球航空公司42%的飞机是租赁来的。

国内飞机租赁主要模式

从我国飞机租赁模式来看,目前主流的主要有两种:

经营性租赁

和

融资性租赁

。

一、飞机经营性租赁就其租赁内容可分为

湿租

、

干租

、

半干半湿租赁

等三种。

湿租是出租人不但提供飞机还负责飞机的飞行和维护, 承租人只负责运输业务,属于短期租赁。在湿租的基础上,如因某些原因(承租人所在国家对执行国内航线任务的飞行人员国籍有限制或承租人本身有能力执行飞行任务等)将执行飞行任务改为由承租人负责,出租人提供飞机并负责飞机维护工作,保证飞机的持续适航性,对这种租赁称之为半干半湿租赁,半干半湿租赁也属于短期租赁。干租为出租人员提供飞机,其他一切与飞机运营有关工作包括飞行、维修、商务等均由承租人负责,干租一般租赁期较长。

二、

融资租赁模式,也就是租赁公司从飞机制造商处买下飞机,然后再转租给航空公司。

这样做,飞机所有权实质上是航空公司的,是一种融资融物的模式。

本文介绍飞机租赁新模式

“保税+融资租赁”

,将来有可能会成为航空租赁的主要模式。

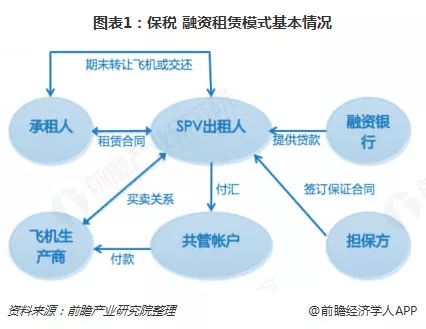

“保税+融资租赁”是融资租赁公司针对大型民航客机、海洋船舶等高价值标的物,在综合保税区内设立与母公司隔离资金风险的SPV项目子公司,用于开展面向国内外市场的融资性租赁、货物进出口、境外外汇借款等业务。本质上该模式还是融资租赁,不过,与传统融资租赁模式相比,在该模式下,承租人无需一次性缴纳进口关税和增值税,通过政策准入、税收优惠和流程完善等方法,为承租人大大节省了成本支出和当期现金流出。

国内飞机“保税+融资租赁”模式发展现状

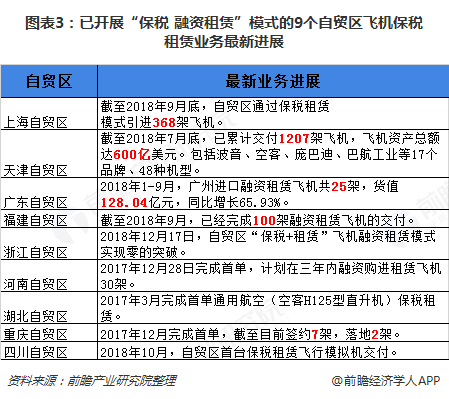

在航空租赁领域,我国“保税+融资租赁”模式起步较晚,最开始是在2009年,天津东疆保税区率先探索飞机“保税+融资租赁”模式,并成功从美国成功引进两架波音飞机,开创了中国租赁公司进军飞机租赁业的先河;福建、上海、广东紧随其后。第三批成立的自贸区均是近两年才开展飞机保税租赁业务,均处于起步阶段。

从目前已经开展飞机“保税+融资租赁”模式的自贸区来看,率先进入这一领域的天津东疆自贸区截至2017年7月底的飞机交付量已经达到1207架,占到国内飞机“保税+融资租赁”业务总量的70%多。

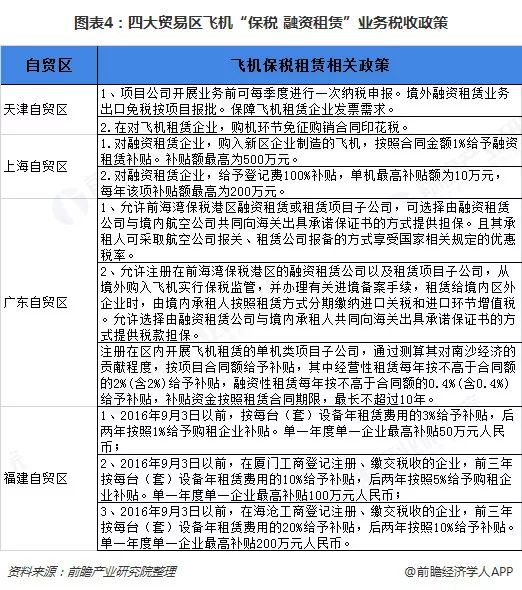

从上面的分析可以看出,天津自贸区、上海自贸区、广东自贸区以及福建自贸区,是目前国内飞机“保税+融资租赁”业务开展较为领先的四个自贸区,除了自身成立时间较早之外,税收优惠也是主要的推动因素。从下表中可以看出,四大贸易区为了促进“保税+融资租赁”业务的开展,均给予项目公司以及承租方各项税收优惠,具体如下:

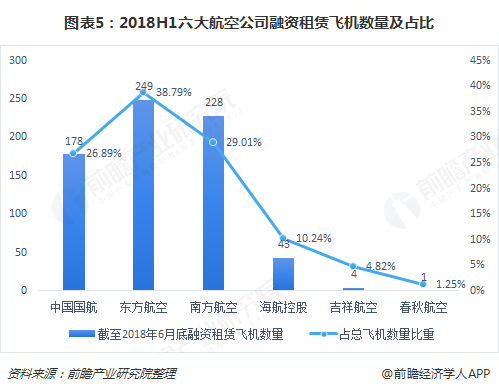

虽然从目前国内六大上市航空公司中,中国国航、东方航空以及南方航空融资租赁飞机数量占到公司飞机保有总量的30%左右,最多的东方航空也已经接近40%,但是从行业整体来看,六大航空公司通过融资租赁形式保有的飞机总量平均比重仅为26%,和全球领先的航空公司80%飞机是以融资租赁形式引进相比,我国航空融资租赁还有较大的发展潜力。

据数据分析,之所以在国内航空租赁市场中,仍是以经营性租赁模式占主导,成本是承租人主要考虑的因素。在之前传统的融资租赁模式下,一方面存在重复征税的问题,对于承租人来说成本支出较高;另一方面对融资租赁公司有较大的现金流要求,资金压力较大。而随着“保税+融资租赁”模式的探索,上述问题均得到了较好的解决。

随着我国航空运输需求的不断增长,

12

个自贸区在融资租赁领域政策的逐步完善与推进,“保税+融资租赁”模式未来将成为我国飞机融资租赁的主要模式,并进一步成为航空租赁的主要模式。

(摘自:

前瞻产业研究院 、通航之家)

过去数十年以来,资产证券化(Asset-backed securitisation, ABS)在欧洲和北美洲的航空业十分常见。近期,TMF Group与《航空金融》(Airfinance Journal)携手举办

《飞机租赁证券化》网络研讨会

。行业专家在研讨会上表示,

虽然资产证券化市场在亚洲仍相对不发达和尚未开发,但也开始变得有吸引力

。

推动此增长的主要动力包括:

投资者规模不断扩大,资产证券化在各种飞机

和

设备融资空间更大

,以及

资产证券化的可交易资产兴起

。

投资者对亚洲资产证券化的兴趣可以追溯至2015年,当时中银航空租赁(BOC Aviation)是首个飞机资产证券化的发行人。这也是该区域飞机租赁行业的首个证券化交易。此后,

不断增长的交易数目引起广大投资者对对冲基金、私募股权、资产经理、家族办公室和主权财富基金的需求

。

来自航运业的跨界投资者也冀望从资产证券化受益,在过去40年中,他们主要是被可靠的供应、较低的波动性和持续增长等优势所吸引。渣打银行资本市场飞机租赁主管Weili Chen预计,该势头还会持续下去。

他说:“(飞机租赁行业的增长)一直很稳定,大概是国内生产总值增长率的两倍,接下来的20至30年也应该不会偏离此增长轨道。除了流动性高、以美元为基础,这类型资产还具备许多吸引力。”

Weili Chen续称,随着租赁和交易这类基本抵押品的简易度提升,这导致资产证券化更受欢迎。航空工作组(AWG)所做出的努力也让所有权转让变得更容易。

航空工作组财务主管Eric Blau表示,对于机构投资者而言,资产证券化长期稳定的现金流具备一定的价值,因为

这类抵押品的流动性高

,而且

可在全球转移

。Blau指出,资产证券化市场能满足多种策略目的,包括组合管理。

“我们将自己视为资产经理和飞机租赁人,因此你也可以利用资产证券化市场管理飞机组合,通过更广泛的投资者规模分担组合内的风险,同时维持相同的客户关系。” Blau续称:“你可以利用资产证券化市场去管理集中度、世界不同地区的曝光率和不同的飞机类型。如此一来,你可以持续扩大自己以及替第三方管理的投资组合。”

普华永道航空业务服务首席顾问Johnny Lau表示,近年来,日本、中国、韩国和新加坡的机构投资者提出许多询问,展现出他们对购买航空债券和股权产品的兴趣,他们无需成立租赁公司或聘请专业团队。

“如果有优秀的计划和发行人,那我们就能够在这些国家找到新的投资者来源。”他强调,特别是那些现金丰厚的中国企业。

“他们需要投资在某些地方,但他们受到一些十分严格的境外投资条例限制。同时,飞机看似是他们获准投资的物品之一,政府也乐于批准这类投资。我相信,如果我们可以在中国进行(国内资产证券化交易),这将会是个非常成功的交易。”

美邦律师事务所纽约办事处合伙人Drew Fine表示,一般上,美国的飞机资产证券化市场每年会有三至四项资产证券化交易。该市场在过去几年十分活跃,2019年的表现有望继续这个趋势。

他也透露,市场已经改变:曾经,大部分的资产证券化是由流动性很高、相对年轻的波音和空中巴士飞机所组成,平均组合可能已经有五年了。

“这情况已经进化——我们处理过的交易包括飞机引擎、货机、许多中龄的飞机交易、区域飞机、涡轮螺旋桨飞机、金融租赁、甚至飞机担保贷款。”Fine说:“基本上,只要我们能找到可靠的现金流,我们就会结合成一个资产证券化产品。”

他说,其中一个不断增长的趋势是:较大的租赁公司利用资产证券化去售卖投资组合的债券和股权,同时继续租赁飞机和保持拥有权股份。Fine表示,另一个直接促成亚洲区域的演变是第三方股权的来源。可交易股权的兴起允许资产证券化股权的股票在500万至1,000万美元的范围内售卖,成功摆脱该行业对单一大型私募股权投资者的依赖,转移至多元化的投资者规模。

“目前已完成了六项可交易股权交易,还有很多接踵而来。”

其中一个值得关注的地区是有两项资产证券化交易的韩国,这些股权来自当地市场,并分批售卖给10至15名为一组的数组高级投资者。

“我们很快会看见资产证券化结合日本租赁市场,这也将会是一个非常受欢迎的市场。”

美邦律师事务所纽约办事处合伙人Drew Fine表示,投资者应该和评级机构一样,在评估资产证券化组合时留意相同的地方:

网络研讨会主持人TMF Group英国和爱尔兰办事处董事经理Kevin Butler总结道:“中国飞机租赁市场显然将持续充满机遇和保持增长,而

资产证券化在提供多元化融资方面也将越来越重要

。可以肯定的是,中国和整个亚太区在未来20年将主导航空旅游的需求,而投资者必须想尽办法在这稳定增长的市场中分得一杯羹。”

证券化可以吸引那些注重

代理服务

、

投资者报告

、

现金管理

和

财务报告

相关价值透明度的投资者。

(摘自:

结构金融论坛)

第三部分:首单外币计价ABS暨首单飞机租赁ABS在上交所成功发行

2017年12月27日,我国首单外币计价资产支持专项计划暨首单飞机租赁资产支持专项计划在上交所成功发行。