在本报告中,开篇介绍了中国银行业近年来的整体发展,以数据为基础阐述了资产增速加快、利润增速回升和信贷风险暴露放缓等行业趋势。报告的第二部分阐述了2017年行业关于银行物理网点、新金融工具准则、反洗钱监管、不良资产证券化、外资银行在中国的发展等热点话题。除此之外,在报告的第三部分,毕马威利用其专业团队对200家银行2016年度的业绩表现和关键指标进行了逐一展示和分析。

2016年以来银行业在松紧适度的金融环境下,主动适应经济发展新常态,加快业务结构调整,加强风险控制,谋求稳步增长和风险可控。

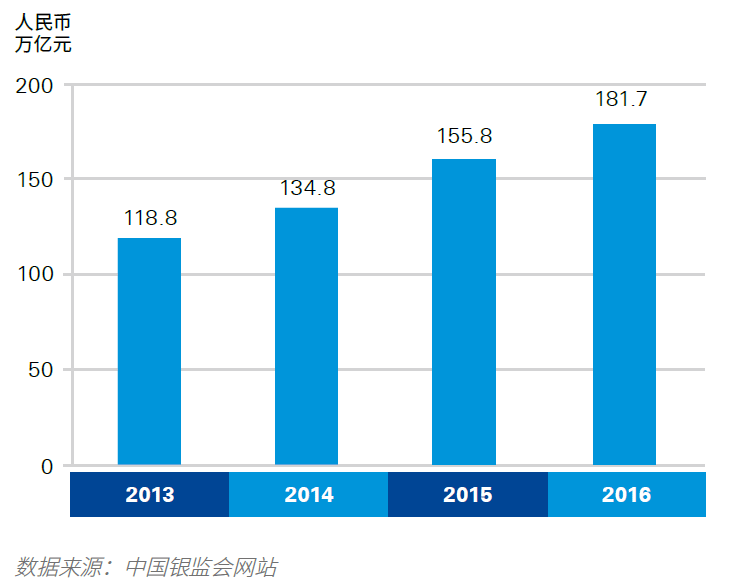

2016年,银行业总体运行保持稳健态势,总资产继续增长。

总资产规模

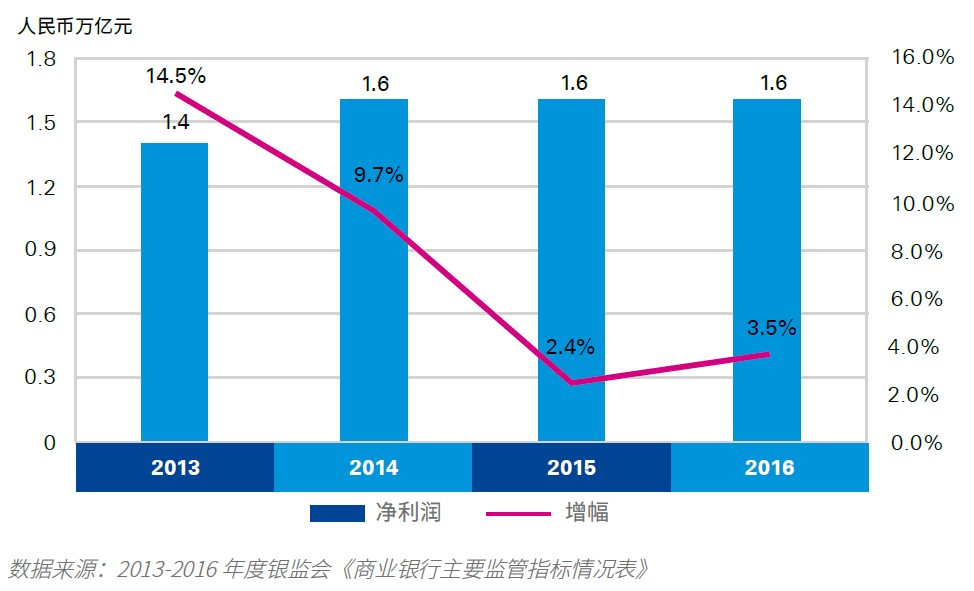

目前,整体经济下行压力仍然存在,互联网金融继续向银行业核心业务渗透、利率市场化进程持续推进、银行利润空间进一步压缩,使得商业银行利润增速继续呈现疲软态势,但商业银行开始战略调整,非利息收入占比有所增加,同时2016年收入成本比控制良好,综合影响使盈利增长上涨幅度有所回升。

净利润及其增幅

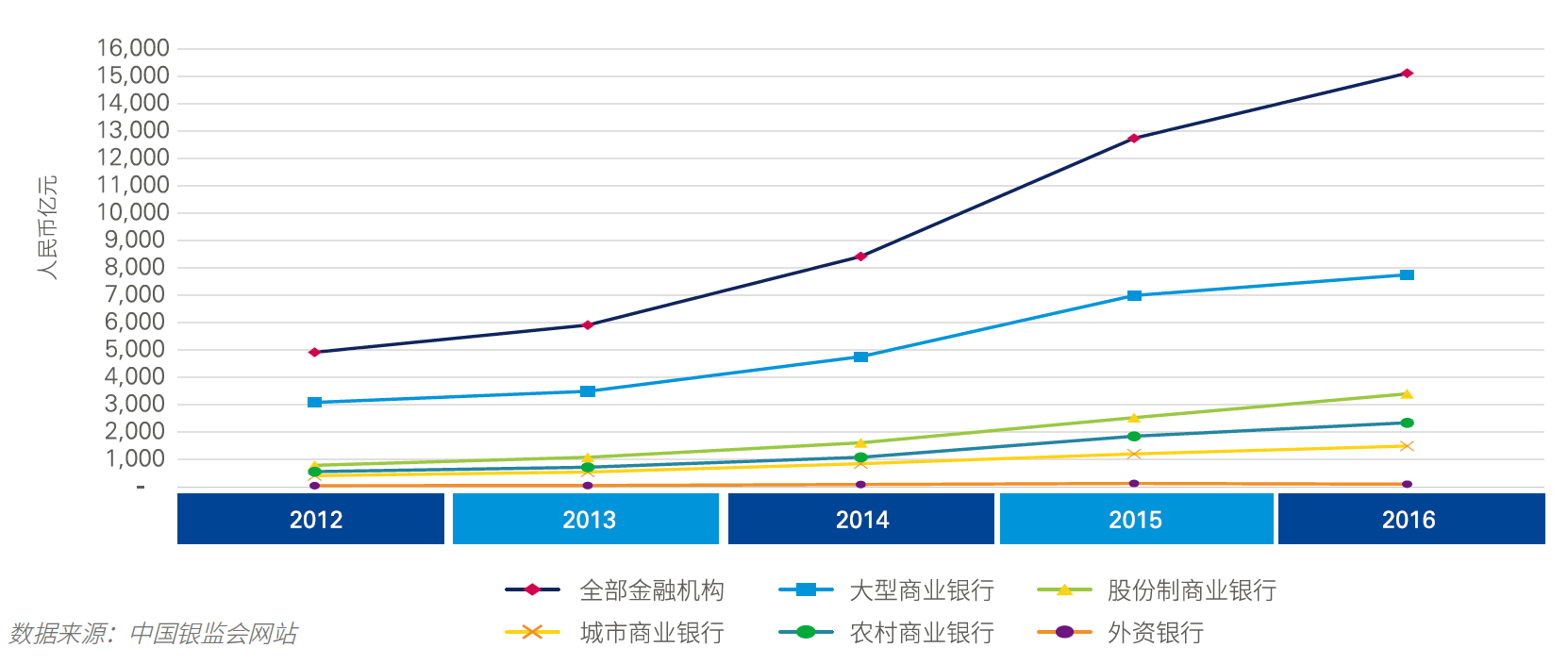

信用风险暴露放缓,不良资产规模和不良贷款率增速减慢

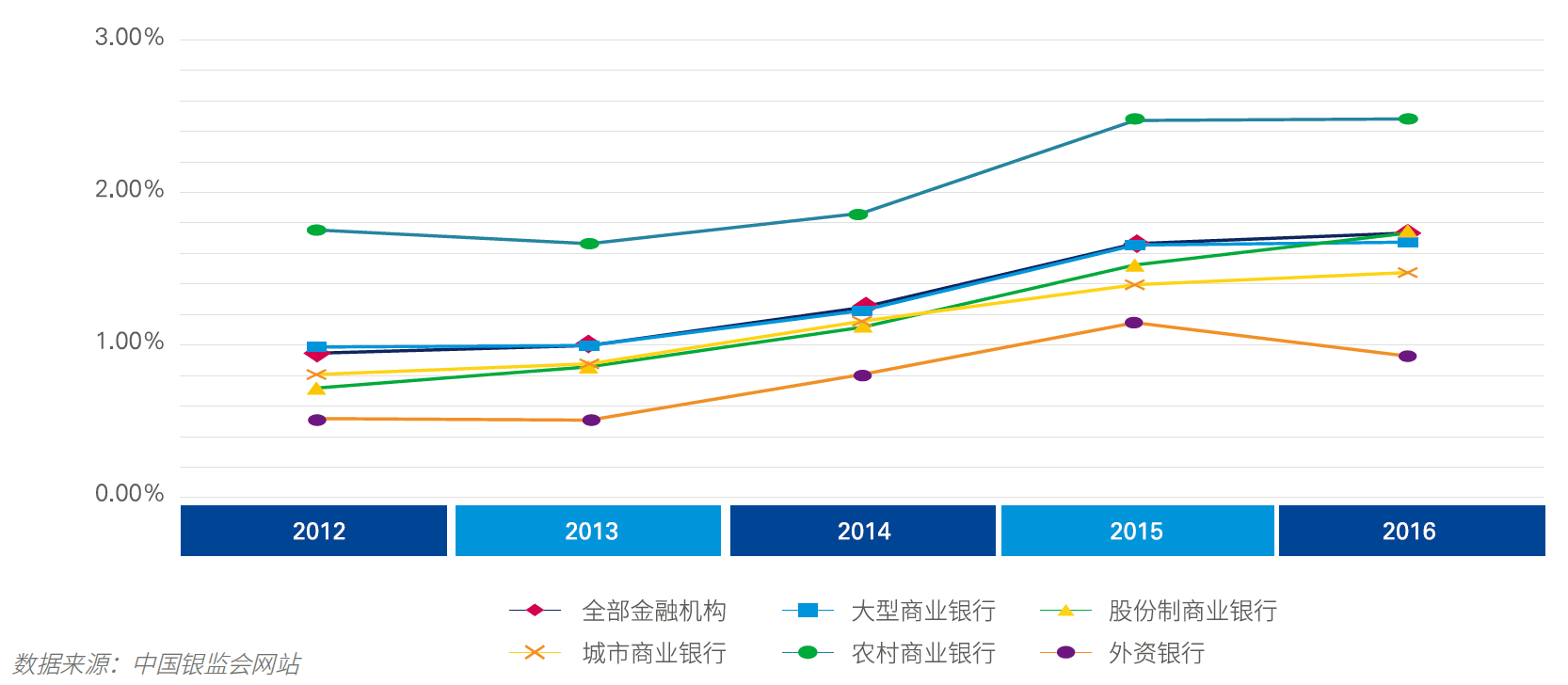

2016年,信贷风险持续暴露,整体信贷资产质量继续下滑,但风险暴露放缓。

商业银行不良贷款余额

商业银行不良贷款率

近年来,随着互联网金融和移动支付的持续发展,消费者的行为模式和消费需求正在发生改变,场景化的金融消费渠道不断增多。就银行业而言,移动计算、高速无线网、大数据和云计算等领先信息技术的支持,也推动着其业务模式由线下至线上的不断转变,转型势在必行。

2017年3月31日,财政部修订发布了《企业会计准则第22号——金融工具确认和计量》、《企业会计准则第23号——金融资产转移》和《企业会计准则第24号——套期会计》等三项金融工具会计准则,同时公布了境内不同类别公司的新准则实施时间,标志中国企业会计准则对金融工具相关的规定将与IFRS 9趋同。

当全球各国监管机构不断加强在各自属地的监管时,金融机构在如何建立和实施一套健全有效、且符合当前国际惯例及当地监管预期的反洗钱合规制度这一问题上,正面临越来越大的压力。有三项因素对中国金融机构的反洗钱合规建设产生着重大影响:央行3号令实施、国际金融行动特别工作组(FATF)互评估和海外监管变革。

在不良资产支持证券发行中,银行作为发行方应重点考虑的事项包括,严格信息披露要求、确保入池资产必须能够产生稳定的现金流、多管齐下加强信用增级、评估贷款回收情况需关注地方法律环境、对贷款服务商的约束和激励机制等。

2007年,外资行法人化改制迅速推进,外资行资产规模也经历了飞速扩张。然而,由于全球金融危机及国内银行的快速发展等原因,外资行的资产比重开始下降。而同时,中国监管机构对于外资银行的政策则逐步开放。与中国银行机构相比,外资银行拥有广泛的海外网络、专业的行业实践、较为全面的金融服务经验和金融科技的运用经验等优势。这些优势有助于外资银行在某些业务领域实现独特的优势,并完成在当前监管政策以及中国银行业的大环境下的准确定位。

2017年5月19日,国家税务总局、财政部、中国人民银行、银监会、证监会以及保监会正式发布中国版的CRS即2017年第14号公告《非居民金融账户涉税信息尽职调查管理办法》(以下简称“14号公告”)。14号公告为中国的金融机构实施非居民金融账户涉税信息尽职调查工作提供了法律依据和操作指引,其目的在于使金融机构收集应报送的非居民账户信息以报送给相关主管部门,将对整个金融服务行业产生广泛的影响。

我们将在未来几周内与您分享中国银行业近十年来的发展概况以及就2016年度各银行业绩表现和关键指标的进一步分析,敬请关注。

请点击“阅读原文”获取《2017年中国银行业调查报告》全文。

请点击“阅读原文”获取《2017年中国银行业调查报告》全文。