报告发布时间:2020年12月13日

信用周期拐点或已到来,但顺周期板块顶部未至

金融数据方面,11月社融和贷款存量的同比增速或已至拐点,从历史看,拐点出现后货币下沉导致M1同比、M1-M2增速差回升,并带动PPI加速上行,对应上游原材料盈利有望进一步改善;宏观政策方面,经济工作会议首次提出需求侧改革,意味着传统加杠杆的投资发展路径或发生改变,长期来看有利于资本市场风险溢价率下降;市场结构方面,上周顺周期板块、涨价主线内部结构分化,蕴含着产能变量不同背景下的投资逻辑差异。在行业配置上,维持12月大金融+时点性机会的建议,对金融地产的排序为银行>保险>券商>地产,中线以大宗为盾、以制造为矛。

金融数据:M1-M2增速差扩大,货币下沉和PPI回升均有利于A股

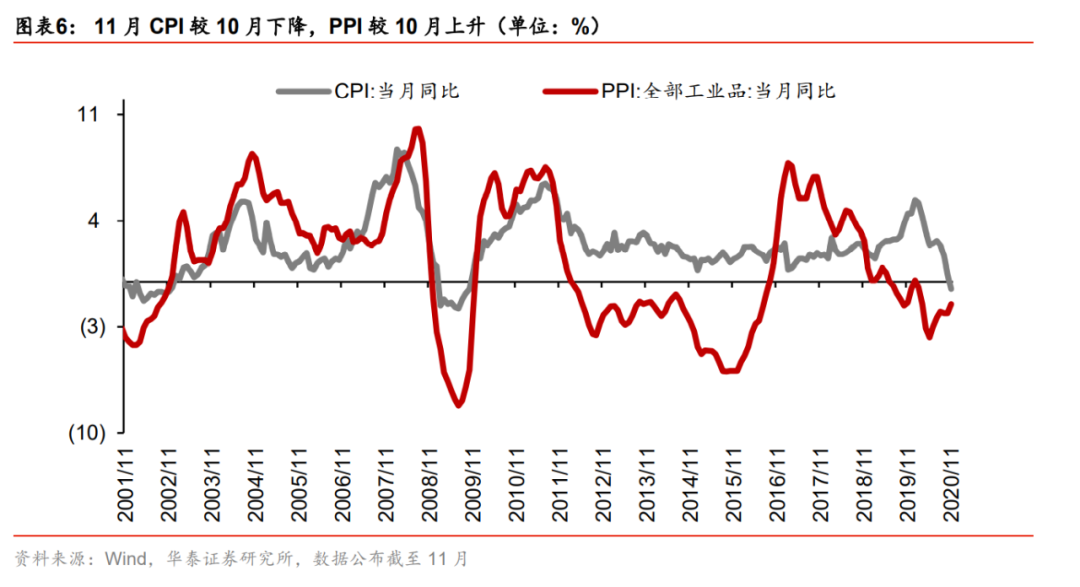

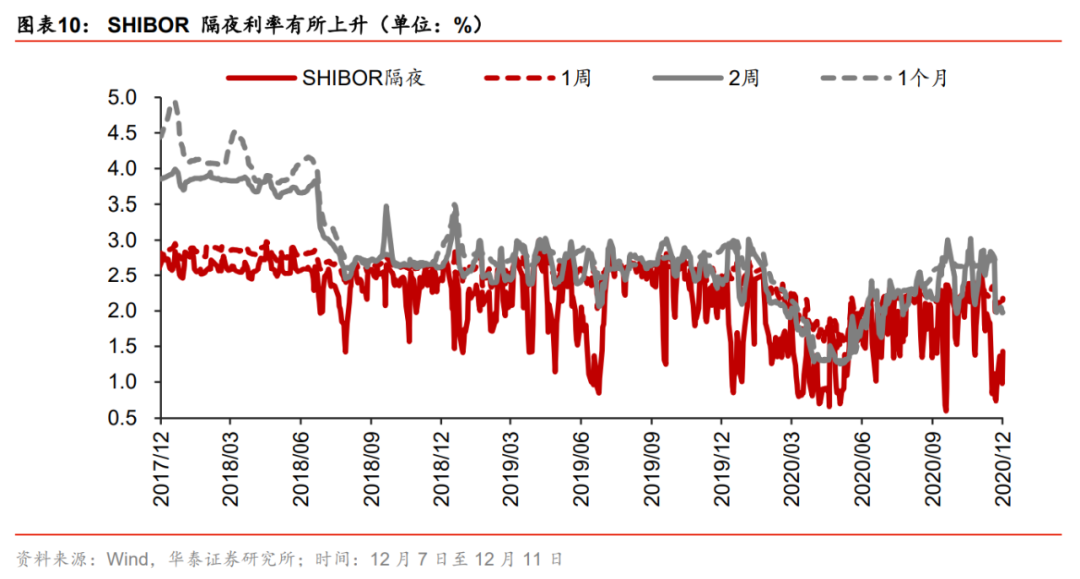

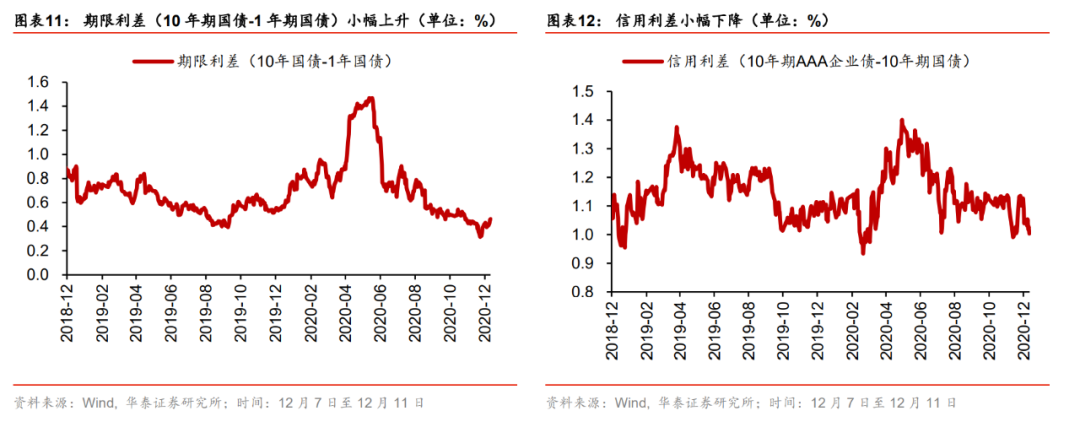

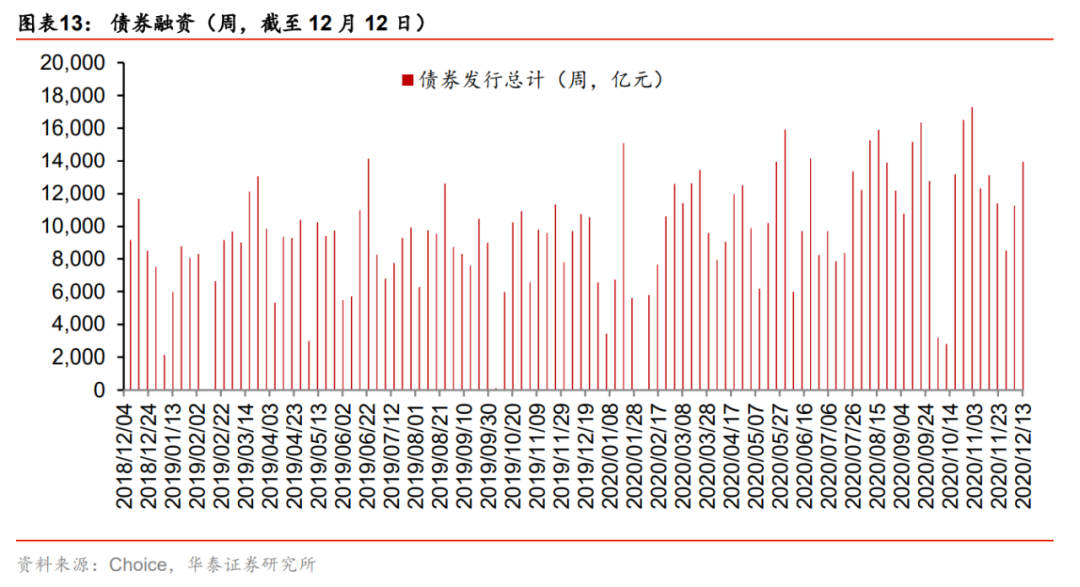

11月社融存量和金融机构贷款余额同比增速分别为13.6%/12.8%,均相比于10月下降0.1pct,此轮宽信用周期的拐点或已现,与此同时,11月M1同比与M1-M2同比

增速差相比于10月均出现明显回升。从历史来看,

2003/2007/

2009

/2012/

2015

/

2017/

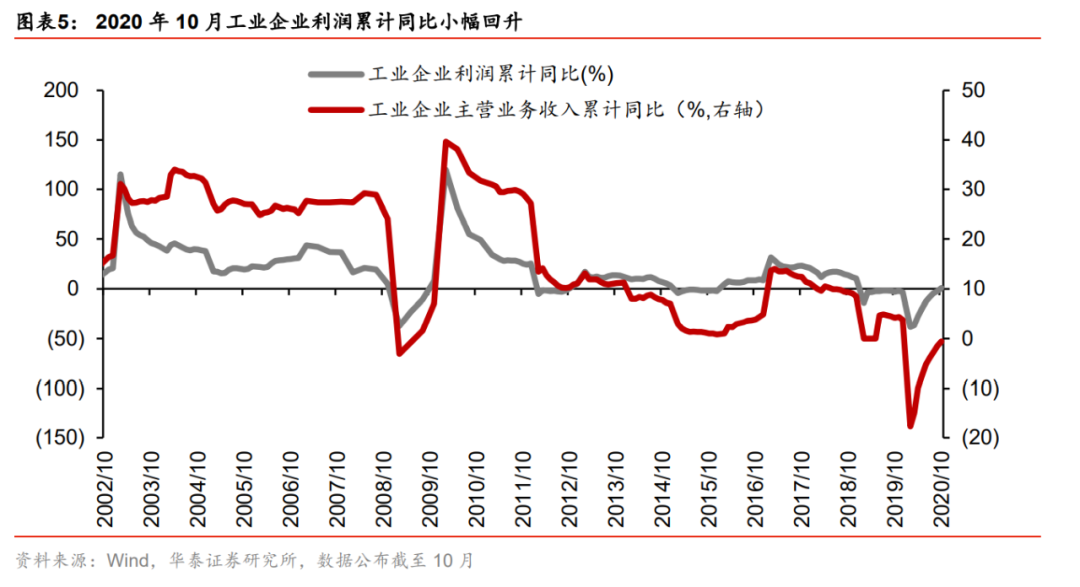

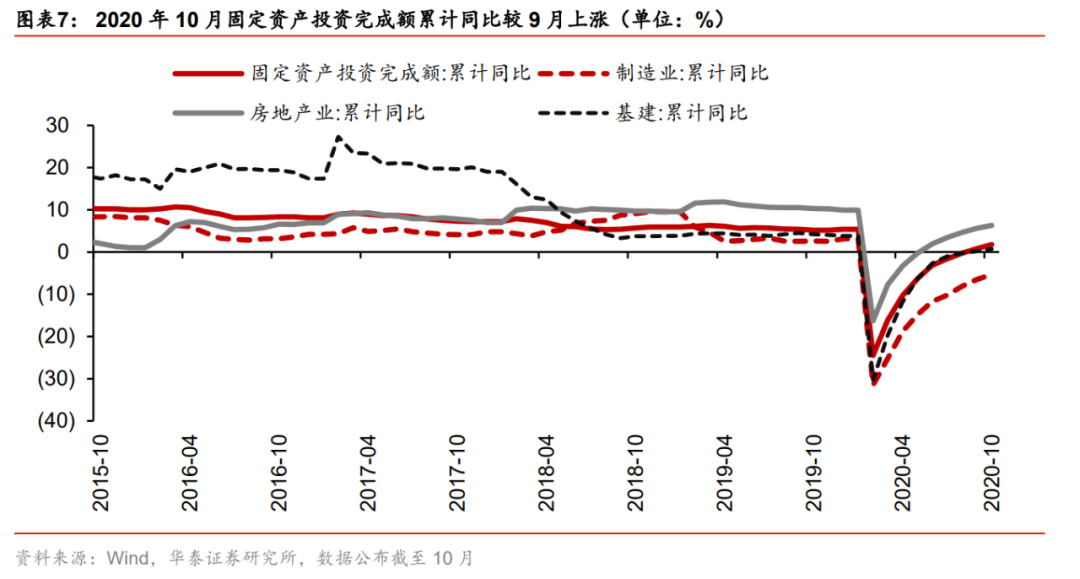

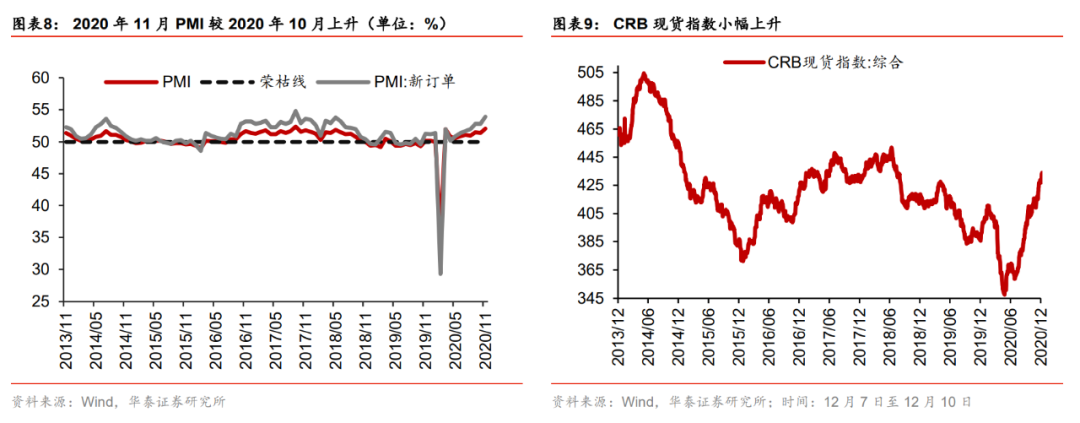

2019信贷同比增速领先于M1同比、M1-M2增速差约6-9月,意味着信用周期拐点后至少再经历6个月货币下沉,利好股市流动性。而M1同比、M1-M2增速差均领先于PPI约6个月,M1-M2增速差扩大反映出企业部门经营活跃,在此基础上,我们认为后续PPI大概率有望加速回升,对应顺周期板块盈利有望进一步改善。

宏观政策:首提需求侧改革,长期资本市场风险溢价率有望下降

12.11中央经济工作会议首次提出三方面内容:注重需求侧改革、强化反垄断、抓好各种存量风险化解和增量风险防范。我们认为三个“首提”核心指向一致,均为稳杠杆下的防风险,其中:1)需求侧改革的提出与2016年供给侧改革相对应,意味着传统加杠杆的投资模式或逐步弱化;2)反垄断的核心在于抑制资本无序扩张,稳定制造业发展;3)防风险的关键在于控制杠杆,与此前11.26货币政策执行报告“保持宏观杠杆率基本稳定”的提法一致。我们认为,在国内经济修复过程中稳定宏观杠杆率是为未来预留更大的政策空间,长期来看权益资产风险溢价率水平有望下降。

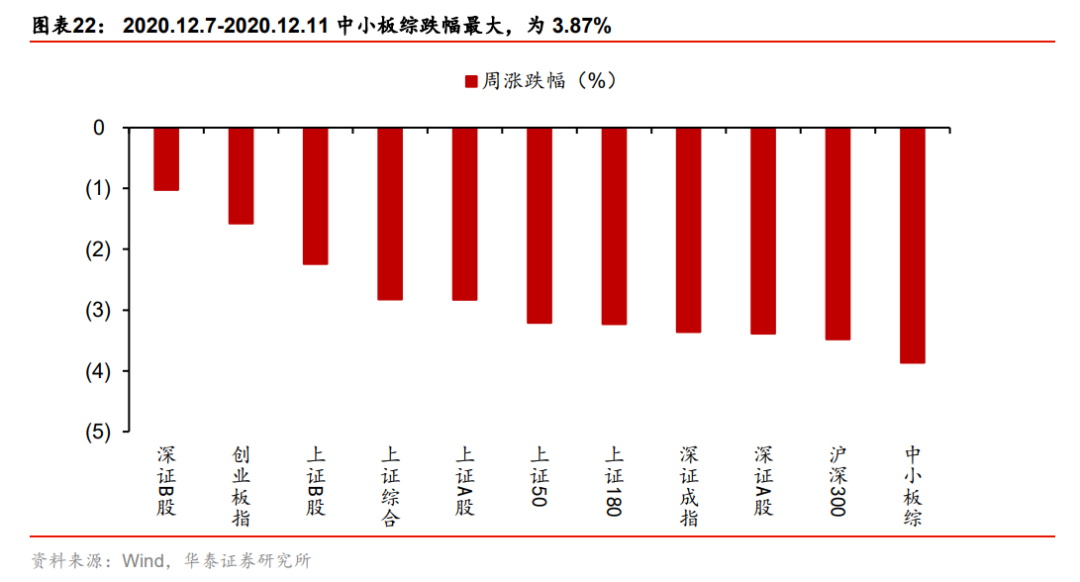

市场结构:再通胀交易预期显著升温,涨价主线下的投资逻辑差异

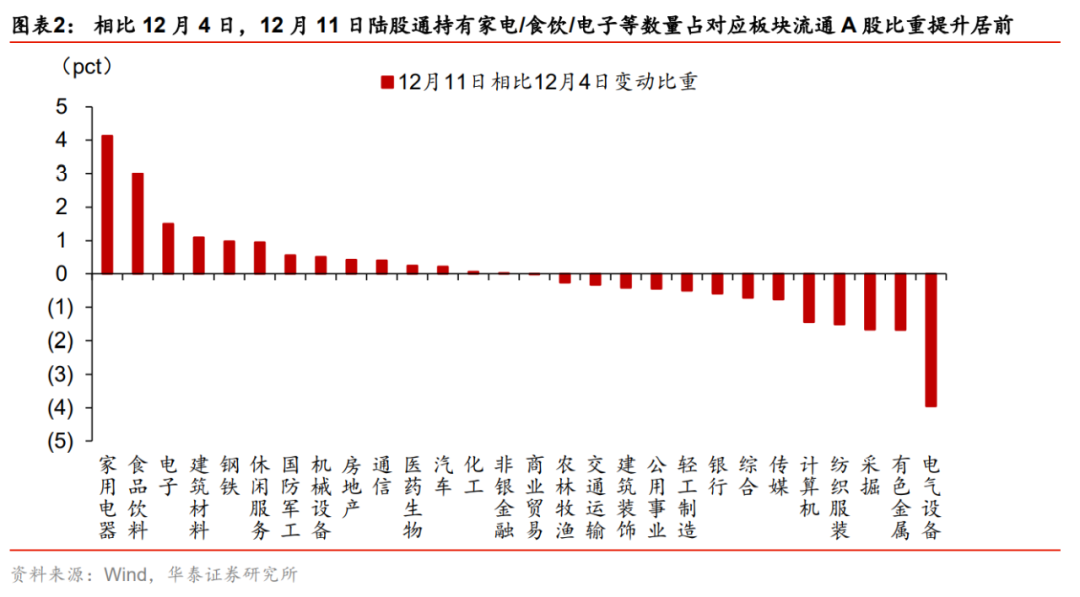

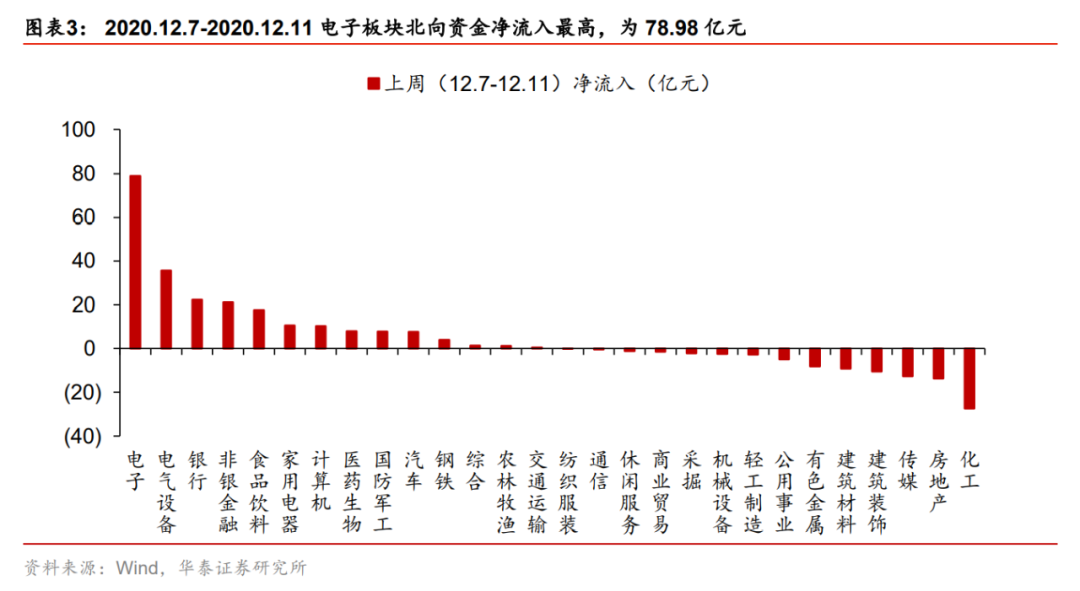

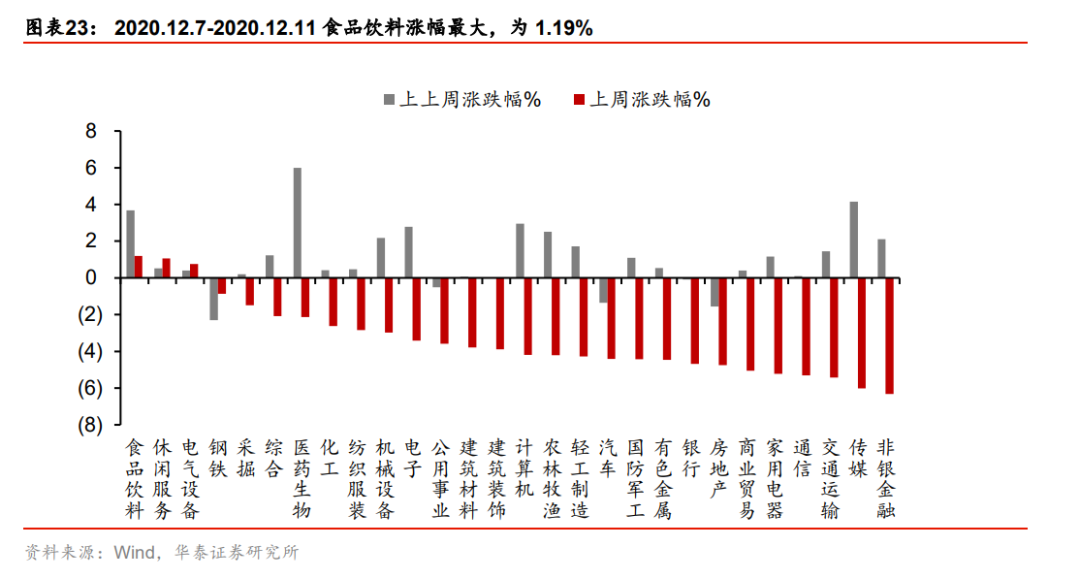

从市场结构看,12月以来顺周期板块内部分化:1)银行等大金融板块由强转弱;2)上游钢铁、采掘,以及抗通胀能力较强的食品饮料持续强势,我们认为上周市场弱势以及结构变化反映市场对信用拐点担忧和再通胀预期升温。此外,近期涨价主线下不同品种市场表现分化,上游原材料明显强于中游高端制造品(面板、芯片等),我们认为关键变量在于产能:1)工业企业2020Q3产能利用率仅为76.7%,尚有较大提升空间,对应原材料涨价对上游盈利传导机制顺畅;2)面板、芯片龙头公司产能已经接近饱和,且价格已提前协议锁定,对应盈利传导机制不顺(需等新增产能释放)。

行业配置:维持12月大金融配置建议,中线以大宗为盾、以制造为矛

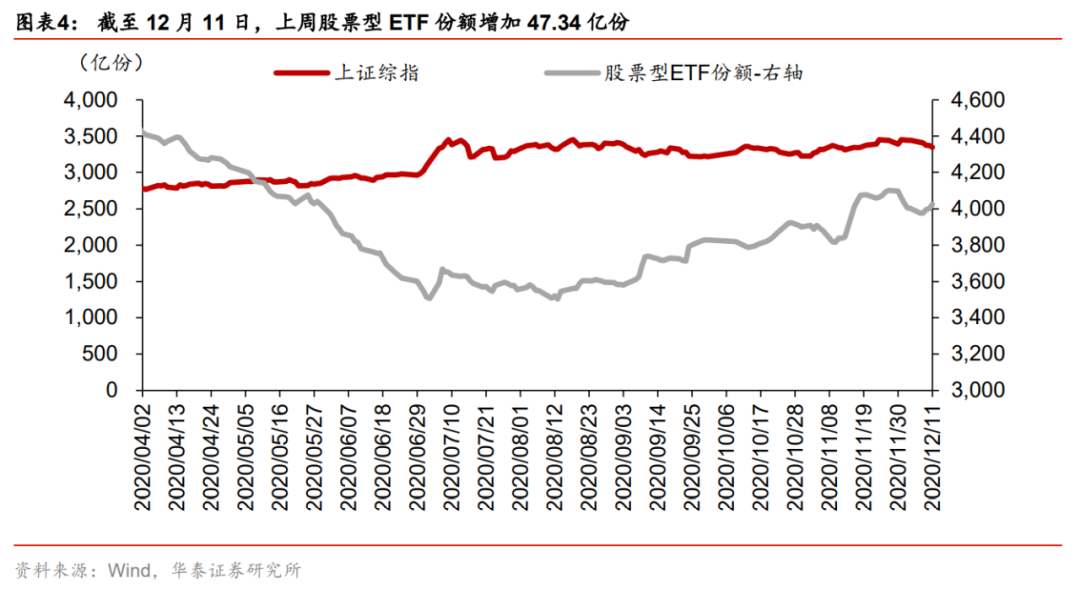

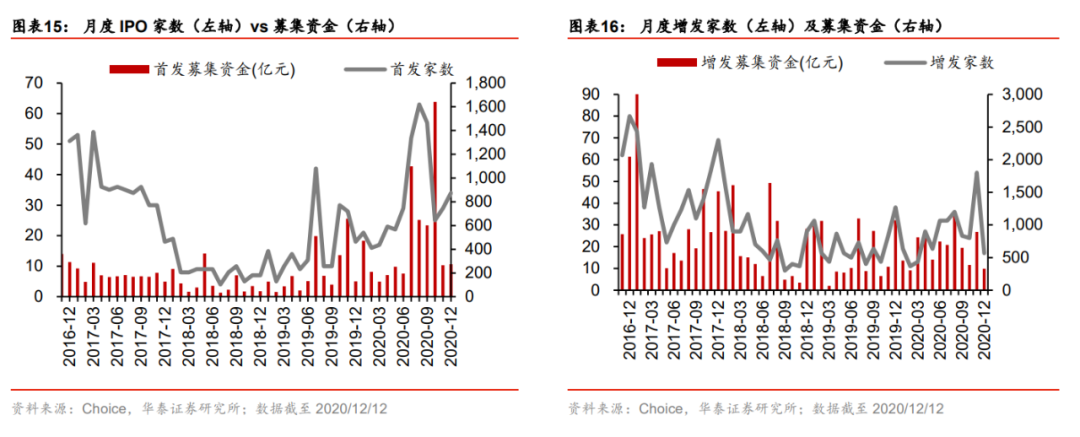

在信用周期拐点后,货币下沉或导致M1同比、M1-M2回升,在此基础上,PPI有望加速上行,从而带动顺周期板块盈利进一步修复。我们维持12月A股风格或进一步向价值平衡的判断,我们对金融地产的排序为银行>保险>券商>地产:以去年底为对比,银行指数PB仍有较大修复空间、保险指数已修复至相应水平;经济基本面修复的确定性高于A股继续走牛,银行保险逻辑上优于券商。此外12月也建议关注出口、冷冬、疫苗消息等时点性因素带来的行业短期机会,如燃气\煤炭\航空\机场等。2021年沿全球再通胀和制造业投资回升,我们建议以大宗为盾,以制造为矛。

风险提示

:

内外疫情反弹,景气修复扰动加大;中美关系压力显著增大,市场避险情绪上升;拉尼娜天气超预期,通胀上行压力加大。

风险提示

内外疫情反弹,景气修复扰动加大;

中美关系压力显著增大,市场避险情绪上升;

拉尼娜天气超预期,通胀上行压力加大。

指数研究系列 :

【

20200922

】

从指数风格视角看择时选“指”策略——被动投资与指数研究系列

十四五·双循环系列 :

【20201022】区域的择区择时择线——十四五·双循环系列之四

【20201020】

三阶段节奏与五方向预判——十四五·双循环系列之三

【20201014】技术生态内循环:美、德、中比较——十四五·双循环系列之二

【20200913】供需内循环:渗透率与自主率全景手册——十四五·双循环系列报告

信号与噪声系列 :

【20201206】跨年行情-春季躁动的4阶段接力 ——信号与噪声系列之一百九十五期

【20201129】银行保险股第三次走强的信号意义

——信号与噪声系列之一百九十四期

【20201115】

信用债违约风波中的A股画像——信号与噪声系列之一百九十三期

【20201108】三因素共振下的A股修复行情——

信号与噪声系列之一百九十二期

【20201030】

外部扰动集中释放,内部结构性分化——信号与噪声系列之一百九十一期

【20200920】

节前+会前交易模式,政策敏锐度或提升——信号与噪声系列之一百八十七期

【20200628】

金融股的β和α逻辑或开始兼具

——信号与噪声系列之一百七十五期

【20200621】

增量资金有望助力指数上台阶

——信号与噪声系列之一百七十四期

【20200614】国内外疫情反弹后的A股支撑与压制力

——信号与噪声系列之一百七十三期

【20200607】主力资金或在调整仓位机构

——信号与噪声系列之一百七十二期