正文

▶

市场调整,但资金仍是逆流而“南下”。风险偏好低位、流动性宽松叠加估值洼地驱动配置型资金涌入,叠加汇率条件边际利好,当前南下投资仍在途。本篇南下投资专题系列三,我们基于三条主线持续推荐稀缺性/优质性价比/困境反转H股龙头。

▶

我

们认为,在

A

股蓝筹行情主导因素逐步由预期转为交易层面后,配置资金选择挥师南下集中抱团部分优质龙头个股,其实质本相同。

我们通过对近期南下资金的进一步跟踪,试图回答以下问题:

1

)近期南下买了些什么?当前估值性价比如何?

2

)本次驱动南下资金大幅进场的港股优势因素有哪些?

3

)从边际思维来看,什么因素有望助力南下进程延续?

4

)当前如何选择南下投资的细分赛道和相关个股?

▶

尽管市场调整,近期南下资金集中抢筹什么方向?大市值优质龙头公司,重视性价比。

1

)存量上,行业持仓分布集中,持仓市值规模以银行、传媒和电子行业最高。

2

)存量上,南下资金持仓前五大重仓股为腾讯控股

/

建设银行

/

美团

/

工商银行

/

小米集团,持仓总规模高达

9,267

亿港元,占持仓比重为

38.72%

,头部集中趋势明显。

3

)增量上,近期南下买入个股以腾讯控股、中国移动、中芯国际稳居前三。

▶

坚定南下的原因——三大优势:稀

缺性

/

优质性

价比

/

流动性宽松。

1

)配置资产稀缺性:港股市场在

TMT

、平台型公司、特色金融、医药研发、博彩、物业服务等领域具备标的优势。

A

股稀缺性资产未来预期回报受压缩,相较凸显港股价值。

2

)优质性价比:当前

AH

恒生溢价指数仍处高位,港股市场性价比凸显,且考虑港股流动性分层,结构上近期抱团龙头股也仍具备较高的配置性价比。

3

)流动性相对宽松:当前美国经济仍处修复进程,经历此前大幅扩表后,短期内货币政策难以发生大幅转向,港股整体流动性环境相对

A

股仍偏宽松。

▶

汇率的边际催化:汇率变化有望提升南下资金的汇兑收益,增厚投资回报。

过往当人民币进入贬值预期区间,往往推动资金外流投资港股市场。

2020

年中美经济错位推动人民币汇率持续升值,

2021

年预计随美国经济修复、美联储扩表速度边际趋缓,美元指数或相对走强,人民币具备贬值预期,将有望增强南向资金的汇兑收益,提升投资回报。考虑港股企业盈利拐点到来,更有利于本轮估值修复行情的延续性。

▶

基于三大投资主线推荐行业和个股:主线一:稀缺性。

互联网综合服务商(推荐:美团);线上消费和电子产品(推荐:小米集团等);教育(推荐:中国东方教育);半导体(推荐:中芯国际等);新兴消费(推荐:泡泡玛特)。

主线二:优质性价比。

石化(推荐:中国海洋石油);有色(推荐:五矿资源);建材(推荐:信义玻璃等);煤炭(推荐:中国旭阳集团);钢铁(推荐:天工国际);消费(推荐:吉利汽车等);医药研发和服务(推荐:信达生物等)。

主线三:逆境反转。

交运(推荐:北京首都机场股份);通信(推荐:中国移动);博彩。

1.

挥师南下:近期南向资金单日净流入已达百亿规模

2.

南下资金配置偏好:抱团优质龙头,重视性价比

3. 后续研判:港股市场三大优势支撑本轮行情仍在途

3.1.

优势一:优质性价比

3.2.

优势二:流动性环境宽松

3.3. 优势三:稀缺性

4. 边际催化:人民币贬值预期助力南下资金增厚汇兑收益

5. 行业配置主线及港股通重点推荐个股组合

近期南下资金集中涌入港股市场,我们认为,

A

股蓝筹泡沫背景下资金选择挥师南下,实则本质相同,均反映宏观流动性不急转弯、风险偏好低位、微观交易流动性宽松背景下资金对确定性资产的集中追逐。本篇文章,我们通过对近期南下资金的进一步跟踪,试图回答以下问题:

1

)近期南下买了些什么?当前估值性价比如何?

2

)本次驱动南下资金大幅进场的港股优势因素有哪些?

3

)从边际思维来看,什么因素有望助力南下进程延续?

4

)当前如何选择南下投资的细分赛道和相关个股?

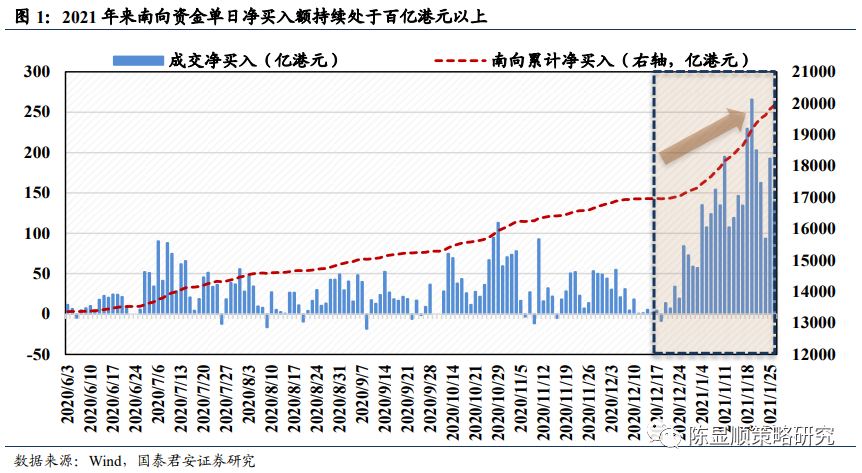

2021

年初以来至今,南向资金单日净流入规模维持百亿港元以上级别

。

2020

年

12

月底以来

A

股蓝筹泡沫愈演愈烈(详见国君策略团队报告《

A

股史上第一次蓝筹股泡沫》、《蓝筹股泡沫如何形成》),港股优质资产对国内资金吸引力愈加增强,南向资金净买入额迅速上升,

2021

年来持续维持在单日净买入额

100

亿港元以上的级别。其中

1.19

单日净买入额达到了

265.93

亿港元,创下了港股通开通以来的历史新高,且当前这一趋势仍然在持续演绎之中。

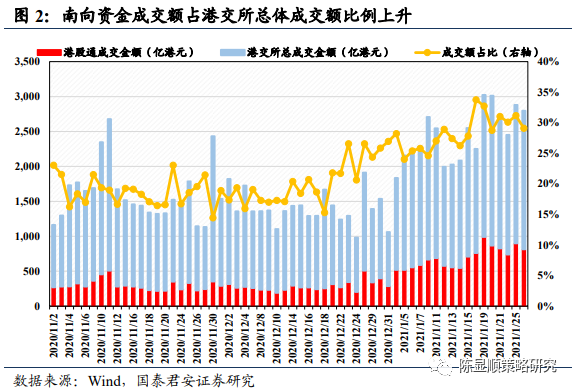

随着持续以来的百亿港元以上净买入,南向资金定价权出现边际上升,一项重要的跟踪指标为近期南向资金成交额占港交所总成交额比例提升

。除南向资金净买入额出现迅速放大外,成交额占比也不断攀升,

2020

年

11

月

-12

月上旬南向资金成交额单日为

300

亿港元

-400

亿港元左右,占比稳定在

20%-25%

,而随着

12

月下旬以来南向资金活跃程度的提升,单日成交额达到

800

亿港元以上,占总体港交所成交额也一度上升至

30%

,体现出南向资金在香港市场定价权的边际上升。

南下投资偏爱哪些行业与个股?——

从行业来看,南下资金目前集中配置银行

/

传媒

/

电子

/

非银金融

/

休闲服务等行业。从个股来看,腾讯控股

/

建设银行

/

工商银行

/

美团

/

小米集团五大个股获南下资金持仓总规模高达

9267.12

亿港元,占全部持仓的

38.72%

。

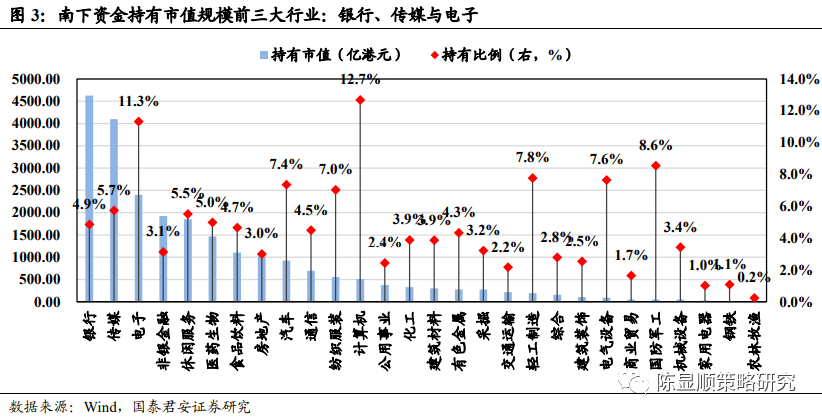

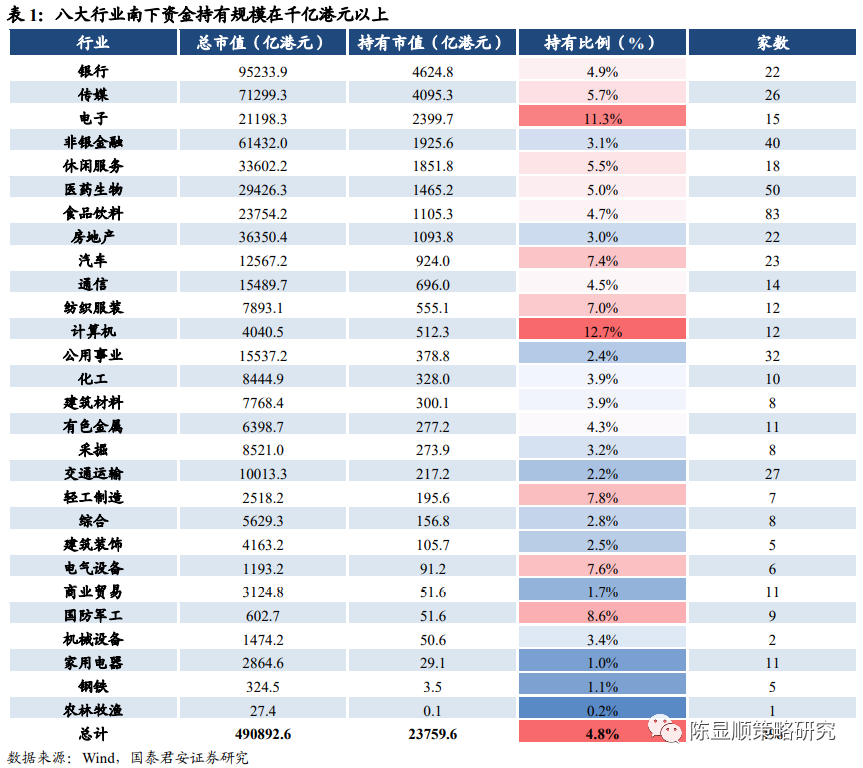

从行业来看,南下资金目前主要集中在银行、传媒和电子行业。

截至

2021

年

1

月

26

日,南下资金持仓银行、传媒和电子行业规模分布高达

4624.8

亿港元、

4095.3

亿港元和

2399.7

亿港元,持仓市值占南下资金整体持仓的比例高达

62.25%

,头部特征十分明显。

从南下资金持有市值占行业总市值之比来看,计算机、电子、国防军工等行业占比较高,占比分别为

12.7%

、

11.3%

和

8.6%

。

从重仓个股来看,头部个股获集中配置,前五大南下资金持仓占比达到

38.72%

,前

20

大持仓占比达

63.06%

。

南下资金持仓前

20

大个股中,前五大明星个股腾讯控股

/

建设银行

/

美团

/

工商银行

/

小米集团五大个股持仓总规模高达

9267.12

亿港元,占全部持仓的

38.72%

。整体前

20

大个股持仓总规模高达

15090.5

亿港元,占全部持仓的

63.06%

。

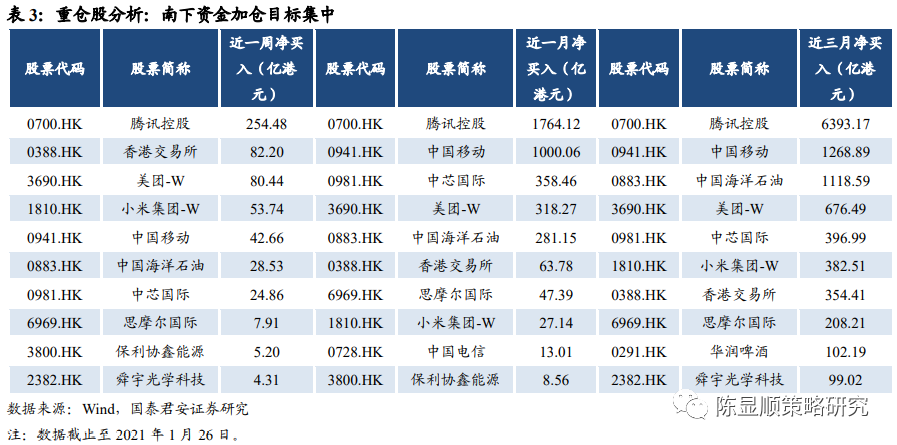

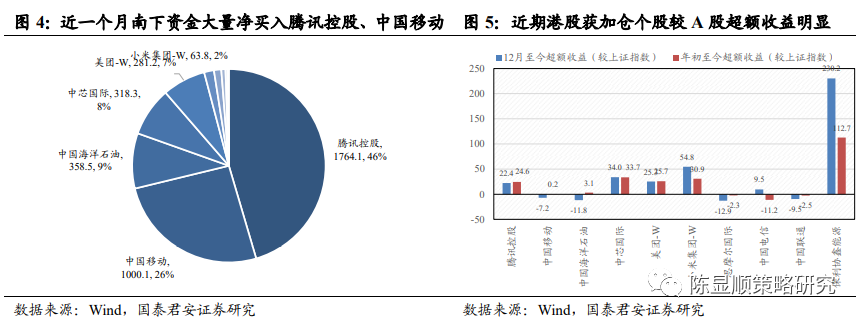

南下资金近期集中加仓哪些个股?——

近期南向资金净买入额较高的个股均为大市值蓝筹龙头公司,且呈现出集中度提升的现象。从近一个月(

2020-12-26

至

2021-01-26

)港股通净买入额来看,腾讯控股、中国移动、中芯国际持续占据前三,其中近一个月腾讯控股获港股通净买入额达到了

1764.12

亿港元,其次为香港交易所、美团、小米集团、中国移动等。

当前南下资金重点配置个股普遍具备产业趋势方向明确且成长空间较足的特点,且通常为行业内具备

较强竞争优势与较高护城河的细分赛道优质龙头公司,具备较高估值性价比。

因此,整体而言,在作为估值洼地的港股市场不确定性逐步消除的时点低位买入并持有这些优质龙头,也切实符合当前

A

股市场公募基金的主流投资价值观。

在当前港股逐渐迎来盈利拐点、估值修复的行情进程中,我们认为,港股市场具备的独特优势短期仍将支持本轮行情延续。

首先,港股市场在微观供给层面和交易机制层面具备其独特优势。

港股市场相较

A

股在融资开放度、蓝筹定价合理性、投资者结构、交易制度等方面存在差异。

融资的开放性使得港股市场对新兴行业和创新型公司具备较强吸引力,哔哩哔哩、喜茶、爱奇艺等明星公司有望陆续上市。高机构投资者占比使得市场结构分化明显,头部公司流动性好定价较为合理,另一方面也使得部分有潜力的小市值公司中易产生黑马。港股的交易规则使得股价对短期事件的反应能更快兑现,受事件催化的股价波动更大。

然后,从策略视角而言,我们认为当前港股投资具备三点优势特征,值得关注:其一,当前港股市场相对于

A

股而言仍具备性价比,且从近期南下资金集中抱团个股来看,估值水平仍具优势;其二,由于其货币政策独立性的原因,在国内流动性政策收紧预期下港股市场受影响相对较小;其三,优质资产更加具备稀缺性,本轮估值修复的持续性将更强。

3.1. 优势一:优质性价比

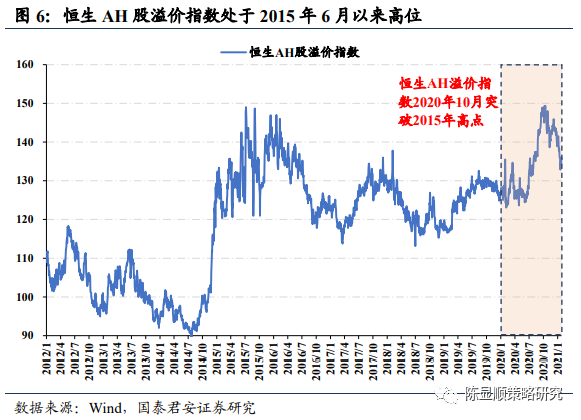

A

股蓝筹泡沫已至,恒生

AH

溢价指数于

2020

年

10

月突破

2015

年

6

月高点,港股优质性价比特征凸显,资金南下增配港股。

从

AH

溢价指数来看,相对

A

股而言港股性价比突出,

2014

年年中之前,

AH

溢价不明显,甚至在

2014

年年中一度跌破

100

,出现

A

股相对于

H

股折价的情况。在

2014-2015

年

A

股牛市期间,溢价指数迅速上行至

2015

年

6

月逼近

150

的高点随后回落直至

2020

年

10

月,溢价指数再度逼近

150

,当前有所回落但仍处于

135

的高位水平,港股性价比凸显。另一方面,

A

股蓝筹泡沫已至,资金选择增配优质性价比的港股资产不失为一种明智的选择。

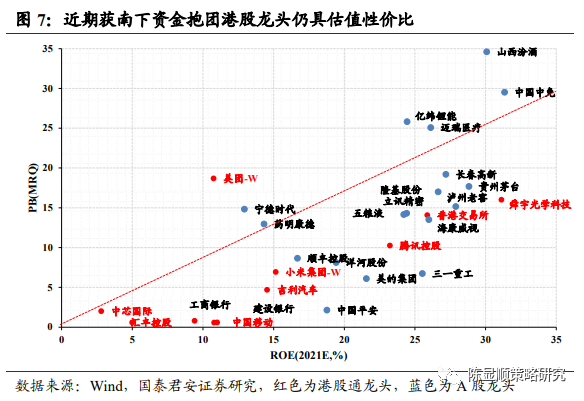

考虑港股市场流动性分层较为严重,因此进一步从结构上来看,在获近期南下资金集中抱团后,当前港股通重点持仓的龙头公司也仍具备较高的配置性价比。

从

PB-ROE

体系来看,对标港股通持仓龙头与

2020

年四季度部分

A

股基金重点重仓股,以汇丰控股、中国移动、吉利汽车、小米集团等为代表的港股龙头当前性价比仍然突出。

3.2. 优势二:流动性环境宽松

港股作为机构定价权较高的离岸市场,由于货币政策机制影响,与美国宏观流动性环境联接更为紧密。

从美联储资产负债表规模与恒生指数的关联程度上来看,每一轮美联储的大幅扩表之后恒生指数都迎来阶段性反弹,其中

2008

年底美联储扩表后恒生指数由

11921

点迅速反弹至

22590

,区间上涨幅度接近

90%

,

2012

年末美联储开启新一轮

QE

,而此时正值国内流动性收紧的“钱荒”阶段,恒生指数开启了一段慢涨行情并显著跑赢当时的上证综指,区间涨幅达到约

40%

,而本轮疫情期间美联储“历史性扩表”,资产规模突破

7

万亿美元,而恒生指数当前仅低位反弹。

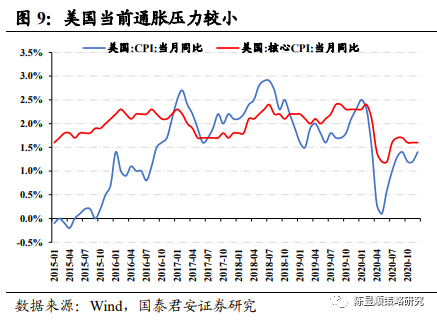

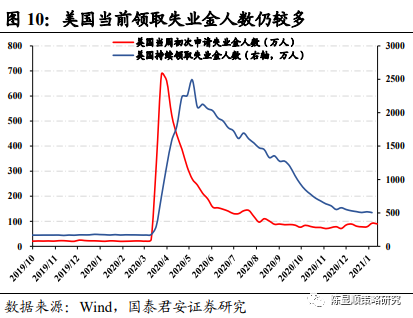

展望未来,美国处于经济复苏的初期,短期来看流动性环境难以全面收紧,相对国内偏宽松的流动性环境将对港股投资形成利好。

2020

年

8

月

27

日,美联储主席鲍威尔在年度的

Jackson Hole

会议上宣布了新的货币政策框架,

2012

年以来的“通胀跟踪制”将转换为“平均通胀跟踪制”。其中,基于新框架将“达到将充分就业”置于“维持价格稳定”目标之前,而当前美国失业率仍然较高,截至

2021.1.16

,初请事业人数仍然高达

90

万人,持续领取失业金人数

505

万,远高于疫情前水平。另一方面,美国当前通胀压力仍然相对较小,核心

CPI

当月同比未超过

2.0%

,因此,预计美联储在未来一段时间实施流动性全面收紧政策的可能性较小,对比当前国内市场流动性收缩以对冲“宽信用”的预期,偏宽松的流动性环境将对港股投资形成利好。

3.3. 优势三:稀缺性

港股市场在

TMT

、平台型公司、特色金融、医药研发、博彩、物业服务等领域具备标的上的稀缺性优势。

由于港股的国际化程度高,高科技类公司的定价与国际接轨,定价相对合理,部分优质互联网巨头企业往往选择港交所上市,如互联网企业腾讯、美团,线上消费和电子产品企业小米集团、思摩尔国际,新兴消费企业泡泡玛特等。由于制度差异等原因这一类型企业在

A

股上市较少,因此优质企业的稀缺性同样也是港股市场的一项重要特征,港股市场对南下资金而言仍然具备吸引力。

此外,考虑港股盈利的拐点刚刚到来,伴随全球疫情后经济复苏节奏的向上以及全球资金的逐步增配,我们认为,这一轮港股稀缺性资产估值修复行情的持续性将更长,抵御中短期风险及波动的能力也将更强。

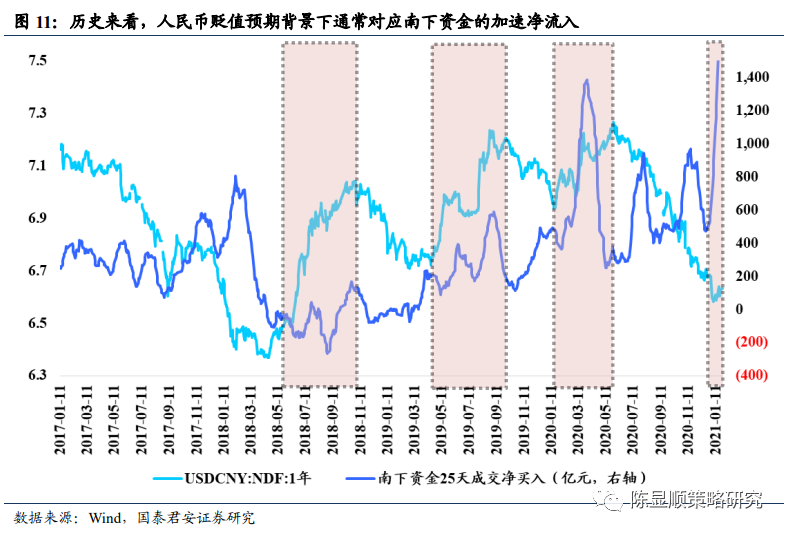

此外,考虑当前人民币存在贬值预期,将有助于南下资金投资获取汇兑收益、增厚投资回报。

自

2020

年

4

月美联储大幅放水以来,美元逐步走弱,人民币汇率不断升值,当前美元兑人民币已突破

6.5

。在此前的连续升值背景下,当前随美国经济的逐步向上修复叠加货币政策转向的预期,人民币开始进入贬值预期通道。而从历史上来看,人民币存在贬值预期时,南向资金净买入额往往出现明显增加,典型例如

2016

年下半年、

2018

年下半年,

2019

年中,

2020

年上半年。若后续美联储扩表进程边际趋缓,美元持续走强,人民币贬值预期持续,由于港币挂钩美元,南向资金将存在汇兑收益增厚投资回报,此外,港股中高股息资产也将具备配置吸引力和性价比,有利于当前南下投资进程的延续性。