据说关注

乐趣投资

的人

都能找到

投资乐趣

访谈主持

|

江涛 乐趣投资创始人 对牛人比对牛股更感兴趣

访谈嘉宾

|

黄华艳 北京大道兴业投资公司总经理

文字整理|

乐趣投资(ID:lequtouzi)

涛姐有话说:

上周二“

乐趣投资下午茶

”访谈厦门红麒麟基金公司投资总监吴家琦的文章整理之后,在周四晚上发布,题目为《基金经理吴家琦:风格切换并未完成 仍需小心波段下跌 切忌盲目满仓追高》,旗帜鲜明地给出了投资建议,没想到周五就因为贸易战影响大盘大跌5%以上,数百只股票跌停。有乐友留言称赞,说“这篇文章含金量非常高。”

其实,在上周三的“

乐趣投资下午茶

”视频直播访谈中,第一次做节目嘉宾的新朋友——北京大道兴业投资公司总经理黄华艳就根据数学模型,特别提示大盘向下调整的概率很大,如果当时看到这个视频直播的朋友们应该会有所警惕。

而我因为周五、周六去全国贫困县广西来宾红渡镇古钵小学走访,那里是华益阅读书屋在全国落地的第38所乡村小学,也是在广西落地的第9所乡村小学,没能及时将访谈文章整理发出。

不过,现在看来,黄华艳对价值投资的理解、对市场的分析判断还是有其独到之处,也希望新的嘉宾能够给关注下午茶节目的投资者带来更多新的启示,让投资的乐趣多一点。

投资的两个阶段:从见自己到见世界

江涛:

乐趣投资下午茶,

4

点一起来喝茶,欢迎各位收看第

197

期乐趣投资下午茶节目。

我是主持人江涛,我们请来的是节目的新朋友北京大道兴业投资公司总经理黄华艳先生。

黄总到现在有十多年的投资经验,他

是理工科背景,北京科技大学数学硕士毕业,之后又从事了券商、基金公司、期货公司等工作,在多个相关的金融领域都有涉猎,自己在

2015

年成立了私募基金公司。

您可以简单地跟大家说说您为什么会走上投资这条道路呢?

黄华艳:

我是如何作为一个理科生走向金融投资的道路呢?我从研究生毕业以后,第一份实习单位在新华社。当时是

2007

年,新华社要设计一个新华

08

的信息采编系统,定位想跟路透社的采编系统一样,为国内的一些金融机构、媒体提供信息咨询。正因为我是学数学的,对模型比较了解,所以借此机会我去新华社进行了实习,这也给我今后的投资道路打下了一个坚实的基础。

在那里我也碰到很多对金融、数学、物理等感兴趣的一些朋友。当然,学数学也为我今后在证券公司、基金公司包括在期货公司工作打下了一个坚实的基础。回顾国外做量化投资的如西蒙斯等,很多都是理工科毕业的。

江涛:

数学为什么会在你投资的生涯当中,起到一个非常重要的角色呢?

黄华艳:

现在很多投资者在选股的过程中,如果通过主观来选,不可避免地碰到黑天鹅,这是不好控制的。面对目前中国市场

3400

多只股票,我们怎么去选股?其实每个人的方法不一样,如果还是按照过去通过互相博弈、赌徒心态去做的话,我相信投资还是规避不了很多风险。但是

如果我们通过量化,特别是自己熟悉的打法或体系,那么通过数学做好策略,还是能规避一些风险的。

所以数学对现在的投资可以说是一个很有效的工具。

因为投资的本质就是概率的思想在里边,而数学的概率论与数理统计也正是数学里面最基础的学问。

江涛:

这么多年来,您在投资当中的风格是以什么方面见长呢?

黄华艳:

我们在投资的过程中会面临很多变化,不同人生阶段的认知水平不一样,会经历不同的学习阶段,在不同的时间当中会遇到很多问题。

我本人也经历过两波牛市,第一波牛市是

2006

、

2007

年。在

2004

、

2005

年的时候,当时市场逐渐由不好到好转的过程中,好多人刚入市的话,大家都去买银行股,特别是工行,因为价格便宜。然后就把这种大盘蓝筹股当做短线来炒,经历了投机的时代。

后来,随着自己在金融的专业知识学习,为了要从业,必须要考基金从业资格、考证券从业资格,通过学习,发现投机不能长期获利。包括我在接待不同的客户、投资者过程中,发现他们也有很多投资误区,这样就迫使自己从他们的失败投资经验中获得一些教训。

江涛:

这是在什么时间?

黄华艳:

应该也在

2006

年、

2007

年,我遇到第一波牛市和熊市的时候,特别是

2008

年给我很大的反思,自己指导一些客户的投资最终失败了。这是很多人都犯过的错误,我们现在的经验教训都是从早期的错误中获得的。

比如现在我走上价值投资的道路,实际上在我第一波遇到熊市的时候,

2008

年的时候我就有这方面的经验,建议客户应该用闲钱去投资,坚持长期持有。但是持有下来后,却发现大盘跌到

1664

点,很多人的资金缩水,实在受不了。所以后来反思中国具有价值投资的土壤吗?现在对这些问题逐渐有一些更深的认识,以后可以详细再展开。

江涛:

这是第二个阶段,那第三个阶段有什么感悟呢?

黄华艳:

自己在金融机构投资的时候,发现自己的一些投资理论、投资原则,不足以应对多变的市场,应该去学习。也就是说

,第一个阶段我们只是见自己,见到自己的小圈子。第二个阶段见到了投资的世界,但我不敢说我自己已经走向第三个阶段见众生了。

现在应该还在投资的第二个阶段,还在见世界的阶段。

在这个阶段,应该从过去大量投资的样本里面,比如我服务的股票客户可能就有

5000

多个,基金客户有

3000

多个。我看到这些客户的投资经历,只有少数人可能是真正成功的,而大部分都是失败的,所以

这个阶段应该是见到了客户的世界,然后反思自己的投资。

对数字敏感让我对投资产生极大兴趣

江涛:

我觉得您的工作经历还是比较有特殊的地方,

一方面有理工科的背景,一方面在券商、基金公司、期货公司都是在做经纪业务、投资顾问这个角色吗?

黄华艳:

券商有几块业务,比如资管业务、经纪业务、自营等,我主要是作为投资顾问服务一些客户,当然也调研一些上市公司。因为我所在的券商银河证券是比较大的券商,见到了一些客户都具有代表性。

江涛:

所以我发现你作为金融从业人员,更多地像您说的见到了客户的天地,而且从他们的操作当中,看到了成功的地方在哪里,失败的地方在哪里。虽然不是花的您自己的钱,但是您从他们身上也得到很多的经验和教训,为您后来自己出来做私募也奠定了一个比较好的基础。

那是什么样的原因促使你自己出来要做私募呢?

黄华艳:

这是第一次跟乐趣的朋友见面说这个事,也一直埋藏在我的心底。我为什么学数学?其实我考大学本科的时候,第一志愿填的是医学,但是因为学医的时间太长了,要

5

年,而我对数字比较敏感。因为我从小在农村长大,那时大人都喜欢打打牌、摇摇色子,我就跟着大人一块玩。我很善于察言观色,用

1

元赚到了

60

元,相当于翻了

60

倍。

江涛:

那是什么年代?

70

年代还是

80

年代?

黄华艳:

80

年代。

江涛:

80

年代初的

60

元可能还是比较值钱的。

你通过

1

元变成

60

元,从小就有对数字的敏感度?

黄华艳:

对,对数字敏感。在大学里面,尽管我是学数学的,也喜欢读一些文史哲方面的杂志。所以就是这样的机缘巧合,在研究生毕业的时候,很多数学专业的人可能都是去

IT

、找银行做后台的工作,而只有我一个人去新华社这样的文科类型单位。

所以现在我从事金融投资工作,很有机缘巧合,一路走来也符合我个人的兴趣,得到了我自己最想要的工作。

大盘面临方向性选择 向下变盘概率很大

江涛:

这样的兴趣也让你在看待投资的时候,跟别人不太一样。

用您的数学、或者理工科的角度,如何来看目前市场的变化呢?

黄华艳:

目前这个市场可以看到有一些风格转化,特别是去年一九现象很明显。我们可以给大家演示共享一下我们对当前市场的看法。

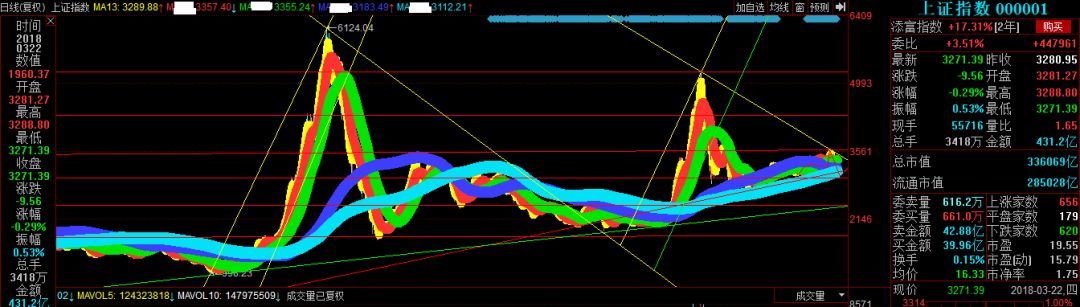

附图:上证指数三角形整理面临方向线选择,向下概率较大

我们看

2006

年、

2007

年这波行情,用数学的角度看,它是一个三角形的态势,这是第一个大周期的调整。如果把它平移到现在,用这个三角形来看的话,从

998

到

1809

这条上升趋势的底是不变的,也验证了我们未来的指数一直向上,随着时间的推移,上市公司未来现金流的折现都反映到这条线上。

我把

2006

年、

2007

年牛市这条

6124

到

1809

的边平移到这里,可以看见,

目前应该是在三角形整理里的震荡,面临一个方向性选择。但是有下面这条底线在支撑,所以下跌空间也不大。

江涛:

刚才你说目前是三角形整理,可能要面临变盘。

那您觉得从判断来说,到底是向上还是向下变盘的概率大?如果向下,

3000

点左右应该就是它的一个破不掉的底呢?

黄华艳:

你的这个问题,我觉得很有意义。因为很多投资者都在关注到底上证指数向何处去?我们应该怎么去布局

2018

年甚至

2019

年的投资?我们在每年年底或者年初的时候,都会布局未来一年、两年甚至三年的投资机会,当然我们不去主动预测,而是根据实时的数据来不断验证,跟从市场,敬畏市场。

上证指数目前上涨确实乏力。我们看周三以

中国平安

为代表的蓝筹股,香港公布的业绩是平安的净利润快到

1000

亿港元,说明它的增长超预期,但是否反映了业绩的预期呢?我们觉得大盘蓝筹股在

2017

年的上涨过程中,简单地从估值来看,股价的上涨应该超出了它的业绩。反映在技术面和大盘上,可以看到出现了一些乏力。

另外,我们看见两个数据,一个是融资融券余额。沪深两个市场的融资融券余额代表市场做多的资金,两融余额从最高的

2015

年的

2.26

万亿,到现在才

1

万亿左右,缩小了一半多。第二个数据是成交量萎缩到现在,上证指数也就

2000

亿元左右,而创业板也就是

600

亿元到

800

亿元。

靠市场存量资金去做多的话,用大盘蓝筹股去攻击还是很乏力的,所以反映在指数上要纠正。

刚才说到上证指数的最高点是

3587

点,最低点是

3062

,大盘可能持续在这个区间震荡,以时间换空间。随着上市公司的年报陆续公布,如果整体业绩不错,那么上证指数应该在这个区间不断震荡。但如果没有增量资金进来,那么市场还是会继续选择向下,这是最容易的路径。按照数学的最优化理论或者最小阻力的路径来看,目前的情况应该是这样。

江涛:

三角形向下整理的概率更高一些?

黄华艳:

对。

江涛:

但是底部也就在

3000

点左右,跌幅也是有限的,是吧?

黄华艳:

对。

风格切换的逻辑还在于公司业绩和估值

江涛:

刚刚你也说到,根据平安公布的业绩,以及茅台现在的经营情况来看,实际它们在

2017

年的股价上涨已经透支了业绩增长的预期。所以在

2018

年的行情里面,原来的蓝筹股、白马股想要有更好的表现,难度会比较大。

大家也可以看到最近创业板、中小板的表现开始活跃起来,这是一个短期的倾向,还是风格切换已经要成功的迹象呢?

黄华艳:

你刚才可能从我的谈话整个思路里面,判断出来我们认为

未来的风格转化应该是在一定的时间内总是存在的,它就像月有阴晴圆缺一样,时而大盘时而中小创。但我们认为它总有背后的一个逻辑和主线,那就是上市公司的业绩和估值。

也就是说,在中小创里面,我们不排除有一些具有高成长、未来成为独角兽的有价值的企业。但是我们要看大势的话,从上市公司的业绩增长看,以茅台、平安为代表的蓝筹股,它们的股价和业绩不断上涨。正是因为有这些大盘蓝筹支持着整个市场,市场才逐渐回归到价值投资的本体。

所以,我们认为,

风格转化是很正常的,特别是在中国,资金最容易炒题材炒热点,但是它背后有逻辑,要看上市公司的业绩和估值。

所以如果这个逻辑存在的话,那么未来我们认为大盘蓝筹股里面的机会相对会大一些,或者在中小创里面具有高成长的业绩的、估值比较低的股票中。但是整体来看,大盘蓝筹股的估值肯定优于中小创。创业板可能还会面临回踩的压力,也不排除风格可能会继续有其他的演变。

价值投资代表最高的信念

江涛:

从您的从业经历来看,后来您走向了价值投资的这条道路,那我看您刚才给我们展示的时候用了数学的模型,或者用另外一种方式来说,也可以叫它是技术分析。

您觉得价值投资和技术投资两者之间是水火不容,还是可以有一定的包容性?或者说像巴菲特一样,他的办公室里面都没有行情的软件。您怎么来看这个事?

黄华艳:

您的这个问题也很好。我们也在不停反思中国市场里面的一些价值流派,到底哪一个流派更适合某一个国家的市场。

我们看看美国股市的道琼斯指数,上涨到了

26000

多点,从

2008

年那波熊市到现在上涨快

9

年了。巴菲特在国外做价值投资应该说有丰富的土壤。而在中国,由于我们的制度和体制具有中国特色,特别是在股市里面是

T+1

的制度,再加上金融监管也比较严,所以在国内的制度和文化下面,我们认为价值投资才刚刚开始。

过去并不是说价值投资在中国没有效,而相反它是有效的。正因为这样,我才有过去很多失败的教训和痛苦的经验里面,包括一些投资者的经验分析总结。投资者如果要想投资盈利的话,我们一定要采取价值投资的理念。

你刚才说看到我们做价值投资的时候,又有技术分析,又有基本面分析,还包括心理博弈,其实

这些是具体的技能、手段和方法,它们是不违背的,也是不矛盾的。

现在有很多人只学技术分析,去看