时隔2个月,证监会主席刘士余再次出现在公开视野,矛头直指券商,“证券公司不能只盯着承销保荐,更要在并购重组、盘活存量上做文章。”、“从源头上严把上市公司质量关,不能‘只荐不保’、一上了之。”

从统计数据来看,随着去年底IPO审核和发行提速,各大券商的IPO承销保荐业务确实水涨船高,不仅是承销保荐规模和家数,IPO承销费率也稳步提高。

截至6月19日,今年已有234只新股发行,数量逼近去年的247只;IPO融资规模达1183亿元,在股权融资总额中占比约14%,相比去年提高7个百分点;平均承销费率约6.7%,也提升了1.7个百分点。

各大券商在IPO业务上斩获颇丰。

据wind数据统计显示,上半年至今的IPO共计为53家券商贡献约79亿元的承销保荐收入,其中22家券商承销保荐收入超过1亿元。

广发证券赚的最多,今年以来已承销19单IPO,首发承销收入达到7.59亿元,市场份额9.6%。承销收入5亿元出头的国信证券、海通证券分列第二、三名。此外,安信证券、中信证券、国金证券、中信建投的IPO承销收入也都超过4亿元。

不过按IPO承销费用均价来看,目前平安证券以7172万元占据榜首。此外华西证券、安信证券外的首发承销费用均价也都在5000万元以上。

在IPO承销超过10单的券商中,广发证券、中信证券的平均承销费用最高,均逼近4000万元。

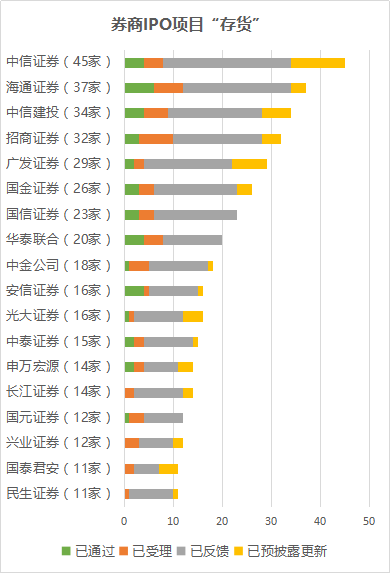

对比上述已成功保荐数量排名,IPO项目储备排名有一定差异。

据证监会最新公开数据统计,截至6月18日,一共有551家IPO排队企业(只统计已通过发审会、已受理、已反馈及已预先披露更新这4种审核状态),涉及69家保荐机构,中信证券凭借45单保荐项目排在第一名。

紧随其后的是海通证券、中信建投、招商证券、广发证券。五家券商保荐企业合计177家,占据32%的份额。

值得注意的是,中信证券保荐的IPO在审项目中,包括瑞达期货、华西证券、长沙银行、南华期货等备受市场关注的金融类项目。

IPO项目储备的多寡对券商的整体业务而言意义不小,很多时候不仅仅是“一次性”的首发承销收入,或许意味着持续的综合融资需求。

以长江电力为例,中信证券为其完成首发后,在2016年又担任了公司并购重组财务顾问,同年还参与为其承销30亿规模的公司债。

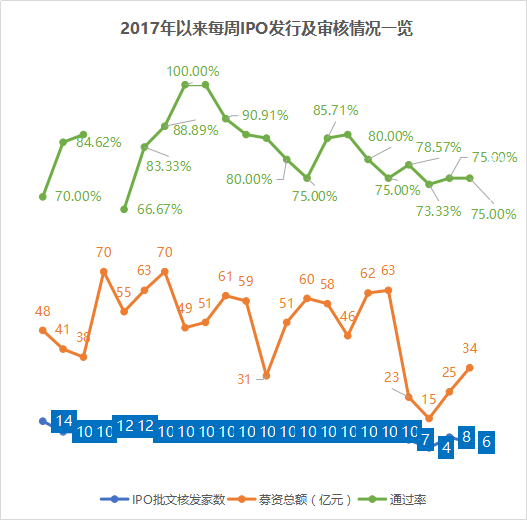

近期,证监会不仅放缓IPO批文且严格控制上会数量。IPO批文数和募资总额已连续4周打破此前常态化的“10家50亿元”。与过去两周一样,本周依然是8家企业登上发审会,明显低于此前单周14、15家的情况。

在有意调节新股发行速度的同时,IPO审核也趋严。剔除春节因素,3月正常审核以来,单周首发通过率逐渐下滑,最近5周更是持续徘徊在75%。

除了折戟发审会外,还有不少企业因为业绩调整或现场检查撤回IPO申请最终终止审查。

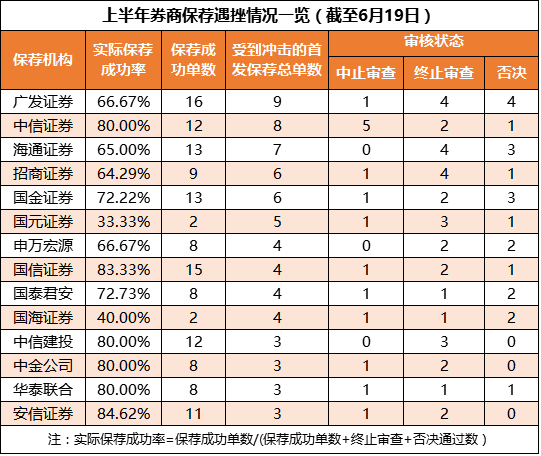

据统计,截至6月19日,证监会今年一共审结IPO企业288家,其中,终止审查的高达44家。加上否决的32家,总的来看,实际未通过率约为26.39%。此外,29个IPO首发项目被中止审查。

在IPO放缓与监管趋严的双重压力下,券商的承销保荐业务也难免不受到影响。从统计数据来看,上半年一共有44家券商或多或少受到打击。

其中,广发证券被否单数(4家)及被终止审查的保荐单数(4家)双双居首。

中止审查单数最多的则为中信证券,5单被中止审查的项目中甚至包括徽商银行、青岛银行等金融类项目。值得注意的是,二度闯关的品恩科技6月7日首发未通过,此番保荐机构依然是3年前的中信证券。中信证券也因此遭遇今年以来首次保荐被否。

诸事皆不顺遂的国海证券上半年保荐触雷,虽然保荐项目不多,但实际通过率仅40%,从清溢光电到上周的绩丰岩土,2单IPO上会被否。

事实上,令保荐机构“有点尴尬”的还有暂缓发行新股这一情形。

据统计,今年短短不到半年,已有4家公司因媒体质疑暂缓发行,包括中信建投证券保荐的今创集团、中金公司保荐的永安行、地素时尚,以及申万宏源保荐的侨源气体。

未来,对于券商而言,如何承担起资本市场“看门人”这个角色,或许是一道必填题。