点击上方“

湘怀看非银

”可以订阅哦

特别声明:

本订阅号中所涉及的证券研究信息由光大证券非银研究团队编写,仅面向光大证券客户中专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。

◆

事件:

公司2019年前三季度实现营业收入136.07亿元,同比增长107.25%;净利润17.41亿元,同比增长92.67%;基本每股收益0.25元,同比增长92.31%;加权平均ROE同比增长1.57ppts至3.31%。

◆

自营扭亏为盈。

受权益市场回暖及债市利好影响,前三季度公司自营业务净收入(排除对联营公司及合影企业投资)为25.71亿元,去年同期为-6.71亿元。

前三季度,自营/经纪/投行/资管/信用业务收入占比分别为19%/8%/5%/10%/6%(去年同期为-10%/16%/12%/30%/11%)。

前三季度,公司约50%业绩由大宗商品交易贡献,该部分业务毛利较低。

◆

资管业务降幅收窄。

东正资管主动管理能力突出,三季度公司资管业务手续费增长7.1%至5亿元,前三季度降幅收窄至32.3%(中期-45%)。

据公司披露主动管理规模占比高达 98.70%,预计行业压缩通道业务影响对公司未来资管业务收入影响降低。

◆

投行业务面临拐点。

三季度公司投行业务收入达7.18亿元,同比下降8.4%。

公司前三季度合计股债承销金额1440 亿元,其中 IPO 承销金额 10.27 亿元,同比下滑 25%,承销家数为2家,与此前持平。

东方花旗连受证监会处罚,9月业绩出现亏损,当月实现营业收入4141.1万元,净利润则为-23.5万元。

公司传统优势投行业务面临拐点。

◆

信用业务风险可控。

前三季度公司信用业务微增6%至7.8亿元,第三季度信用业务收入同比下降19.3%至26.80亿元。

年内股权质押风险暴露不断,公司信用减值损失计提9.32亿元,同比增加872%,占税前净利润之比约45%,对净利润及ROE产生较大影响。

◆

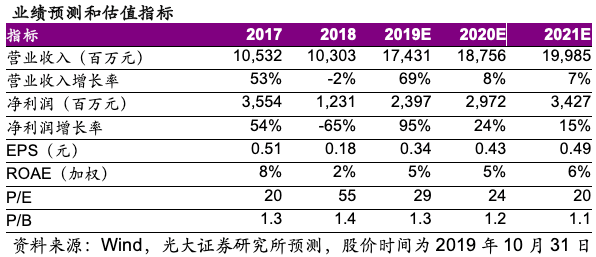

维持“增持”评级,维持目标价12.83元。

前三季度公司营收、净利大增,自营业务贡献较高弹性,高于此前预期。

以大宗商品交易为主的其他业务今年为公司贡献约50%收入,该业务具有较大不确定性,因此,我们调整公司2019-21年净利润预测至为24亿/30亿/34亿(前值为19亿/34亿/36亿)。

维持“增持”评级,按照1.62 x PB,维持目标价12.83元。

◆

风险提示:市场波动,资管业务手续费收入持续下滑

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)非银研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所非银研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所非银研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。

![]()

微信扫一扫

关注该公众号