张馨元 S0570517080005 研究员

陈莉敏

S0570517070003

研究员

报告发布时间:2020年10月11日

三季报预告:创业板披露率低于历史同期,中小创净利增速较高

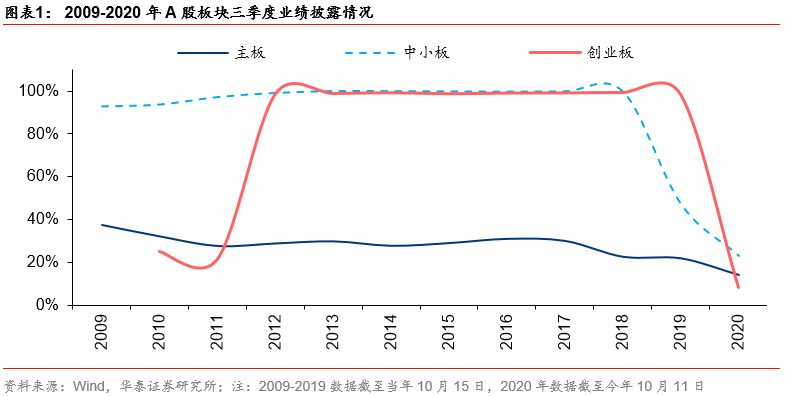

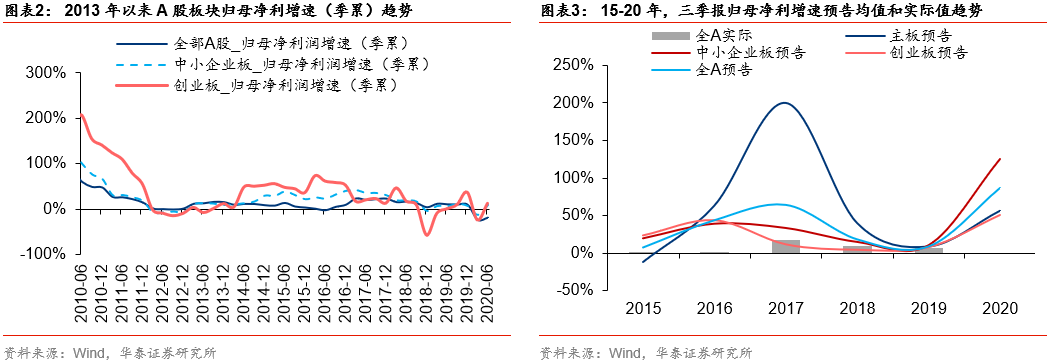

截至10/11,全A、主板、中小板和创业板三季报预告披露率分别达到16%、14%、23%、8%。创业板披露新规后,创业板整体预告披露率低于19年同期的13%。三季报预告显示,中小板、创业板预告归母净利同比增速均值(上限与下限算术平均值),分别达到125%、51%,均高于去年同期预告均值(4%、48%),中小板高于本期主板三季报预告的56%。分行业来看,必需消费、中游制造三季报预喜率较高,支撑中游制造占比较高的中小板业绩高增。个股方面,化工/汽车/电子代表个股(19年营收行业排名前列)业绩增速居前,餐饮旅游/纺服代表个股业绩增速尚未明显回升。

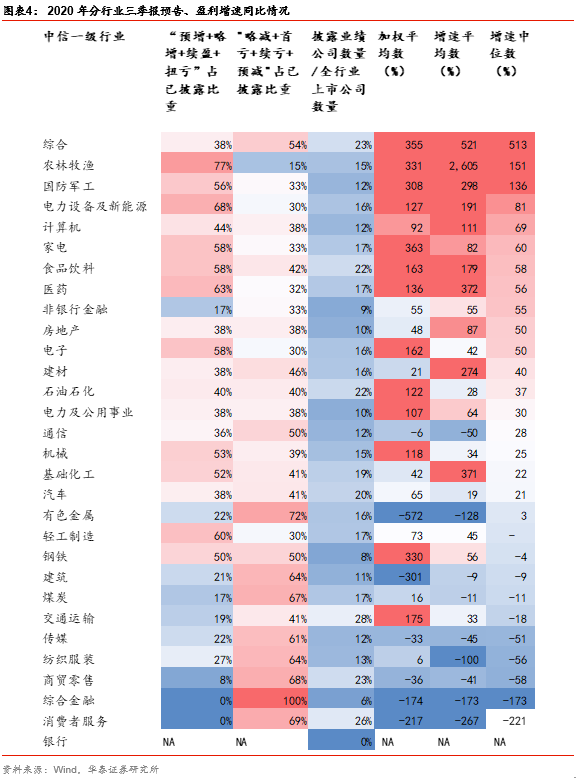

行业比较:必需消费、中游制造三季报预喜率较高

分行业三季报预告预喜率显示,必需消费、中游制造居前,

服务型产业居后。

从“预增

+

略增”占比来看,农林牧渔、食品饮料、医药、军工、电新居前。

从“预增

+

略增

+

续盈

+

扭亏”占已披露比重来看,农林牧渔、电新、医药、轻工制造、家电、食品饮料、电子居前。

从“略减

+

首亏

+

续亏

+

预减”占已披露比重来看,综合金融、有色金属、消费者服务、商贸零售、煤炭、建筑居前。

综合各行业预喜率、业绩预告中净利润同比增速来看,农林牧渔、食品饮料、电新板块中个股业绩预告表现相对较好。

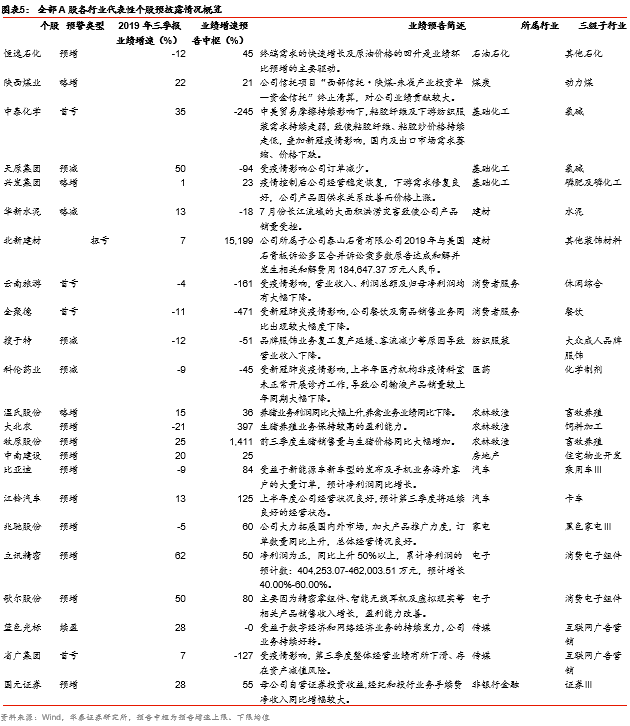

行业代表个股:化工/汽车/电子业绩较好,国内线下消费相关尚待修复

从各行业代表个股三季报预告看,三类行业疫情后盈利修复较好:1)部分原材料供给国疫情仍较为严重,原材料供给收紧致使价格上升,部分石油石化、化工企业业绩改善;2)全球新能源汽车需求向好、国内基建投资持续加码,汽车板块个股利润增速同比大幅扩大;3)受益数字经济的消费电子、计算机设备个股业绩同比提升。两类行业业绩尚未显著回升:1)在国内下游需求修复缓慢背景下,餐饮旅游/纺服板块个股业绩依旧承压;2)夏季高温气候以及部分地区洪涝灾害的影响,部分建材企业产品销量受挫,部分基建相关需求尚未明显回升、仍待后续旺季验证,如园林/建筑等。

指数表现:预计中小创指数有望受益三季报盈利高增而持续企稳

对比

15-19

年三季报预告前后,在全

A

预告净利同比增速较高的年份

(

16

、

17

年)

,各板块指数在

10/15

前后一个月

均呈现持续上升趋势、并延续至

11

月份;

在净利同比增速较低的年份(

2019

年),指数震荡但相对平稳。

而在内外因素扰动较大的

2018

年,指数受非业绩预告因素影响较大。

板块对比来看,在创业板业绩预告增速高于主板、中小板的

2015

年,

10/15

前后一个月指数涨幅明显高于主板;

在创业板业绩预告增速相对低于主板的

2017

年,

10/15

前后一个月指数以震荡为主、与主板表现分化。

预计中小板指在

20

年三季报业绩预告好于主板的情况下,有望持续企稳。

配置建议:关注节后十四五政策+业绩驱动

我们在策略周报《缩量的节点交易进入修复的会前交易》(2020.10.08)提到,10月以来海外市场在疫情加重的背景下不确定性较高,国内市场旅游、商品房销售、电影需求环比边际修复,但商品和服务消费整体需求尚待修复之中。三季报各行业业绩预告显示,化工、汽车、电子板块需求修复较好,而消费板块下游需求修复仍需时间。市场预计从缩量震荡的“节前交易”进入情绪修复的“会前交易”,关注科技板块,配置上维持6月以来的低估值、顺周期板块建议,在经济周期的β品种中选择具有α逻辑的板块:中游制造链、汽车产业链、地产竣工链、大金融、新能源链、长三角链。

风险提示:

1)海外受疫情影响经济基本面低于预期;2)疫情加速逆全球化叠加美国大选变数,中美贸易协商再次出现波折;3)国内消费投资需求边际改善幅度低于预期。

三季报预告:疫情因素+披露率低,中小创业绩高增

三季报预告:创业板披露率低于历史同期,中小创净利增速较高

从各板块三季报披露率来看,创业板预告披露率低于历史同期。

截至2020/10/11,全A、主板、中小板、创业板、科创板的三季报披露率分别为16%、14%、23%、8%和33%。在2020年6月、2019年3月,创业板、中小板分别取消季报预告强制披露要求后,板块业绩预告披露率出现较大幅度下滑;主板无强制披露要求,历年披露率基本稳定,但有小幅下降趋势。

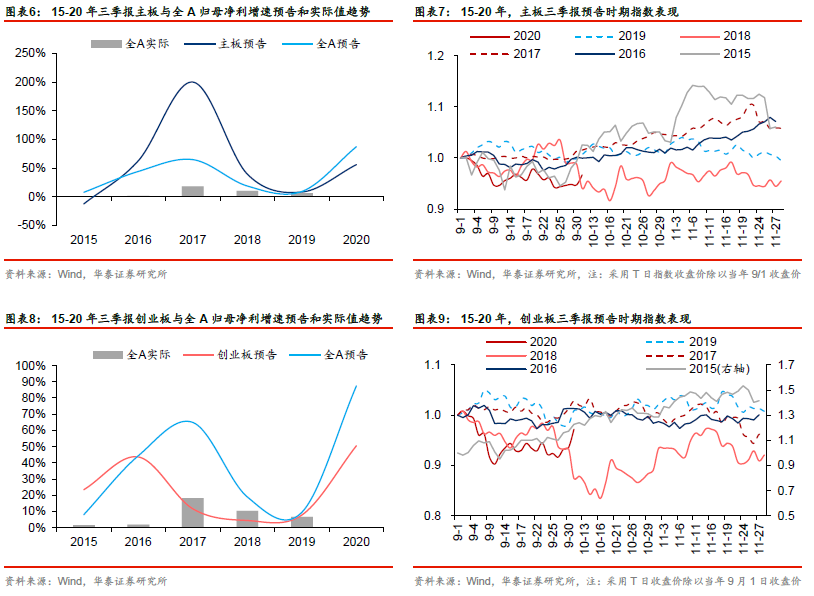

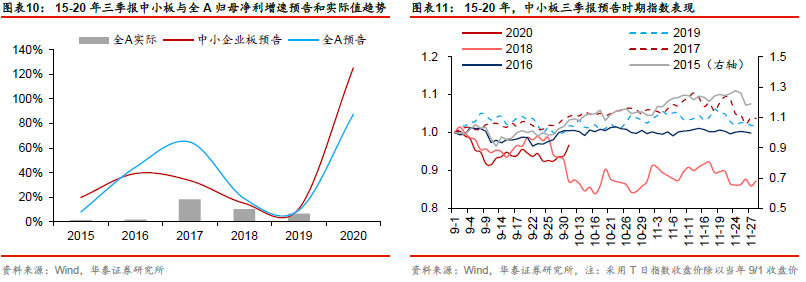

从各板块已披露企业三季报归母净利增速均值来看,中小企业板好于历史同期、好于本期创业板和主板。

主板、中小板和创业板三季报归母净利增速预告均值分别为56%、125%和51%,均高于2019年同期数字,其中中小板、创业板归母净利增速预告均值达到15年以来历史最高值,我们认为由三方面因素导致:一是中小板、创业板取消季报强制披露之后,部分业绩增速不佳的企业缺乏披露动力,或选择不披露业绩预告,致使公开披露的企业业绩增速均值提高;二是新冠疫情对以高新制造、数字经济相关业务为主中小创企业影响相对较小,因而中小创企业业绩预告情况明显好于主板;三是中游制造受益供需改善、PPI同比仍处相对低位,中游制造业占比较高的中小企业板盈利改善相对更为显著。

行业及龙头股预告:必需消费、中游制造板块三季报预喜率较高

行业方面,以全部A股已披露2020年三季报预告的标的为样本,分两个角度来看:

1)各行业预喜率比较,居前的行业包括农林牧渔、电新、医药、轻工制造、家电等;2)各行业盈利增速中位数比较,居前的行业包括农林牧渔、国防军工、电新、计算机、家电、食品饮料、医药、非银金融、房地产、电子等。

从行业代表性个股(以19年营收在行业内排名居前的个股为代表性个股,下同)三季度预告情况来看,三类行业疫情后盈利修复较好、甚至受益疫情:

1)在非洲、南美、东南亚等地区疫情加重背景下,石油、矿石、金属原料地供给收紧,致使原材料价格上升,部分石油石化、化工板块企业业绩得以改善;2)全球新能源市场需求向好,国内基建投资力度加大拉动重卡需求,新能源车、商用车板块代表性个股利润增速同比大幅扩大;3)消费电子、计算机设备等受益于三季度国内外市场需求持续修复,业绩同比提升。

两类行业业绩尚未显著回升:1)在国内消费恢复不及预期、尤其线下需求修复缓慢背景下,餐饮旅游、纺织服装、传媒等板块企业业绩依旧承压;2)受夏季高温气候以及部分地区洪涝灾害的影响,部分建材企业产品销量受挫,部分基建投资相关需求尚未明显回升、仍待后续旺季验证,如园林、建筑等。

指数表现:预计中小创指数有望受益三季报盈利高增而持续企稳

对比15-19

年三季报预告前后,各板块指数表现,在全A预告净利同比增速较高的年份(2016、2017年),各板块指数在10/15前后一个月均现持续上升趋势、并延续至 11月份;在净利同比增速较低的年份(2019年),指数震荡但相对平稳。而在内外因素扰动较大的2018年,指数受非业绩预告因素影响较大,股权质押爆仓、失业率上升、民企信用风险等多种信用风险集中暴露,指数震荡筑底。

板块对比来看,在创业板业绩预告增速高于主板、中小板的2015年,10/15前后一个月指数持续走高、涨幅明显高于主板;在创业板业绩预告增速相对低于主板的2017年,10/15前后一个月指数以震荡为主,尤其进入11月与主板表现分化。预计2020年三季报中小板业绩预告增速持续好于主板的情况下,指数表现有望持续分化。

风险提示:

1)海外受疫情影响经济基本面低于预期,引发市场风险偏好波动;

2)疫情加速逆全球化叠加美国大选变数,中美贸易协商再现波折引发市场风险偏好波动;

3)国内消费投资需求边际改善幅度低于预期。

指数研究系列 :

【

20200922

】

从指数风格视角看择时选“指”策略——被动投资与指数研究系列

信号与噪声系列 :

【20200920】

节前+会前交易模式,政策敏锐度或提升——信号与噪声系列之一百八十七期

【20200628】

金融股的β和α逻辑或开始兼具

——信号与噪声系列之一百七十五期

【20200621】

增量资金有望助力指数上台阶

——信号与噪声系列之一百七十四期

【20200614】国内外疫情反弹后的A股支撑与压制力

——信号与噪声系列之一百七十三期

【20200607】主力资金或在调整仓位机构

——信号与噪声系列之一百七十二期