对产品创新和市场营销的投入不足,导致恒安国际近年营业规模增速近乎停滞。而其保守的经营策略背后,实质是恒安国际在营收规模与盈利指标之间进行取舍。在行业衰退时期,恒安国际以收缩营收规模,以确保公司傲人的盈利能力。

本质上说,近年营收上的保守策略以及对盈利、市值及分红的执着追求,是恒安国际多年坚持的“高盈利、高分红”市值管理模式,如此也使得恒安国际相关利益方获得巨额回报。

由于产业环境变迁、营业规模的停滞不前,恒安国际之前以利润为中心的模式恐怕难以为继。在收缩与扩张之间,恒安国际管理层将如何做出选择?

作者:

杜冬东

原标题:

恒安衰变:港股蓝筹缘何每况愈下?

来源:新财富杂志(ID:newfortune)

2017年1月18日,恒安国际(01044.HK)主要创始人、行政总裁许连捷耗资1230.94万港元,通过旗下安平控股有限公司再次增持该公司股份。上述交易完成后,许连捷持有恒安国际2.407亿股股份,占该公司已发行股份的19.98%。

这是自2016年11月30日以来,恒安国际大股东至少第25次增持,增持股份超过610万股。在此之前,恒安国际也连续9次出手回购公司股份。

恒安国际相关方频频出手增持股份,被认为旨在向市场传递信心、提振公司股价。2016年下半年以来,资本市场对恒安国际的各种看空消息不绝于耳。

2016年6月24日,瑞信报告指出,恒安国际的评级由“中性”降至“跑输大市”,并将其2017年目标价由65港元/股下调至53港元/股。同期,里昂证券、中金公司也下调了对其评级。2017年1月19日,花旗集团更将恒安国际列为“首选卖出股”。

有数据显示,

2014年以来,恒安国际股价震荡走低,该年全年下跌10%,此后在2015年上涨,但于年末又以超过7%跌幅收官。2016年,恒安国际股价跌幅更超过16%。

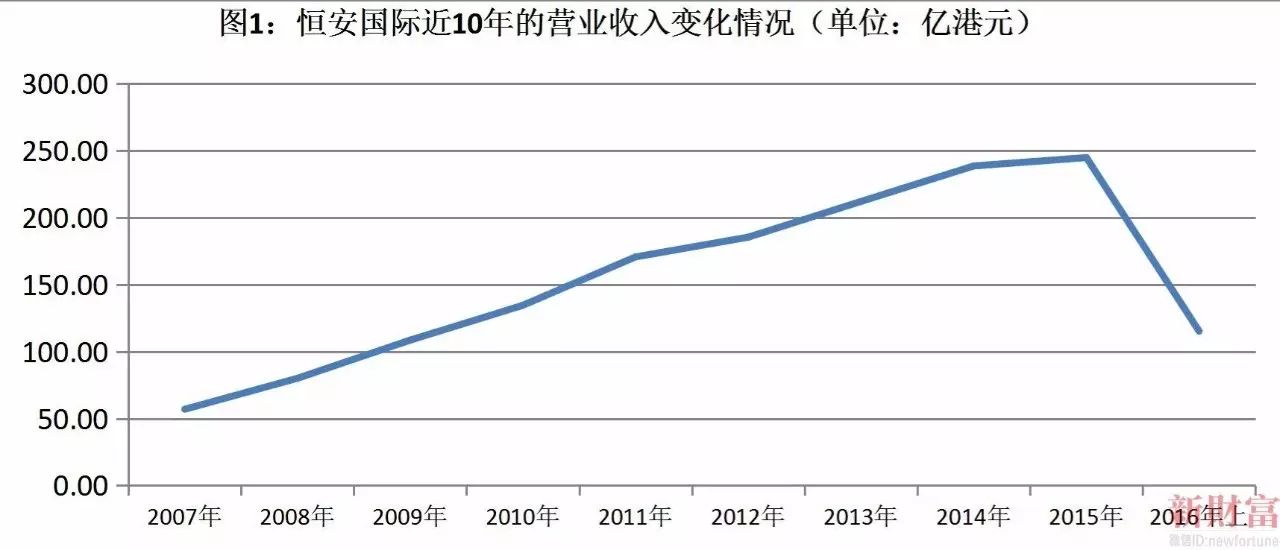

机构看空、股价疲软,根源于恒安国际不尽人意的业绩表现。近3年来,恒安国际营业规模增长近乎停滞(图1)。

2014年恒安国际出现下滑苗头,其营业收入为238.44亿港元,同比增长12.5%,但较之前一年度的14.37%的增幅有所下跌。2015年度,恒安国际营业收入为244.69亿港元,同比增速仅有2.62%,跌落至上市以来的历史最低点。2016年中报显示,恒安国际上半年实现营业收入115.15亿港元,较2015年同期跌幅达到10.96%。

恒安国际是国内最早的卫生巾生产商,其旗下的安乐、安尔乐等卫生巾品牌曾风靡女性市场,稳坐行业头把交椅。在过去的10余年时间里,恒安国际一度高歌猛进、增速惊人,营业收入从2003年的16.89亿港元增长至2013年211.94亿港元,年复合增长率近29%;其同期净利润指标也从2.5亿港元增长至37.21亿港元,年复合增长率超过30%。其股价也从1.7港元/股一度飙升至每股200多港元,涨幅逾百倍。

2011年6月7日,由于公司良好的基本面,恒安国际被纳入恒指成分股,成为极少数跻身港股蓝筹股阵营的内地消费行业上市公司。2014年7月,恒安国际总市值一度达到1028.67亿港元,成为港股市值最大的内地消费股股票。

那么,

这家港股蓝筹股近3年来的经营业绩为什么会每况愈下?主导其经营走向的根本因素是什么呢?还能否重振雄风?我们从其年报数据中去寻找答案。

恒安三大主业

恒安成立至今已有32年的历史。1991年,6岁的恒安国际走出福建,在重庆设立了首家分公司。1993年,恒安国际推出“安尔乐”品牌护翼型卫生巾产品。据恒安国际官网称,“至上世纪80年代末,‘安乐’卫生巾一枝独秀,占据全国卫生巾市场40%的市场份额”。在成立的头10年里,卫生巾产品成为恒安国际的主营收入来源。

1996年,恒安国际首次跨界,将业务延伸至纸尿裤,推出了“安尔乐”婴儿纸尿裤。由于引进当时世界先进水平的生产线,恒安的婴儿纸尿裤经营业务发展迅猛,市场占有率位居全国第一。卫生巾、纸尿裤两大产品的畅销,令恒安国际的品牌很快变得妇孺皆知。

据传,恒安国际创始人许连捷长期患有鼻窦炎,每次买不掉屑的纸巾都需去往香港。终于在1990年代的某日,“受够了”的许连捷开始决定为自己及自己的“同病相怜”者生产高质量的纸巾,并从国外引进了两条高端纸巾生产线。1997年,恒安国际在湖南常德设立了“恒安纸业”,正式将其产品进一步拓展至生活用纸领域。至此,恒安三大业务初步成型。

1998年12月,恒安国际在香港联交所上市,成为中国内地首家在香港上市的民营企业,募集资金7亿港元。2003年5月,恒安国际正式收购恒安纸业股份有限公司68.9%股权,一举将生活用纸行业市场份额最大的品牌“心相印”纳入上市公司平台。彼时,恒安国际的纸巾业务,开始成为公司新的营业收入重心。

此后,恒安国际上述三大业务相继推出“安尔康”、“七度空间”、“淳一”等品牌,丰富其产品序列。并且,恒安国际先后收购了江西吉安丽人堂日化公司(2002年)、香港威信药业公司(2004年)、福建亲亲食品有限公司(2008年)等公司,试图在纸业之外的业务寻找增长点,将自身定位拓展为“家庭生活用品制造商”。

如今,恒安国际经营规模已突破240亿港元、总资产高达352.8亿港元,成为中国内地最大的生活用纸和妇幼卫生用品制造商。总的来说,恒安国际是围绕纸业发展的相关多元化集团,其主营业务涵盖纸巾、卫生巾、纸尿裤三大业务(见表1),并有部分护肤品、零食等业务。恒安国际的纸巾业务占比最大,近乎半壁江山;卫生巾业务约占其营收的1/3。

表1:恒安国际的业务结构及旗下品牌

营收为何衰退?

为寻找恒安国际营收衰退之原因,我们对其三大主营业务的数据变化进行分析(表2)。恒安国际三大主营业务近10年营业规模、同比增速及当年占比数据大致可反映两点。

其一,恒安国际的纸巾业务属其最大业务板块,巅峰之时占全公司营收的近50%,并且该项业务占比较为稳定。纸尿裤业务板块的占比在逐年下降,从23.93%高点跌落至11.14%。卫生巾业务板块的占比则逐年在上升,近年已逼近1/3。

表2:恒安国际三大主营业务近10年增长数据的变化(营收规模单位:亿港元)

其二,恒安国际纸巾板块业务的增速下滑最为剧烈,纸尿裤板块业务增速也在持续下滑,但其增速下滑幅度次之。卫生巾板块业务增速保持相对稳定,2015年也突降至3.4%。

从过去10年变化轨迹来看,作为公司最大的业务板块,恒安国际的纸巾业务板块收入2007-2013年间一年一个台阶往上走,从25.85亿元直涨至102.04亿港元,同比增速最高达到49.89%。但从同比增速指标可见,该项业务的增速呈现逐年下滑。2013年以后,该项业务营业规模在100亿港元规模级别近乎原地踏步,难见突破。2015年,恒安国际纸巾业务较前一年度出现0.53%的跌幅。也就是说,

该板块业务的快速增长曾为恒安国际高速增长插上“翅膀”,但近几年的增长不力又直接导致公司的经营停滞不前。

总结来说,恒安国际近年营收规模的惨淡表现,主要归因于纸巾板块业务的衰退。纸尿裤板块业务的下滑也是其衰退原因之二。相对而言,恒安国际的卫生巾业务的总体表现较为平稳。那么,恒安国际的纸巾、纸尿布两项业务的衰退是因何产生的呢?

一是市场销售投入不足,电商销售渠道建设不力。

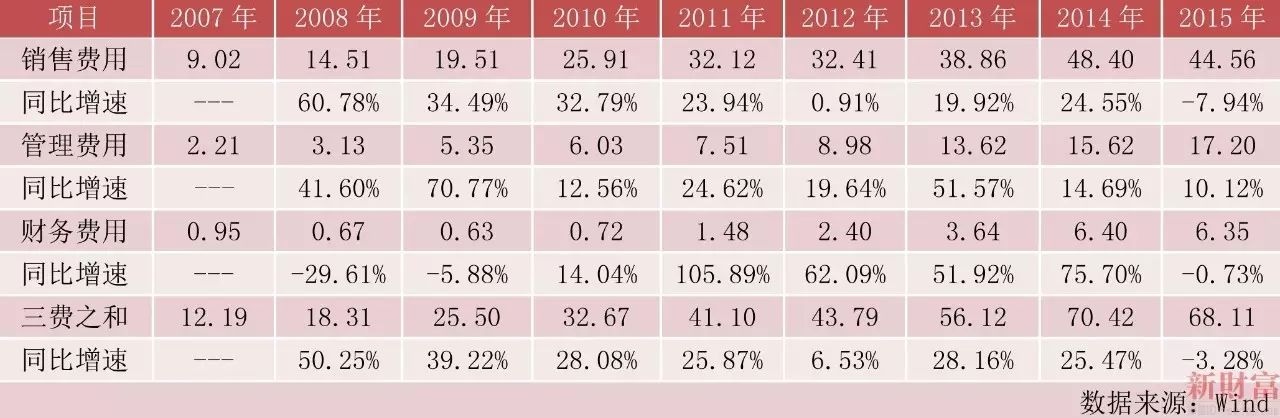

从其销售费用的变化情况来看,2012年恒安国际销售费用增速仅同比增长0.91%,并在此后数年保持较低增长,2015年出现-7.94%的跌幅(表3)。该项指标足见恒安国际产品销售呈现出收缩趋势,公司对销售推广的投入不足。

表3:恒安国际2007-2015年三项费用的变化(营收规模单位:亿港元)

Wind数据显示,恒安国际近几年的应收账款周转天数逐年向上攀升,从2014年中期的33.32天增加至2016年中期的43.24天。该项指标意味着恒安国际的营销渠道竞争压力在增大。

如恒安国际表示,“恒安过去得以快速发展的一个非常重要的趋势是拥有数百万终端门店渠道,这是恒安凭借自身声誉多年深耕拿下来的。” 恒安在2015年年报指出,“部分分销商现金流紧张以及存货过多。但是自2010年以来,电商渠道兴起,对传统线下的分销商经销商及零售商都产生了重大冲击,这直接削弱了恒安曾经的最大优势。”

也就是说,恒安国际销售推广投入的萎缩,主要表现在电商渠道扩张不力。直到2012年下半年,恒安国际才开天猫店正式启动电商业务,这在业内已经很晚了。2014年,恒安国际的电商销售额占比为3%,2015年略升至4.3%。比较来看,维达国际(03331.HK)的电商销售占比远超恒安国际,2015年达到12.9%,2016年达到18%。

近年跨境电商、海外购物平台的发展,婴儿纸尿裤品牌的电商获取渠道日趋多元化,加之日元贬值等因素,国外品牌对恒安的本土品牌冲击颇为明显,花王的“妙而舒”、宝洁的“帮宝适”和金佰利的“好奇”等国际大牌渗透率越来越高。