点击金融行业网,金融大拿、业内人士都在这里

今日微信号力荐 理财头条licaitt (长按红色字复制)

今日微信号力荐 理财头条licaitt (长按红色字复制)

来源:eResearch杨荣团队

作者:中信建投证券 杨荣

本文是银行业深度报告《银行资金空转:模式和预测》的PPT版本。

导读如下:

1、资金空转可以分为两类。第一种,资金仍在体系内留存,货币资金不经过实体产业,从出发点又回到出发点,这是普遍理解的资金空转。第二种,资金已经转化产业资本,但是其转化的链条大大拉长。我国资金空转情况严重,虚拟经济过度繁荣,M2同比增速远高于GDP+CPI的同比增速。

2、银行是资金空转中重要的一环,主要有四种模式:理财空转,票据空转,同业空转以及信贷空转。

3、理财空转有三种典型模式:一是银行借通道投资于信贷资产、票据资产等非标资产,实质与银行表内放贷并无二致,但是增加了流转链条,从而导致了广义上的空转,增加了银行风险。非标资产是在2011年后开始监管机构严禁向房地产业,地方融资平台放贷的背景下兴盛起来,并逐渐成为这些产业的主要融资方式。二是银行将资金投放于同业理财,或者委外理财。三是过量理财资金投资于二级市场,主要是债券,推高资产价格,隐含风险。

4、票据空转:首先是违规开票,即无真实贸易背景循环开票,虚增存款和中间业务收入。之后为了将票据在资产负债表内转移出去,通过卖断,买入返售,买断转贴同批票据等方式,逃避信贷规模管控、赚取买卖差价;违规出表,借助跨业合作通道,通过信托、券商等”通道“模式,运用理财资金投资票据资产。票据业务近几年已经大幅下滑。票据交易所的成立促进票据业务朝透明化发展。

5、同业空转主要体现在两个方面。一是同业通道,主要对接非标。银行利用同业通道隐匿非标资产,将资产在不同科目间进行转换,调节监管指标。二体现在同业直融直投型,银行将吸收的同业资金对接投资理财产品、资管计划,放大杠杆,赚取收益。针对同业业务的127号文对同业的非标业务进行了强有力的约束,坚持实质大于形式原则。

6、信贷空转:一是贷款置换,具体包括表内自营贷款置换他行表内贷款、表内贷款置换他行表外融资等方式,多被用于企业举新债还旧债,未被真正运用到生产营运中。二是贷款被挪用,多集中在多头过度授信的集团企业和个人信用贷款中,部分信贷资金被挪用于委托贷款、理财信托投资,甚至投资股票市场。三是违规放贷。如,违规放大杠杆超比例向小贷公司融资,并合作进行”过桥贷款“,个别银行人员内外勾结,套取银行资金进行民间借贷等。

7、监管层近几年紧紧追踪银行资金空转,基本上银行创新出一种模式监管层都会出台相关政策封锁。同业业务,票据业务总数据显示,其规模总量已经得到了一定的控制。针对同业业务,今年前三季度同业业务规模(上市银行数据)已经较年初下降18%。分项目来看,2016年前三季度买入返售规模下降最为明显,预计2017年仍旧会延续这一趋势。总体来看,同业空转明年将进一步缩减。票据业务今年大幅下滑,受到极大冲击,票据空转已经受到较好的控制,未来这一态势也不会改变。2017年政策效用减弱,票据业务负增长会得到缩减,票据业务朝透明化方向发展。

8、2017年理财空转将受到最大的影响。表外理财纳入MPA政策首先抑制理财规模过快增长,理财新规和市场风险也分别影响非标和同业委外理财两种空转模式。2016年理财新规明确了银行除了可以通过对接信托公司的投资计划投资非标资产外,包括券商资管、基金子公司等在内的通道均不能够投资非标债券,严格清理通道,预计明年政策效应会明显起作用。同业理财2016年增速过高,2017年不可能延续,回落较多。受到债市波动的影响,同业理财对接的委外理财明年将收缩。这样看来,明年大概是理财空转的一个拐点。

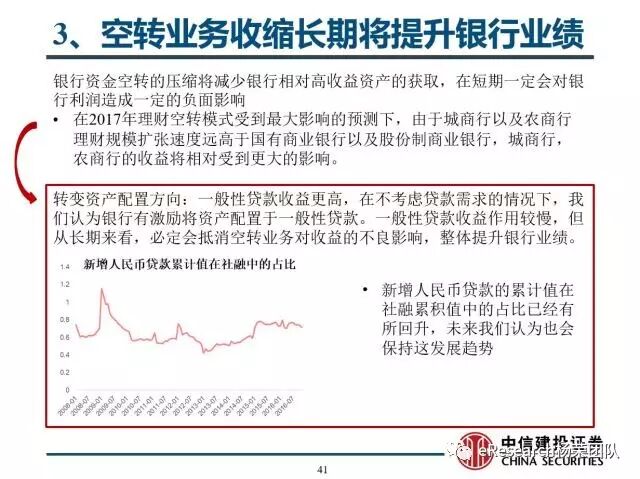

9、毫无疑问,银行资金空转的压缩将减少银行相对高收益资产的获取,在短期一定会对银行利润造成一定的负面影响。在2017年理财空转模式受到最大影响的预测下,由于城商行以及农商行理财规模扩张速度远高于国有商业银行以及股份制商业银行,城商行,农商行的收益将相对受到更大的影响。在广义信贷上限一定的情况下,既然空转模式得到限制,银行将改变资金配置方向。因为一般性贷款收益更高,在不考虑贷款需求的情况下,我们认为银行有激励将资产配置于一般性贷款。新增人民币贷款的累计值在社融累积值中的占比已经有所回升,未来我们认为也会保持这发展趋势。一般性贷款占比提升将减少银行的风险。一般性贷款收益作用较慢,但从长期来看,必定会抵消空转业务对收益的不良影响,整体提升银行业绩。

PPT全文如下:

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。

关于版权:若文章涉及版权问题,敬请原作者联系我们。【电话:021-61551834;微信:hjwh123】

近3000只基金,到底哪家基金好?如何挑好基金,只需要看这一点就够了!关注爱财之家后,阿财告诉你秘诀。