[CAS

干货]是结构金融研究推出的特色专栏,普及资产证券化相关知识,开阔眼界。

2016年12月26日 ,国家发改委和中国证监会联合印发了《关于推进传统基础设施领域政府和社会资本合作(PPP)项目资产证券化相关工作的通知》,明确指出对运营满2年及以上且具有持续经营能力的基础设施和公共服务项目,可以选择开展项目资产证券化融资。PPP模式除固有的相关优点外,也存在着前期投资大、合作周期长等矛盾,同时由于PPP项目回报期限较长,使社会资本对投资回收的风险性心存疑虑。将PPP模式与资产证券化进行有机融合,既可以为基础设施项目建设开辟一条新的融资渠道,又可以为盘活存量投资找到出路,而研究和掌握PPP项目资产证券化的定价方法,则具有更强的现实意义。

PPP项目资产证券化是以PPP项目未来可以产生的稳定的现金流为基础,组成资产池来发行一种资产支付凭证的过程。资产证券化可担保的资产为金融资产,采用公开发售给投资者这一方式来实现筹资的过程,从而提高了PPP项目的流动性。

结合南京城市污水处理费支持资产证券化的发行工作以及定价过程,我们还原出该项资产证券化产品运作的具体流程.

以南京城建集团所属污水处理厂的未来4年污水处理收费收益权为基础资产,将未来年度可能产生的现金流以一定比例折算后作为募资额。其发行规模为7.21亿元的专项计划受益凭证,共分为四期。预期收益率依存续期限不同将产品收益区间确定在2.8%至3.9%不等。充分考虑了项目资产在不同阶段的不同定价方式。

资产证券化定价与一般资产定价机制具有共通性也有所不同。比如债券、期权、股票等进行适当的调节后,便可用于PPP项目的资产证券化定价,PPP项目由于合作周期长、投资金额大、涉及利益方众多,因此在对其进行资产证券化过程中,应充分考虑其利率值、利率波动率、偿还期、提前偿付、资本市场状况等因素。只有根据真实数据对于价格的影响因素来建立模型,才能估算出相应的参数,最终达到合理的定价。

PPP项目资产证券化影响性因素涉及宏观经济运行情况、微观指数变动等,根据其受影响的程度,我们列出了以下五个方面的主要影响因素。

1、利率变化 。

利率变化是影响固定收益证券价格变动的主要因素,其对证券化的影响主要表现在三个方面:一是利率变动会导致证券价格发生变化;二是利率变化会影响证券利息收入再投资收益率的变化;三是利率变化会影响现金流量的变化,进而影响投资者的收益。对于固定利率的证券,由于票面利率与市场利率存在差异,当市场利率变动时,证券价格也随之变动。如果浮动利率的证券高于利率上限,证券的提供收益率就会低于市场利率,证券价格就会下跌。反之亦然。

2、利率波动率。

利率波动率的上升与下降与证券的内含短期价值成正比,利率波动越高,证券内含价值越高,反之亦然。而证券本身的价值与证券内含短期价值成反比。

3、提前偿付。

提着偿付是借款人在贷款到期之间偿还部分或全部本金和利息。发行人就可以利用这一特征,利用较低的利率来代替旧有负债,以降低融资成本。提前偿付是通过改变资金的未来流向,从而影响证券价格的一种嵌入式的期权。

4、资本市场影响。

资本市场的运行状况是通过证券的流动性来改变市场价格。当市场投资者的需求旺盛时,资金供应量就会增加,进而流动性良好。证券流动性的高时,投资者预期收益就低。反之证券的流动性低时,投资者预期收益就会高。

(一)静态现金流折现定价模型

1、静态现金流折现定价模型(Static Cash Flow Yield)

这是一种比较早期估算模型。它的基本原理是:提前偿付率与抵押资产的期限成正比,一旦超过某个期限后,提前偿付率将成为固定值。静态现金流折现定价模型在估计未来发生提前偿付时,不直接考虑利率的影响因素。

其定价模型为:

2、静态现金流折现定价模型的优缺点分析

静态现金流折现定价模型最大的优势在于,计算简单、原理简易。但是它并没有考虑到一些常见性的影响因素:例如利率的期限结构、波动性以及利率变动对于提前偿付率的影响等。

(二)期权调整利差定价模型分析

1、期权调整利差定价(Option-Adjusted Spread)模型

这是近期使用较多的一种定价模式。这种模式的基本原理是通过将债券存续期分为不同的阶段,来模拟量化证券化持有者在不同的存续期内享有的证券投资回报率。具体来说,将债券在每个阶段可能出现的情况,再加上模拟利率的上一期权调整利差的和来贴现未来现金流,建立起一个树状的现金流量模型。在每个利率枝杈上,对应不同利率会有一系列现金流。同时,得出的期权调整利差加到整个国库券收益率上,再根据这个调整过的国库券收益率对证券进行定价,则得出的结果就包含了投资者因为需要承担诸如期权风险、提前偿付风险或信用风险等风险而需要的风险溢价。

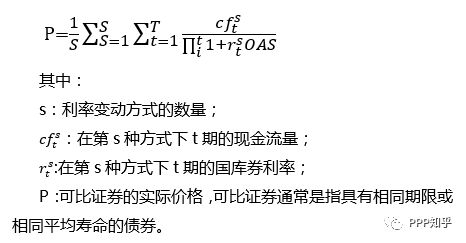

其定价模型为:

2、期权调整利差定价模型的优缺点

期权调整利差定价模型将利率的期限结构即利率的波动性较好的结合起来,运用了利率运动的动力学模型模拟了大量的利率运动轨迹,这使得结果能在很大程度上反映真实情况。期权调整利差法定价是当前使用较多的模型,但这种模型定价方法也有很多的不足,定价过程类似于黑箱操作:投资者输入假设然后得出风险和收益的指标,这个计算过程根本看不到;而且模型对假设条件相当敏感,对于一些差别较大的证券定价效果不是很理想。

资产证券化产品的定价会受到很多因素的影响,所以我们在确定定价模型的时候应该把这些因素都考虑进去:为了使现金流折现数据更加准确,应模拟利率变动的路径,将不同利率路径下的现金流进行折现,求得平均值;将利率波动情况下,PPP项目公司提前赎回的因素考虑进去,所以要减去期权的价格,得到最后的定价方法如下:

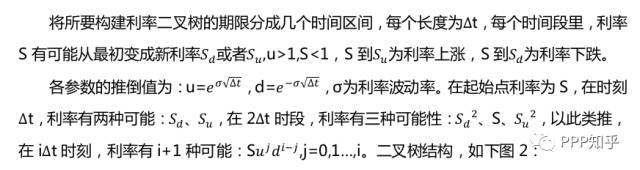

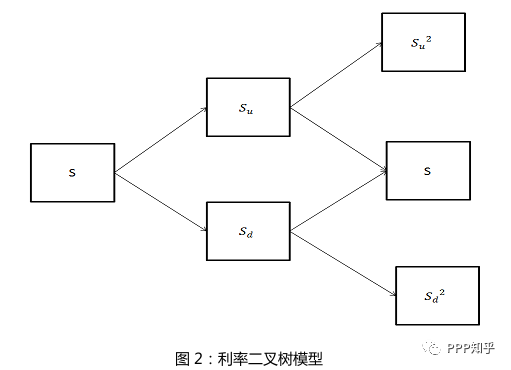

PPP项目资产证券化产品价格=未来现金流的折现值-PPP项目公司提前赎回的期权价值,接下来需要确定了利率路径的构建,我们这里通过二叉树定价模型来进行利率路径的构建。

由于我们资产证券化政策产品的价格不是很稳定,资产支持证券价格的波动率无法准确测算出来,这里可以用比较稳定的企业债指数的波动率10.5%代替,资产支持证券的现值用未来现金流的折现值带入,按照4年时间划分为四步二叉树,利用DerivaGem软件可以计算出20条路径如图4所示,将各期现金流分别折现,最后将利率路径下的折现值平均,得到资产证券化产品的理论价格85.62815。

文章来源:PPP知乎

结构金融研究致力

于为关心中国资产证券化行业发展的专业人士提供一个高端交流平台,以全球视野和时代责任感,深入研究我国资产证券化行业发展趋势及政策,推动理论、思想、创新和经验的交流,进而为资产证券化行业的发展提供不竭的思想动力,最终有利于中国金融体系的建设。