【本周推荐与主要观点

】

1

、315央视关于电子烟报道,有利于加速行业规范

标准

落地,推动行业稳健可持续发展,龙头长期角度受益

媒体报道有望加速电子烟监管政策的出台,推动相关行业标准的落地,使国内新型烟草行业步入规范化发展的通道,利好具备较强技术和产品实力,与中烟有合作的龙头公司。

新型烟草产品研发初衷为降低吸食传统香烟的危害,部分成熟产品在海外市场也获得了消费者的认可。但由于新型烟草属于新兴行业,其政策法规尚不完善:我国仅将加热不燃烧烟弹(含烟草)等产品纳入传统烟草专卖规管范围,而烟油式电子烟的相关法规尚处于空白状态。导致部分不规范的商家添加过量尼古丁或加入劣质/有害成分,对消费者身体造成潜在危害,也间接导致了年轻人、甚至未成年人吸食电子烟,与新型烟草产品的初衷相违背。

此次315媒体报道有望促使有关政府部分加速落地相关法律法规,对含尼古丁的产品加强管控。我们认为未来这也将加速推进行业标准的落地,电子烟产业的整合,利好具备较强技术和产品实力的龙头厂家。

劲嘉股份与云南中烟和小米成立合资公司,深化发展新型烟草领域,卡位优势显著。菲莫国际的加热不燃烧烟具IQOS在海外已经引起热潮,也促进我国国家烟草总局以及各中烟公司加快在新型烟草制品的改革创新,目前四川、云南等中烟公司已有产品销往国外,市场初步试水成功。随着未来产品技术逐渐累积,相关法律法规也有望完善。

2

、定制家居315大促跟踪,营销宣传力度加大,龙头有望受益份额提升

2019

年315促销活动,各大定制品牌在价格上 的关注程度弱于往年,但是在整体营销和品牌宣传力依旧保持了高投入,例如索菲亚9大明星空降全国11个城市助力品牌宣传。

315家居卖场草根调研全文请点击文末“阅读原文”。

行业的典型时间点的营销战,也是企业综合实力的检验:观察企业能否运用自己的品牌影响力,渠道资源整合能力,以及供应链生产效率,提升行业集中度。从中长期角度看,区域性小品牌很难在品牌营销,产品丰富度与品类协同上和大品牌抗衡,行业份额向龙头汇聚是大势所趋。

按照以往行业规律,315促销订单主要集中在当年Q2-Q3陆续体现在上市公司报表。受春节提前与前期客流低迷影响,我们预计定制家居企业2019一季报收入与利润端仍有压力,关注一季报预收账款与订单情况。

3

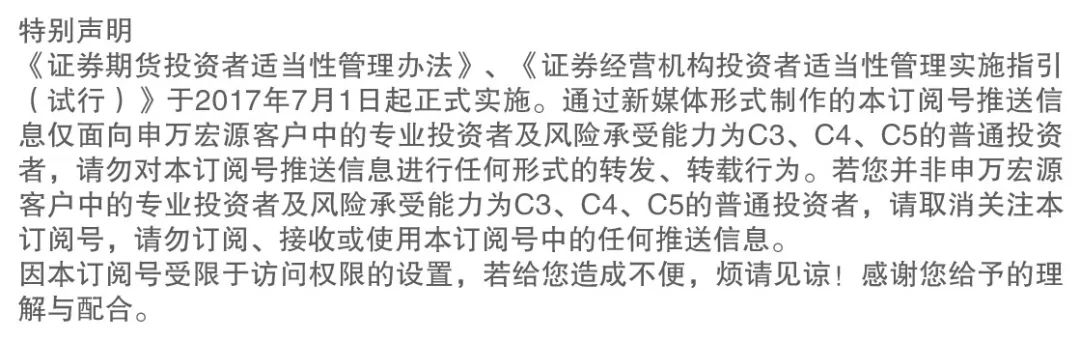

、一季报增长确定性标的,主要集中于包装和轻工消费板块

从各公司18年业绩快报来看,18Q4受制于宏观经济需求压力,大部分企业盈利均有不同程度放缓,展望19年上半年,业绩确定成长性较高的板块仍集中在包装和轻工消费领域。

1

)长期角度看整合:

行业洗牌整合延续,龙头集中度提升后,带来产业链话语权提升,如箱板瓦楞纸包装领域的

合兴包装

(18年年报点评,参考推送);经历收购兼并整合的两片罐行业,如

奥瑞金,宝钢包装,中粮包装

等;

2

)中期角度,下游稳定体现防御特性:

下游景气度和内需大众消费关联度较高;这几年景气度得以相对维持;如

劲嘉股份,永新股份,晨光文具

等;

3

)短期角度,原材料价格回落,体现盈利弹性:

如

奥瑞金

的三片罐领域业务,

合兴包装,东港股份,裕同科技,中顺洁柔

等。

4

)新业务提升估值。

随着近期资本市场的风险偏好提升,包装印刷板块除了主业有业绩支撑外,有亮点的新业务可以显著提升估值,比如新型烟草的

劲嘉股份

,电子发票+档案存储的

东港股份

,工业大麻领域的

顺灏股份、东风股份、恒丰纸业

,创投主题的

通产丽星

,纳米银膜领域的

万顺股份

等。

分板块观点描述:

包装板块

:下游稳定,原材料价格回落提供利润弹性;行业洗牌集中度提升,带来市场份

额提升与话语权提升(如2017-2018年的瓦楞纸箱包装行业;如2019年之后的金属两片罐包装行业,伴随奥瑞金收购波尔亚太,两片罐行业整合逻辑值得关注);新业务抬升估值水平(如劲嘉股份新型烟草、东港股份电子发票);此前市场关注度与配置比例较低,存在预期差。

看好:劲嘉股份、合兴包装、奥瑞金、永新股份、东港股份。

劲嘉股份

:

烟标主业逐渐回暖升温,借助公司在设计端的优势,抓住细支烟、中支烟、爆珠烟和精品礼盒烟等放量机会,扩张市场份额,业绩企稳回升;以茅台酒为标杆,在名酒包装领域寻找持续增长机会;烟酒两大主业共同贡献增量。

国内市场新型烟草推进仍是大势所趋

,

2018

年底云南中烟发布全球首款可燃可烤烟具和烟支。

劲嘉战略牵手小米生态链旗下公司,与云烟成立合资公司,积极推进布局,

新型烟草卡位优势明显。目前产品研发储备已经获得突破,后续有望在渠道方面取得进展。媒体相关报道有望加速行业规范化发展,品质规范,与中烟有合作的龙头企业有望受益。

奥瑞金:

在经过接近5年的行业供给过剩后,两片罐行业盈利已接近谷底;

伴随存量产能的整合,龙头集中度提升,金属包装在上下游产业链的话语权将增强,行业竞争秩序重构,盈利能力将修复至正常水平。

对于奥瑞金而言,原核心客户红牛的经营情况目前稳定,两片罐整合提供未来可以预期的向上弹性(原本在原材料(马口铁,铝)价格回落周期,就享受盈利弹性)。长期角度,公司作为综合包装整体解决方案提供商,为客户提供差异化的产品和服务,竞争护城河优势显著。

永新股份:

国内塑料软包行业龙头,技术研发及客户优势领先;公告回购股份,用于激励或者员工持股。成本端原料压力缓解,提供未来业绩弹性。现金分红比例高,具有强防御属性,维持买入。

东港股份

:传统印刷业务(产品价格稳定,纸价下行,贡献2019年利润成长安全垫),智能卡及电子档案存储持续发力贡献业绩增长弹性。新业务方面,与蚂蚁金服将根据金税三期的要求开具区块链电子发票,摆脱电子发票对税控盘的依赖。

未来将维持稳定的高分红比例。公告将档案存储业务拓展至与中小微企业合作,市场空间扩大。

合兴包装

:

瓦楞纸箱行业长期整合空间大。行业洗牌整合逻辑不变(上游原材料箱板瓦楞纸价格大幅震荡+环保压力+资金压力+下游订单需求压力,小产能被动退出,推动行业整合),合兴包装订单量快速增长态势将持续,公司通过自有产能利用率提升+收购兼并+PSCP平台放量,成为行业集大成者

。2019年受益于原材料价格回落,有望体现部分利润弹性。

轻工消费板块:

长期看好轻工消费领域,已建立护城河优势的龙头企业;内生增长趋势确定,受国内外宏观大环境影响程度较轻。

晨光文具:

2C端依托零售渠道终端优势,实现产品升级与品类扩张,持续投入头部门店优化,单店仍有较高提升空间;2B科力普受益于办公行业整合,收入高速增长,跨过盈亏平衡点体现利润弹性;精品文创业务受益消费升级,开店布局成长空间广阔,渠道伴随shopping mall在三四线城市下沉空间广阔,逐步推进加盟业务。

中顺洁柔:

生活用纸行业需求增长稳定,渠道稳健扩充增长,产品创新升级保障盈利能力。股权激励计划,明确未来收入增长目标。19年起原材料纸浆压力有望缓解。

相关公司业绩回顾及估值更新:

2

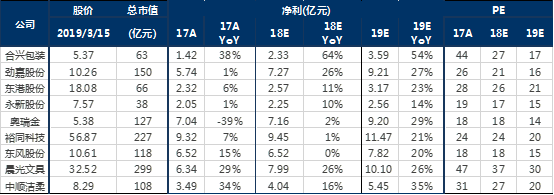

)家居:

接受增速换挡下的新常态,龙头修炼内功,提升行业竞争门槛。从长期角度,家居行业的消费属性较强,龙头集中度份额仍有大幅提升空间,虽然短期增长趋势不确定,但从较长的投资期限看,仍具有配置价值。

对比其他地产后周期行业,当前家居行业仍非常分散,长期角度家居子行业龙头公司仍具备Alpha成长属性。可以通过a)渠道扩张提升品牌集中度,b)一站式全屋营销扩张客单价,c)自身的管理效率提升体现成长属性。

成品家居

行业仍处于品牌整合的初级阶段,龙头仍有渠道扩充的空间;

尤其是根据国际经验,软体家居的赛道具备可以跑出大公司的基因,集中度有大幅提升空间。

顾家家居

:公司治理结构良好,事业部制文化,激励考核到位,新品类快速发力;收入延续稳定增长。持续通过资本运作方式快速整合软体行业。

美克家居:公司产品、渠道、管理改善三箭齐发,家居龙头借消费升级迎来正名之战。公司通过多品牌、多品类、多渠道运营,收入明显提速;管理效益提升,有望提振盈利水平。

大亚圣象:

产品线结构调整+工装发力,盈利能力持续改善。因对管理层变动担心,估值受到明显压制,我们认为新的人事布局调整到位后,伴随业绩的确定性释放,估值将得到修复。

定制家居

领域,随着供给增加,竞争复杂度开始提升,包括产品服务和渠道方面,但龙头仍有把握凭借综合竞争优势,包括

自身信息化能力、成本控制能力、渠道多元化能力及稳定的经销商体系推动行业洗牌,不断提升集中度,凸显长期价值。1)

渠道管理方面:

增强获客能力,头部公司积极发力大家居拓展整装业务,实现多元化渠道布局,门店包含卖场店、Shopping Mall店、综合店、街边店,抢占各类流量;

平衡原有经销商体系与新拓展渠道的竞合关系。2)竞争层面:

依托强大产品力、品牌力及服务能力突破价格维度的竞争。全屋设计方案与低价引流产品相结合,实现市占率与利润率的共赢。3)

信息化层面:

持续推进生产端柔性化建设、销售端设计软件建设、全流程一键打通,降低公司与经销商的运营成本、提升生产效率。

我们长期看好依托渗透率、市占率与客单价(品类扩张)三因子共同推动成长的定制家居龙头

欧派家居 和 索菲亚

,短期行业面临挑战,但经过此轮调整后,龙头的优势和市场地位将更为凸显。虽短期看一季度收入和盈利仍有压力,长期视角下可逐步买入。

索菲亚

:

2018年报后,我们组织电话会议,就公司2018年经营回顾、2019年经营战略进行沟通。公司在多年来积累了制造与信息化优势,渠道营销短板逐渐补足,2019年有望迎拐点:

1)2018年逆势开店523家,重装500家+局部翻新300家,2018年末门店数达到3558家;2019年计划开650家。渠道扩张,收入增长动力+巩固渠道龙头。

2)一二线地产复苏,公司强势区域有望迎拐点。2018年受一二线城市地产压力影响,公司省会城市收入增速放缓。地产数据边际改善,公司强势区域增速有望迎拐点。

3)2019年延续促销活动,带动订单增长。草根调研显示315优惠力度突出,客流优于同行。

年报点评《

收入稳步增长,渠道端加大投入业绩承压

》

相关公司业绩回顾及估值更新:

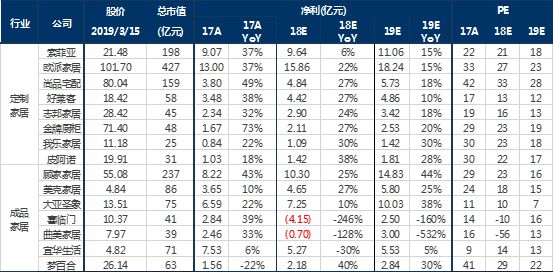

3

)造纸:

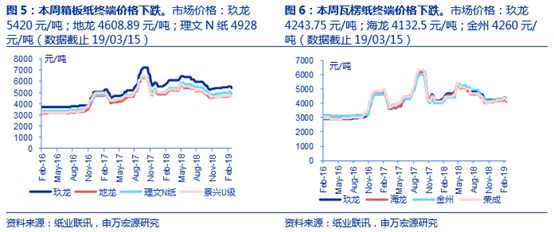

内盘浆价走低;浆纸新一轮提价函发布;箱板瓦楞纸价格转跌

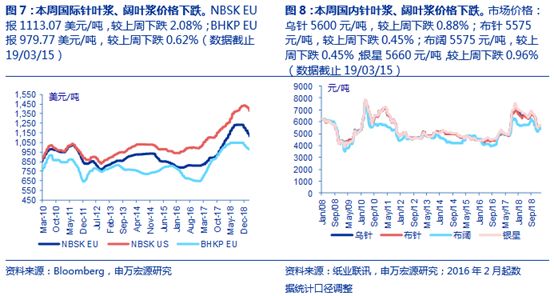

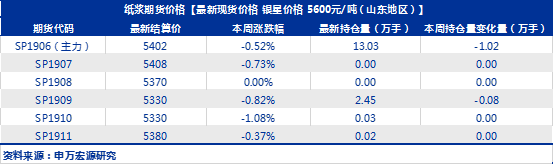

纸浆:外盘新一轮报价提涨,国内现货价回落,实际成单较少。

近期据代理商、浆厂消息,俄罗斯依利姆、智利Arauco、加拿大CKHFI、太平洋、小鸟、月亮、凯利普等公布新一轮3月价格:针叶浆、阔叶浆较上一轮调涨10-30美元/吨;最新发布的银星和明星4月报价,延续上涨趋势。但受前期低成本进口船到港影响,加之国内纸厂开机率低采购情绪低迷,国内港口库存高位,目前部分贸易商现货市场价格持续走低。

浆纸系:4月提价函发布。第一轮提价:

节前多家纸厂陆续发布2月提价函,APP、华泰2月铜版纸提价100元/吨;华泰、晨鸣、太阳、APP多家纸厂非涂布文化纸2月提价200元/吨。大部分区域双胶纸提价函已经落地,提价幅度50-150元/吨。铜版纸需求疲软,节前发布的2月提价函未能落实。

第二轮提价:

节后白卡纸、铜版纸、双胶纸提价函陆续发布新一轮提价函,出厂价提涨200元/吨。受秋季教材招投标影响,双胶纸提价持续落地;铜版纸、白卡纸纸厂已经开始执行推涨,执行情况不一,因白卡纸新产能即将投放/铜版纸需求一般,下游备货较为谨慎。

第三轮提价:

多家纸厂已发布提价函,3月25日起铜版纸、双胶纸再提价200元/吨。

废纸系:需求低迷,废纸与原纸价格转跌。本周箱板纸市场整体表现不佳,纸厂出货价格下调,下调幅度50-200元/吨不等

,随着价格的下行,下游采购热情并未见明显提振,市场交投表现仍不够通畅。价格下行,一方面受需求低迷影响,3 月份为箱板瓦楞纸传统淡季,下游需求仍显清淡;另一方面,随着2月底国废价格的下探,下游纸箱厂拿货速度减缓,观望为主,导致纸厂库存持续上涨。另外,博汇纸业50万吨瓦楞纸项目已于本周顺利出纸。

相关公司业绩回顾及估值更新:

【本周造纸价格数据更新】

【轻工行业沪港通/深港通持股比例变化】

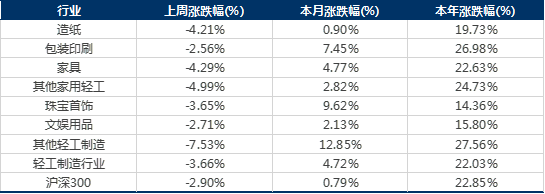

【本周市场表现】

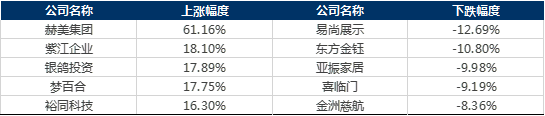

本周轻工制造行业涨幅前五名是赫美集团(+61.16%)、紫江企业(+18.10%)、银鸽投资(+17.89%)、梦百合(+17.75%)、裕同科技(+16.30%);而跌幅前五名是易尚展示(-12.69%)、东方金钰(-10.80%)、亚振家居(-9.98%)、喜临门(-9.19%)、金洲慈航(-8.36%)。

本周造纸轻工行业板块跑输市场。本周轻工制造板块整体下跌3.66%,跑输市场(同期沪深300下跌2.90%)。

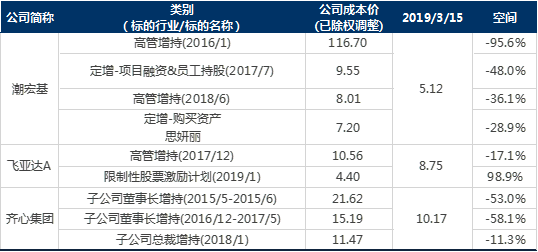

【轻工行业近期解禁明细表-截止2019年3月底】

【轻工行业股价安全边际测算】行业全部标及各方案进度的请联系我们获取详细底稿

【轻工行业第一大股东股权质押—截止2019/03/15】行业全部标请联系我们获取详细底稿

【重点公司盈利预测】

【近期报告】

《飞亚达A(000026)2018年年报点评——产品升级,渠道优化,减值计提减少,2018年业绩超预期》2019/3/15

《合兴包装(002228)2018年年报点评——收入超百亿,龙头持续整合,协同效应将逐步显现》2019/3/15

《东港股份(002117)18年报点评:产品调整叠加高价纸库存Q4承压,19Q1业绩有望迎拐点》2019/3/12

《东港股份(002117)点评:档案存储拓展中小微企业合作,市场空间扩大》2019/3/8

《索菲亚(002572)18年年报点评:收入稳步增长,渠道端加大投入业绩承压》2019/3/5

《合兴包装(002228)18年业绩快报点评:收入超百亿,主业延续高增长,龙头持续整合》2019/2/28

《索菲亚(002572)18年业绩快报点评:赋能经销商对费用率形成拖累,司米全年扭亏为盈》2019/2/28

《奥瑞金(002701)18年业绩快报:Q4非经常收益波动影响业绩》2019/2/28

《中顺洁柔(002511)18业绩快报点评:收入稳健增长,业绩受高价浆及费用影响暂承压》2019/2/28

《永新股份(002014)18年年报点评:塑料软包龙头长期经营稳健,持续高分红》2019/2/28

《东港股份(002117)18年业绩快报点评:订单结构调整与原材料库存短期压制业绩,新业务持续发力贡献新动力》2019/2/27

《太阳纸业(002078)18年业绩快报点评:业绩符合预期,18Q4造纸主业承压》2019/2/27

《家居行业点评:全装修住宅推进,龙头整合进一步提速》2019/2/25

《劲嘉股份(002191)公告点评:引入深圳国资委,拓展相关产业链布局》2019/2/25

《烟标行业点评——顺灏股份、东风股份与汉麻集团携手,积极拓展工业大麻应用领域》2019/2/20

《合兴包装(002228)点评:一次性营业外收入回溯调整;主业延续高速增长,龙头持续整合》2019/1/31

《2018年年报前瞻:包装轻工消费延续稳健; 家居造纸Q4增长承压》2019/1/30

《索菲亚(002572)点评:赋能渠道终端,共渡行业低谷,q4利润率承压》2019/1/30

《飞亚达A(000026)点评:亨吉利结构调整,管理持续提升,18年业绩超预期》2019/1/30

《劲嘉股份(002191)18业绩快报点评:烟标业绩稳健份额提升,彩盒Q4明显放量》2019/1/29

《太阳纸业(002078)可转债点评:募资用于回购股份,彰显自身发展信心》2018/12/27

《中顺洁柔(002511)点评:2018复合激励计划发布,充分激发自上而下动力》2018/12/20

《索菲亚可转债点评:募资用于产能建设及回购股份,彰显自身发展信心;地产预期恢复,有望修复估值》2018/12/18

《奥瑞金(002701)公告点评:收购波尔亚太四大工厂,行业整合带动议价&盈利能力提升》2018/12/14

《中顺洁柔(002511)点评:完成回购公司股份,彰显长期发展信心》2018/12/3

《永新股份回购点评:回购彰显公司信心,优先用于员工激励提升积极性,高股息率具备防御性》2018/12/3

《2019年造纸行业投资策略——波动皆周期,关注新变化》2018/11/28

《2019年轻工制造行业投资策略——行业持续整合,静待盈利反转》 2018/11/22

《太阳纸业(002078)点评:控股股东增持彰显未来发展信心》2018/11/15

《顾家家居(603816)收购点评:收购玺堡家居,加强床垫品类整体实力,行业整合再下一城》2018/11/14

《飞亚达(000026)点评:限制性股票激励落地,国企改革迈出重要一步》2018/11/13

《劲嘉股份(002191)2018年三季报点评——业绩符合预期,主业回暖、彩盒快速增长逻辑不改》2018/10/30

《美克家居(600337)2018年三季报点评——内外销逆势持续增长,加强数字化营销+门店开拓,盈利能力不断改善》2018/10/30

《顾家家居(603816)2018年三季报点评——扩品类战略+并购持续推进,软体家居龙头续航增长》2018/10/30

《索菲亚(002572)2018年三季报点评——收入增速企稳回升,价格策略调整,利润短期承压》2018/10/30

《喜临门(603008)2018年三季报点评——受宏观环境影响,影视业务+自主品牌收入不达预期》2018/10/30

《太阳纸业(002078)2018年三季报点评——需求不旺,浆价上行,Q3业绩承压》2018/10/30

《齐心集团(002301)2018年三季报点评——办公To B业务趋势向好,利润增速显著》2018/10/19

《永新股份(002014)2018年三季报点评——成本传导及产品结构调整,把握行业洗牌机遇》2018/10/19

《软体家居行业点评——顾家家居收购喜临门股权,强强联合,软体龙头集中度进一步提升》2018/10/19

《东港股份(002117)点评:与北京交管局签订车牌合作协议,区块链技术应用再下一城》2018/10/11