【记者 杨志锦】2016年货币政策“变奏”。当年央行仅有1次降准,且未调整基准利率。

2016年货币政策操作转向以央行新创设的流动性工具为主

,如MLF、PSL等。另外,公开市场操作更加常态化。据梳理,

2016年央行通过逆回购向市场投放的流动性共计24.85万亿,是2015年的6.66倍;2016年央行通过MLF向市场投放的流动性共计5.52万亿,是2015年2.41倍。2016年末PSL余额增长1倍至2.05万亿。

【记者 杨志锦】2016年货币政策“变奏”。当年央行仅有1次降准,且未调整基准利率。

2016年货币政策操作转向以央行新创设的流动性工具为主

,如MLF、PSL等。另外,公开市场操作更加常态化。据梳理,

2016年央行通过逆回购向市场投放的流动性共计24.85万亿,是2015年的6.66倍;2016年央行通过MLF向市场投放的流动性共计5.52万亿,是2015年2.41倍。2016年末PSL余额增长1倍至2.05万亿。

2016年12月中央经济工作会议提出,要继续实施稳健的货币政策。货币政策要保持稳健中性,适应货币供应方式新变化,调节好货币闸门,努力畅通货币政策传导渠道和机制,维护流动性基本稳定。2016年新创设货币政策工具的使用对基础货币、市场流动性及利率的影响如何?2017年的

货币政策会如何操作?对于相关问题,21世纪经济报道记者专访了华融证券首席经济学家伍戈。伍戈博士曾长期供职于中国人民银行货币政策部门,并曾在国际货币基金组织担任经济学家。

《

21

世纪》:

2016

年

M2

增速

11.3%

,低于

13%

的预设目标,原因是什么?社会融资规模

存量同比增长12.8%,接近预期目标。随着融资渠道越来越多样化,央行需要如何运用货币供应量这个中介目标?

伍戈:

客观地说,2016年初制订的M2增长目标可能订得过高了。回头来看,

2016年的实际经济增速是6.7%左右,通胀约2%,经济增速加通胀率只有8.7%,当初M2增速订在13%明显是偏高了

。即使没有实现13%的预设增速也是情有可原的。

期待2017年能汲取去年的经验教训,不要制订过高的货币总量目标。

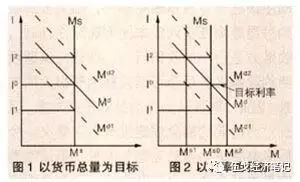

更深层次地讲,现在中国的货币政策框架正在转型过程

中,

M2

等数量型指标作为货币政策的中介目

标越来越不科学。

类似地,美国在上世纪

80

年代货币政策调控框架由数量型向价格型转变过程中,

M2

和经济增长、通胀等之间的关系也出现逐步弱化的趋势。

M2

无非主要代表的是企业和居民的存款,但现在中国老百姓的财富不再是以

简单的

存款形式体现,而是更加多元化了。相应地,货币流通速度越来越不稳定。

作为中国式

的创新统计口径,社会融资规模这个指标也有一些问题,比如置换的政府债务没有

算在

里面,也有人怀疑是否有重复计算等,其同比、环比数据的有效性仍值得观察。

随着融资渠道的日益多元化以及利率逐步市场化,

数量型的中介目标越来越失效,但价格型指标及其调控框架(如利率走廊、基准利率体系)又不能一蹴而就

,也还有部分微观主体(尤其是软预算约束部门)对价格指标不甚敏感。因此,

现阶段中国货币政策的中介目标应该既看价格指标,又看数量指

标。

如果两者出现矛盾,那还不如直接看最终目标(经济增长和物价稳定)。在缺失理想的中介目标的现实情形下,有时直接看最终目标反倒是更重要的。

判断货币投放是否合理,就可以直接看

CPI

(甚至各种资产价格)等价格指标有没有过快上涨。

如

果CPI、资产价格等都在飞涨,那么很可能说明货币已经投放过多了。在缺失理想的货币中介目标的现实情形下,这也许是更直观和更实用的测度方法。

《21世纪》:货币政策要保持稳健中性,如何理解这个定位?在稳增长、保就业、防通胀、国际收支平衡、防风险等多个政策目标中,2017年哪一个目标可能会凸显?2017年处置一批风险点的任务会如何影响货币政策?

伍戈:

从现有的数据来预判,2017年可能出现温和通胀,即CPI在2%-3%之间,PPI可能会高一些。与此同时,经济增速会下行一些,

2017年中国经济或将呈现“微滞胀”的格局

。从劳动力市场来看,由于劳动力数量减少以及产业结构转型过程中服务业容纳更多就业,近年来我国的就业目标都基本提前完成。

由于劳动力市场没有太大的总量问题(当然存在结构问题),

2017年的经济增长目标应该订得更低一些,市场普遍预期为6.5%左右。

此外,中国进出口总体仍将保持顺差格局,但外需改善有限,国际收支状况也还基本平衡。总的来看,2017年通胀、就业、国际收支都不是太大的问题,而防风险和稳增长问题可能会比较突出些。

2017年上半年货币政策可能更加注重防风险。中央经济工作会议把防风险放到更加重要的位

置,客观上会使货币政策边际上中性趋紧。但随着房地产调控效果的体现,稳增长可能是2017下半年货币政策不得不关注的重要方面。

目前防风险主要指向是金融体系,但

金融风险可能不是中国经济最大的风险,其背后蕴藏的实体经济问题才是更重要的风险来源。

微观主体税费负担重、国企软预算约束、政府隐性担保等

都会加剧资金进一步“脱实向虚”,并不断转化为商业银行不良率上升、债券市场违约等风险。这本质上都是经济中的结构性扭曲造成的。

《21世纪》:2017年货币政策要适应货币供应方式新变化。目前货币供应方式发生怎样变化?

伍戈:

2014年四季度以来随着外汇的不断流出,中国的货币供应方式发生了显著变化。以前是外汇进来,通

过外汇占款不断派生货币。现在是外汇不断流出,外汇渠道不但不派生货币反而还收缩货币。对此,中央银行不断通过

MLF

、

PSL

、公开市场操作提供基础货币。

以前中央银行是被动地投放基础货币,现在其主动性明显增强。

《21世纪》:从2016年的情况来看,央行更多采用逆回购及MLF向市场提供流动性,也遇到了逆回购和MLF到期续作的问题。如何评估这些货币政策工具操作对市场流动性及利率的影响?2017年预计央行将运用哪些工具,如何操作?

伍戈:

从2016年10月开始,市场已经感受到货币政策立场发生的微妙变化,边际上有些趋紧,主要表征是银行间利率出现了系统性抬升。

2016年上半年没有出现利率系统性的抬升,因为当时整个经济还没企稳。但到了10月份就已经具备了基本条件

:这既包括宏观经济的企稳,如工业增加值反弹、PMI在50以上、PPI转正等;同时,抑制房价过快上涨的呼声越来越高;此外随着美国竞选结果的明朗,全球通胀预期以及人民币贬值预期也趋上升。基于上述原因,中央银行引导了银行间市场利率的系统性抬升,并将银行间市场部分品种的期限拉长,这客观上变相地提高了微观主体加杠杆的成本。

展望未来,

在稳定汇率预期、房价调控这两大难题还没有完全解决前,央行或还是会延续倚重MLF、逆回购等操作方式。

MLF、PSL、SLF、SLO这些创新工具本质都有再贷款的特征,只是有些需要抵押物。

高频使用这些创新工具容易造成操作的碎片化,对调控技术的及时性、精准性要求很高;但好处在于这些工具比较灵活,对构建完整的利率收益率曲线是有益的。

《21世纪》:此前由于外汇占款的持续流入,央行提高存款准备金率锁住一部分流动性。现在外汇占款持续下降,是否存在降准的空间?2017年是否会动用准备金这一工具?

伍戈:

从技术上来看,目前是有降准空间的,且能克服短期流动性工具的到期续作等问题。尽管2016年2月份曾有过较强的人民币汇率贬值压力,但因为宏观经

济没有企稳,主要矛盾仍是稳增长,因此当时依然降准了一次。

展望

201

7年,如果人民币汇率预期逐步趋稳、国内资产价格得到有效抑制,那么一旦当经济出现明显下行趋势时(尤其在2-3季度)准备金率的调整还是有可能的。

《21世纪》:在货币政策独立性、汇率稳定、资本自由流动“不可能三角”之间如何权衡?2017年基准利率有没有可能发生调整?

伍戈:

现阶段由于美元加息的预期以及人民币贬值预期的存在,货币当局加强了资本流出的管理(目前鼓励单向流入),这其实是倾向于选择货币政策的相对独立和汇率的相对稳定。

尽管如此,资本流动还是有少许余地的,如

FDI

、

ODI

还可以做,只不过管理趋严。目前的现实是,跨境资本并不是完全不能流动,人民币汇率也在逐步浮动。这和

1998

年时的情形不一样,当时人民币汇率坚决不贬值,资本流动彻底管制。展望未来,如果单方向的汇率预期没有发生根本性改变,较严的资本流动宏观审慎管理还会持续一段时间。

从历史来看,在政府换届的年份基建投资往往相对会高一些,宏观经济会表现得比较稳定。

普遍认为,

2017

年财政政策发力的可能性更大。如果资本没有管制,外部美元加息可能引致国内被动调高利率。但中国的资本流动是存在一定程度管制的,利率政策仍可主要服务于国内经济。

如果预计2017中国经济不会出现大幅下行局面,那么存贷款基准利率调

整的可能性相对较小,但银行间市场利率逆周期灵活调整仍将常态化。

《21世纪》:从2016年的实践来看,“利率走廊”的理论发挥了怎样的作用?2017年央行将如何运用“利率走廊”这个中介目标?利率走廊的上沿、下沿及政策利率如何确定?