根据《企业会计准则第3号》定义,赚取租金或资本增值,或两者兼有而持有的房地产,包括已出租的土地使用权、持有并准备增值后转让的土地使用权、已出租的建筑物。对于房地产企业来说,投资性房地产主要为自持出租的商业地产,包括商场、写字楼、公寓、住宅底商等。中债覆盖的289家发债房企中,有224家房地产企业拥有投资性房地产,其账面价值占资产总额的10.68%,占比一般。

1、初始计量——国内、国际均规定按照成本计量

在投资性房地产初始计量方面,我国会计准则和国际会计准则均规定投资性房地产应按照成本进行初始计量,外购的投资性房地产实际成本包括购买价款、相关税费和可直接归属于该资产的其他支出;自建投资性房地产建造该项资产达到预定可使用状态前发生的必要支出构成,包括土地开发费、建筑成本、安装成本、应予以资本化的借款费用、支付的其他费用和分摊的间接费用等。

2、后续计量——与国内相比,国际更鼓励公允价值计量

从投资性房地产的会计计量模式来说,主要有成本模式和公允价值模式两种。

国外方面,根据国际会计准则第40号,投资性房地产的后续计量可采用公允价值模式或成本模式,并将选定的会计政策用于其全部投资性房地产,使用公允价值模式列报更为恰当,鼓励但不要求企业根据具有独立资格的评估师的评估确定投资性房地产公允价值。

国内方面,根据企业会计准则第3号,企业应当采用成本模式对投资性房地产进行后续计量,也可采用公允价值模式对投资性房地产进行后续计量,只有存在确凿证据表明投资性房地产的公允价值能够持续可靠取得的,才可以采用公允价值模式计量,但同一企业只能采用一种模式对所有投资性房地产进行后续计量,不得同时采用两种计量模式。采用公允价值进行后续计量的,不得再转为成本模式计量。

3、投资性房地产转换

投资性房地产转换包括投资性房地产与自用房地产/作为存货的房地产之间的互相转换。

成本计量模式下转换不改变计量或披露成本,转换直接按照账面价值进行。公允价值计量下的互相转换国内外会计准则上存在一定差异:

国外方面,公允价值计量模式下,自用/存货房地产与投资性房地产互相转换的,按照转换日的公允价值计量,公允价值与账面价值的差额均计入当期损益。

国内方面,公允价值计量模式下,自用/存货房地产转为投资性房地产的,投资性房地产按公允价值计量,公允价值小于原账面价值的差额计入当期损益,大于原账面价值的差额计入资本公积。投资性房地产转为自用/存货房地产的,按照转换日公允价值计量,公允价值与原账面价值的差额均计入当期损益。

1、准则规定

我国会计准则明确提出了企业应当采用成本模式对投资性房地产进行后续计量,采用公允价值计量投资性房地产的必须同时满足投资性房地产所在地有活跃的房地产交易市场和企业能够从活跃的房地产交易市场上取得同类或类似(同类或类似的房地产,对建筑物而言,是指所处地理位置和地理环境相同、性质相同、结构类型相同或相近、新旧程度相同或相近、可使用状况相同或相近的建筑物;对土地使用权而言,是指同一城区、同一位置区域、所处地理环境相同或相近、可使用状况相同或相近的土地)房地产的市场价格及其他相关信息,从而对投资性房地产的公允价值作出合理估计,在我国房地产市场成熟度尚较低的背景下,我国会计准则较为推荐的计量方法为成本法,对于要采用公允价值计量的企业提出较为严格的前提条件,且一旦采用公允价值计量就不再允许转回成本模式计量;国际会计准则认为采用公允价值列报更为恰当,与我国会计准则计量的倾向性差别明显。

2、监管态度

由于财务会计报告的主要用户是外部投资者,对会计信息质量的决策相关性要求较高,因此国际会计准则委员会在对投资性房地产计量时更加推崇公允价值计量模式;而我国会计信息披露的监管机构有证监会、财政部与证券交易所,财政部在会计准则中表明了对成本模式计量的倾向,证监会在《关于做好与新会计准则相关财务会计信息披露工作的通知》(证监发【2006】136号)中指出上市、拟上市公司应谨慎适度选用公允价值计量模式,上市公司不得为了粉饰财务状况和经营成果,利用公允价值计量模式调节各期利润。从监管层的态度看,国外注重会计信息的决策有用性,支持公允价值计量模式,但我国监管层更注重会计信息的可靠性,在我国房地产市场及证券市场成熟度不足的情况下,更推荐成本计量模式。

3、披露成本

国际会计准则对投资性房地产的披露要求较高,如果采用公允价值模式计量,企业应披露确定投资性房地产的公允价值所采用的方法及重要假设,并说明公允价值的确定是否具有可比的市场数据,若缺乏可比的市场数据,则需说明公允价值确定所依赖的其他因素以及对具独立资格的评估师所作评估的依赖程度;如果采用成本模式计量,需要披露公允价值无法可靠计量的原因及公允价值可能处于的合理估计范围,成本模式计量的投资性房地产其披露成本亦较高。我国会计准则针对成本模式只要求披露投资性房地产的折旧、摊销及减值情况,对公允价值模式计量的要求披露公允价值的确定依据和方法,及公允价值变动对损益的影响。

从信息披露成本看,在我国成本计量模式的披露成本要远低于公允价值模式,而在国外,即使采用成本模式,也要对公允价值无法可靠计量的原因做出合理解释并估计可能的公允价值,披露成本与公允价值模式接近。

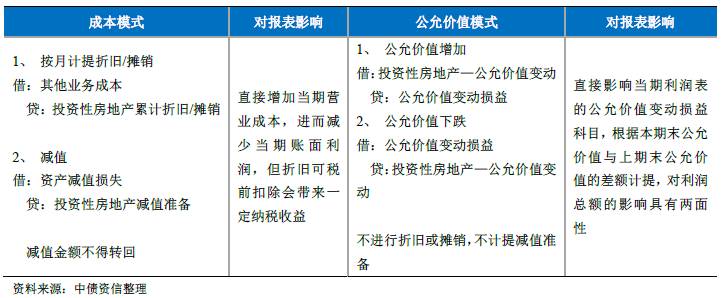

根据我国会计准则,无论采用成本模式还是公允价值模式,投资性房地产在初始计量时没有差别,但在后续计量、转换及处置时会对企业财务报表产生不同的影响。

1、后续计量

成本计量模式投资性房地产通过每月折旧对利润表产生影响,但公允价值模式不对投资性房地产进行折旧,利润表中体现的是公允价值变动,对利润表的影响具有两面性和不确定性。

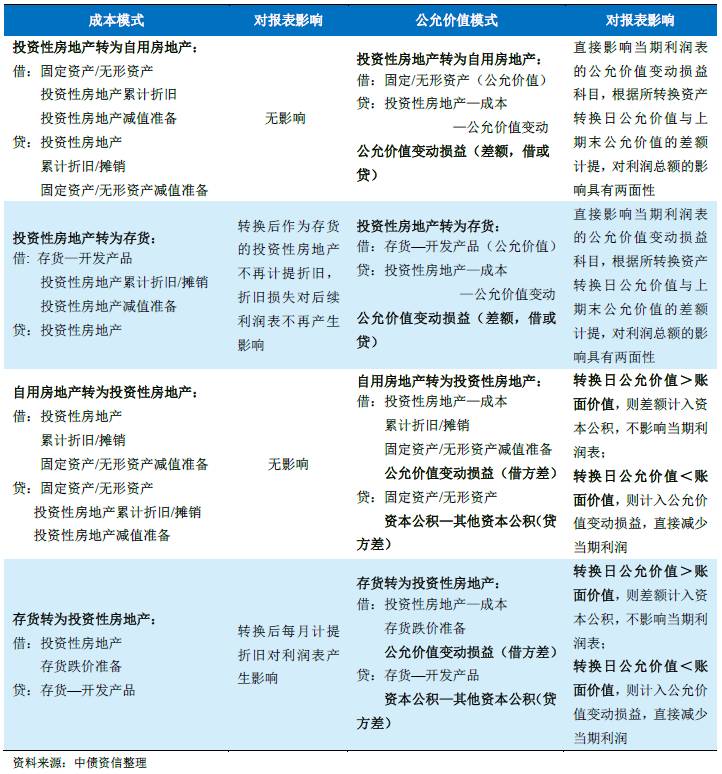

2、转换

(1)成本模式下:第一种,投资性房地产转换为自用房地产或存货,转为自用房地产的对报表没影响,仅为列报科目之间的转换。转为存货的则在后续计量中不再计提折旧,成本随房地产项目销售进行结转,短期内能改善利润表;第二种,自用房地产或存货转为投资性房地产,自用房地产转换仅为列报科目之间的转换,对报表无实质性影响。存货转为投资性房地产后需要定期计提折旧,短期内对利润表产生一定不利影响。

(2)公允价值计量模式下:第一种,投资性房地产转换为自用房地产或存货,转换会影响当期利润表,转换日公允价值与账面价值的差额,无论是借方差还是贷方差,均计入当期利润表,对当期利润表影响具有两面性和不确定性;第二种,自用房地产或存货转为投资性房地产,转换日公允价值高于账面价值,则差额计入资本公积,不影响当期利润表;相反则计入公允价值变动损益,直接减少当期利润。

3、处置

投资性房地产处置时,处置损益均通过处置收益和账面成本的差额体现。在账面价值模式下,账面成本为处置时点的账面价值。在公允价值模式下,账面成本则为初始入账价值。两种模式下的处置损益对利润表的影响程度不同。

综上可知,投资性房地产公允价值计量模式对利润表的影响具有两面性和更大的不确定性,因此房地产企业借助公允价值评估模式对利润进行调节更具有便利性和即时性。根据2016年年报数据,中债资信覆盖的发债房企中,公允价值变动净损益对利润总额产生正向影响的共有104家。