【报告标题】

电商快递的春秋与战国——快递进化论初探之二

【报告导读】

电商快递集体上市两年,从倍受追捧到渐被冷落。我们花两年时间观察思考,首次发布电商快递行业报告,探讨行业的长期商业属性。

【摘要】

1.电商快递与商务快递,是两种完全不同的商业模式。

与顺丰所代表的商务快递相反,通达系所代表的电商快递的需求,特征是低安全敏感度、低时效敏感和高价格敏感(“两低一高”)。需求的属性,决定了竞争的核心,也决定了商业模式。

2.电商快递竞争,成本效率是核心。

电商快递需求“两低一高”的属性,决定行业的关键成功要素(KSF)在于成本效率。如同零售,价格是电商快递虽非唯一,但却永恒的竞争手段。价格战背后是成本战,成本战背后是效率战。取得成本效率优势的企业,将逐步在份额和盈利能力上形成比较优势。

3.决胜成本效率:长期看规模,中期看投资,短期看管理。

规模决定长期竞争力。只有当龙头企业规模显著分化,才会有较难模仿的场景、流程和技术应用的分化,以及长期的成本效率优势。投资决定中期成本效率。投资是基于更高份额假设,将可变成本固化。业务管理是短期竞争优势。管理对成本的改善立竿见影,但在产品同质化的行业相对容易被仿效。持续地改善管理,大胆地投资明天,才有望建立长期的规模优势。

4.电商快递尚处于春秋后期,战国未至。

竞争格局的演进,或可划分为春秋与战国。春秋的主题是跑马圈地与苦练内功,增量博弈你追我赶,能力与份额却难以出现显著分化。战国的主题是巨人崛起,当行业增速下行,存量博弈此消彼长,优势企业拉开差距。电商快递的演进路径,不仅取决于快递。拼多多等社交电商延缓了战国的来临,菜鸟阻碍了服务和技术的差异化,增加了战国是否及何时来临的不确定性。

5.不避讳价格战,不恐惧价格战。

阿里和京东大概永远不会结束价格战,我们也无法预测快递价格战的终结。过去十五年效率提升成本下降,通过降价回馈给消费者,电商快递保持了远高于社会均值的ROE。未来几年,效率也许加速提升,也许逼近战国奇点。短期投资电商快递,是一个寻找增速超预期的游戏。长期投资电商快递,是一个等待快递Costco出现的过程。毕竟只有个别公司,最终成为领导者。

目录

1. 电商快递商业模式:寻找快递行业的Costco

1.1. 需求属性:“两低一高”

1.2. 商业模式:高周转、低成本

2. 关键成功要素:成本效率

2.1. 长期优势看规模

2.2. 中期优势看投资

2.3. 短期优势看管理

3. 行业竞争的二阶段:春秋谋发展,战国迎决战

3.1. 春秋:跑马圈地与苦炼内功

3.2. 战国:巨人崛起与生存之战

3.3. 昨日已消逝,明天是个谜

【报告正文】

在

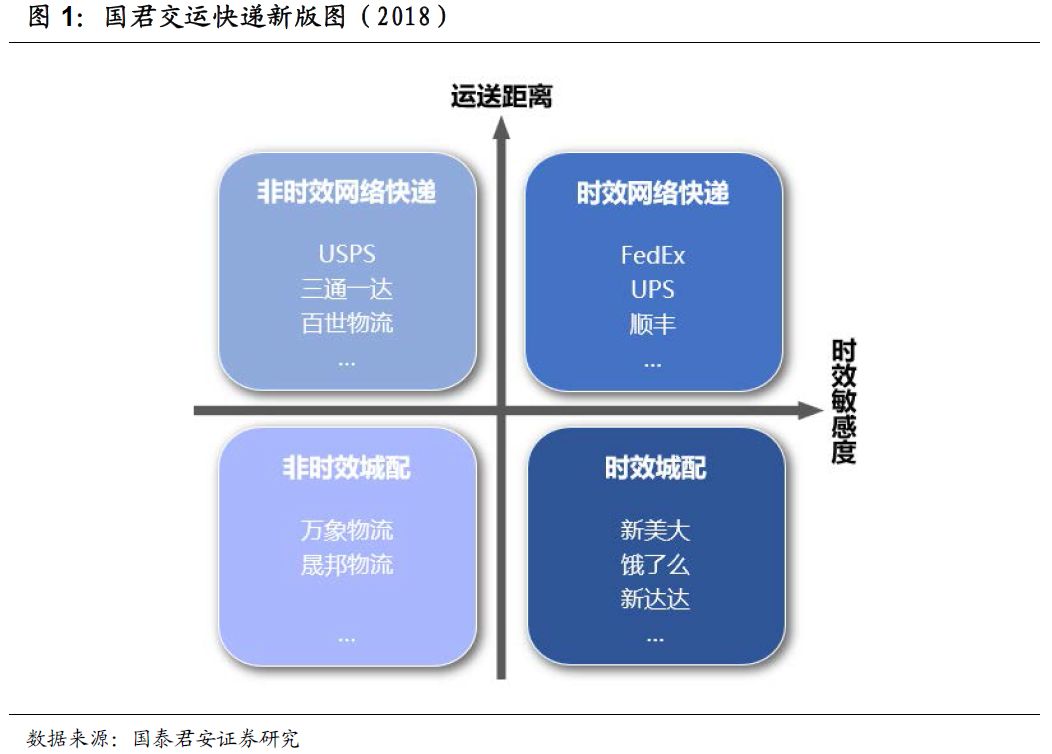

国君交运快递进化论系列报告之一《时效城配崛起,快递版图重绘》

中,我们探讨了新零售下正在崛起的时效城配,提出了快递行业的四象限新版图。

本篇报告,我们探讨以“三通一达”为代表的传统电商快递的商业模式与竞争演绎,即只讨论快递新版图的第二象限——非时效网络快递。

本报告中,我们把顺丰、UPS和FedEx代表的时效型网络快递简称为“商务快递”,把“三通一达”为代表的非时效型网络快递简称为“电商快递”。

与众不同的观点:

1、电商快递的关键成功要素(KSF)在于成本效率。成本效率短期取决于管理,中期取决于投资,长期取决于规模。

2、价格战就是成本效率之战。企业无需避讳价格战,如同零售,商业模式决定了,价格是电商快递永恒的竞争手段。价格战是快递企业提升效率、创造价值和赢得市场的必要竞争机制。

3、快递巨头的竞争也许可以划分为春秋与战国两个阶段,目前处于春秋后期,仍以增量竞争为主,份额你追我赶。未来如果行业增速放缓,则可能进入巨人之战的战国时代。

1.电商快递商业模式:寻找快递行业的Costco

商业模式的差异,往往根源在于需求。电商快递的需求特质是“低安全敏感、低时效敏感、高价格敏感”,与商务快递恰好形成鲜明对照。

商务快递,最重要的壁垒并非来自极高固定成本的物理网络,而是在消费者心智中,建立的差异化服务品牌。例如邮政EMS买了飞机,但重树品牌仍然有待时日。有了服务品牌,才会有品牌溢价。有了品牌溢价,才有资本建立和维护具备服务品质比较优势的时效快递网络。

电商快递的商业模式,则体现为对规模经济和成本效率的极致追求。类似于零售界的Costco,“高周转、低成本”形成竞争优势,只有形成显著的规模差,才足以构成竞争壁垒。

1.1. 需求属性:“两低一高”

需求属性是商业模式的根基。无论何种快递,客户需求都是在“安全、时效、价格”三者中平衡取舍。

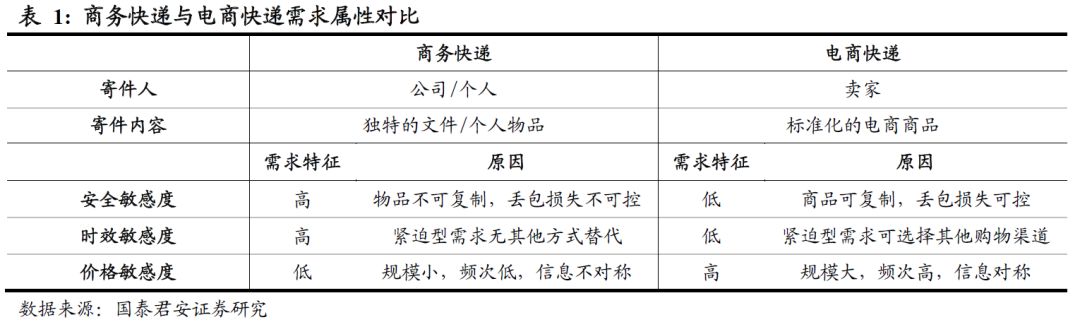

商务快递的客户需求属性是高安全敏感、高时效敏感、低价格敏感(“两高一低”);电商快递的需求属性是低安全敏感、低时效敏感、高价格敏感(“两低一高”)。

商务快递与电商快递需求属性的三项不同,是两者商业模式不同的根本原因。

Ø

安全敏感度

需求的安全敏感度,指客户对丢包、毁损等物流事故的敏感程度。主要取决于寄送物品是否可复制。

商务快递寄送的主要是非标准化的文件与个人物品,一旦丢失,价值难以衡量,对丢包和毁损非常敏感;电商快递寄送的是大批量、标准化的商品,丢失可补发,对丢包和毁损敏感度较低。

举例来说,假设电商商品价格200元,丢包率万分之一,卖家平均发一万件货,丢失一件,那么长期而言,平均每件商品为丢包所付出的额外成本只有0.02元。换言之,假设A快递丢包率为0.02%,B快递为0.01%,只要A快递价格比B便宜0.03元,卖家选择A快递总成本更低。

Ø

时效敏感度

商务快递的客户,寄送不可复制的物品时,常常会产生紧迫型或准时型需求,且无其他替代途径。

相比之下,可复制的商品有多种渠道可触达消费者。与线下购物、前置仓发货等方式相比,“单点发全国”的电商快递,所提供的本身便是一种较低时效、超低成本的触达方式。我们并不认为电商快递需要无穷尽地提升时效性,最佳时效性水平取决于消费者的选择,而消费者会根据需求场景与价格选择适当的购物方式。

Ø

价格敏感度

电商快递需求较低的安全敏感度与时效敏感度,产生了较高的价格敏感度。

卖家的高频发货放大了价格敏感度。因发货规模大、频次高,单件快递价格的小幅变动大幅影响卖家的物流成本。

电商快递行业无须避讳价格战,也不宜轻言价格战结束。沃尔玛在规模领先全球的时候,仍然强调第一宗旨是“天天低价”。客户的需求才是商业属性的真正来源。

由于需求属性存在显著差异,我们认为,无论是商务快递企业扩大电商业务份额,还是电商快递企业试水商务快递市场,也许都是一个艰难反复,并且漫长的过程。

1.2.商业模式:高周转、低成本

商务快递的商业模式已被UPS、FedEx、DHL、顺丰为代表的龙头企业所验证。其商业本质是用“差异化服务品牌+高额固定资产”构筑竞争壁垒。

而以通达系为代表的中国加盟制电商快递,靠“高周转、低成本”取胜,成为零售电商的物流基石。

商务快递以服务品牌为无形资产,在高安全敏感、高时效敏感的需求面前,具有差异化的获客能力。同时,为满足安全和时效所投入的品牌成本、固定资产、运营冗余所带来的高成本,可以被低价格敏感度的需求所接受。

电商快递面对低履约风险、低时效敏感度的需求,选择加盟制、轻资产,从而获得较低的成本和价格,在高价格敏感度的需求面前,拥有较强的获客能力。较强的获客能力带来规模优势,规模优势带来更高的周转率和更低的成本。

类似的高周转商业模式,在许多行业都有出现。服装业的Zara,手机业的小米,零售业的Costco,制造业的富士康,都是高周转模式的典范。

从顺丰与通达系的数据中,可以验证两个领域之间有明显的区别与侧重:

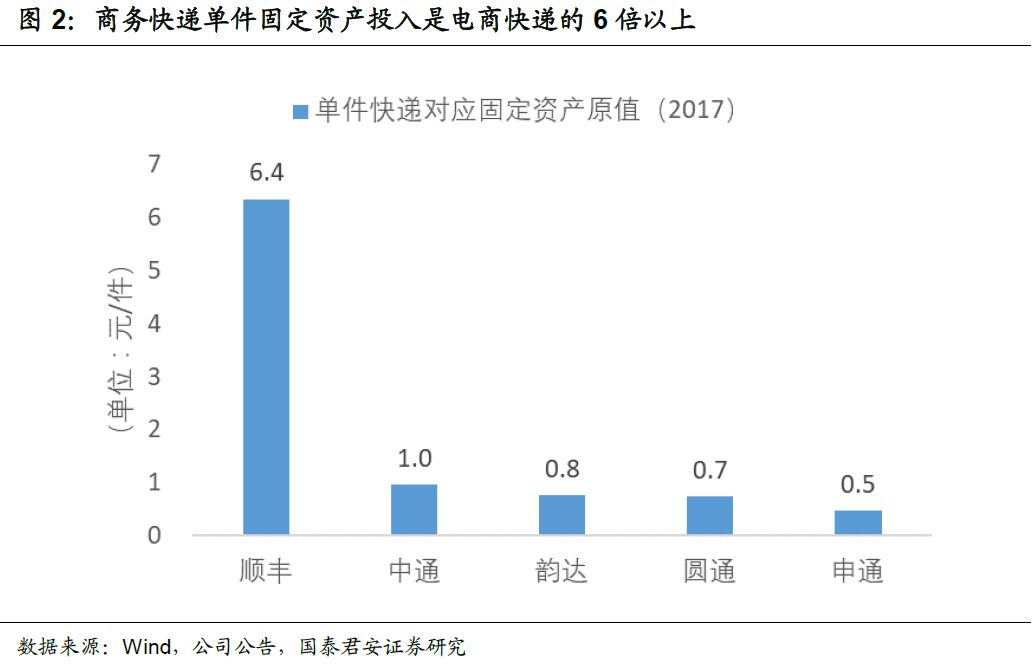

1.资产:顺丰单件快递的固定资产投入是电商快递企业的6倍以上。此外,品牌作为一种无形资产,在会计报表上难以体现。但商务快递的品牌资产的形成更为漫长和困难,是获客与高定价的基础。

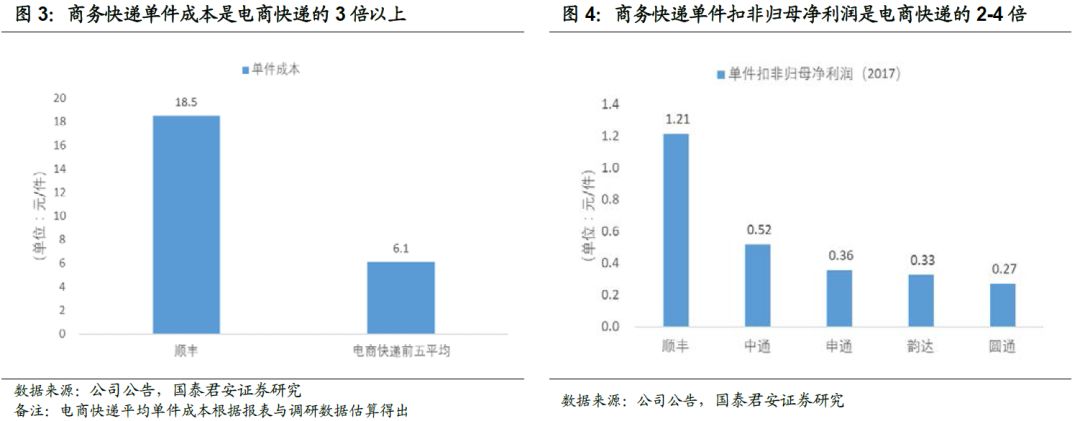

2.成本利润:顺丰的单件成本是电商快递平均单件成本的3倍以上,但其单件扣非归母净利润是电商快递企业的2-4倍。时效的提升会带来成本的非线性上升,商务快递为了应对高安全敏感和高时效敏感的需求,所付出的成本远高于电商快递。高成本的稳定服务创造了差异化的品牌,品牌带来较高的定价与单件利润。

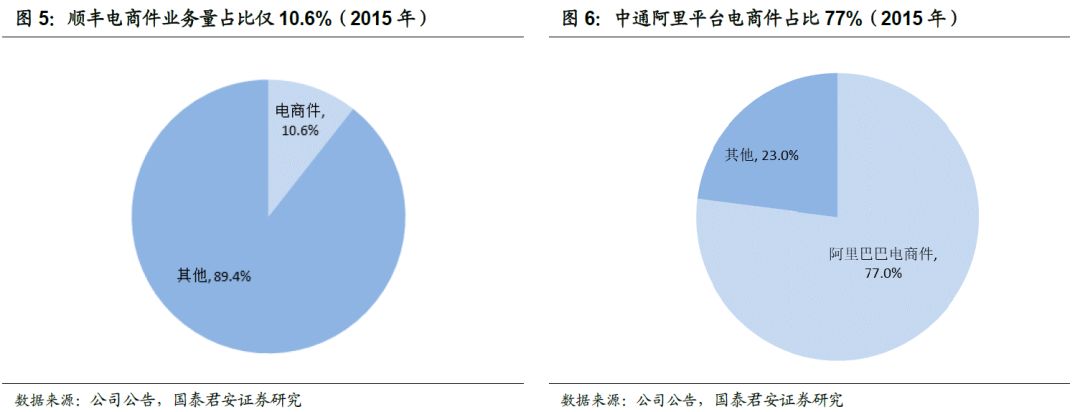

3.对应需求:顺丰作为商务快递的龙头企业,上市文件披露其电商件仅占业务量的10.6%,中通作为电商快递的龙头企业,上市文件中披露其阿里平台电商件占比77%,考虑其他网购平台的业务量,其商务件占比约在10%上下。快递市场很大,不同性质的供给适配不同性质的需求,商务快递与电商快递各得其所。

基于以上对商业模式的探讨,我们认为,电商快递的生态演进,并不会简单复制北美商务快递的发展历史与演化逻辑。

电商快递在“高周转、低成本”的商业模式下,所需的关键成功要素(KSF),是成本效率。

2. 关键成功要素:成本效率

“两低一高”的需求属性,使价格成为电商快递行业关键竞争手段。但价格战只是表象,价格战背后是成本战,成本战背后是效率战。

未来电商快递的龙头,是成本效率表现最极致、最领先的企业。

我们将影响成本效率的因素按期限长短分为三类,简单来说:长期优势看规模,中期优势看投资,短期优势看管理。

2.1. 长期优势看规模

快递是规模经济极其显著的行业。规模又是“高周转、低成本”的商业模式运行的前提。

快递的三大环节,收派、转运、干线运输都存在显著的规模经济。

Ø