正文

2017年10月10日,瑞典皇家科学院诺贝尔奖评审委员会宣布,将2017年诺贝尔经济学奖授予美国经济学奖、芝加哥大学教授理查德·泰勒(Richard Thaler),以表彰他在行为经济学上的贡献。

理查德·塞勒,男,1945年出生于美国新泽西州,先后在罗彻斯特取得文学硕士(1970)和哲学博士(1974)学位,芝加哥大学教授,系行为经济学和行为金融学领域的重要代表人物。

理查德·泰勒(Richard Thaler)教授与我炒股有什么毛关系啊?

我分析了一下,主要有两大关系。

第一,我是曾经长时间与泰勒教授生活同一个城市的人。泰勒是芝加哥大学商学院教授。我呢?曾经在芝加哥这个城市生活了一年。这样的近距离关系,应该比您这样的绝大多数生活在中国的人的距离要近N倍吧。哈哈,这是开个玩笑。

第二,我的股票投资哲学与行为金融学有着莫大的关系,而泰勒教授是行为金融学的创始人之一。这样莫大的关系,我不是吹牛的,下面是我以前的旧文,您看看就知道了。

一篇是2007年12月21日的旧文《2007年股票投资回顾之四:日趋融合的投资哲学》。

一篇是2013年5月7日的旧文《行为金融学视角的波段操作》。

2007年股票投资回顾之四:日趋融合的投资哲学(20071221)

陶博士

2007年是我成为职业投资者的第一个完整年度。2007年股票投资的经验与教训值得认真总结。日渐丰富和完善的投资哲学与投资理念,成为我2007年的最大收获之一。

一、我的投资哲学日趋融合化

在成为职业投资者以前,我介绍自己的投资哲学就是“基本分析+技术分析”,主要来源于欧奈尔的CANSLIM系统。

在大量全面阅读了很多经典投资书籍后,回顾自1995年进入股市后的实践总结,经过认真的思考,我目前的投资哲学中,各种投资理论都占据一定的比例。例如技术分析可能占据10%,有效市场假说(随机漫步理论)可能占据5%,行为金融学与基本分析可能总共占据85%。

我最终的期望目标是我的投资哲学日趋融合化,最后能够将各种理论融会贯通起来,在经历多年的实践检验后,形成自己独特的操作模式。

关于我目前的投资理念,我认为自己是一名“90%的趋势投机者+10%的价值投资者”。当然我希望自己在今后要逐步增加价值投资的比例,若干年后最终要达到90%。

二、我目前的投资哲学要点

如果有人认为价值投资哲学的一类可以用“买入持有”的长期投资策略来描述,那么我目前的投资哲学就可以用“选对时机买对股”这一句话来描述。希望若干年以后能够转变为“选对股买对时机”。

我目前的投资哲学要点,简单描述如下:

(一)坚持持续稳定的可复制的复利增长模式

我的投资哲学中第一条原则是拒绝“暴利”和拒绝“快速致富”。

投机的目的是要在最短的时间内尽量提高报酬率,这不是投资的目的。我的目标不是要快速致富,而是找出能够持续赚钱的方法,然后持续采用这种方法,坚持长期复利增长的道路。

10年10倍的增长速度是要求年均增长25.89%。而到今天为止,全世界还没有人能够在50年的时间内实现25.89%的年均增长速度。最厉害的巴菲特也只是在50年的时间内实现了22%多一点的复合增长。

我的复利增长目标是希望能够在前10至20年内实现10年10倍的增长速度,10至20年以后,每年10%的增长速度就知足了。

(二)股票市场由一群“乌合之众”组成

关于股票市场的本质内容,我认为股票市场由一群“乌合之众”组成是其中的一条。股票市场是专门针对人性的弱点设计的,人性的贪婪与恐惧在股市中表露无遗。

股票市场有一个长期的统计规律“一赢二平七负”,就是说,长期来看,只有10%的人能够赚钱,20%的人保本,70%的人是亏损的。例如,央视《经济半小时》栏目在新浪网上发布了股民盈亏情况的问卷调查,从11月22日发布问卷到28818人参与调查为止,本轮牛市从2006年11月开始计算,亏了的人高达69.73%,而赚钱的人只有21.45%。我国的股市,牛市中亏损比率都接近七成,如果连上熊市的收益率,亏损比率可能要远远超过七成。

股市上从来都是先知先觉的资金赚后知后觉的资金的钱,因此要想在股市上赚钱,需要学会逆向思维,需要了解一点行为金融学的基本常识。例如,行为金融学告诉我们,股票市场的波动幅度往往大大超过投资者的预期,在每一个股价波动背后都有一个共同因素,就是人性中的贪婪与恐惧。

(三)融合各种投资理论为我所用

股市上赚钱的方式不是唯一的。基本分析可以赚钱,技术分析可以赚钱,只参与基金也可以赚钱。关键是适合自己的才是最好的。

我的投资哲学总体上是一种融合论。我既信奉价值投资理论,也信奉趋势投机理论,还相信随机漫步理论,更相信行为金融学。

我的理想目标是要将各种理论融会贯通起来,都能为我所用。

(四)区分两种不同类型股价波动的内在原因

我相信,长期的股价波动取决于基本面,中期的股价波动取决于基本面、资金面和心理面。短期波动不在我的研究范围之内,我现在实战中一般也不做短线操作。

不管公司从事哪一行,过去推动股价的是基本面,将来仍然如此,最后总是要回归基本面,总是要回归价值。股价随着盈余走,这是我目前和未来永远奉行的真理。

你如果投资垃圾,得到的就是垃圾。你如果投资价值,价值可能延后让你得到报酬,但最后一定不会抹杀报酬。

(五)针对不同的股价波动原因构建不同的交易系统

针对长期和中期的股价波动原因,分别构建自己的长期交易系统和中期交易系统。

我的长期交易系统,投资时间超过1年以上,不必考虑大盘的系统风险,基本上只研究公司基本面和估值情况,在低估时买进长期持有。

长期交易系统需要考虑的因素:(1)公司的基本面变化;(2)公司股票的估值。

我的中期交易系统,以欧奈尔的CANSLIM系统为核心,以我自己总结的“三高”原则为基础,一般是每年下半年买入,第二年上半年卖出。

中期交易系统需要考虑的因素:(1)公司的基本面变化;(2)必须考虑大盘的系统风险,大盘走势是非常重要的参考因素;(3)资金面的变化,仅是价值不足以创造多头市场,资金才是涨势的燃料;(4)心理面的变化,股价的中期高低点基本上是投资人过度乐观或悲观所造成的。

目前我每年的交易以中期交易系统为主,我希望若干年后、在股价估值进入整体低估后,转变为以长期交易系统为主。

(《2007年股票投资回顾之四:日趋融合的投资哲学》本段文字完成于2007年12月21日)

行为金融学视角的波段操作(20130507)

陶博士

我20年后的新书《盲人摸象与幸运神猴》可能会详细描述下述类似内容,这是我摸到的股市大象之一。

1970年,法玛提出了有效市场假说,其对有效市场的定义是:如果在一个证券市场中,价格完全反映了所有可以获得的信息,那么就称这样的市场为有效市场。根据这一假设,投资者在买卖股票时会迅速有效地利用可能的信息.所有已知的影响一种股票价格的因素都已经反映在股票的价格中,因此根据这一理论,股票的技术分析是无效的。根据有效市场假说,投资者的最佳选择是投资指数基金,不可能获得超额收益。

1985年,泰勒和德邦特《股市是否反应过度》的论文,提出了行为金融学最重要的发现之一:以3-5年为一个周期,一般而言,原来表现不佳的股票开始摆脱困境,而原来的赢家股票则开始走下坡路。这个现象在行为金融学中被称为反转效应。

动量效应是由Jegadeesh和Titman(1993)提出的,是指股票的收益率有延续原来的运动方向的趋势,即过去一段时间收益率较高的股票在未来获得的收益率仍会高于过去收益率较低的股票。基于股票动量效应,投资者可以通过买入过去收益率高的股票、卖出过去收益率低的股票获利,这种利用股价动量效应构造的投资策略称为动量投资策略。

行为金融学派的学者,如DeBond与Thaler(1985,1987),Haugen et a1.(1990),Lakonishok、Shleifer与Vishney(1995)等主要从人类行为的角度进行解释,认为反转效应和动量效应是市场过度反应和反应不足的结果,并认为这是市场无效的证据。

个人观点,我不认可市场有效假说,我认同行为金融学中的反转效应和动量效应。

根据我的实盘经验,反转效应和动量效应是我的中线大波段操作的理论基础。实盘操作中,如果运气好的话,有可能吃到一些个股主升浪中的一段。

我对于反转效应的一个简单理解是每年出现主升浪的股票多数情况下是不相同的,即不同时期出现主升的领涨股票很可能是不相同的。

我对于动量效应的一个简单理解是前一批股票出现主升浪之时,新一批股票也会开始出现大涨,新一批股票的欧奈尔定义的一年期的股价相对强度RPS会超过90稳定在95以上。

我认为,上述新一批股票经过N个月的调整和整理后,可能会再现几个月的主升浪,与此同时,再新一批股票的动量效应再现。市场通常就是如此简单重复的。

下面结合A股市场实例来说明上述理论。

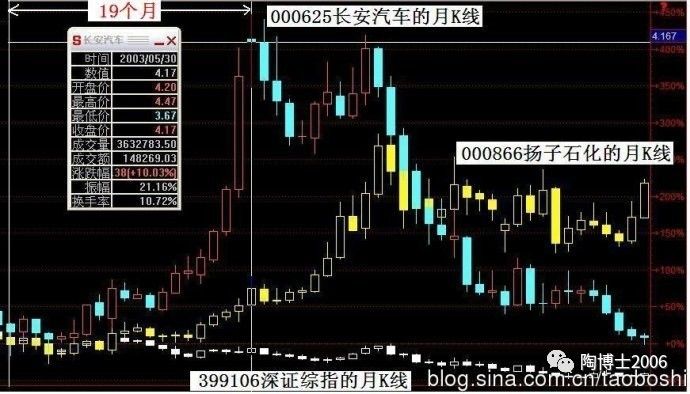

2001年10月至2003年5月,000625长安汽车有一波涨幅非常可观的为期19个月的反转效应行情。2002年10月,长安汽车的欧奈尔定义的一年期的股价相对强度RPS开始稳定在97以上,动量效应出现,自此之后该股连续上涨8个月,为月K线的主升浪。

确定参与这样股票主升浪的最后时间是在2003年1月14日,那天大盘站上50日线,同时有一批股票放量确认底部,那一波行情的主流板块是汽车板块:000625长安汽车、600104上海汽车、000800一汽轿车、0927一汽夏利,从2003年1月份一直涨到当年5月份,而且是持续不断地创历史新高的行情。另外,在 2003年1月14日很多个股以放巨量的方式确认中长期底部,如600019宝钢股份、600028中国石化、000866扬子石化。

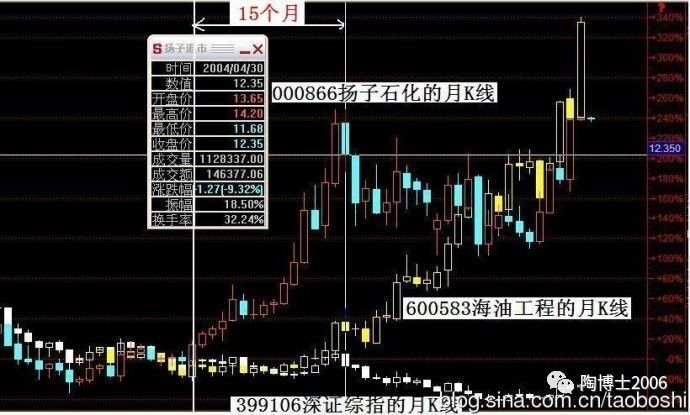

2003年5月长安汽车冲顶之后,000866扬子石化的欧奈尔定义的一年期的股价相对强度RPS开始稳定在98以上,动量效应再现,经过四个月的回调横盘整理后,扬子石化也出现了持续六个月的主升浪。

在2003年10月,000866扬子石化开始最后六个月的主升浪之时,后来一直上涨至2007年牛市的超级长线大牛股纷纷正式启动,如600519贵州茅台、000869张裕、000538云南白药、600583海油工程。在2004年4月扬子石化等股票冲顶之后,以600583海油工程为代表的这批股票,欧奈尔定义的一年期的股价相对强度RPS开始稳定在98以上,动量效应再现神奇。

2012年上半年,在300204舒泰神和000799酒鬼酒出现月线级别的主升浪的同时,002456欧菲光也开始了反转效应。在舒泰神和酒鬼酒结束主升浪之后,欧菲光的动量效应出现,欧奈尔定义的一年期的股价相对强度RPS开始稳定在95以上。

欧菲光今年的主升浪之前的调整非常强,只在2012年11月出现一根月阴线。

在欧菲光今年出现主升浪的同时,哪些股票出现了连续数月的大涨,并开始积累动量效应?其中哪些股票,未来如果出现N个月的调整,还会再现主升浪?这是目前及未来数月的选股重点所在。

(本文《行为金融学视角的波段操作》完成于2013年5月7日星期二)

总结一下:今日我重读十年前和四年前的这两篇旧文,感慨颇多,原来行为金融学理论已经深入我的投资理论的骨髓了。

祝大A红。

(本文完成于2017年10月11日)