香港《南华早报》的一篇报道让大陆市场肃然起敬,“中国上周三已放宽人民币资本外流管制,银行可以自由处理对外人民币支付,以及企业和个人客户的汇款要求。”

4

月19日,路透也有报道传出,“中国央行适度放松跨境资金流动性管理,明确银行可不再严格执行跨境人民币结算收付1:1的限制”。

4

月20日,国家外汇管理局新闻发言人王春英表示,“打开的窗户”不会再关上。中国外汇管理不会走回头路,不会再走到资本管制的老路上。

一系列事实不得不让人相信,中国的资本管制放开了。然而,中国真的没有资本管制了吗?

资本管制松绑不等于资本管制解绑。

中国的资本管制要解除,本身就是一件艰巨而漫长的道路。

资本管制的背景

资本管制的故事要从2015年的811汇改说起。此前,虽然已有不少资本管制的相关法律文件,如资本项下不得出海等,但在实际操作中根本没有严格执行。真正依据法律法规执行、甚至政策加码都是从2015年底开始。

811

汇改本身象征着人民币从固定汇率向浮动汇率的改革正式启动。汇改还有着为人民币加入SDR以及中国资本市场全球化铺路的战略思想。然而,由于之前紧盯美元积累了一定量的价值扭曲,当政策放开后,遭到市场报复性的价值修复。当天,人民币瞬间贬值2%。至此,人民币的价值修复之路便随之开启。

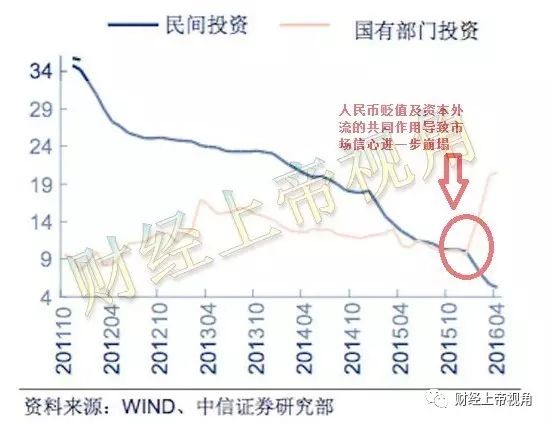

从央行之后的救市行动来看,811汇改所造成的市场冲击显然已经超出了央行的预期。在811汇改后,中国出现了资本外流加速、人民币持续贬值的趋势。而且,资本外流与人民币贬值互相形成恶性循环(外流资本变成人民币空头压力,人民币贬值造成人民币资产缩水,加剧资本外流情绪)。这种现象甚至打击到了国内资本市场信心。

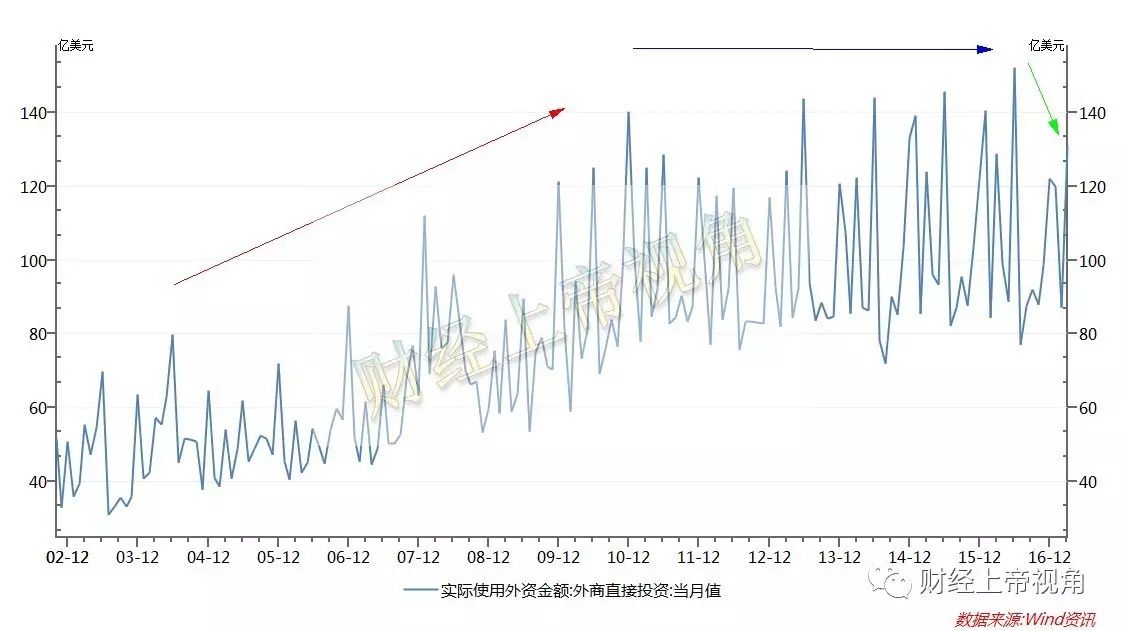

在经过几个月的时间发酵后,国内民间投资增速创历史新低。在投资作为经济支柱的情况下,主要依靠政府财政出资支撑。在中国经济转型之际,这种情况是非常糟糕的。

中国在经济转型的同时,国内实体经济出现大失血的情况。许多企业倒闭破产,即使还能勉强维持的企业也放弃了自身的事业、实体经济中的资本为了追求更高的收益、更安全的避险渠道,脱实向虚及资本外流成为了仅有的选项。在这种演变过程中,无法指责企业家没有事业心,没有民族情怀。毕竟,资本逐利是天性,这是永恒不变的规律。

中国经济从2014年开始就真正进入了依靠投资支撑经济的模式。时至今日依旧如此。传统的三驾马车中,消费在缓慢崛起,但其中含有水分(通胀导致数据失真),贸易萎靡不振,投资成为唯一的经济引擎。政府财政支出在此承担了重要的角色,大力投资基建成为拉动经济增长的最主要推手。与之相对应的,民间资本在这时候却持续流出,只留国资唱独脚戏。

资本管制的必要性

811

汇改承载着一定的历史使命,其本身也有被倒逼改革的因素。只要中国想走国际化这条路,货币自由兑换就是必然路径。如果货币实现自由兑换的情况下,汇率制度还是固定汇率制的话,那无论从投资、贸易还是货币角度考虑,中国都将在次时代的竞争中被美元牵着鼻子走。

811

汇改之后,陆续出现了短期内的购汇挤兑、利用海外并购、虚假贸易订单、蚂蚁搬家、投资境外房地产等手段实现资本外流的现象。市场恐慌的蔓延导致形势向失控的方向发展。

2015

年底,中国出现了一轮集中购汇潮。当时,有媒体报道称,“超过5000美元需要提前进行预约,一次最多允许购汇1万美元,一星期最多只能购汇三次”。之后,为了稳定市场信心,外管局紧急发声称,没有类似规定,

但不排除个别银行由于自身美元现钞不足而进行一些管理。急用外币现钞的个人完全可以前往其他银行或者到外汇局授权的个人本外币兑换特许机构提取现钞。

言下之意,的确有“个别银行”出现了限兑现象。

2016

全年,中资共发起了729宗海外并购交易,较2015年同比增长73.16%,其中有500宗披露了交易金额,共计约3318.74亿美元,较2015年同比增长94.28%。仅2016年上半年,中资海外并购规模就超出2015年全年水平。今年3月20日,国家外汇管理局局长潘功胜公开喊话,“去年一年中国企业在海外收购了很多足球俱乐部。如果说,收购有利于提升中国的足球水平,我觉得是好事。但是,情况是这样的吗?有很多企业,在中国的负债率已经很高了,再借一大笔钱去海外收购。有一些则在直接投资的包装下,转移资产。”

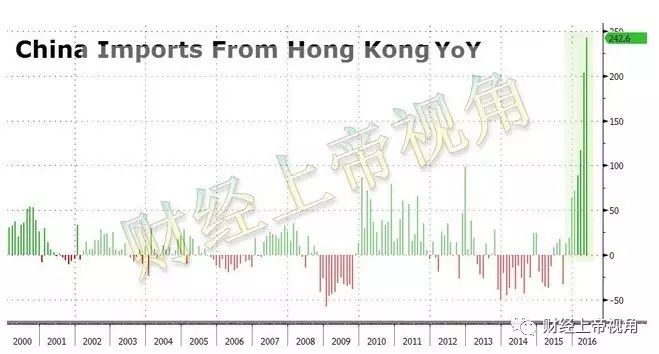

2016

年春节后至2016年上半年,中国大陆自香港的进口出现井喷。在香港方面严查虚假贸易后,这种现象才得到平息。

此外,还有各种地下钱庄、利用他人每年5万美元购汇上限实现蚂蚁搬家等各种资本外流手段。2016年的上半年中,中国完全陷入资本外流的失血状态。

当时,如果不及时切断资本外流的趋势,事态将一发不可收拾。实际上,如今虽然资本外流被节流,但本身外流趋势没有任何改变。

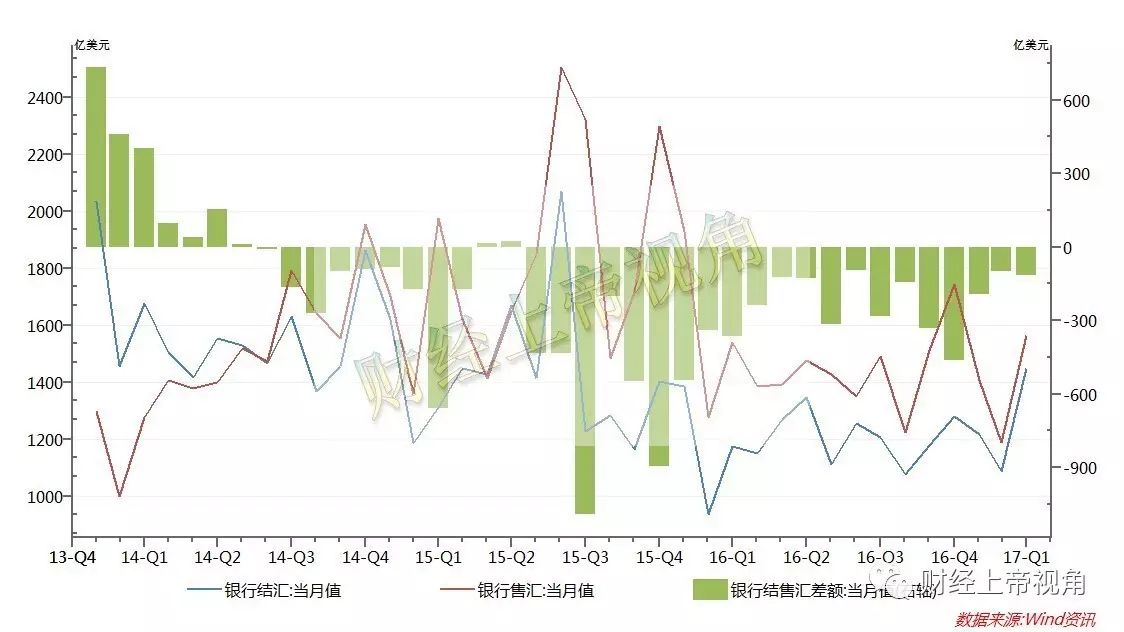

无论专家、学者如何鼓吹,银行结售汇的资金流是不会骗人的。事实证明(上图),国内资本外逃的情绪没有消散。外流资本流量减少很大程度上归功于资本管制发挥效果。

如果没有资本管制,现在非但实体经济流动性不足,即使是虚拟经济也不会出现如此狂热的发展。虚拟经济中承载了太多来自实体经济的资本,从而造成泡沫膨胀到了难以控制的地步(例如房地产,脱离刚需的房地产不能视作实体经济)。把资本限制在国内还有回旋的余地,还有脱虚向实的可能。而一旦资本流出国外,再想要资本回流,就难上加难了。

从这方面考虑,只要资本外流趋势没有根本性的改观,资本管制就不可能结束

。

资本管制的不可替代性

结合眼下的形势,除了资本管制外,中国有没有其他的调控方法呢?答案是令人悲观的。

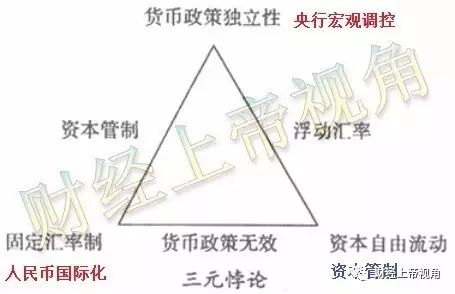

关于宏观调控中对于资本管制定位,目前最流行的就是“三元悖论”原则。根据蒙代尔的结论,任何一个国家在“货币政策独立”、“汇率稳定”、“资本自由流动”三者中都无法实现三全其美。也就是说,这三者中至少放弃一项。

这个原则在过去已经通过实践证明确实如此。但是,对于中国而言,中国在不可能三角中其实根本没得选,路只有一条。

图中,笔者用红色标记为不可放弃的对应选项,蓝色标志为可放弃的选项。

关于汇率稳定,人民币国际化是必然之路,正如前文所提,这一点上没有讨价还价的余地。随着WTO的15年保护期到期,人民币如果还不能国际化那就只能继续被美国牵着鼻子走。

为了实现人民币国际化,势必放弃固定汇率。

而且,对于眼下的中国而言,汇率稳定还直接决定了市场恐慌情绪能否缓和。

第二个要素——货币政策独立。中国经济转型之际,许多矛盾叠加。在“三去一补一降”的调控政策下,一些问题已经到了无法回避的地步。

最明显的就是房地产泡沫。今年的房地产调控应该已经让所有人看到了希望。这次调控不再向以前那样仅仅只是“狼来了”。银行放贷限制、私募基金4号文出台、多次重申“房子是用来住的,不是用来炒的”、雄安炒房者扑空(对于不听政策,地下交易的直接抓人)。

从切断房地产炒作资金留至直接行政干预,种种迹象都证明,政府这次是来真的了。

在资本脱实向虚的导向没有逆转前,要支撑实体经济不出现坍塌,唯有不断注水,即使央行注水的边际效益正在不断递减(往实体经济投放的资本经过操作,一部分再次转向虚拟经济,且信贷投放与GDP增值的比值也在放大)也必须这么做。

大量的M2投放也造成了资产泡沫凸显,股市、期市、楼市……连少有国人问津的比特币在去年也一度成为炒作的热点。显然,“炒作”已经在不知不觉中成为了经济增长的一个引擎(本文不讨论经济增长中的水分)。为此,央行又必须收紧货币政策,控制资产泡沫。因此,才有了最高层定调进行“中性货币政策”调控的方针。

所以,现在的中国,货币政策已经成为推动经济稳定发展的重要力量,根本不存在讨论是否放弃货币政策独立性的基础。

既然如此,唯一剩下的就只有资本自由流动。相比汇率稳定与货币政策独立性肩负的重要使命。资本自由流动能否实现就完全停留于面子层面。施行资本管制无非就是被国际社会骂几句(资本管制本身会加剧市场恐慌预期,但在实操层面能抑制资本外流速度),资本管制所付出的代价不可能与前两者相比,其地位自然也就低得多。

自然,结论很明显:

资本管制是无奈的选择,并且不存在其他选择。

(三元悖论中,汇率由市场决定,货币政策独立性与资本自由流动属于主权国家自主决定的因素,这三者构成的三角中,汇率稳定具有明显的不可控性,笔者对于三元悖论中的三元素不对等的关系所构筑的博弈存有怀疑。三元悖论原则本身理论逻辑非本文讨论要点)

资本管制的权衡

资本管制作为一种限制性手段本身为引发市场担忧。道理很简单,之所以要资本管制,那说明一定出现了内部投资环境恶化或者国内资产投资价值不如海外资产的事实。我国的监管层往往低估资本的智慧,资本的判断是基于现象和事实,无论如何修饰都不可能改变既存的真相。过分的掩饰反而容易造成逆向效果,引发更多的猜测和过度解读。调控重心着眼于市场预期没错,可关键在于能否切实引导市场预期?“想不想做”和“做不做得到”是两回事。

资本管制的正面效果不多提了,前文已经解释了资本管制在中国的必要性及不可替代性。接下来就谈谈资本管制引发的一些负面效果。

首当其冲的就是政府支出压力增加,资本管制导致国际资本对于投资中国表现出谨慎态度。