点击金融行业网,金融大拿、业内人士都在这里

今日微信号力荐 理财头条licaitt (长按红色字复制)

今日微信号力荐 理财头条licaitt (长按红色字复制)

来源:金融行业网综合华尔街见闻、CITICS债券研究 中信证券明明、博闻财经(tttmoney)刘晓博

根据央行公告:1月24日,为维护银行体系流动性基本稳定,结合近期MLF到期情况,人民银行对22家金融机构开展MLF操作共2455亿元,其中6个月1385亿元、1年期1070亿元,中标利率分别为2.95%、3.1%,较上期上升10BP。这是近六年以来政策利率首次上调 !

一、今天,央行突然出手“加息”!

今天(1月24日)下午3点刚过,一个大消息破空而来:央行“加息”了!

不过,这不是传统意义上的加息,而是中期借贷便利(MLF)利率的提升:央行把6个月期限的MLF利率从2.85%提升到了2.95%;把1年期的MLF利率从3.0%提升到了3.1%

在中国老百姓心目中,似乎只有上调银行存贷款基准利率,才是“加息”。

随着利率市场化的推进,传统的加息其实作用越来越小,因为各个银行获得了浮动利率的权利。所以,央行未来会通过调控“再贷款”的利率,来影响市场利率。

从广义上说,再贷款包括逆回购、中期借贷便利(MLF)和补充抵押贷款(PSL),只不过后两种有抵押物,期限更长。以MLF为例,其实就是商业银行向央行借钱的途径,但商业银行要提供类似国债、央行票据、政策性金融债、高等级信用债等为抵押物。利率一般比较低,给商业银行留出获利的空间。

别看这10点不多,但意味着央行的态度。1年期MLF3.0%的利率和6个月期限MLF2.85%的利率维持了11个月(从2016年2月至今),可以看做是此次利率波动底部,今天给出的10个点上涨,意味着拐点出现了。

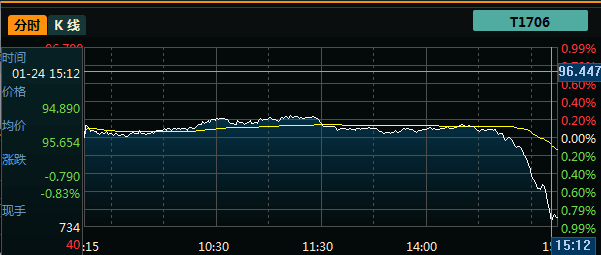

二、国债期货暴跌

消息传开后中国国债期货尾盘跳水。

中国10年期国债期货尾盘扩大跌幅,10年期国债期货T1706收跌0.82%,5年期主力合约TF1703收跌0.36%。

中国1年期利率互换涨9个基点至3.21%。

中国2026年到期、票息3.18%的10年期国开债成交收益率升至3.96%,昨日收盘报3.85%。中国2026年到期、票息2.7%国债买价收益率最高至3.35%,昨日成交收益率报3.24%。

招商证券首席债券分析师徐寒飞表示,央行MLF加息,可能与1月份商业银行信贷投放出现历史天量有关。央行通过释放利率上调信号引导商业银行预期,以警告商业银行,如果不平稳投放信贷或者控制信贷规模,很可能将面临更为剧烈的调控。

在上周五(1月20日),央行为保障节前流动性,通过“临时流动性便利(TLF)”操作,为在现金投放中占比高的几家大型商业银行提供临时流动性支持,操作期限28天,成本与同期限公开市场操作利率大致相同。通过市场机制更有效地实现流动性的传导。

为了使TLF不被解读为释放货币宽松信号,国泰君安固收分析师覃汉团队认为,此次一年期MLF利率上调,可以被视为“加价”对冲。近年资金面越来越依靠央行的公开市场操作,在机构负债端整体脆弱的背景下,适当的定向、定时降准可平抑季节性波动;同时上调中长期资金利率,并不会对直接冲击短期资金面,这也就是部分市场投资者预期的“降准+加息”组合。

因而覃汉团队认为本次MLF利率上调是意料之中的。虽然市场预期节前以稳为主,对央行此次举措以及潜在态度颇感意外,导致了国债期货今日午后跳水。而MLF利率通常是顺应性的,领先意义不强。债灾以来长短期资金利率明显背离,长端利率高位震荡,MLF利率顺应性上调实属合理。

三、加息!近六年以来政策利率首次上调 债券市场进入技术性熊市

下文来源于微信公众号“CITICS债券研究”,作者为中信证券明明。

一、从量上看,央行维持资金面稳定的意愿不变

从量上看,央行一方面意在对冲到期的MLF,另一方面也意在缓解节后到期压力。上一次操作发生在1月13日,央行开展MLF操作共3055亿元,其中6个月1230亿元、1年期1825亿元,利率与上期持平,分别为2.85%、3.0%。从到期情况看,2017年1月13日,央行进行1230亿元6个月MLF操作,1825亿元1年期MLF操作;此外,另有1015亿元6个月MLF到期。上周三(1月18日)有1345亿元6个月MLF到期,上周四(1月19日)、上周六(1月21日)分别有820亿元、1175亿元1年期MLF到期。除此之外,2月15日、2月19日将有1515亿元、535亿元1年期MLF到期。特别是考虑到春节后还有约1.5万亿公开市场操作到期,因此可以看出央行此次开展MLF操作是有意保持春节前后流动性稳定,缓解节后到期压力。

二、政策利率近六年以来首次上调

1、一年期存贷款利率2011年7月最后一次上调

一年期存款基准利率自2010年10月至2011年7月共上调5次,每次上调25个基点。2010年10月20日、2010年12月26日、2011年2月9日、2011年4月6日、2011年7月7日分别将一年期存款利率上调至2.50%、2.75%、3.00%、3.25%、3.50%。此后,2012年以来随着我国经济下行压力加大,基准利率进入下行通道,直至2016年10月24日最后一次降息。但随着利率市场化完成,存贷款基准利率限制取消,其作为政策基准利率的作用减弱,未来需要找到新的政策基准利率。

2、MLF操作利率逐渐成为政策目标利率,并首次上调

以往我们的中长期利率基准以存贷款利率为标尺,但在存贷款利率放开之后,对于中长期利率是缺失政策基准的,因此需要重新确立一个新的政策利率作为基准。从政策利率的“三性”要求来看——有效性、稳定性、可控性,1年期MLF操作利率符合几方面要求。在1年期目标利率明确的条件下,央行会进一步通过量价分离、缩短放长等非典型紧缩货币政策操作,增加中长期MLF操作的规模来加强对中长期利率引导。

从MLF操作利率的历史调整情况来看,2016年1月19日,央行将3个月和1年期利率下调至2.75%、3.25%,1月21日将6个月期下调至3%,2月19日再次将6个月和1年期分别下调至2.85%、3%。此后,利率保持不变。此次上调是MLF操作历史上的首次上调利率。

三、MLF操作利率上调的四大原因

1、经济复苏迎暖春,为政策利率上调提供条件

去年四季度GDP同比增长6.8%,预期 6.7%,前值 6.7%,全年实现增长6.7%。消费仍为GDP增长的第一驱动力,对GDP贡献率达64.6%。12月社消名义增速超预期达10.9%,创近年新高。工业生产整体平稳,结构继续优化,12月规模以上工业增加值同比6%,不及预期和前值,仍保持在今年较高水平。虽然12月基建投资同比增速5.16%,较前值有所回落8.58%,但可能是受年底时点因素的影响,同时房地产、制造业回暖,民间投资企稳。在物价方面,12月CPI同比2.1%,不及预期2.2%与前值2.3%,但1月份CPI受春节错峰影响,料将回复升势;12月PPI同比5.5%,大幅高于预期4.6%与前值3.3%。所以总体来看,基本面仍在复苏为货币政策上调利率提供了支撑。

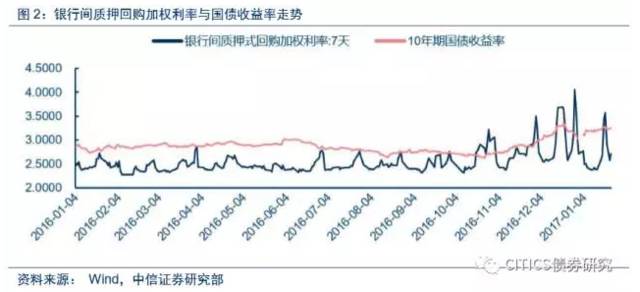

2、短期利率保持高位,政策利率顺势上升

近期银行间质押回购加权利率大体上行,与政策利率存在一定利差。上周末1月20日,DR001加权平均利率为2.38%,较前一周上涨29.06个基点;DR007加权平均利率为2.65%,较前一周上涨31.67个基点;DR014加权平均利率为3.15%,较前一周下跌60.9个基点;DR1M加权平均利率为3.60%,较前一周上涨0.38个基点。截至1月20日,SHIBOR方面,隔夜、7天、1个月、3个月分别变动27.20BP、19.50BP、14.78BP、13.39BP至2.38%、2.59%、3.82%、3.82%。而6个月和1年期的SHIBOR利率在3.7%左右,与1年期的MLF操作利率差距较大。为了保证政策利率的有效性和政策利率与市场利率的相关性,有必要适度提高政策利率,减少市场利率与政策利率的利差。

3、去杠杆和控制地产泡沫有必要引导利率适当上行

对于去杠杆的政策,我们在此前的报告“【昨晚出现两大信号!】流动性长期偏紧,兼论股、债、商品三个市场的变化”中提出,根据我们此前测算的同业负债占比来看,在当前未把同业存单纳入同业负债的情况下,全国大型银行同业负债占比相对稳定,自10年以来基本保持在6.2%的水平左右,最新16年12月的水平为6.93%。但中小银行的同业负债占比则自10年以来呈现出上升态势,至16年12月,这一比例已达21.66%(较11月仍在上升),如果考虑到纳入同业存单,则部分中小银行很可能超过了上限,因此银行同业去杠杆仍在路上。

特别是近期地产市场又出现走热迹象,一线城市房价再次出现上涨势头,结合12月份信贷数据仍然较多和地产投资再创新高,货币政策有必要通过适当引导中长期利率上升,抑制地产泡沫死灰复燃。

如何去杠杆,我们认为对应两方面的政策,一是监管政策,比如此前有消息传出“央行将把银行同业存单从应付债券划到同业负债中,且同业负债不可超出总负债的三分之一”,另外就是控制信贷增速,避免资产泡沫重启;二是保持期限利差,我们认为2016年长期利率过低是市场过高的必然结果,同时期限利差过窄又导致了隐含的市场风险较大,所以为了配合监管政策去杠杆,货币政策也有必要适当应道长期利率上行,打破市场对利率下行的单边预期和去除过度以短搏长的投机操作,引导机构理性配置长期债券有效支持实体经济。

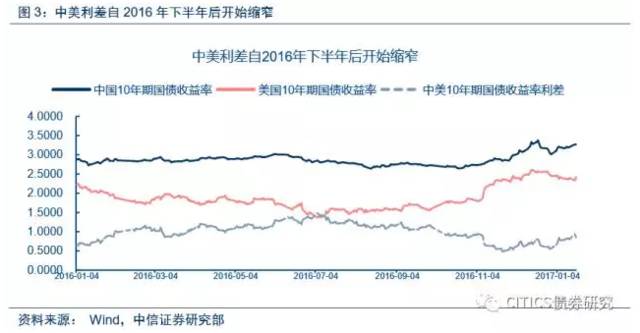

4、美联储鹰派依旧,中美利差面临挑战

北京时间1月20日周四凌晨美联储主席耶伦称美国经济正逐步接近美联储目标,此番讲话加大了市场对美联储加息步伐加速的预期。对中美利差的角度看,需要谨防美联储加息带来的风险。对比中美近期的情况,一方面,美联储从2015年12月进入加息周期,2016年12月14日美联储时隔一年再次加息,预计随着美国经济逐步走强,CPI数据符合预期,2017年美联储将采取渐进式的加息策略,另一方面,虽然近期美元走弱,人民币汇率保持稳定,但应该看到外汇占款仍在下降导致国内流动性压力较大,而根据我们的实证研究外汇占款与中美利差的相关性明显,所以有必要适当引导中长期利率走高,保持中美利差,避免外汇占款过快下降。

四、市场策略

对债市而言,政策利率近六年以来首次上调,加之考虑到去杠杆仍在路上,美联储渐进加息也是一致预期,债券市场不可避免的进入技术性熊市。从政策利率与市场利率的引导关系来看,在外部汇率求稳和内部去杠杆的环境要求下,当前的货币政策正通过加强1年期MLF利率基准作用的方式来调节货币闸门。

2017年中央经济工作会议以及周小川行长的2017年新年致辞中都明确提及“要调节好货币闸门”这点,而把控好流动性闸门意味着供给到市场的流动性不能过多,因此有必要进一步强化短期操作的灵活性和有效性。货币政策在新的环境和压力下,仍将以量价配合的策略,缩短久期控制“流动性闸门”并以1年期MLF利率水平引导中长期利率走势,考虑到此次上调MLF利率的结果,我们把10年期国债底部约束提升为3.1%,中枢提升到3.4-3.5%左右,并判断债市整体将呈现持续波动且振幅扩大的态势。这也符合我们对2017年债券市场“中枢上抬、波动加剧”的判断。

结语:1月份是传统的货币放水期,预计商业银行全月新增人民币贷款可能超过2.6万亿,超过去年的天量。而央行也加大了放水量,以对冲外汇占款减少、交税和春节前体现因素。此前市场普遍猜测,央行会在春节后收紧货币,但没有想到“加息”提前到来了。估计央行也是想对冲即将公布的1月份金融数据,不给市场造成货币政策转向宽松的印象。

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。

关于版权:若文章涉及版权问题,敬请原作者联系我们。【电话:021-61551834;微信:hjwh123】

近3000只基金,到底哪家基金好?如何挑好基金,只需要看这一点就够了!关注爱财之家后,阿财告诉你秘诀。