1.究竟是5%,还是5.5%?岁末年初,各界对新年经济增速目标产生较大分歧。莫衷一是的现象背后,实则是在中央重提 “以经济建设为中心”后有关稳增长实现路径的争议。毕竟,过去几年“房住不炒”、“遏制地方隐性债务”等多重约束之下,叠加疫情不断,悲观预期的缓释与增长信心的重塑或不是一蹴而就。

2.纵观历史,有趣的事实是,中央的预期经济增长目标一旦确定,最终大都得以实现。由此看来,其实无论5%还是5.5%,都不能低估政府稳增长的决心和执行力。当然,从现状来看,房地产局部指标虽有边际改善,但整体仍离正常区间甚远,违约风险犹存。基建预期近期有所升温,但高频指标还未明显体现。

3.经济偏离均衡的距离,预示着政策发力的空间。结合过往经验,若要商品房销售增速纠偏转正,房贷利率或仍有30bp左右的下行空间,历史上往往是通过调降贷款市场报价利率(LPR)与加点两种方式实现的。融资约束的进一步放松、因城施策的更多调整都值得期待,从而尽快让房地产回归“三稳”正常状态。

4.展望新年,上半年政策集中发力,下半年经济相对平稳,这也是历次换届之年的基本特征。尽管地方隐性负债的约束难言放松,但其融资的正规渠道“前门”已明显打开,“跨周期”调节之下项目储备在去年下半年提前开始。基建投资开工加速可能会在春节后更明显。经济从此岸到彼岸,相隔的依然是政策时空。

正文:

高质量增长并不意味着没有目标底线,GDP依然是当前我国经济运行的关键“锚”。

2022年经济增速目标究竟是5%,还是5.5%?各界对此有较大分歧。该现象背后,实则是在中央重提 “以经济建设为中心”后有关稳增长具体实现路径的争议。毕竟,过去几年“房住不炒”、“遏制地方隐性债务”等多重约束之下,叠加疫情冲击不断,悲观预期的缓释与增长信心的重塑或不是一蹴而就。

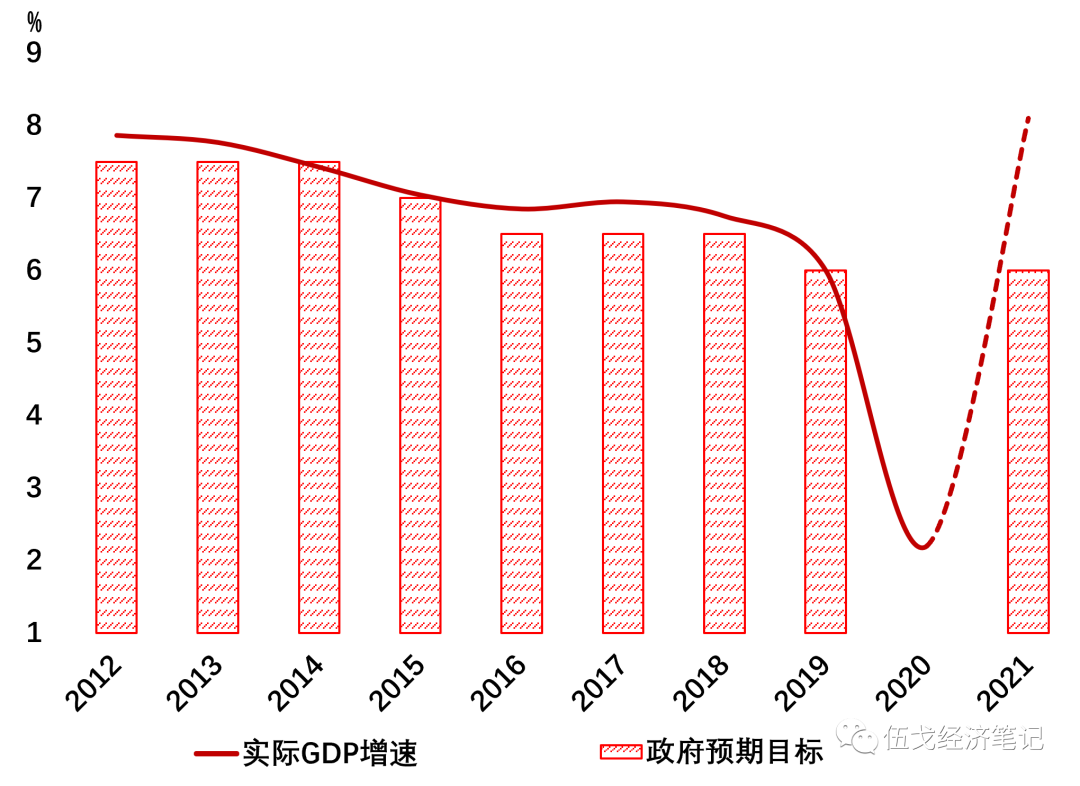

图1. 增长目标一旦设定,历次大都实现

来源:WIND,政府工作报告

纵观历史,有趣的事实是,中央的预期经济增长目标一旦确定,最终大都得以实现。由此看来,其实无论5%还是5.5%,都不能低估政府稳增长的决心和执行力。

一、在此岸:稳增长发力了吗?

去年9月之后,房地产融资有所松绑,按揭贷连续2月实现同比、环比多增,房地产贷款增速终结了12季度连降。

商品房销售、投资先后出现边际改善,11月环比增速普遍强于历史同期水平。

去年12月以来,房地产的改善程度却较11月有所弱化,特别是销售端。

今年1月上旬30城销售同比降幅较12月进一步扩大。

近期,多家房企债券展期,评级持续下调,一季度境外债到期压力仍较大。

全景图来看,目前房地产市场离正常状态仍相距甚远。

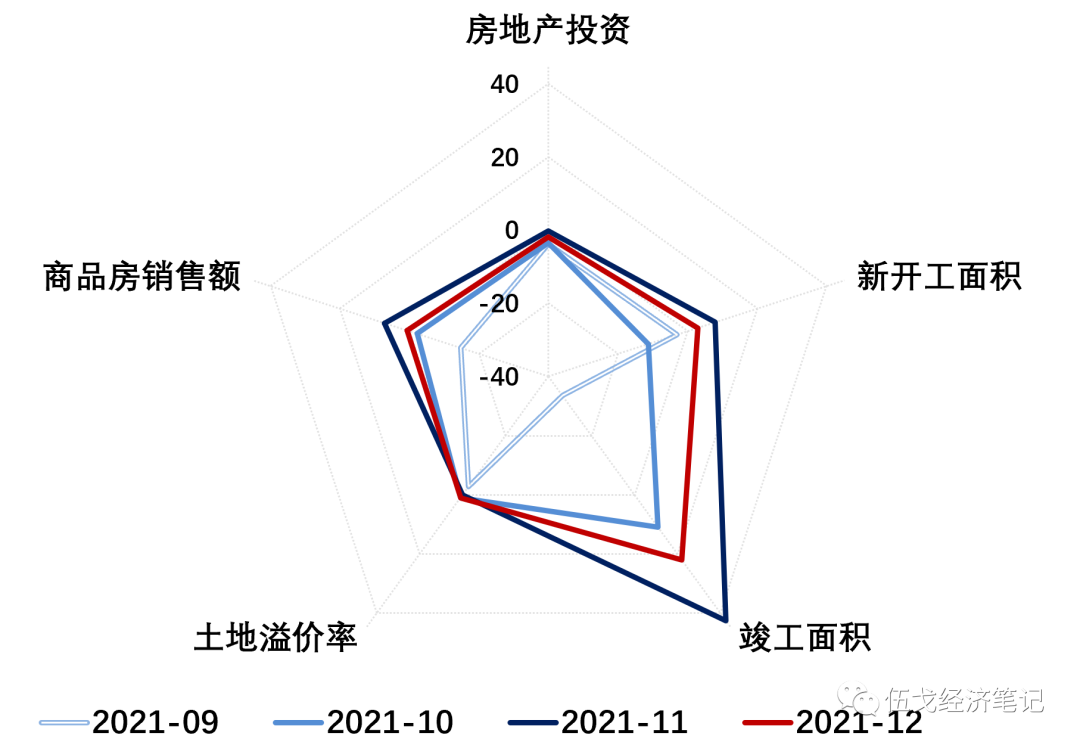

图2. 房地产修复力度仍不足

来源:国家统计局,WIND,笔者测算

注:各指标为当月环比与历年同期中枢的差值。

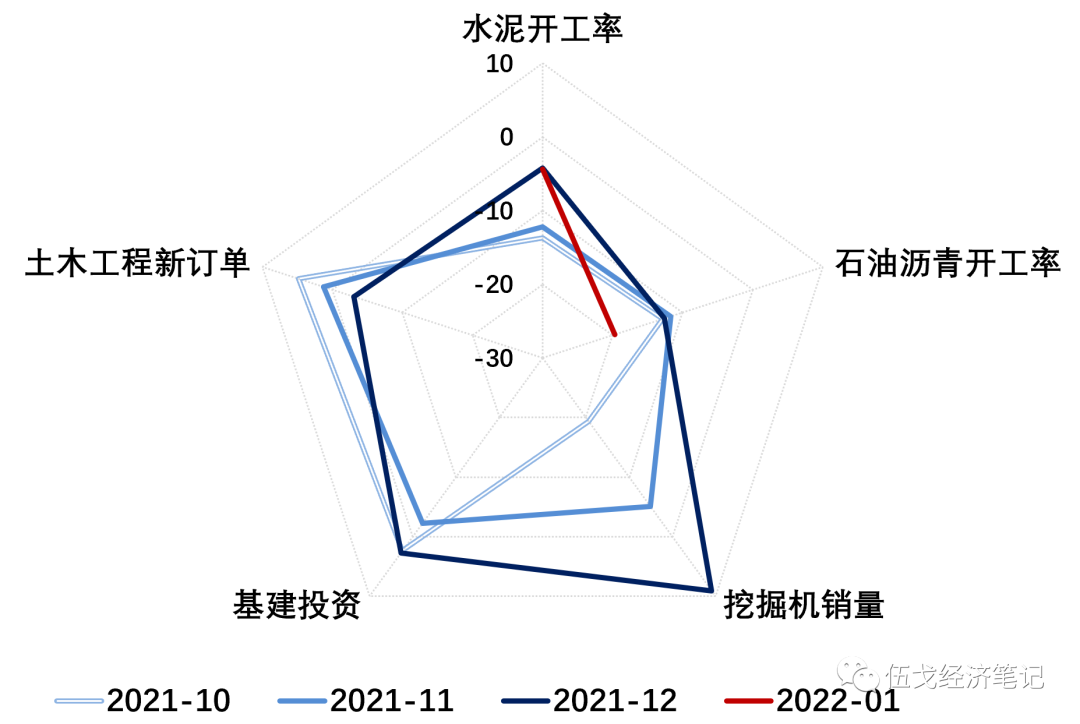

基建投资的预期近期有所升温,环顾高频指标,12月挖掘机销量环比上升10%,远超历史同期,但诸如石油沥青开工率、土木工程新订单、水泥开工率等与历史同期相较仍未有起色。

图3. 基建投资的实效仍未体现

来源:WIND,笔者测算

注:各指标为当月值或其环比与历年同期中枢的差值。

二、到彼岸:发力抓手在哪儿?

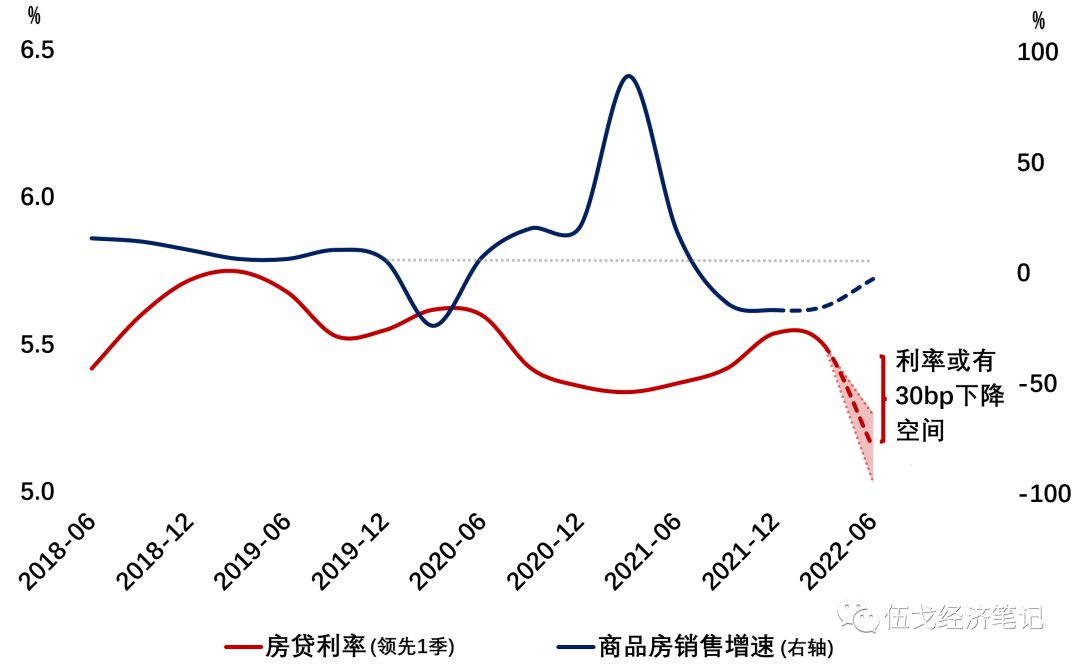

过往房地产销售在负值区间一般不超过12个月,而本轮负增长已近半年。结合历史经验,若要销售增速纠偏转正,房贷利率或仍有30bp左右的下行空间,这往往是通过调降贷款市场报价利率(LPR)与加点两种方式共同实现的。融资约束的进一步放松、预售资金监管的优化、因城施策的更多调整都值得期待,从而尽快让房地产回归“三稳”正常状态。

图4. 房贷利率有望进一步下行

来源:中国人民银行,国家统计局,WIND,笔者测算

展望新年

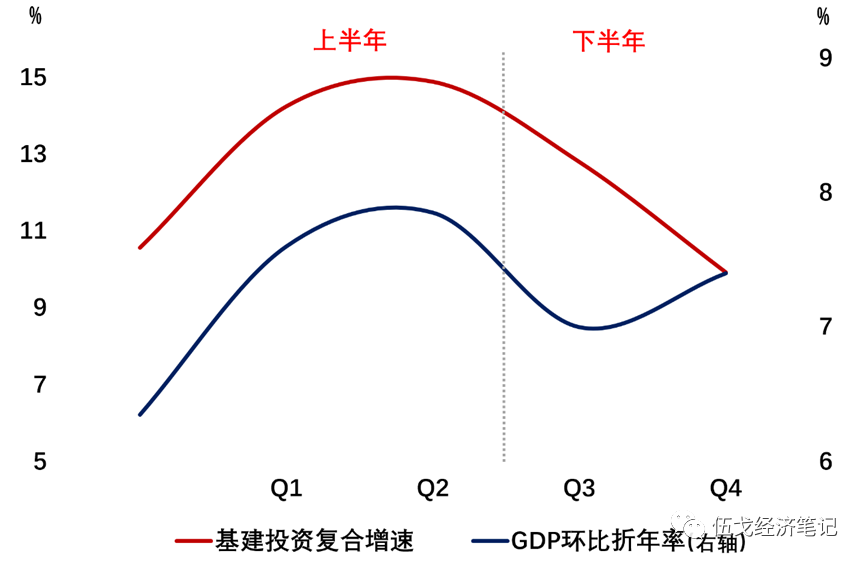

,上半年政策集中发力,下半年经济相对平稳,这也是历次换届之年的基本特征。尽管地方隐性

负债的约束难言放松,但其融资的正规渠道“前门”已明显打开,“跨周期”调节之下项目储备在去年下半年提前开始。基建投资加速可能会在春节后更明显,全年有望实现8%左右的增速,其中上半年或达到9%。

图5. 历次换届之年的上、下半年

来源:WIND,笔者测算

注:指标为过去两轮换届年(2012和2017)的均值。

三、基本结论

一是

纵观历史,中央的预期经济增长目标一旦确定,最终大都得以实现。由此看,今年增速目标无论是订在5%还是5.5%,都不能低估政府稳增长的决心和执行力。当然,从现状来看,房地产的局部指标虽有边际改善,但整体仍离正常区间甚远,违约风险犹存。基建预期近期有所升温,但高频指标还未明显体现。