洁特生物于6月3日获上交所受理科创板上市申请,是否最终获准注册有待监管部门进一步审批

。

摘要

公司主营情况:

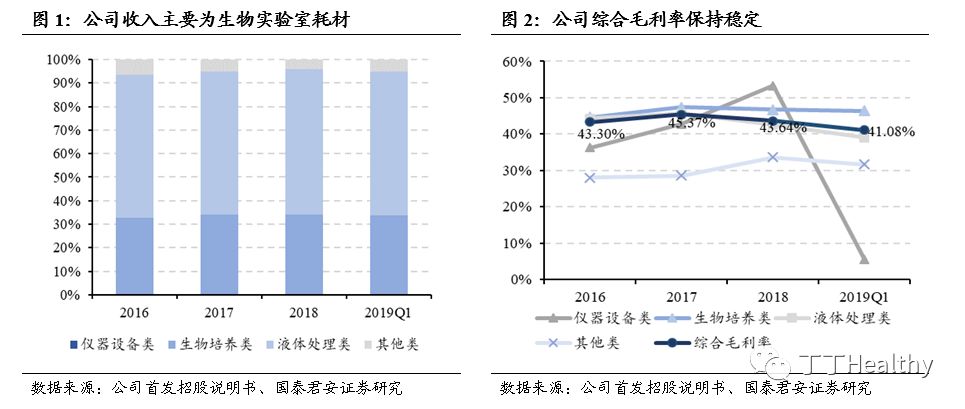

公司成立于

2001

年

4

月,致力于生物实验室耗材的研发、生产和销售,主要产品为生物培养和液体处理两大类生物实验室耗材,并配有少量试剂、小型实验仪器等,涉及

700

余种产品及配套。公司产品主要销往欧美等

40

余个国家及地区,凭借优良的技术性能和产品品质,以及高效的服务成功进入生物实验室用品综合服务商的全球供应链体系。公司产品包括耗材类(生物培养类、液体处理类及其他类)和仪器设备类。其中耗材类中的生物培养类和液体处理类是两大核心产品系列,

2018

年合计占主营业务收入的

94.56%

。近三年公司综合毛利率较为平稳,维持在

43%

左右。

2018

年实现营收

2.07

亿元,同比增长

24.21%

,实现扣非归母净利润

4721

万元,同比增长

40.18%

。

行业格局和公司竞争优势:

根据《生命科学实验耗材市场及关键制造技术分析》报告显示,全球实验室耗材市场从

2016

年的

283.41

亿美元增长至

2018

年的

336.87

亿美元,预计未来每年增长率为

15%

。

2016

年我国一次性生物实验室耗材的市场容量为

160.6

亿元人民币,

2018

年增长至

231.26

亿元人民币,预测未来每年增长率为

20%

。

Thermo Fisher

是世界生命科学领域的领导者,和

VWR International

、康宁公司、

Eppendorf

等欧美企业占据了国内

95%

的市场份额。公司国内主要竞争对手还包括硕华生物、耐思生物等。公司在技术与研发、工艺设备、产业化能力、质量控制、成本、客户资源、营销网络和品牌方面均拥有一定的竞争优势。

募投项目投向:

公司拟发行新股不超过

2500

万股,占发行后总股本比例不超过

25%

,募集资金用于生物实验室耗材产品扩产及技术升级改造项目、国家级生物实验室耗材企业技术中心建设项目、营销及物流网络扩展项目以及补充流动资金,项目投资总额为

3.1

亿元。

适用估值方法及建议:

公司符合科创板上市标准中的:预计市值不低于人民币

10

亿元,最近两年净利润均为正且累计净利润不低于人民币

5000

万元,或者预计市值不低于人民币

10

亿元,最近一年净利润为正且营业收入不低于人民币

1

亿元。公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用

FCFF

估值法或

PE

估值法进行估值。

风险提示:

新产品研发和注册失败的风险,中美贸易摩擦风险,原材料价格波动风险,客户相对集中的风险

正文

1. 公司主

营情况:生物实验室耗材提供商

公司成立于2001年,一直致力于生物实验室耗材的研发、生产和销售,主要产品为生物培养和液体处理两大类生物实验室耗材,并配有少量试剂、小型实验仪器等,涉及700余种产品及配套。公司主要产品为细胞培养的必备工具,细胞培养是生物技术研究的基础环节之一,疾病发病机理及诊断研究、诊断试剂、疫苗、基因工程药物、细胞工程药物、单克隆抗体的研究、开发与生产以及新兴的细胞治疗和体外生殖技术,都是细胞培

养技术的专业应用。公司产品的终端客户主要包括高等院校的生物、化学、食品、农业等实验室,生命科学、医学等研究机构,卫生防疫系统的各级疾病控制中心、检验检疫机构、药品食品监测机构,各级医院及诊所等医疗机构的中心实验室,制药企业,生物科技公司等,为其提供生物技术研发工具,使生物技术的研究与开发更便捷、更准确。

公司拥有多项生物实验室耗材生产领域相关的核心技术和先进工艺,公司掌握的高分子材料改性和加工技术,应用于实验耗材的制造,可以满足不同种类细胞成长的表面要求,提高细胞培养效率,降低实验成本。截止

2019

年

6

月,公司拥有发明专利

22

项、实用新型专利

47

项、外观设计专利

16

项,主导制定广东省地方标准

2

项。

公司产品主要销往欧美等40余个国家及地区,凭借优良的技术性能和产品品质,以及高效的服务成功进入生物实验室用品综合服务商的全球供应链体系,与包括VWR、Thermo Fisher、GE Healthcare等在内的优质客户的合作关系持续加深,近三年外销收入占比约77%左右。在国内市场,公司产品以性价比及本土化服务等优势与国际品牌同台竞争,为打破我国生物实验室耗材长期依赖进口的局面。公司综合毛利率较为平稳,维持在43%左右,业务规模保持稳步扩张,经营业绩保持良好增长,为国内细分行业龙头企业。

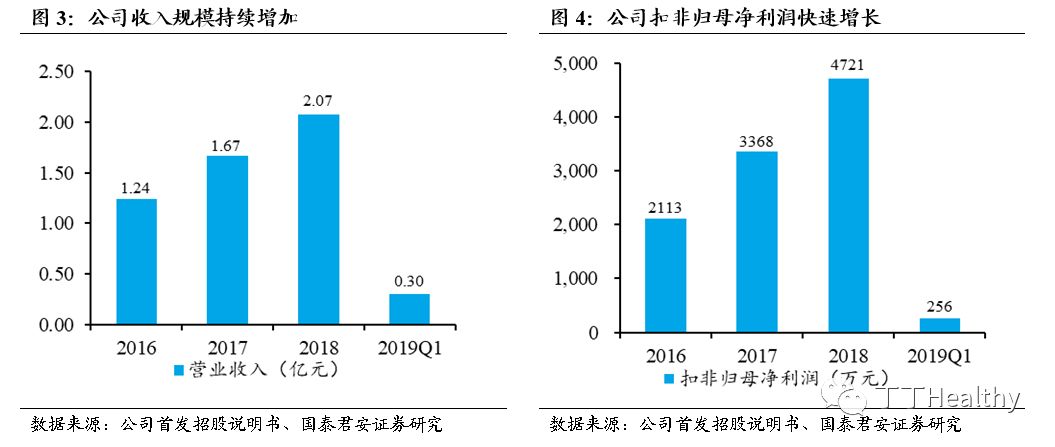

受益于生物实验室耗材行业持续稳定增长以及公司在研发、生产、营销等方面的竞争优势,公司主营业务收入持续增长,2018年实现营收2.07亿元,同比增长24.21%,实现扣非归母净利润4721万元,同比增长40.18%。

2.行业格局分析以及公司主要竞争优势

生物技术产业成为科技发展优先领域,全球生物实验室耗材市场保持快速增长。

根据《中国生物技术发展报告》,生物技术已成为世界科技竞争焦点,生物经济将成为二十一世纪增长最为迅速的经济领域之一。许多国家纷纷把生物技术及产业发展上升为国家战略,确定为二十一世纪经济和科技发展的优先领域,不断加大投入力度,加速抢占生物经济制高点。得益于下游产业的繁荣发展,2018年全球生物实验室耗材市场达336.87亿美元,复合增长率为9%,随着各国对生物技术领域投入加大,预计全球生物实验室耗材的需求未来将达到每年15%的增长。

从需求端来看,欧美发达国家生命科学研究及其相关产业已有一百多年的发展历史,因此全球生物实验室耗材主要市场需求以欧美为主。亚太地区,尤其以中国、印度和新加坡为代表的国家,随着生物技术产业方面新增投资的不断增长,生物实验室耗材市场增长迅速,潜力巨大。从供给端来看,国际知名生物实验室用品综合服务商主要集中在美国、德国等欧美发达国家。以Corning、Thermo Fisher、VWR、GE Healthcare、Merck KGaA、BD、Sarstedt和Eppendorf等为代表的跨国公司以其强大的研发及品牌优势长期主导着全球生物实验室耗材行业的供应。

国内耗材市场快速增长,国产替代成未来趋势。

我国生命科学领域研究相对欧美国家起步较晚,国内生物实验室耗材只占全球市场份额的小部分。但是,中国市场正以庞大的人口基数与快速增长的生物医药需求逐渐成为生物实验室耗材的新兴市场,未来几年中国生物实验室耗材将呈爆发性增长。2016年,我国一次性生物实验室耗材的市场容量为160.6亿元人民币,2018年增长至231.26亿元人民币,预测未来每年增长率为20%。受制于国内企业的生产规模及品牌影响力,其中95%左右市场需求依然依赖进口产品。我国部分领先的耗材供应商虽然在生产工艺与产品质量方面并不逊色于国际同类产品,但由于生产规模、品牌影响力等方面的原因,在国内市场占比很小。伴随我国生物实验室耗材生产商的逐步壮大,拥有持续创新能力和广泛销售渠道的企业将以质优价廉的竞争优势逐步实现进口替代,生物实验室耗材国产化是大势所趋。

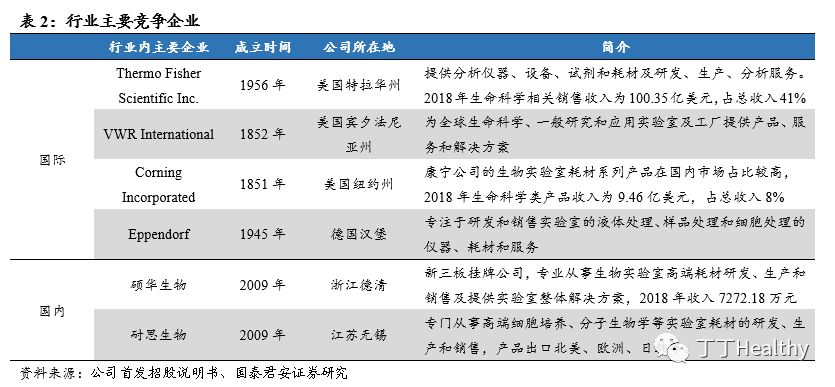

市场格局方面,Thermo Fisher、VWR International、康宁公司、Eppendorf等欧美企业占据了国内95%的市场份额,处于行业绝对领先。其中Thermo Fisher 是世界生命科学领域的领导者,具备为客户提供一整套包括高端分析仪器、实验室设备、软件、服务、耗材和试剂在内的科研服务方案的实力,2018年生命科学相关销售收入为100.35亿美元,占总收入41%。此外,国内的主要竞争对手还包括硕华生物和耐思生物。

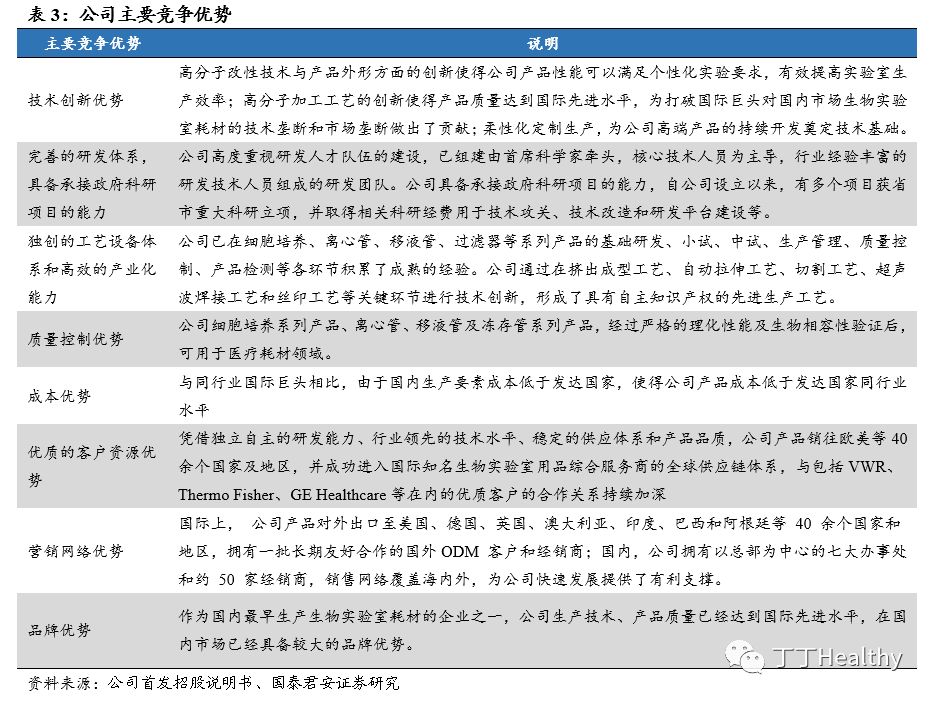

公司自成立以来一直专注于生物实验室耗材领域,并在长期的运营中突破行业关键性核心技术,积累了较丰富的研发、生产、运营等经验。公司不断追求新产品、新工艺、新技术、新业务模式方面的研究创新,确立了在国内同行业中的领先优势。

3. 募投项目投向

公司拟发行新股不超过2500万股,占发行后总股本比例不超过25%,募集资金用于生物实验室耗材产品扩产及技术升级改造项目、国家级生物实验室耗材企业技术中心建设项目、营销及物流网络扩展项目以及补充流动资金,项目投资总额为3.1亿元。

4.适用估值方法建议

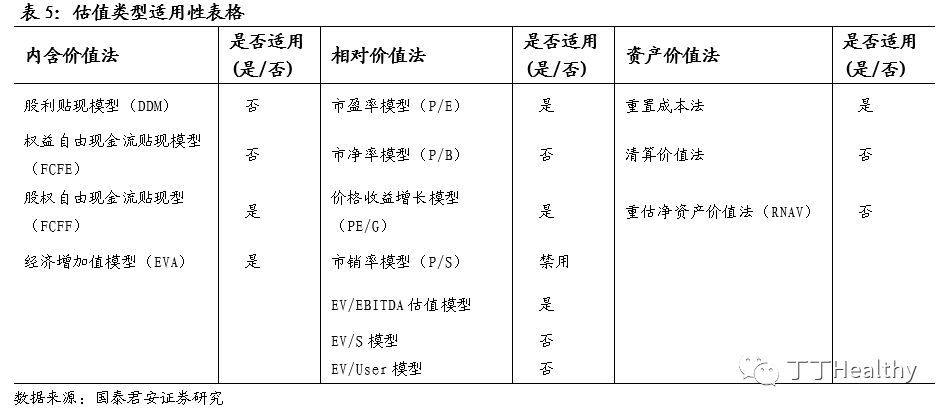

公司符合科创板上市标准中的:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000 万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用 FCFF 估值法或PE 估值法进行估值。

5.风险提

示

新产品研发和注册失败的风险:

公司计划利用部分本次发行募集资金投资建设国家级生物实验室耗材企业技术中心,以加强产品研发和持续创新能力。公司新技术、新产品研发失败,或者研发成果不被市场所接受,将会导致公司本次投入的大额资金无法带来效益,影响公司的整体经营业绩。

中美贸易摩擦风险:

公司收入中来自海外的比重较大,2016-2018年占比分别为78.84%、77.19%和77.65%。目前中美贸易争端仍存在较大的不确定性,若中美贸易争端进一步升级,持续通过以加征关税等方式提高贸易壁垒,不断扩大加征关税涉及的商品范围,将可能使公司出口美国的产品竞争力受到不利影响,公司在美国市场的业务量下降,进而影响公司的经营业绩。

原材料价格波动风险:

公司直接材料占主营业务成本的比例分别为51.90%、57.88%、58.60%及58.50%,主要原材料价格的波动将直接影响公司产品成本及经营业绩。2016年以来,国际石油市场回暖,石油价格总体呈上涨趋势。如果上游石油价格上涨导致主要原材料价格上升,将对公司盈利能力造成不利影响,公司面临着原材料价格波动导致对经营成果造成不利影响的风险。

客户相对集中的风险:

公司对前五名客户的业务收入分别占2016-2018年营业收入的50.14%、53.21%和52.70%,主要客户相对集中。虽然目前公司与主要客户的合作关系良好,但若出现影响公司与主要客户合作关系的因素,如产生纠纷、国家产业政策变化等情况,或客户经营情况发生重大不利变化,将导致公司面临经营业绩下降的风险。

国君医药团队致力于专业、前瞻、深入研究,持续引领全市场医药研究!

特别声明

:

本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。

市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本订阅号内容均为原创,未经书面授权,任何媒体、机构和个人不得以任何形式转载、发表或引用。

--------------------------------------------