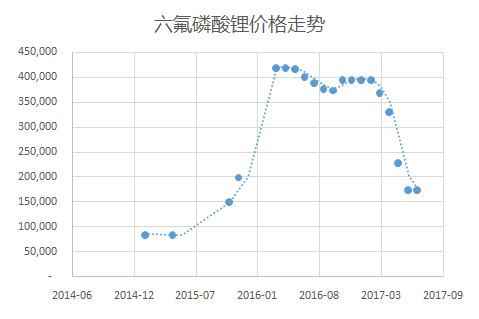

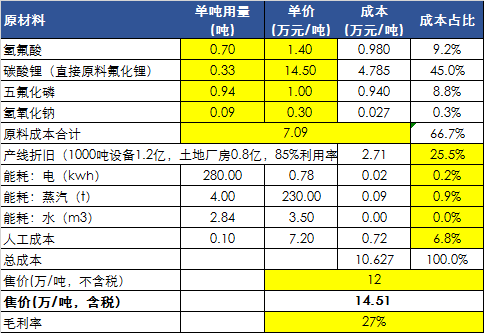

原材料涨价+价格下滑,六氟磷酸锂利润空间处于合理水平,且库存较低,价格企稳。上半年由于纯电动客车销量受抑制,动力电池旺季来临比预期迟2个月,同时天赐、石大胜华等新增产能部分集中在3-4月投放,造成六氟磷酸锂库存过大,阶段性供过于求,价格从2016年高点38万/吨,跌至当前的14-15万/吨(高端产品价格高1-2万/吨),二季度跌幅最大。而六氟磷酸锂主要成本为碳酸锂(1吨六氟磷酸锂需要0.33吨碳酸锂),今年初以来碳酸锂价格微涨至14-15万/吨,另一原材料氢氟酸价格从7千涨到1.4万(1吨六氟磷酸锂需要0.7吨氢氟酸),因此六氟磷酸锂的成本维持在11万左右,毛利率跌下至25%-30%左右,当前利润空间已处于合理水平,近期六氟磷酸锂价格已经明显企稳,库存水平也较低。电解液价格则由7-8万跌至5-6万的水平,也已企稳。

六氟磷酸锂成本及盈利测算

数据来源:物理化学协会,东吴证券研究所

三季度需求环比提升明显,环比增长60%以上,供需拐点来临。根据节能网数据,上半年动力电池实际装车量6ghw,对应六氟磷酸锂需求1000吨左右,而从6月开始商用车销量大幅提升,6月商用车销量1.6万台,环比增长149%,当月对应动力电池需求2.2gwh(装车),而由于下游公交客车大规模采购启动,且物流车加速回暖,预计商用车将进一步走强,而乘用车保持良好增速,预计下半年动力电池装车量近30gwh,若考虑到上半年电池库存约7gwh,因此预测下半年需动力电池22gwh,对应六氟3500吨。加上消费类电池,预计下半年六氟需求为6900吨,上半年为4400吨,环比增长50%以上,且预计三季度需求爆发,环比二季度增幅60%以上,需求拐点来临。预计全年六氟需求量超过1.1万吨,同比增长15%左右。

六氟磷酸锂季度测算(按装车电量,未考虑库存,不代表每季度实际需求)

数据来源:东吴电新

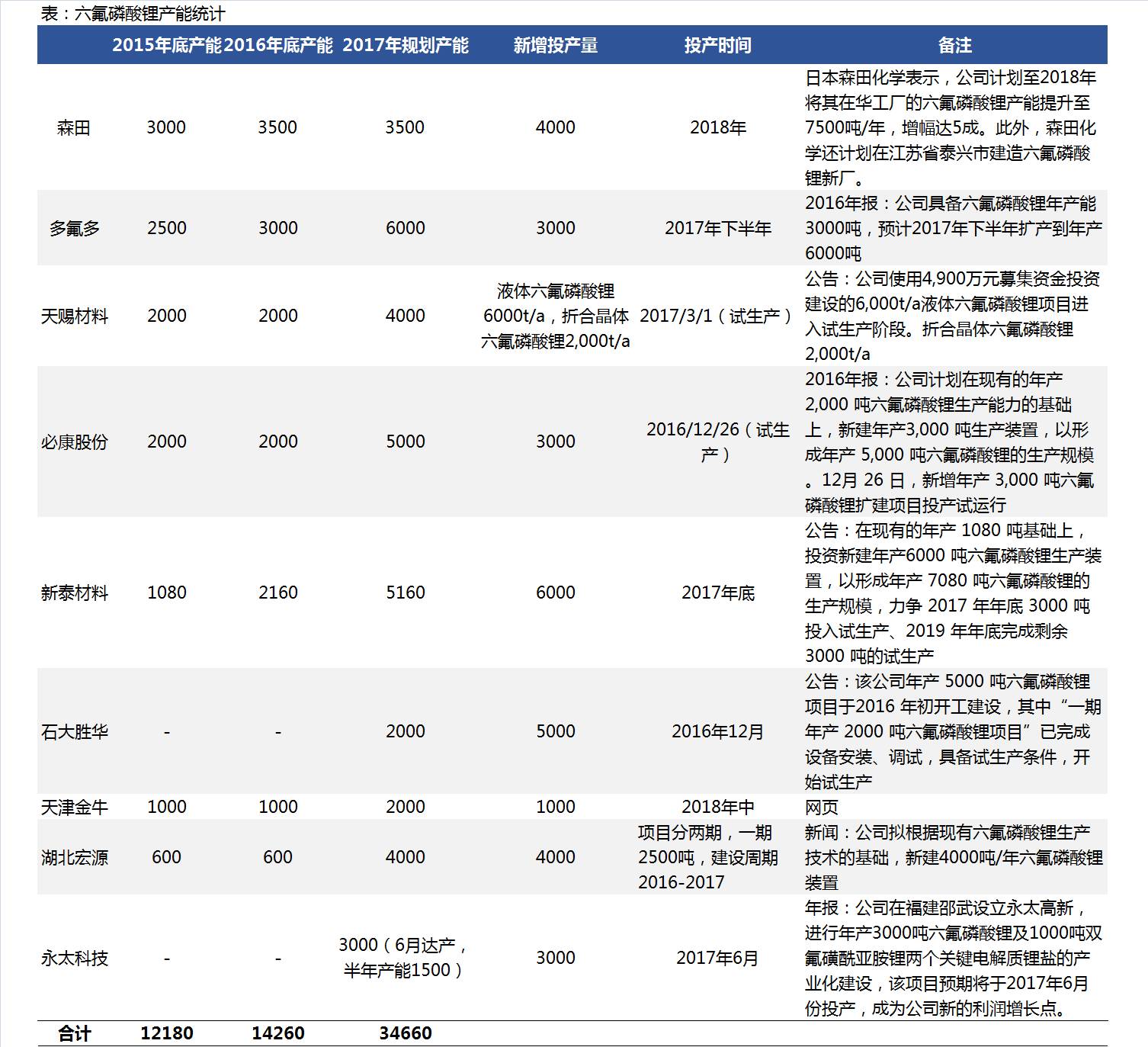

新建产能投放进度不及预计,行业实际产能过剩程度有限:2016年底行业产能已达到1.4万吨,天赐材料、必康股份、天际股份等今年均有规划产能投产,按照各家规划今年底产能将超过3万吨,但由于六氟磷酸锂产线调整难度大,达产时间长,实际产能远低于名义产能,且虽然全年看六氟磷酸锂产能充足,但由于上半年旺季比预期的迟2个月,因此2季度处于库存消耗期,造成六氟磷酸锂的供需错配。另外,当前六氟磷酸锂价格已跌至微利水平,部分六氟厂商控量保价,而新进入者虽欲采用低价策略,但是由于产品尚不稳定,市场开拓缓慢。因此总体看,3、4季度六氟磷酸锂供给相对平稳,预计3000-4000吨左右,供需平衡。

数据来源:公司公告

3季度需求环比大幅提升,预计六氟磷酸锂价格8-9月将上涨10%,而随着新产能调试完成,我们判断大幅提价可能性低。三季度新能源车开始放量,六氟磷酸锂需求环比增长60%以上,而当前库存较低,且新增有效产能低,因此价格具备上涨动力,我们判断上涨10%。而海外价格为18万/吨(关东有2000吨产能因售价低而未投放),且国内厂商会随着六氟磷酸锂涨价而加大产能释放,故而我们判断六氟磷酸锂价格难现大幅上涨。

前期电解液及六氟标的股价调整幅度大,已充分反应六氟价格下滑。目前价格企稳,需求环比大幅提升,出货量环比高速增长,价格预计在8-9月出现反弹,价格大概率上调10%(上调1-2万/吨),相关公司下半年业绩环比值得期待,重点推荐电解液及六氟磷酸锂龙头标的天赐材料和新宙邦,建议关注多氟多,天际股份,石大胜华。

2016年国内各大电解液厂商产量

新能源汽车政策支持力度不及预期,销量不及预期,产品价格涨价幅度不及预期。

【电力设备新能源曾朵红团队】

曾朵红/汪林森/于潇/曹越/阮巧燕/张月

曾朵红/汪林森/于潇/曹越/阮巧燕/张月

识别二维码,关注新兴产业汇,获得更多精彩文章!