这个5.20那些计划结婚置业的香港情侣们可能又要发愁了,周末香港金管局再推出三招调控楼市,买房的门槛又双叒变高了。

去年11月推出辣招后,当时地产股集体大幅跳水。不过香港房价没消停多久就又开始连连新高了,政府接连出招,金管局也多次收紧房贷比例,这次再“加辣”,虽然香港地产股表现变为温和,但是把此次“加辣”政策放在整个调控周期中,或许才能看清对香港房地产市场影响。

✦ 一、高烧不断

香港,被誉为东方之珠,亚洲四小龙之一,弹丸之地却人口众多。土地稀少,又是世界金融中心之一,奇货可居,看似“硬需求”支撑着香港房价节节高升。

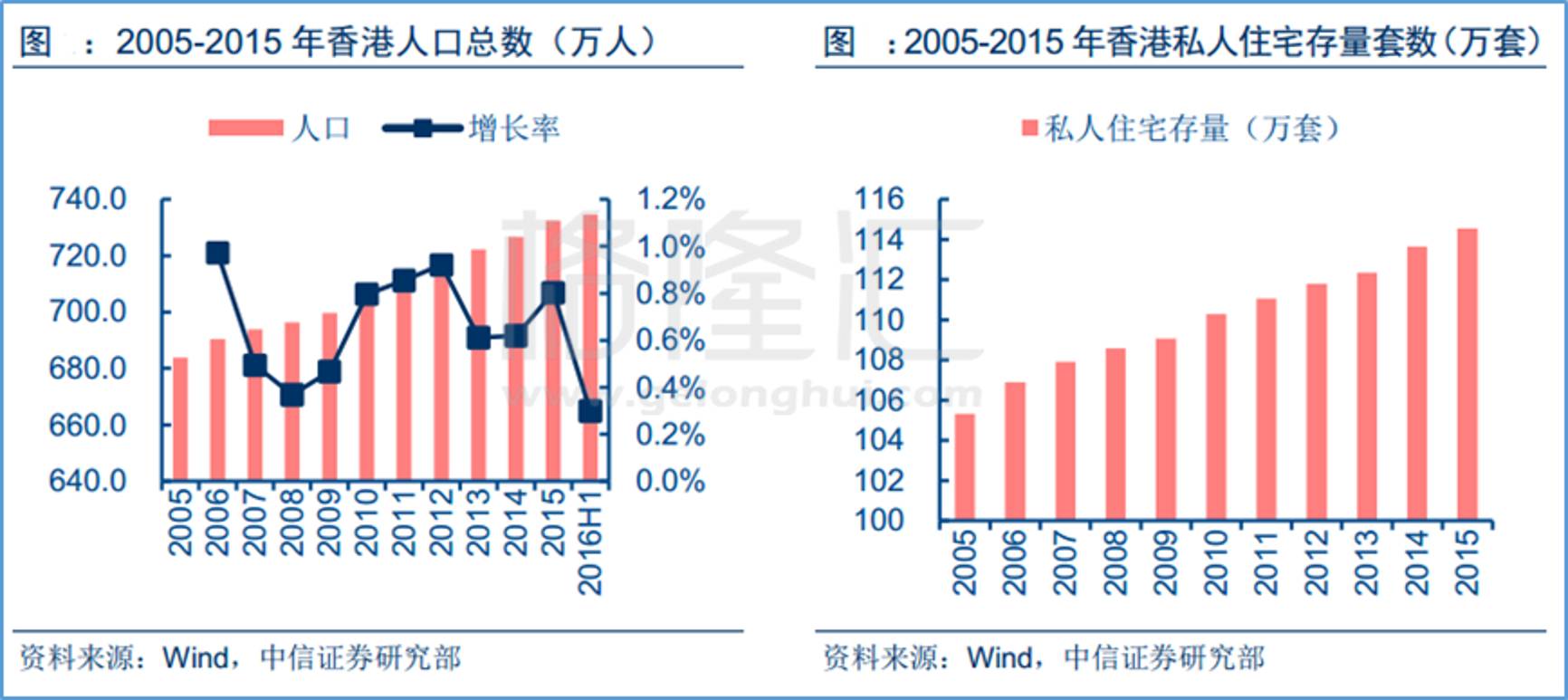

香港房地产市场本身就长期处于供不应求的状态。截至2016年上半年,香港人口总数为734.7万人。然而,香港由于较小的土地面积、复杂的地势、严苛的规划法案,造成香港的房屋供给持续偏低。

根据香港政府差饷物业估价署的统计数字,长远房屋策略中未来十年的总房屋供应目标维持在460,000个单位,2017-18年度,计划提供足以兴建18,000个私人住宅单位的目标维持不变。而截至2015年底,香港私人住宅存量约115万套,约平均7人住在一套房屋里,香港的人均居住面积之小可见一斑,千尺豪宅也只是约90平米。

此外,香港作为世界金融中心之一,自由法制的环境吸引世界各地的公司和人口落地香港。可以说,对香港的房地产的需求遍布全世界,就像国内一线城市的需求来自全国各地。股市开通沪深港互联互通,北水就一直南下,房地产也明显出现“北水南下”现象,且不止是房屋市场,还包括了土地市场。

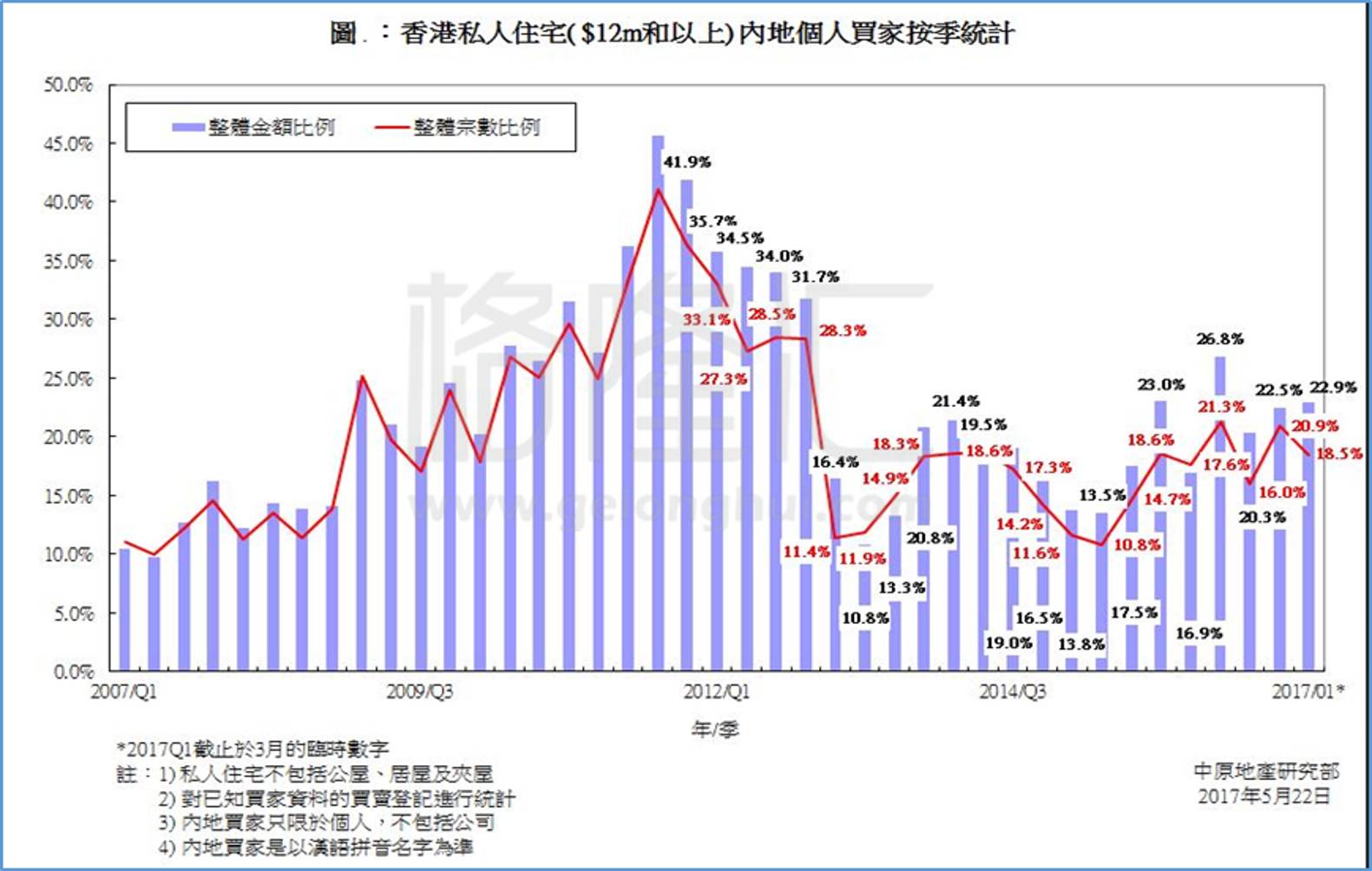

根据中原地产的研究数据显示,2012年达到最高顶峰后,2016年至今都维持在20%左右的比例上。而根据官方数据显示,2016年9月香港楼市非本地买家交易共有250 宗,达到14个月以来的最高值,其中内地买家占比达到31%。

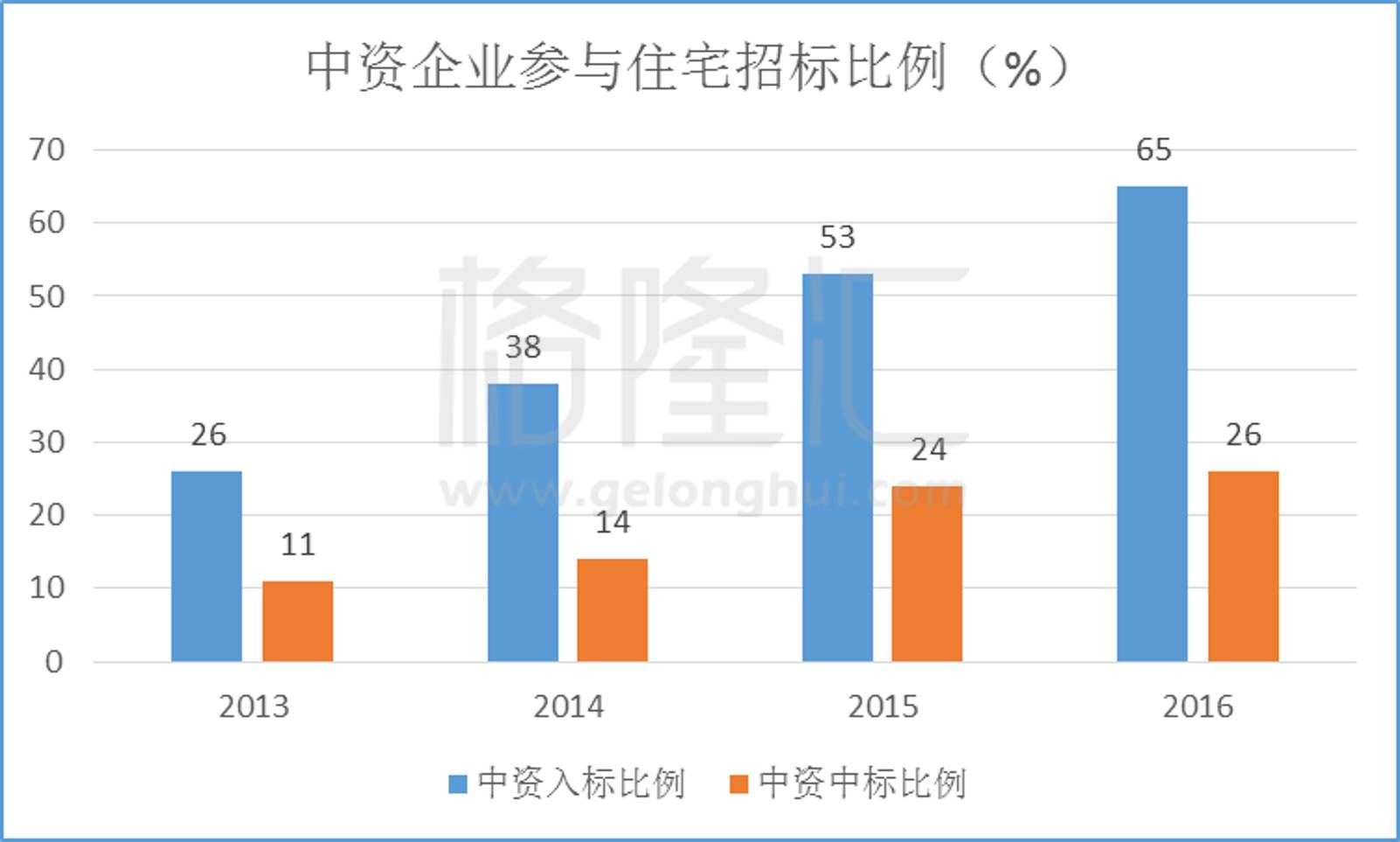

在土地市场中资拿地显著上升,据高力国际数据显示,2016年初至今年第一季度,内地发展商在香港市场竞标获得10幅土地,总耗资588.9亿港元,占同期香港整体土地招标成交金额的57.7%。其中,今年第一季度更是势不可挡,香港政府招标出售的三幅土地均被内地开发商收入囊中,金额达致361亿元。2016年中资企业入标比例为65%,中标的比例为26%。

下图中的中资入标比例逐年上涨,2016年已经超过六成的项目有中资企业进行投标。

在本地和非本地合力推动下,香港房地产市场连连新高,高烧难退。自1997年亚洲金融危机沉寂多年后,在2003年开始持续走高,近十年涨幅超过200%。

✦ 二、调控泼冷水

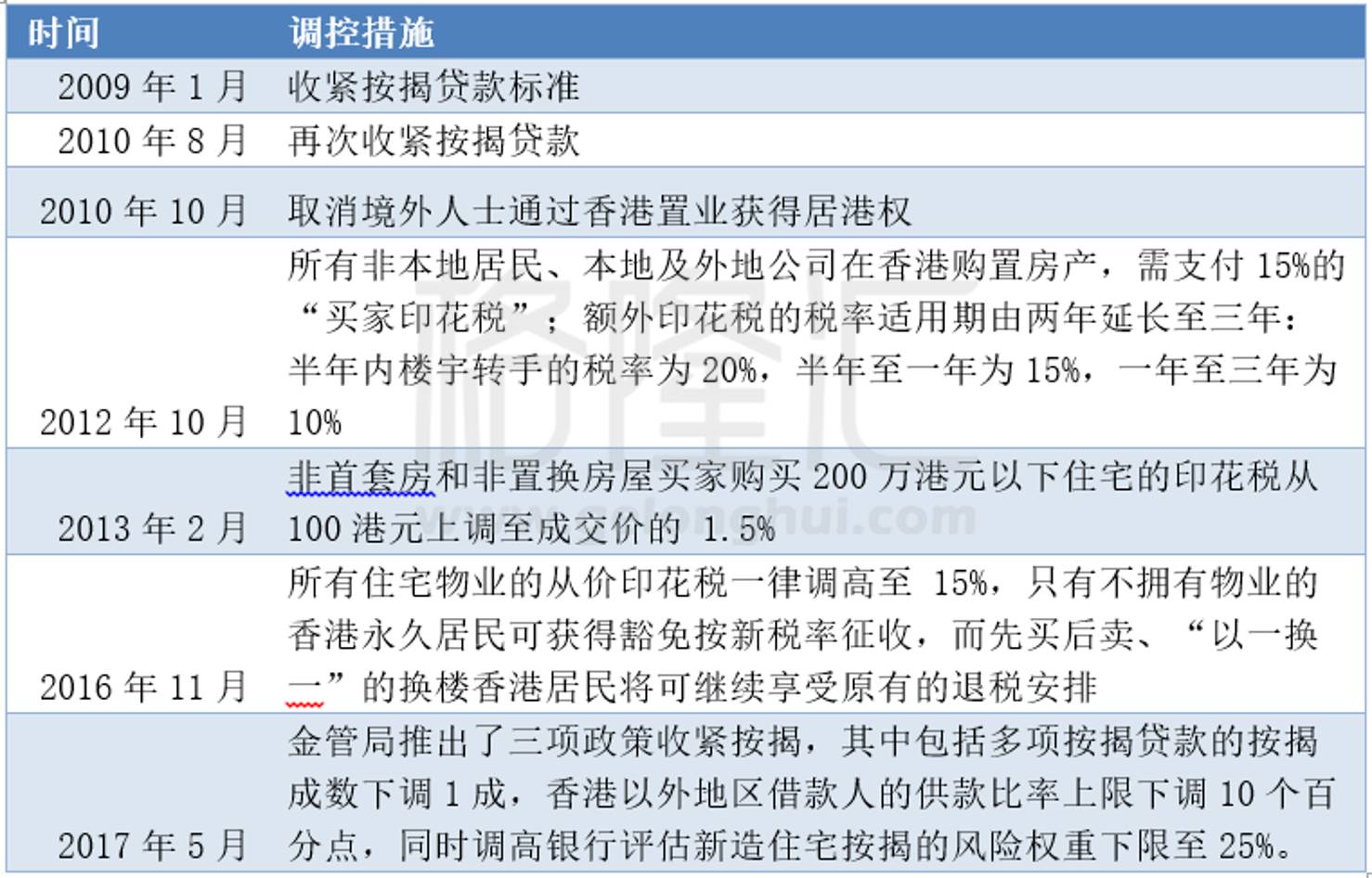

伴随着香港房价不断走高,香港也是不断给房价泼冷水降温,下表是过去几年香港部分主要的调控措施,一些措施是针对香港之外的炒家,但是收效甚微,房价依然高烧。

可以看到,香港此前就有收紧按揭口子,但是上有政策,下有对策,一些香港地产商在推出新盘时,通过旗下的财务公司为购房者提供房贷,绕开金管局规定和监管,让不够门槛的客户也能上车买房。

根据房地产中介机构中原按揭数据显示,在新盘房贷市场中,财务公司的占比持续上升。按数量来看,占比由去年的8.7%,大幅增加至今年的15.5%,金额占比则从11.6%,增加至16.4%。而开发商财务公司的钱也很大部分是来自银行信贷,最后风险还是由银行来兜,金管局这次再加辣给楼市浇冷水之外,也是考虑到降低银行按揭风险。

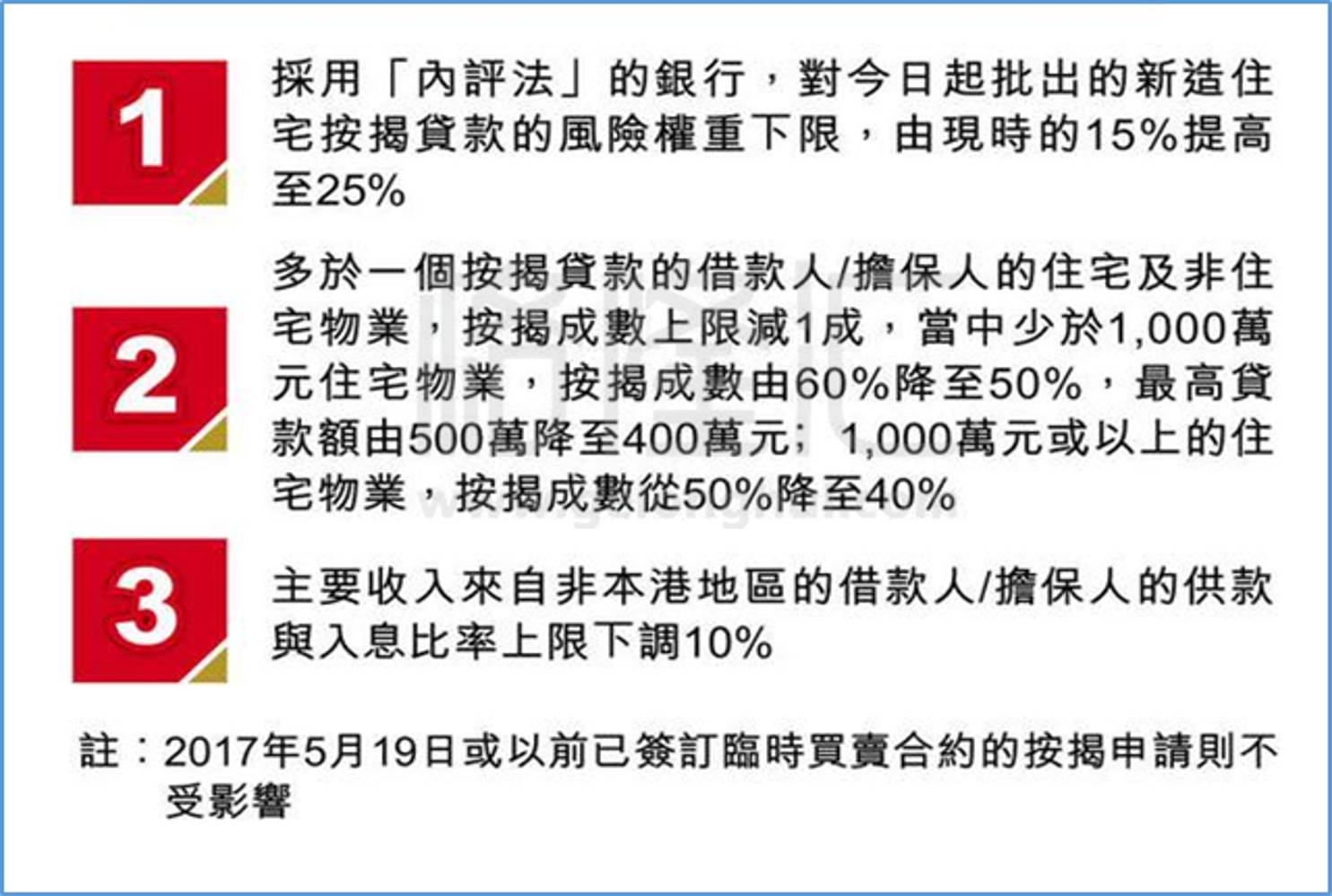

其中的第一项措施:采用内评法计算资本充足比率的银行机构,从今日起批出的新造住宅按揭的风险权重下限,须由15%调高至25%。提高银行的风险权重,增加银行的抗震能力。

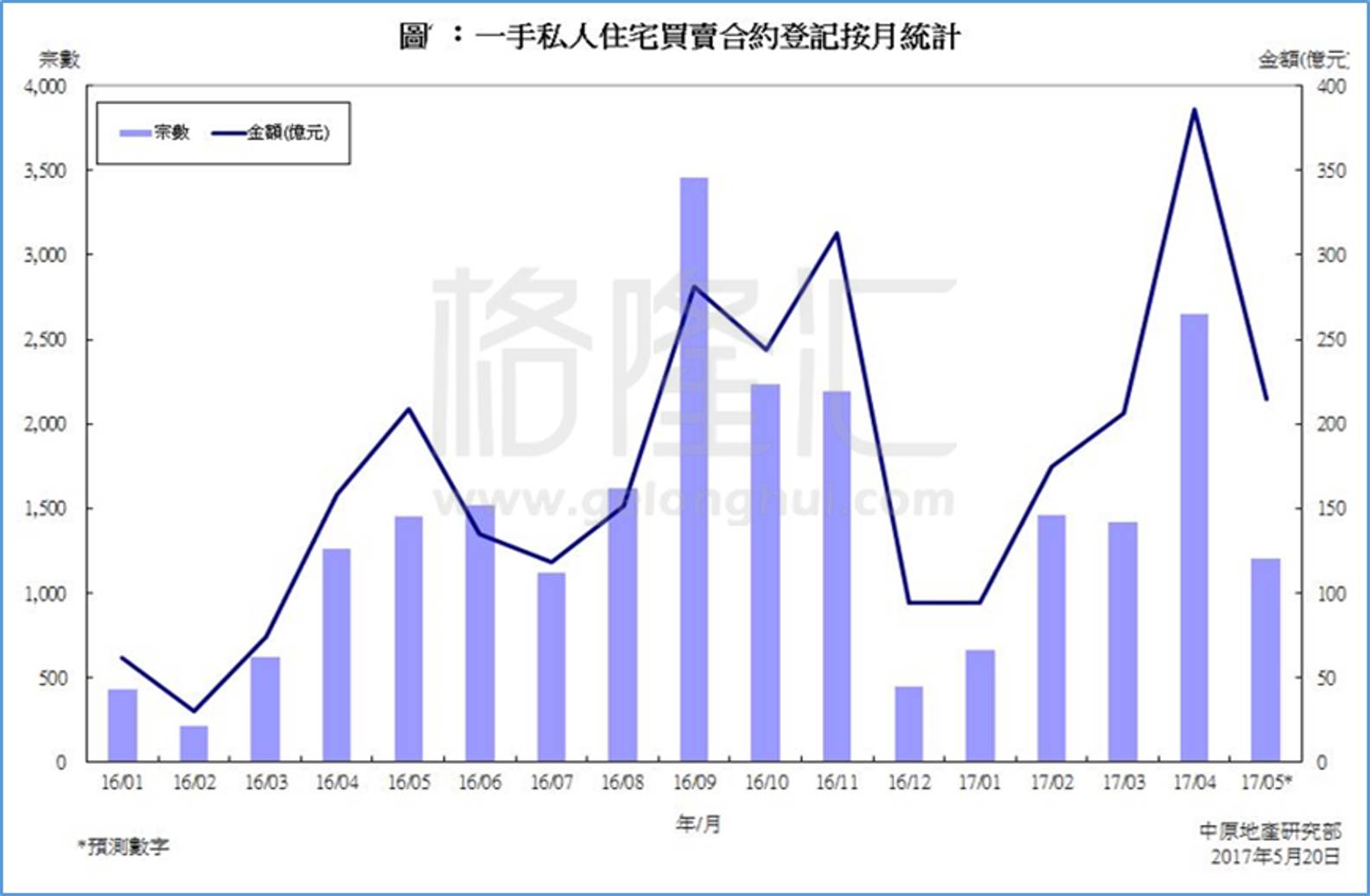

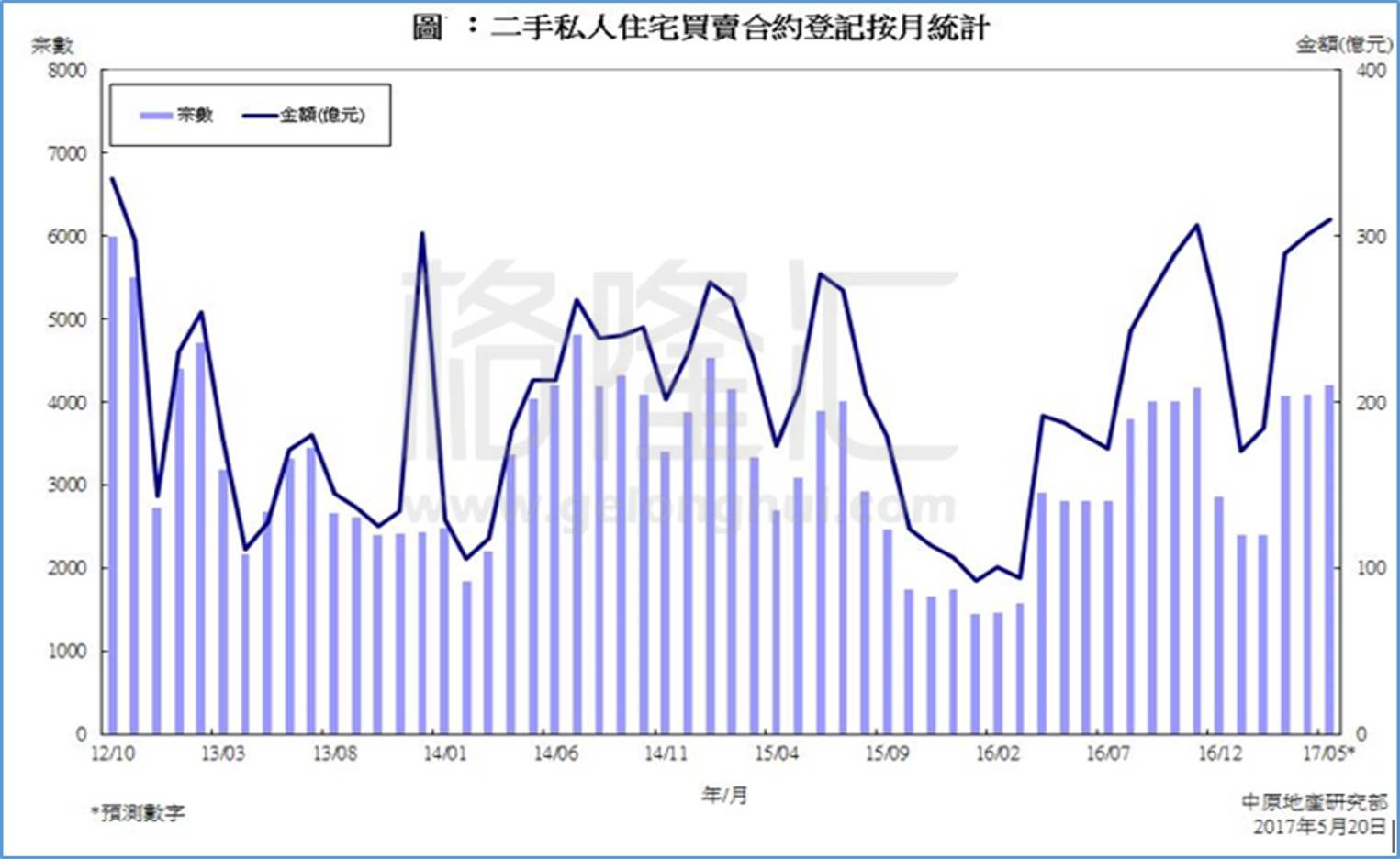

如果说大招的话还是得属2016年11月增加从价印花税。对于外来的买家来说,2016年11月之后假设内地居民在港购置1000万的房屋,交易税就要300万,如果半年内出售,还要缴纳200万超额印花税。根据中原地产数据增加印花税后,一手房和二手房的成交量迅速走低,降至冰点,但是不久后交易量又逐渐恢复。

香港没有限售、限购等手段,无论是收紧按揭口子还是加税,理论上都是增加交易成本。交易成本的增加只是打击需求,并没有消灭需求,而是通过消灭流动性来达到降温的目标。

掐住流动性就是掐住房价的咽喉吗?从过去加税的经验看,在其他条件不变的情况下,最终只是导致交易清淡,就跟2016年11月时一样,但是房屋和土地的价值仍在。

✦ 三、周期之殇

那这次“加辣”是不是就如外界说的力度温和?我们更多的是要从 “加辣”中看到香港监管当局的决心。

可以想象到未来香港房价不外乎两个结果:

一是交易量下降,房价横盘或回调;

二是房价继续上涨。

纵观这几年调控力度越来越大,未来大概率就会通过加大供应量、再放大招的可能性,所以说不论什么结果,最后都是打地鼠游戏,冒出头就打。

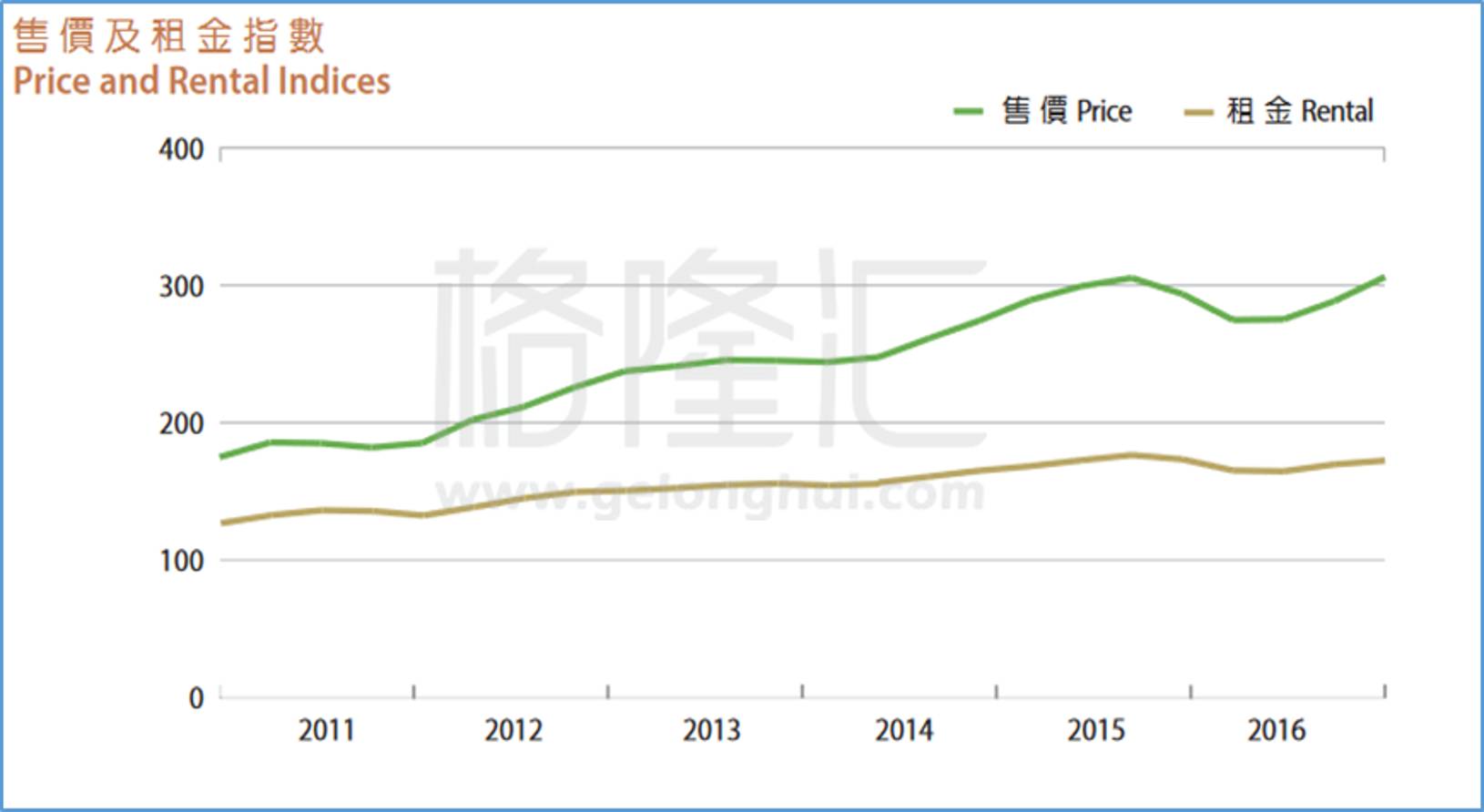

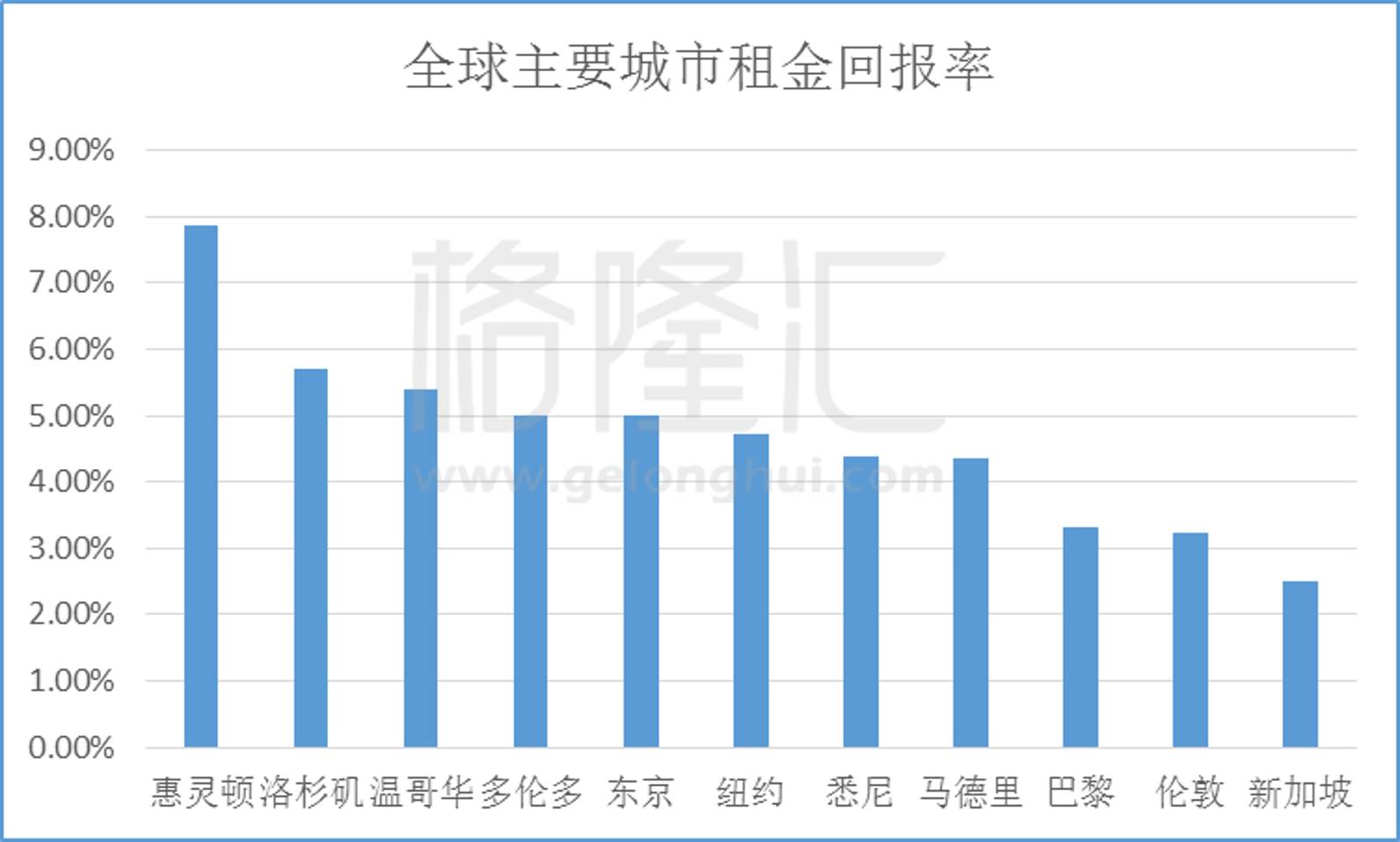

实际上,从香港的租金回报情况看,香港的房价一路高歌,但是租金却保持平稳,甚至在2015年持续下降,而与全球主要城市的租金回报率横向对比,香港约2%的回报率垫底,资金投资香港房屋更多是希望通过房价上涨赚取差价,而加辣增加了兑现利润的难度,也增加了能否赚到差价的风险。

值得注意的是,素来有春江水暖鸭先知的外资投行都纷纷发表看空香港房价的报告,其中花旗看空程度最大。

1、花旗分析师Ken Yeung等人在20日报告中表示,香港金管局周五宣布的三项地产调控新政将足以冻结住宅市场。随着下半年住宅市场进入淡季,加之新房可售资源充足,预计新政将标志着香港房价见顶。维持香港房价2017年跌15%的预期,这意味着自现在起到年底,房价或跌20%左右。

2、野村国际4月27日发表最新报告指出,虽然今年房价料升8%,但并于今年上半年见顶。

3、摩根士丹利4月19日发表研究报告指出香港香港房价将面对持续数年下跌,今年开始将下跌5%。

万法皆空,唯有周期。或许我们可能错过很多或大或小的波动,但是大道至简,对我们来说至关重要的或许是要先搞清楚大周期下的方向。

当美联储进入加息周期后就意味着全球的经济周期已经转向,在低利率时期,可以用很低的资金成本加杠杆把资产的价格翘上去,即使是加税或者增加按揭成本。

但是低成本的资金足够推升资产价格上涨,赚取的差价仍能保持获利,现在大的周期已经转向,资金成本上升将掣肘后续房价上涨,此时再消灭掉流动性,至少流动性溢价就已经被砍掉,没有限售限购自有交易的市场下,如果卖盘增多,所谓的“硬需求”可能就会随着房价下跌变成“软需求”,供需周期也就随着全球经济周期转变。

✦ 小结

纵观香港房地产调控周期,此次加辣延续了去年加税的大招,反映出不断加严的调控节奏,未来大概率会增加供给,继续放大招。

横向看香港租金回报率在全球主要城市中处于垫底的位置,并不算是最佳的房地产投资选择城市。

大道至简,对于香港房地产威胁还是全球货币周期的转变,6月美联储加息已经是大概率事件,联系汇率制度下的香港也会跟随加息。