【

报告导读

】

电商快递的估值修复分两个阶段,第一阶段是业务量超预期,第二阶段是成本效率改善超预期。

【投资要点】

1. 上调盈利预测与目标价,维持“增持”。

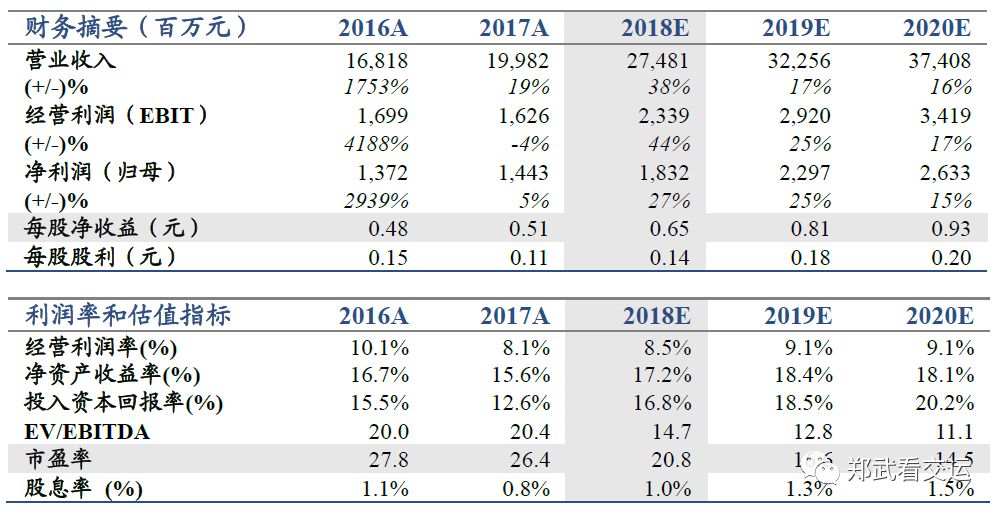

借助加盟商扁平化改造与成本精细化管控,圆通速递正在走出2017年的困境。考虑2019年成本有望快速下行,且一季度行业增速超我们预期,小幅上调2018-20年盈利预测至0.65/0.81/0.93元(原预测0.65/0.79/0.90元)。预计成本效率改善将成为新的股价催化剂。按2019年20倍PE,上调目标价至16.20元(原预测14.36元),维持“增持”评级。

2.

催化剂:从业务量驱动,到成本改善驱动。

龙头公司业务量增速超预期,是过去三个月快递整体估值提升的主要催化剂。二季度随着年度与一季度业绩的陆续披露,电商快递股价分化的催化剂,将来自成本效率改善速度的分化。盈利增速所反映出来的经营成本,不仅会影响市场预期的边际变化,也会奠定电商快递企业的长期竞争力。

3.

成本的边际变化,决定相对竞争力。

预计电商快递价格的白热化竞争将会持续,因此成本下行的速度决定相对竞争力。成本的边际变化,首先取决于业务量的规模效应,其次取决于投资周期与管理改善。

4.

2018

年的努力将在2019年的成本中体现。

圆通早年提前布局土地与库房等长期资产,但曾一度在车辆与自动化投资方面落后于优秀同行。2018年大力推进的自动化改造与加盟商扁平化改革,不仅带来过去数月业务量超预期,预计也将带动2019年成本的超预期下降。

5.

风险因素。

行业增速骤降;行业竞争急速加剧;网点出现不稳定因素;与阿里巴巴的关系产生突变;竞争格局出现意外变化。